2023年是A股证券市场转型之年,2月17日起全面注册制开始实施;8月27日,中国证监会发布《证监会统筹一二级市场平衡优化IPO、再融资监管安排》(以下简称“827新政”),提出“阶段性收紧IPO与再融资节奏”。一时间,“拥抱变化”“在不确定中寻找确定”成为热议话题。我们以首次公告权益变动报告书之日落在2023年度为口径,对2023年度A股上市公司控制权变动事项案例进行了统计分析,共同回顾这一年。

2023年度A股上市公司共发生140家次控制权变更事项(含交易性和非交易性),较2022年度的188家次同比下降25.53%;交易性控制权变更事项(剔除一致行动协议解除、无偿划转、董事会改选、离婚、遗产分配、司法拍卖等非交易性类因素导致的控制权变动)共94家次,较2022年度的132家次同比下降28.79%。

2023年度控制权交易特点

整体而言,2023年度A股上市公司交易性控制权交易市场呈现以下几大特点:

1.整体情况

(1)交易性控制权交易总量继续下降,协议转让类交易已完成项目平均耗时73天,包含定增类项目平均耗时172天;

(2)国资基本退出买壳市场,主要收购目标改为带产业公司;

(3)拥有优质资产的买家仍为稀缺资源,尤其前两年较为热门的新能源资产在2023年迎来周期调整之后优质资产更是稀缺,尚未明显感受到“827新政”后优质的拟IPO公司进入上市公司控制权市场,2023年壳公司交易新公告34单,其中仅有3单同步或者在控制权变更公告6个月内公告注入资产事项。

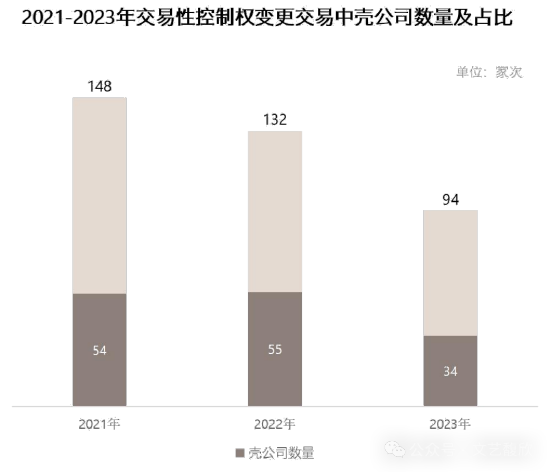

2.壳公司交易

(1)虽然“827新政”后IPO节奏放缓,但壳公司交易未见明显活跃(2023仅公告34家次壳公司控制权交易,而2022年和2021年则分别为55家次和54家次,2021-2023年壳公司在交易性控制权交易中的数量占比分别为36.49%、41.67%、36.17%);

(2)壳公司交易估值仍持续下滑。(2021-2023年壳公司平均交易估值分别为26.26亿元、27.20亿元、23.09亿元;中位数交易估值分别为25.86亿元、25.85亿元、22.68亿元);

(3)壳公司买方收购预算在持续下降。(2021-2023壳公司平均股份交易比例分别为20.98%、20.71%、23.11%,平均总交易金额分别为5.65亿元、5.56亿元、5.28亿元,存量股平均交易金额分别为4.39亿元、4.12亿元、3.21亿元)。

3.带产业公司交易

(1)带产业公司交易的占比在控制权交易中占主要地位。(2021-2023年带产业公司占比分别为63.51%、58.33%、63.83%);

(2)带产业公司的收购方中国资占比在2023年提升至50.00%。(2021-2023年国资收购方占比分别为45.74%、42.31%、50.00%);

(3)带产业公司由于市值、交易量等与产业相关,交易数据外延较大,趋势较难比较,总体而言存量股收购平均预算在20亿+规模;

(4)以首次披露权益变动报告口径,2023年公告2单“A收A”,均为带产业公司收购。

2023年度A股上市公司控制权交易市场整体情况

01数量

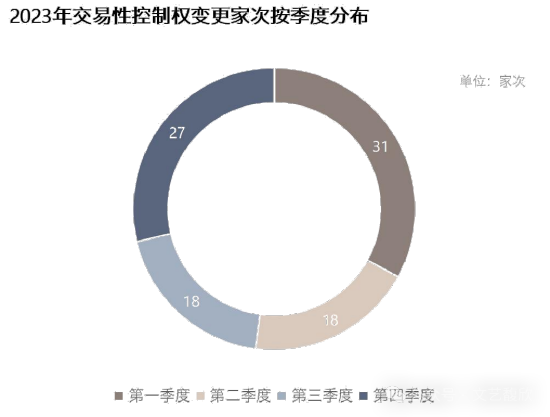

2023年共有94家次交易性控制权变更,按一至四季度分布分别为一季度31家次(占比32.98%)、二季度18家次(占比19.15%)、三季度18家次(占比19.15%)、四季度27家次(占比28.72%)。

02进展

截至2023年12月31日,交易性控制权交易中已完成的共49家次(占比52.13%),正在进行中的共40家次(占比41.49%),已终止的共6家次(占比6.38%)。

03方案分布及历时

就交易方案类型及其历时而言,除10家次涉及重整方案及1家为增持不超过1%股份结合一致行动安排取得控制权外,其他83家次按“存量股协议转让”“定增”“协议转让+定增”“间接股权变动”四大类,结合表决权委托或放弃,具体方案分布情况如下:

其中,协议转让类已完成的为24家次,平均历时73天;定增及复合类已完成的为8家次,平均历时为172天。受限于定增需交易所审核、证监会注册,包含定增方案相对耗时较长且存在一定不确定性,2023年度已终止的7家案例中3家包含定增方案。

标的公司画像

01板块分布

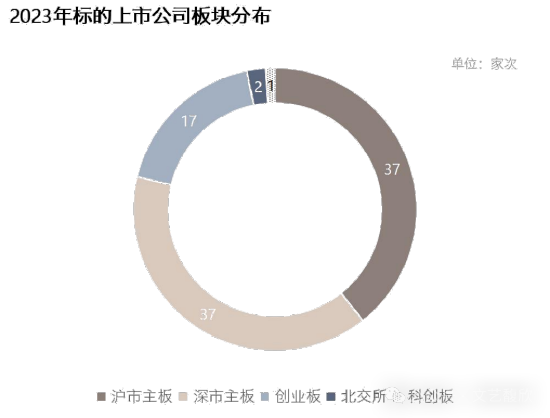

就标的上市公司板块而言,沪市主板37家次(占比39.36%)、深市主板37家次(占比39.36%)、创业板17家次(占比18.09%)、北交所2家次(占比2.13%)、科创板1家次(1.06%)。相较于2022年度总体分布无明显变化,其中,科创板案例为孚能科技(688567.SH)以协议转让方式转让控制权,但已于2023年11月终止。北交所为同辉信息(430090.BJ)以定增方式取得控制权、微创光电(430198.BJ)以原股东解除一致行动协议、新实控方增持不超过1%及签署一致行动协议方式取得控制权。随着北交所上市公司的不断增多,北交所层面的控制权交易可能陆续出现。

02地域分布

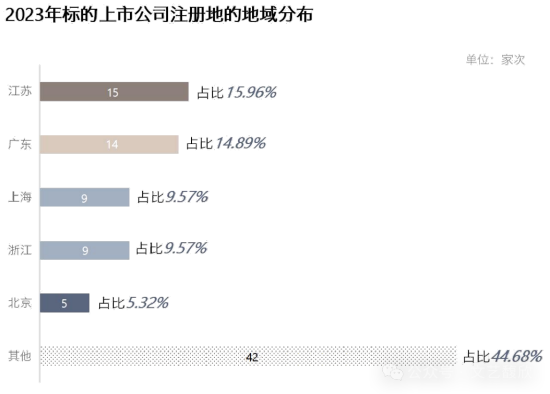

就标的上市公司的注册地而言,排名前五的省份分别为江苏15家次(占比15.96%)、广东14家次(占比14.89%)、上海9家次(占比9.57%)、浙江9家次(占比9.57%)、北京5家次(占比5.32%),合计发生数量52家次(占比55.32%)。相较于2022年度江苏省、上海占比上升,前五大省份占比与去年持平,控制权变动较为活跃的省份仍集中于长三角、珠三角、北上广深等经济活跃地区。

03性质分布

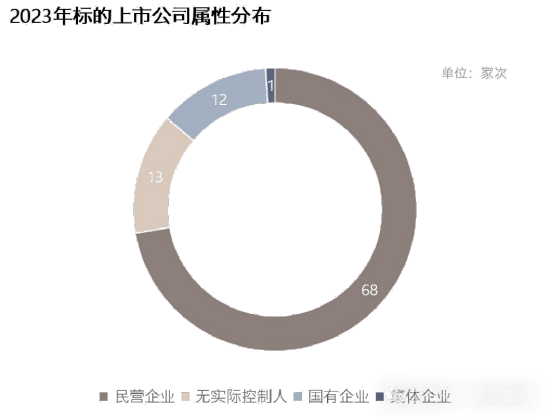

就标的上市公司属性而言,民营企业为68家次(占比72.34%),无实际控制人为13家次(占比13.83%)、国有企业为12家次(占比12.77%),集体企业为1家次(占比1.06%)。相较2022年度民营企业占比无明显变化。

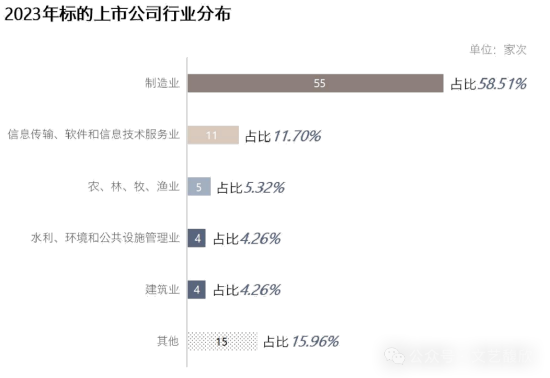

04行业分布

就标的上市公司的行业分布而言,根据证监会行业门类行业分类标准,排名前五的行业分别为制造业55家次(占比58.51%)、信息传输、软件和信息技术服务业11家次(占比11.70%)、农、林、牧、渔业(占比5.32%)、水利、环境和公共设施管理业4家次(占比4.26%)、建筑业4家次(占比4.26%),合计数量79家次(占比84.04%)。相较2022年度分布情况无明显变化。

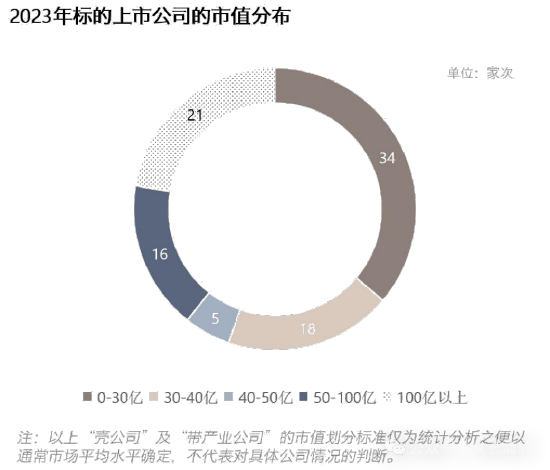

05市值

就标的上市公司的市值分布而言,按控制权转让相关协议签署日前一交易日(如未签署协议的以交易公告日前一交易日为准)(以下简称“基准日”)收盘市值统计,标的公司市值低于30亿元(本文作为“壳公司”划分标准)的为34家次(占比36.17%),标的公司市值高于30亿元(本文作为“带产业公司”划分标准)的为60家次(占比63.83%),相较2022年度壳公司41%的占比略有下降。

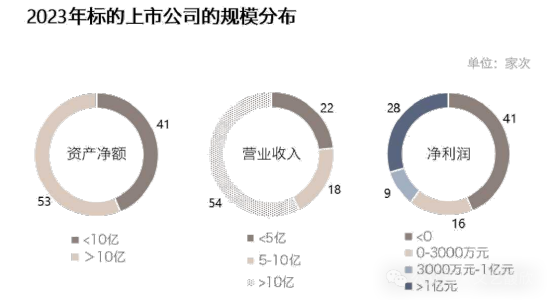

06规模分布

以2022年度(末)资产净额、营业收入、净利润指标,标的上市公司的上述财务指标分布上,资产净额在10亿元以下的为41家(占比43.62%)、10亿元以上的为53家(占比56.38%),营业收入在5亿元以下的为22家(占比23.40%)、5亿元至10亿元的为18家(占比19.15%)、10亿元以上为54家(占比57.45%),净利润为负的企业为41家(占比43.62%)、0-3,000万元的为16家(占比17.02%)、3,000万元-1亿元的为9家(占比9.57%)、1亿元以上的为28家(占比29.79%)。

交易买方画像

01性质分布

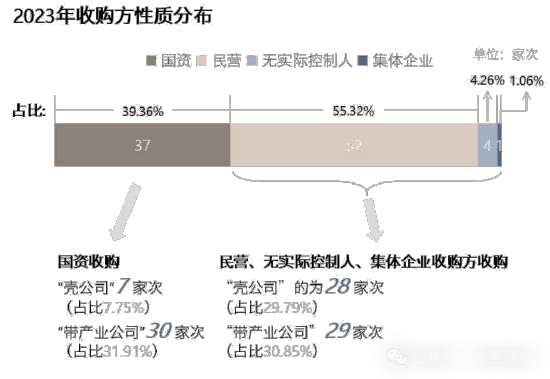

就收购方性质而言,按收购方实际控制人属性,民营收购方为52家(占比55.32%),国资收购方为37家(占比39.36%),无实际控制人收购方为4家(占比4.26%),集体企业收购方为1家(占比1.06%)。

国资收购方收购“壳公司”的为7家次(占比7.75%)、“带产业公司”的为30家次(占比31.91%);民营、无实际控制人、集体企业收购方收购“壳公司”的为28家次(占比29.79%)、“带产业公司”的为29家次(占比30.85%)。

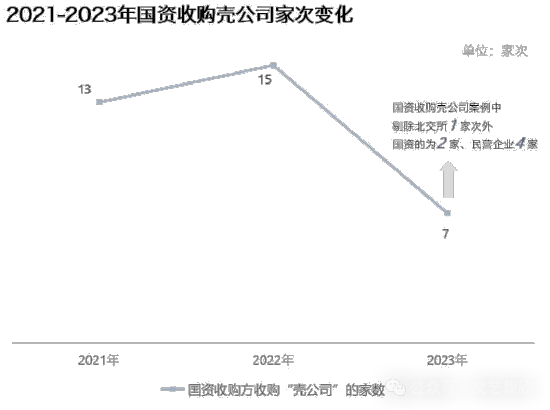

其中,国资收购壳公司案例中,剔除北交所1家次外,其余6家标的公司为国资的为2家、民营企业4家。最近三年,国资收购方收购“壳公司”的家数分别为13家次、15家次、7家次,呈持续下降趋势,国资收购方买壳策略基本淡出市场,收购带产业公司的趋势未变。

02地域分布

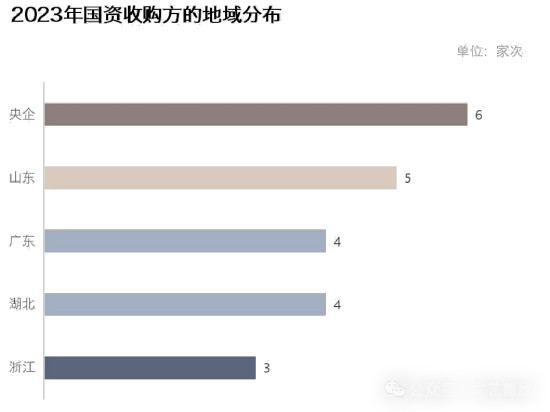

就国资收购方的地域分布而言,收购方排名前五的分别为央企6家、山东5家、广东4家、湖北4家、浙江3家。相较于2022年,山东、广东仍然为收购上市公司活跃省份。

交易情况分析

01交易市值

就存量股协议转让类方案而言,“壳公司”14家次平均交易市值为25.49亿元,中位数为26.77亿元,平均溢价率为6.76%;“带产业公司”30家次平均交易市值为133.08亿元,中位数为55.80亿元,平均溢价率为9.62%。

就协议转让+定增类方案而言,“壳公司”9家次平均交易市值为19.49亿元,中位数为18.17亿元,平均溢价率为15%;“带产业公司”3家次平均交易市值为54.18亿元,中位数为45.34亿元,平均溢价率为23%。

02交易金额

就存量股协议转让类方案而言,“壳公司”14家次获得控制权平均交易价格为5亿元,中位数为4.87亿元;“带产业公司”30家次平均交易价格为23.69亿元,中位数为10.74亿元。

就协议转让+定增类方案而言,“壳公司”9家次平均交易价格为6.55亿元,中位数为7.02亿元;“带产业公司”3家次平均交易价格为22.70亿元,中位数为27.53亿元。

03存量股交易比例

就存量股协议转让及叠加定增方案而言,存量股部分的平均交易比例为16.63%,中位数为16.69%。其中,协议转让方案存量股平均交易比例为17.78%,中位数为17.65%;协议转让+定增类方案存量股平均交易比例为12.40%,中位数为8.75%。

04已完成交易市值对比

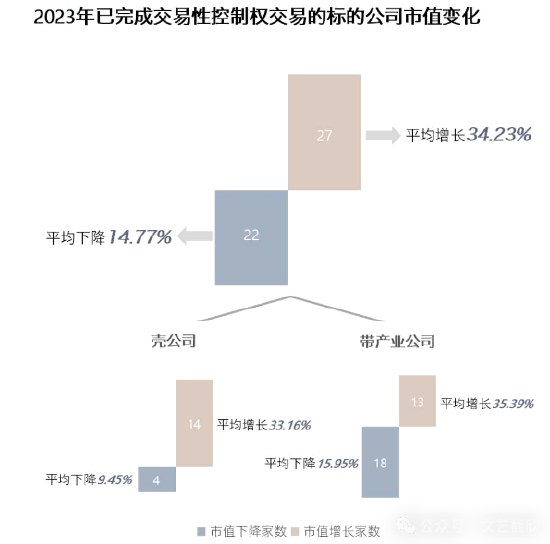

就已完成的49家次交易,以截至2023年12月31日收盘价与其协议签署日前一交易日市值对比,市值下降的为22家,平均下降14.77%,市值增长的为27家,平均增长为34.23%。其中,壳公司市值下降的为4家,平均下降9.45%,市值增长的为14家,平均增长33.16%;带产业公司市值下降的为18家,平均下降15.95%,市值增长的为13家,平均增长35.39%。

典型交易形式

01管理层收购

2023年度共发生4家次管理层收购,具体情况如下:

02“A收A”

2023年度共发生2家次“A收A”,分别为建发股份(600153.SH)收购美凯龙(601828.SH)、山东黄金(600547.SH、1787.HK)收购银泰黄金(000975.SZ),均已完成控制权交割,具体情况如下:

03收壳后资产注入

2023年共有3单壳交易同步或者在控制权变更公告6个月内公告注入资产事项,分别为三星新材(603578.SH)、晨丰科技(603685.SH)、蓝丰生化(002513.SZ),方案及进展如下:

控制权交易方案关注重点

2023年度共18家次控制权变更案例(剔除定增审核常规问询)收到交易所下发的关注函或问询函,问询次数均为1次,平均题目数量4题,平均回复用时8天。按题目出现频率从高到低,监管主要关注问题如下:

(本文作者介绍:文艺馥欣资本顾问创始人,华泰联合并购团队早期成员,原华泰联合投行华东区联席负责人。)

责任编辑:杨赐

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。