近期IPO市场出现了大面积的“破发”潮——2022年科创板新上市的37只新股截至目前,破发数量为29只,破发率为78%;创业板迎来新股48只,破发数量为26只,破发率为54%。

造成这一现象的原因,一方面是去年9月为解决打新机构“抱团压价”现象而推出的《询价新规》大幅度提升了IPO企业的发行价格,造成新股上市以后股价上涨空间被压缩;另一方面也与2022年以来二级市场持续调整,股价普遍下行有关。

另一方面,上市公司并购重组的活跃度仍在继续下行。2021年,并购重组审核通过家数(含证监会核准批复及注册项目)创下自2014年以来的新低,全年审核通过并购重组数量38家,较2020 年再次腰斩。2022年截至目前,并购重组审核通过家数仅为4家,为去年同期的57%。

IPO的持续破发,会让更多的企业考虑并购,使得上市公司并购重组市场回暖吗?

近期IPO的发行和募资情况

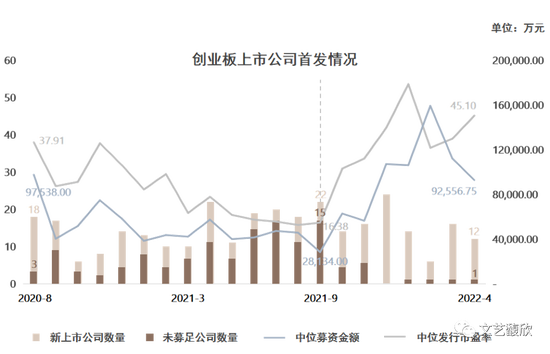

以2021年9月出台《询价新规》为分界线,2021年9月前,科创板及创业板募资金额逐步降低,科创板自开板首月中位募资额10.78亿元下降至2021年9月的7.99亿元,创业板自实施注册制首月中位募资额9.75亿元下降至2021年9月2.8亿元。与此同时,未募足的公司数量占比在提升,科创板未募足公司数量占当月上市公司总数比例从2019年7月的16%提升至2021年9月的60%,创业板未募足公司数量占当月上市公司总数比例从2020年8月的17%提升至2021年9月的68%。估值方面,科创板发行市盈率中位值自开板首月的46.15倍降低至2021年9月的23.84倍,创业板发行市盈率中位值自注册制实施首月的37.91倍降低至2021年9月的16.38倍。

募资和估值大幅下挫被市场归因为是“机构抱团打压股价”,为应对这一问题,2021年9月18日出台“询价新规”发布,新规将询价最高报价剔除比例由此前的“不低于10%”调整为“不超过3%”,同时取消了定价突破“四值孰低”时需延迟发行的要求,这使得机构为了能入围倾向于报高价。这也导致2021年10月起,科创板及创业板中位募资金额及发行市盈率大幅提升, 2022年4月科创板月度中位募资额提高至20.83亿元,中位发行市盈率提升至39.59倍,未募足上市公司数量占比降低至20%;创业板月度中位募资额提高至9.26亿元,中位发行市盈率提升至45.10倍,未募足上市公司数量占比降低至8.33%。IPO市场开始呈现出高募资额、高估值、超募常态化的特征。

近期IPO的破发和弃购情况

依靠法规对市场进行“纠偏”起到了一定效果,但似乎又陷入了另一种极端。高估值、超募带来的结果是新股频频破发。科创板开板以来新上市的414家公司中,一共31家企业出现首日破发,其中30家是在2021年9月后上市,而创业板自注册制实施以来17家首日破发的公司均是在2021年9月后上市。

从另一个维度看,2022年科创板新上市的37只新股截至目前,破发数量为29只,破发率为78%;创业板迎来新股48只,破发数量为26只,破发率为54%,其中超募45亿元的阿里系芯片公司翱捷科技最新股价较发行价跌去将近60%。破发频现的结果是投资者对认购新股趋于谨慎,出现大面积弃购,如纳芯微(688052.SH)4月17日披露的发行结果公告显示,网上投资者弃购比例达到网上发行总数的38.76%,弃购数量为338.15万股,弃购金额达到7.78亿元。

但新股的“破发”并不意味着IPO发行市场正在恶化。一方面,询价新规导致一二级市场的估值倒挂需要给市场时间去建立新的平衡。询价新规推出前,科创板新上市公司发行市盈率相对于同行业上市公司市盈率平均溢价53%,创业板平均折价约20%,而询价新规推出后,科创板平均溢价207%,创业板平均溢价超过30%,二级市场投资者不愿为如此高的估值买单导致了破发的出现。

另一方面,今年以来市场行情持续下行,生物科技等热门行业也在经历估值回调,科创板指数、创业板指数年初至今分别下跌29.53%、28.86%,而A股前几次破发潮也正是处于宏观环境走弱、市场情绪较低的时期,市场行情加剧了破发潮的出现。但可以看到,目前上市公司最新股价相对于发行价格的涨跌幅正在往更理性的方向靠拢,这也体现了一二级市场的估值共识正在建立。

近期IPO审核发行周期

除了资金,时间是企业上市最大的隐性成本。注册制刚推出时显著优于主板的审核发行效率对未上市公司有着强大的吸引力,但如今科创板和创业板的审核及发行周期正在显著延长。科创板首批上市公司从交易所受理到证监会注册平均用时79天,从注册到发行平均用时17天,而到了2022年4月这两个数据提升至159天和127天。创业板2020年8月从交易所受理到证监会注册平均用时25天,从注册到发行平均用时19天,到了2022年4月这两个数据提升到了372天和112天。

到2022年4月20日,科创板IPO排队的118家企业受理至今平均已经等待了233天,创业板IPO排队的338家企业受理至今平均已经等待了297天。与主板2019年后受理的200家在排队企业平均等待282天相比,注册制审核效率的优势被大幅削弱,而无论是审核端还是发行端都给上市公司带来了更高的时间成本。

总地来说,当前IPO市场的大面积“破发”更多是询价规则改变后投资者尚未适应新的游戏规则争相报高价透支发行后的价格上涨空间以及近期二级市场走势较弱导致的。市场的力量会发挥作用,IPO企业的发行价格与发行后的走势会逐步达到一个新的平衡。就目前的情况来说,尚不能得出IPO发行情况在恶化的结论。

对于众多的拟IPO企业来说,能符合IPO条件的,去IPO仍然是大部分企业的最优选择。当前A股市场流动性充裕,且在可预见的未来,为了保证A股市场的扩容以支持国家提高直接融资比例的发展方向,新增流动性仍会源源不断地注入A股市场。IPO企业的发行短期来看不会遇到特别大的挑战。只有当IPO发行估值和破发率同时上升,且发行失败开始持续出现的时候,才能说明IPO发行环境的恶化,也才会有更多的拟上市企业从IPO转向并购。

因此,对于上市公司并购重组市场来说,优质并购标的难寻的现状可能会在较长一段时间内持续存在。只有随着A股市场的持续扩容,上市公司群体在估值和流动性方面进一步分化,企业和市场才会认真地去思考到底什么样的企业适合去IPO而不是当前这种一窝蜂“先上了再说”的冲动。

当然,如同我们在之前几篇文章中多次强调的,当前上市公司并购重组(指传统的上市公司重大资产重组或者发行股份购买资产)的冷清并不代表A股资本市场并购重组的冷清。上市公司控制权市场仍处于一个较为活跃的状态,当前二级市场较低的估值已经使得部分上市公司的估值低于同行业一级市场的估值。对于这一批企业来说,如人饮水冷暖自知,更能切身感受到IPO的真正意义、价值以及代价。从这一批企业中,也会诞生不少愿意接受并购的标的,市场已经开始动起来了。

(本文作者介绍:文艺馥欣资本顾问创始人,华泰联合并购团队早期成员,原华泰联合投行华东区联席负责人。)

责任编辑:卫晓丹

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。