意见领袖丨中国金融四十人论坛

90年来,宏观经济学经历了多轮周期轮回,如果有一点是明确的,那就是所有对于货币和财政政策的成见和自负都会被现实纠正。

因为理论是灰色的,而生命之树常青。

* 2021年8月1日,中国金融四十人论坛(CF40)召开CF40青年论坛十周年活动“后疫情时代的宏观政策协调”。本文为会议主题演讲之一。

”

人类对客观世界的认识往往是一个螺旋上升的过程,是一个从否定到否定之否定的过程,是一个从必然到自由的过程。

在人类没有仔细观察记录星辰大海之前,“地心说”可以是一个有用的观察世界的视角。但当人类真的开始关注和理解星辰大海的规律,“日心说”显然是一个比“地心说”要优越得多的看待宇宙的框架。更现代的物理学和天文学则告诉我们,“日心说”也是不正确的,而“地心说”对很多现实的问题也并非没有用,从导航到登月,地球是宇宙的中心在这些场景中并不算是不合理的假设。

通常认为,宏观经济学的诞生以凯恩斯发表《就业、利息和货币通论》(简称《通论》)为标志,至今不到90年。如果穿越到90年前,跟当时最顶尖的经济学家提起财政政策,那些经济学家大概率不会把财政政策和调节宏观经济联系起来,甚至不太明白财政政策具体指的是什么。比如说,通常认为凯恩斯的《通论》为逆周期的财政政策奠定了理论基础,但仔细看看《通论》的书名,里面找不到一点财政政策的痕迹。事实上,《通论》是一本讨论就业、利息和货币的书,按照现在的划分,这应该算是一本关于货币政策的书。

人类对货币政策和财政政策的看法和理解,不管思想多么深刻、理论多么复杂、公式多么炫目,事实上只经历过四次真正意义上的检验,也就是大萧条、大滞胀、大缓和以及大衰退。当前全球正在经历的大封锁将是第五次检验。

所以,任何自认为窥透了货币政策和财政政策的人恐怕都要保持一颗谦虚的心,总的来说我们仍然知之甚少。但也正是历史上的这四次检验和由此引发的对货币政策和财政政策的思考、辩论,生动地体现了人类认识世界螺旋上升的过程。一些现在看似吸引眼球的理论或者论调,需要还原到经济思想的发展历史中去,才能更好地评估是非对错。

《通论》中的货币政策主导

《通论》因大萧条而诞生,其首先否定的是以萨伊定律为代表的古典经济学。凯恩斯觉得,古典经济学认为供给能够创造需求,市场总能自我出清的观点是错误的,进而强调总需求的重要性。凯恩斯认为,古典经济学描述的状态只是一个特例,所以他才把自己的书名叫做“通论”,意思是更为一般性的理论。古典经济学的结论,在凯恩斯的框架下,只有在充分就业的情况下才成立,而凯恩斯认为经济在多数情况下都是处于不充分就业的状态。

《通论》的核心观点是总需求可以影响经济总量,而且存在乘数效应,增加1单位的投资,经济总量可以增加不止1。《通论》几乎没有讨论财政政策,其讨论的最核心政策是货币政策。货币政策传导途径是这样的,央行增加货币供给-利率下降-投资增加-产出上升(同时也可能伴随着价格水平上升,但凯恩斯觉得这种价格水平的上升不能称为通货膨胀)。从凯恩斯的论述中不难推断出,如果政府直接增加投资,其对产出的拉动类似而且更直接。

当下,对于全球经济和各国采取的政策有各种讨论。凯恩斯的天才在于,他似乎早就看到了这一天。在笔者看来,《通论》中最有意思的语言是下面这两段,全文翻译放在这里:

“......存在这样的可能性,当利率跌到一定水平时,流动性偏好可能几乎变为绝对的,也就是每个人都愿意持有现金而不是低利率的债务。在这种情况下,货币当局将失去对利率的控制。虽然这种极限情形可能在未来变得重要,迄今为止我还不知道有具体的实例。事实上,因为多数货币当局缺少勇敢应对长期债务的意愿,上述可能性没有机会在实践中被检验。而且,如果这种情形出现,这意味着公共当局可以用同一个利率从银行体系无限量的借债。”

“......如果可以容忍的就业水平需要利率显著低于19世纪的平均水平,仅通过调控货币数量来实现这一目标是高度令人怀疑的。”

凯恩斯的语言有些拗口。但上面的第一段话,就是后来学者们所说的“流动性陷阱”的原文。读这段原文,有好几点让人惊叹之处。

第一,理论的力量。凯恩斯在自己的理论框架下,能够构思出一种他实际从来未曾观察到过的经济现象,而这种经济现象的重要性要到1990年代的日本,特别是2008年的大衰退和2020年的大封锁之后才得到突显。

第二,一笔带过。凯恩斯在写到此处时似乎是在暗示他觉得流动性陷阱不太可能出现。但读到《通论》的后面,凯恩斯似乎又在暗示流动性陷阱是好事,原因是因为只有利率足够低,靠资本收益的食利阶层才会消失,这对改善资本主义的收入分配有利,也有利于做大经济的蛋糕。说到此处,皮凯蒂的《21世纪资本论》的思想根源也许至少可以追溯到凯恩斯。

第三,“如果这种情形出现,这意味着公共当局可以用同一个利率从银行体系无限量的借债”这句话实际上是在说,在流动性陷阱的情况下,财政的负债是可以无限增长的(直到流动性陷阱被打破),这难道不就是当前流行的“现代货币理论”(MMT)的主要观点或者说主要假设吗?

上面的第二段话也很有意思。凯恩斯实际上是在描述一种状态,用当下的语言来表述就是,存在仅靠货币政策无法实现充分就业的情形,也就是货币政策已经无法让利率下降到足够低。当然,在凯恩斯的年代,他觉得足够低是指利率显著低于19世纪的平均水平。在当下,显著低指的是一个比较负的利率。凯恩斯在《通论》中没说在这样的情况下,如果货币政策不能完成任务,还能靠什么政策?但我想,猜财政政策大概不会太错。

简单总结一下《通论》中的凯恩斯主义对货币政策和财政政策的看法:总需求决定总产出和就业。货币政策可以调节利率,从而调节投资,进而影响产出和就业。货币政策在两种情况下(后来的经济学发展会将这两种情形等同起来,但在《通论》的框架下,这两种情形似乎是独立的)会失去作用或者作用有限:一种是流动性陷阱;一种是需要达到的利率太低。财政政策在《通论》中并没有太多论述,如果说凯恩斯主义强调财政政策的作用,那不是源于《通论》,而是大萧条中的实践、是宏观经济理论中的第一次反转,后面可以看到这样的反转就像周期一样,已经在过去90年中经历了多次。

大萧条:对货币和财政政策认识的

第一次反转

大萧条的发生和应对大萧条的实践,一方面似乎证明了凯恩斯主义的正确性,毕竟如此大规模的衰退和失业是很难用古典主义的理论解释,也很难单纯从供给侧角度理解。另一方面确立了以财政政策作为逆周期调节主要工具的主流认识。

形成这种主流认识的原因是多重的。

第一,凯恩斯的《通论》经过简单的衍生,就能得出财政政策可以成为有效的逆周期调节工具的结论。投资的乘数效应——这一《通论》中反复强调的机制无所谓通过货币政策还是财政政策来实现。凯恩斯甚至认为进行什么投资也不重要,这就是著名的挖个坑再填上也能拉动经济增长的论断。因此,只要接受了凯恩斯主义的框架,得出财政政策可以进行逆周期调节的结论非常直接。

第二,罗斯福新政和二次世界大战都伴随着巨大的财政扩张,这种实践给财政政策拉动经济走出萧条提供了直接佐证。尽管学界对罗斯福新政的效果至今仍然存在争议,但比较具有共识的是二次世界大战所引发的巨大军备支出最终实现了大萧条的终结。这也许是人类经济史上最大规模的经济试验,为验证凯恩斯主义和财政政策的作用提供了非常强有力的证据。

第三,美联储的无所作为甚至严重错误。美国银行体系的崩塌以及通过金本位制度造成的全球传染,使得货币政策在大萧条期间不仅没有发挥逆周期调节的作用,甚至主要是帮倒忙的。一个基本的事实是,美国的货币供应在大萧条期间是崩塌的,并通过金本位引发了其它国家货币政策的被动收紧。货币政策在大萧条期间的表现,很难让人对其逆周期调节作用有很强的信心。

因此,从大萧条至上世纪60年代,西方经济学的主流认识是财政政策是主要的逆周期调节工具,货币政策的作用主要是配合财政政策,通过适当的宽松避免利率上升或者汇率升值,从而减少挤出效应或者需求向国外转移。因此,萨缪尔森著名的《经济学》在早期版本中虽然既讨论财政政策,也讨论货币政策,但重点还是财政政策。不过国内能够找到的最早的版本似乎是高鸿业翻译的萨缪尔森《经济学》1976年的第十版,那时的风向已经又变了。

大滞胀:对凯恩斯主义的反转

货币和财政政策认识的第二次反转

从上世纪60年代起,伴随着芝加哥学派的兴起,货币主义和理性预期学派对凯恩斯主义进行了猛烈批判。这些理论上的发展和上世纪70年代发生的滞胀,似乎要一劳永逸地埋葬凯恩斯主义。这一过程中,产生了三个重要的学术发现。

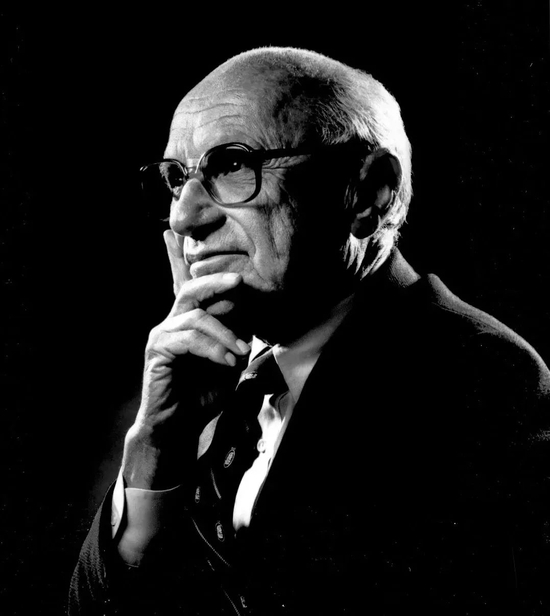

第一,大萧条的罪魁祸首不是股市泡沫破裂或者其它原因,而是美联储的政策错误和货币的过度紧缩。这是弗里德曼和施瓦茨所著《美国货币史:1867-1960》的重要发现。2002年弗里德曼90岁生日时,当时的美联储理事伯南克在生日会的发言最后说道:“我想对米尔顿(弗里德曼)和安娜(施瓦茨)说:对于大萧条,你们是对的,是我们干的,我们很抱歉。但正因为你们,我们不会再犯同样的错误。”这一发现事实上证明了货币政策的重要性,或者说错误货币政策可能带来的危害。

左:米尔顿·弗里德曼,美国著名经济学家;右:《美国货币史:1867-1960》,2009年1月北京大学出版社出版,作者是米尔顿·弗里德曼、安娜·J.施瓦茨 图源/网络

第二,货币中性。正是强调货币政策重要性的弗里德曼,在他1968年的美国经济学会主席演讲中论证了货币政策如果想不断推动经济增长,必然意味着不断加速的通胀。或者反过来说,如果通胀是平稳的,货币政策无法持续推动增长。这实际是从根本否定了通胀和增长之间的取舍关系,否定了所谓的菲利普斯曲线,货币对于增长是中性的,过多的货币最终只会带来更多的通胀。他的这一想法被后来更为严谨的理性预期学派模型所证实,也被上世纪70年代的滞胀所印证。这种思想如果是正确的,是从根子上否定了将货币政策作为逆周期调节工具。这也就是为什么理性预期学派的重要创始人卢卡斯把他诺贝尔经济学奖的演讲题目定为“货币中性”的原因,这也是卢卡斯曾经非常自信地宣布“凯恩斯经济学死了”的原因。

第三,巴罗-李嘉图等价。在理性预期的框架下,财政政策的命运并没有比货币政策好多少。巴罗在1974年的开创性工作证明了,在理性预期下,政府增加赤字所增加的支出会恰好被居民减少消费所减少的支出所抵消,财政政策在这个时候对于增长的拉动也是中性的。巴罗-李嘉图等价的重要性不在于这个结论严格成立,而在于它指出了一个非常强有力的原理,说明了财政政策的效果为什么并不一定像凯恩斯理论设想的那么强。而且,巴罗-李嘉图等价的结论具有高度的一般性,多数宏观模型通常都会得出巴罗-李嘉图的结论。或者反过来说,想要摆脱巴罗-李嘉图等价的结论,宏观模型必须作出一些特殊的假设才能实现。

这一时期的理论发展,实际上是否定凯恩斯主义和政府运用货币和财政政策来进行宏观管理的。凯恩斯主义从大萧条到上世纪60年代的成功实践看起来也被70年代的大滞胀所证伪。但这一时期的理论并非是认为货币政策和财政政策没有用。事实上,弗里德曼雄辩地论证了,货币政策如果犯错,伤害可以极其巨大,可以是大萧条。货币政策和财政政策的作用因此在宏观经济理论中发生了奇怪的反转:论平滑宏观经济的好处,两种政策都不像凯恩斯主义说的那么有用。但论对经济的伤害,错误的货币政策比财政政策伤害更大。

大缓和:对货币和财政政策认识的

第三次反转

上世纪70年代中后期开始,以哈佛和麻省理工学院为代表的剑桥学派开始在学术上将理性预期、微观基础和凯恩斯主义相结合,创立了新凯恩斯主义。

新凯恩斯主义的核心洞见是,如果市场因为各种原因存在不完美(价格刚性、不完全竞争、不完全理性、预算约束等等),凯恩斯主义最主要的结论仍然可以在修正后成立,这中间最重要的修正就是预期对宏观经济以及宏观经济政策效果的影响。根据新凯恩斯主义,影响需求侧的货币政策和财政政策仍可以用来作为调节宏观经济的工具,但这些政策工具发挥作用的机制有所变化,很多政策工具必须通过预期或者改变预期才能发挥作用。在新凯恩斯主义的理论框架下,“逆风而行”进行逆周期调节、以泰勒法则为代表的货币政策规则、通胀目标制等均有了安身之处,并得到理论支持。

这一时期在经济实践上的重大发展是,随着沃尔克执掌美联储并用雷霆之势结束了困扰美国经济的通货膨胀之后,全球经济进入了一个近三十年时间的较快增长、较少波动和较低通胀的时期,这一时期后来被称作“大缓和”。“大缓和”背后的真正原因也许是更大尺度上的国际格局变化,毕竟这一时期发生了很多历史性事件。但多数当时的宏观经济学家将这一功劳归于宏观经济学对宏观经济运行更深的认识,央行在制度安排上的进步,以及像格林斯潘这样的央行行长卓越的宏观调控艺术。2008年8月(就在雷曼兄弟倒闭前不久),麻省理工学院的布兰查德发表了“宏观经济学现状”一文,他在文中自信地宣布:宏观经济学的现状很好。在2005年杰克逊霍尔年会上(也就是格林斯潘卸任美联储主席前的最后一次年会),美联储前副主席布林德和哈佛大学的雷斯著文论证:格林斯潘是有史以来最好的联储主席。也在同一时期,财政政策因为受到太多的政治掣肘,难以真正进行逆周期调节。有的财政政策即便出台,时间上可能也太晚,经济周期也许都反转了。

一边是货币政策看起来游刃有余,一边是财政政策难以在实践中有效发挥逆周期调节作用,同时全球经济“高增长、低波动、低通胀”的大缓和似乎成了一种常态,再加上新凯恩斯主义的理论加持,这一时期的新共识就是货币政策应该作为调节经济周期的主要工具。哈佛大学的费尔德斯坦教授在2002年的一篇论文开篇写道:现在经济学界已经有了广泛共识,“逆周期”财政政策并没有对稳定经济有贡献,甚至在过去有些时候还让经济更不稳定。绝大多数经济学家同意货币政策是更好的稳定宏观经济的工具。诺贝尔经济学奖得主索罗在同年感叹:对财政政策的严肃讨论几乎消失了。

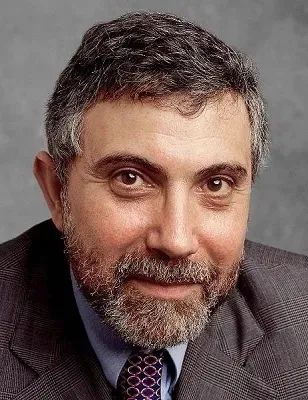

在这一时期,如果说宏观经济学领域飘着一朵小乌云,那就是日本。日本从泡沫破裂后到1990年代后半期,已经比较明显地处于一种低增长和通货紧缩的状态,而且无法从中走出。日本银行已经把利率降得很低,似乎已经穷尽了货币政策工具,财政刺激也没什么效果,无论是凯恩斯的药方还是新凯恩斯的药方都不管用。面对这种现象,多数经济学家是把日本视为一种例外,觉得日本的问题不是理论不对,而是日本有自己特殊的问题。但有两位经济学家,非常严肃地思考了日本的问题,他们的分析和观点后来被证明非常具有前瞻性,因为到了全球金融危机之后,全球多数发达国家都要面临和日本同样的问题,“日本化”甚至成为了一个词汇。这两位经济学家,第一位就是后来的诺贝尔经济学奖得主克鲁格曼,另一位是后来的美联储主席伯南克。

克鲁格曼一针见血地指出日本的问题就是流动性陷阱,摆脱流动性的根本办法在于改变对未来的预期,改变预期的办法就是日本央行要成为一个“不负责任”的央行。或者用克鲁格曼的话说,日本央行如果想成为一个负责任的央行,就必须首先不负责任。不负责任的意思是,日本央行要承诺较高的通胀,比如把通胀目标设定为4%,并且不达目标誓不罢休。

伯南克看到了一样的问题,但开出了不同的药方。他的药方就是著名的“直升机撒钱”。“直升机撒钱”的说法虽然通俗,但也很容易让人望文生义从而产生误解。伯南克的“直升机撒钱”严格来说是财政政策和货币政策的高度配合。具体说,就是财政增加赤字,用来发钱或者花钱(这就是直升机撒钱的部分),央行同时等量购买对应的国债,实质上是将新增加的财政赤字货币化。有人会说,这样难道不怕发生通货膨胀吗?伯南克的答案是,这确实是这个政策的代价,但日本的情况需要的正是通货膨胀。

克鲁格曼和伯南克讨论日本问题的时候,并没有预料到全球金融危机的到来,也没有预料到他们给日本开的药方其实也是给后来的美国开的药方。

大衰退:对货币和财政政策认识的

第四次反转

2008年的全球金融危机,虽然没有再次引发大萧条,却也引发了大衰退。大衰退发生的时候,经济学家们正在庆祝“宏观经济学的现状很好”。然而很快主要发达国家的央行都把利率降到了0附近,降无可降,被经济学家们视为“更好的稳定宏观经济的工具”的货币政策看似已经没有空间了。财政政策也因为政治原因,非常难产,甚至遭受反对。不少西方国家的央行和财政部还都深陷危机的责任、救助的道德风险等各种争议中,也不太有人再说格林斯潘是“史上最好的美联储主席”。大衰退不仅是一场经济金融危机,也是一次宏观经济学的危机,让宏观经济学和宏观政策进入了一个“勇敢新世界”。

这一时期对货币和财政政策的重新认识和实践主要是沿着两条主线。一条主线是探索在传统货币政策空间用尽的情况下(也就是利率已经到达零利率下限),货币政策还能否继续刺激经济。另一条主线则是重新发现在流动性陷阱(或者零利率下限)条件下财政政策的作用。

第一条主线得出的结论和西方主要央行的实践就是被称为“非常规货币政策”的各类货币政策操作,最具代表性的就是量化宽松和前瞻性指引。这些政策的核心思想基础与克鲁格曼所说的“如果想成为一个负责任的央行,就必须首先不负责任”完全源出同门,其基本的传导路径是央行通过实际的操作和口头的引导,抬升通胀预期,降低真实利率,进而拉动投资和消费,最终刺激经济。非常规货币政策究竟效果如何存在争议。西方主要的央行以及国际清算银行、国际货币基金组织这些主流的国际机构对非常规货币政策整体上是认同的,不少新兴市场国家对非常规货币政策则存在疑虑,因为这些国家通常是主要西方央行“不负责任”导致的负面溢出效应的被动接受方。从已经有的证据来看,非常规货币政策确实发挥了作用,但似乎也不算神奇,而且还有不少副作用,因此关于非常规货币政策的争议估计会持续下去。

第二条主线实际上是将已经长期不为经济学家重视的财政政策又重新赋予了逆周期调节的重任。

第一,这是形势所迫。在常规货币政策空间用尽的背景下,政策制定者和经济学家没有太多选择,只能重新回去翻开凯恩斯主义的老方子,总得做点什么,聊胜于无。

第二,成本更低。正如凯恩斯在《通论》中所说: “而且,如果这种情形出现,这意味着公共当局可以用同一个利率从银行体系无限量的借债”。现在就出现了凯恩斯说的情况,政府可以无限量地从银行体系用接近于0的利率借钱,增加财政赤字的成本非常低,甚至还可以赚钱。布兰查德在2019年发表的他当选美国经济学会主席的演讲题目就是“公共债务和低利率”,通篇说的就是这个道理。

第三,少有挤出效应。过去认为财政政策不适合进行逆周期调节的一个原因就是担心挤出效应,巴罗-李嘉图等价实际上是一种极端的1:1的挤出,政府多花1块钱,私人部门就少花1块钱。但在利率接近于0的时候,这些理论上的挤出效应可以变得很小甚至不复存在。克鲁格曼甚至写了一篇论文论证这时会有挤入效应,政府多花钱,私人部门才会跟着多花钱。

第四,不少政府在2008年后确实也出台了大规模的财政刺激,连一向支持财政整顿的国际货币基金组织也更改立场,鼓励各国多用财政政策。

所以,大衰退带来的主要变化就是将货币政策推入了从未进入过的地带,财政政策作为逆周期调节工具的作用被重新重视,对货币和财政政策作用的认识再次出现了反转。一件具有代表性的事情也许就是前美联储副主席布林德在2016年写了一份报告,题目就是“重新考虑财政政策”。

这一时期,并没有太多人讨论伯南克早年“直升机撒钱”的建议,因为感觉上这种政策还是过于极端,多数人仍愿意在自己的舒适地带考虑问题。但也并非没有人讨论。桥水公司的达利奥很早就在畅想如果再来一次衰退,还能干些什么。他得出的结论基本就是得用“直升机撒钱”,也就是他所说的货币政策3(货币政策1是常规货币政策,货币政策2是非常规货币政策)。此外,还有一个名字叫“现代货币理论(MMT)”的边缘经济学理论,虽然理论的出发点和逻辑都问题巨大,但结论却和“直升机撒钱”高度类似。然后,下一次衰退用非常意想不到的方式很快就来了。

大封锁中货币和财政政策的实践

新冠疫情至今仍在全球很多地方肆虐,其对全球经济的影响和以往危机最大的不同就是各国为了应对疫情而采取的各种严格的防控措施,国际货币基金组织因此称之为“大封锁”。这场疫情因为尚未过去,而且在应对过程中通常是公共卫生干预的重要性要远高于经济干预的重要性,在当下这个时点很难去准确评估各国经济政策的效果和短长。

这里想指出的是,在大封锁中,多个西方国家就是进行了“直升机撒钱”,具体说就是政府大规模扩大赤字,给企业和个人发钱,央行通过购买国债等措施事实上将财政赤字货币化。

如果你相信现代货币理论,你会觉得这是现代货币理论的胜利,虽然现代货币理论很可能只是瞎猫碰上了死耗子。因为,如果去仔细读凯恩斯的《通论》,会发现“直升机撒钱”非常凯恩斯主义。如果你觉得凯恩斯主义已经过时,更愿意相信新凯恩斯理论,伯南克其实就是在这一理论框架下提出的“直升机撒钱”建议。“直升机撒钱”是一个大胆的经济试验,但从理论上说,它的出现早在《通论》的时代就已经做好了铺垫。

在“直升机撒钱”的世界里,货币政策和财政政策已经难以严格区分,必须共同行动。“撒”是一个财政的动作,“钱”则来自于央行,至于究竟是谁在驾驶直升机,并不从实质上改变政策的性质。“直升机撒钱”在正常情况下是非常不负责任的宏观政策,在大封锁中却成为了这些西方国家不约而同的选择。西方国家的这些做法究竟效果如何,是否对别的国家有负面影响,会产生什么样的后遗症,恐怕需要一段时间才能彻底明了,现在还不是急于下结论的时候。毕竟,在货币政策和财政政策作用的讨论中,那些急于宣布胜利的结论最后都被证明没有看上去那么正确,而那些一时看似已经不再正确的观点反而能在新的环境下重新复活。

90年来,宏观经济学经历了多轮周期轮回,如果有一点是明确的,那就是所有对于货币和财政政策的成见和自负都会被现实纠正,因为理论是灰色的,而生命之树常青。

(本文作者介绍:中国金融四十人论坛(CF40)是一家非官方、非营利性的专业智库,定位为“平台+实体”新型智库,专注于经济金融领域的政策研究。)

责任编辑:王婉莹

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。