文/新浪财经意见领袖专栏作家 高瑞东

核心观点: 8 月新增社融略超市场预期,表现超出季节性因素,主要受两方面因素驱动:一是,滞后发行的政府债券融资开始发力,带动直接融资多增 6858 亿元(与 2019 年同期相比);二是,根据现有数据倒推 8 月其他融资新增 2054 亿元,相较 2019 年同期多增 1434 亿元。向前看,政府债券仍有约 39179 亿元新增额度未使用,相较去年同期多 13280 亿元,将对后续新增社融形成较强支撑。因而,预计社融增速将于 9 月探明底部,四季度逐渐回升至 10.5%左右。

市场方面,8 月新增社融虽然小幅超出市场预期,但结构表现并不亮眼,表内信贷需求仍然较为疲弱,尤其是表征实际融资需求的对私、对公信贷,均延续同比收缩态势。同时,考虑到经济增速下行节奏有所加快,货币政策易松难紧。因而,预计十年期国债收益率仍将保持低位震荡,等待货币政策的进一步反映。

一、直接融资开始发力,社融收缩渐近尾声

8 月新增社融 2.96 万亿元,小幅高于市场预期(Wind 一致预期),主要源于直接融资以及尚未公布的其他融资,对新增社融形成明显拉动作用。

结构上来看,与 2019 年同期相比,8 月表内融资多增 249 亿元,表外融资少增 43 亿元,直接融资多增 6858 亿元。另外,从目前已经公布的分项来看,表内融资、表外融资以及直接融资规模仅为 27546 亿元,距离 2.96 万亿元仍有约 2054 亿元的其他融资,据此推算,相较 2019 年同期,其他融资多增 1434 亿元。

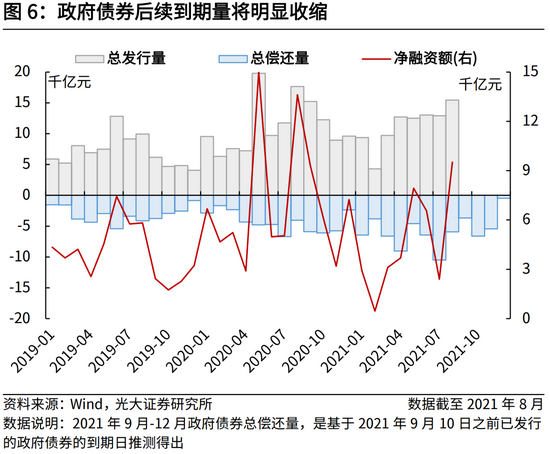

政府债券融资开始发力,向前看,年内仍将对新增社融形成明显支撑。根据Wind债券发行数据,8月政府债券总发行量为15444亿元,总偿还量为5929亿元,净融资额为9515亿元。

向前看,截至2021年8月末,剔除占用2020年额度的682亿元后,地方政府债券新增24082亿元,占全年地方政府债务新增限额的54%左右;国债净融资额8471亿元,占全年中央赤字额度的31%左右。也就是说,9月-12月,政府债券融资仍有39179亿元的新增额度。相较去年同期25899亿元的新增政府债券融资量,预计多增13280亿元,平均到每个月便是多增3320亿元。因而,预计政府债券融资仍将对9月-12月的新增社融形成较强支撑。

表外融资收缩幅度趋于缓和,向前看,表内票据对表外票据挤压的缓和趋势预计将会延续。8月未贴现银行承兑汇票新增127亿元,相较于3月到7月份月均-1582亿元的新增量,收缩趋势得到明显改善。这主要得益于两个方面的因素,一是,相较于去年同期,一级市场的票据承兑量有所上行;二是,人民银行于8月23日召开金融机构货币信贷形势分析座谈会,向商业银行传递出“增强信贷总量增长的稳定性”的政策要求,使得商业银行通过票据贴现冲量的需求有所缓和。向前看,预计这一趋势在年内将会得到延续,表外融资对新增社融的拖累,将主要集中于信托贷款和委托贷款。

二、信贷需求较为疲弱,信贷结构持续恶化

信贷需求较为疲弱,信贷结构持续恶化。8月新增信贷1.22万亿,与2020年同期相比少增631亿元,与2019年同期相比多增100亿元。总量上来看,新增信贷需求较为疲弱,对表外融资收缩的承接作用大幅减弱。结构上,票据融资是主要的支撑项,居民贷款和企业贷款均呈现同比收缩态势。可以看到,今年以来,新增对公中长期贷款占新增信贷的比例持续下行,而新增票据融资占新增信贷的比例持续上行。

居民端来看,一方面,3月份以来央行等部委持续收紧房贷政策,并逐步收紧违规流入房地产领域的信贷排查工作,叠加部分城市已经开始上调房贷利率,房贷政策趋紧的效果开始逐渐显现。同时,可以看到,百城住宅价格指数同比增速自5月以来持续收缩,地产销售面积与销售额同比增速也呈现明显回落态势。另一方面,8月份新冠疫情本土确诊病例的增加,社交限制也在一定程度上对居民消费产生了负面影响,进而对居民短期信贷产生拖累。

企业端来看,一方面,今年以来房地产融资以及城投平台融资监管持续趋严,同时,由于受到疫情扰动等多方面因素的影响,制造业PMI与工业企业利润持续回落,生产动能有所放缓,新增订单也有所回落。因而,企业信贷需求总体仍处于回落态势之中。

另一方面,今年在融资总量增速有所收敛的大背景下,国务院及人民银行持续向市场传达出优化信贷结构、加大制造业等重点领域信贷投放的预期。人民银行于8月23日召开金融机构货币信贷形势分析座谈会,强调要加大信贷对实体经济特别是中小微企业的支持力度,增强信贷总量增长的稳定性。随后,9月1日国常会宣布再新增3000亿元支小再贷款额度。在政策引导下,商业银行的信贷投放意愿及积极性仍将维持强劲。从中国金融条件指数来看,我国的信贷环境整体处于较为宽松的状态。因而,信贷的供给端预计仍将维持充裕。

在信贷资源供给充裕,企业信贷需要明显回落的背景下,我们看到,8月下旬同期限银票转贴现利率与SHIBOR利差明显收窄,表明商业银行月末冲量意向有所缓和,通过下沉信贷主体等措施加大信贷投放的意愿有所增强。因而,预计后续新增信贷仍有支撑,不会明显走弱,但也难言改善。

三、M1增速大幅下行,利率预计低位震荡

M1同比增速大幅下行,反映企业活力有所收缩。8月M2同比增速为8.2%,较7月小幅下行0.1个百分点;M1同比增速为4.2%,较7月大幅下行0.7个百分点;M2与M1同比增速差,由3.4个百分点走阔至4.0个百分点。

总结来看,8月新增社融虽然小幅超出市场预期,但结构表现并不亮眼,表内信贷需求仍处于回落趋势之中,尤其是表征实际融资需求的对私、对公信贷,均延续同比收缩态势。同时,考虑到经济增速下行节奏有所加快,货币政策易松难紧。因而,十年期国债收益率预计仍将保持低位震荡,等待货币政策的进一步反映。

(本文作者介绍:光大证券董事总经理,首席宏观经济学家,研究所副所长,早稻田大学经济学博士,中国财政部金融人才库专家,中国金融四十人青年论坛会员。)

责任编辑:雷玮

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。