文/新浪财经意见领袖专栏作家 高瑞东

我们在2月22日《全球朱格拉周期开启:碳中和、美国更新、供应链再造》的报告中提出,十年一轮全球朱格拉周期的序幕正在开启,并且非常前瞻性地预判了推动本轮全球朱格拉周期开启的三大推动力,并且随着时间推移,逐一得到验证。为了对朱格拉周期开启做更为细致的探讨,本报告立足于上市公司微观数据,从投产能力、投产行动、投产迹象三个角度,全面观测产能周期的开启。

一、新一轮朱格拉周期开启

朱格拉周期,又称产能周期或设备投资周期,是由法国经济学家朱格拉(Juglar)提出。朱格拉周期产生的原因有多种:内生因素有设备损耗,外生因素有需求扩张、技术进步等。当整个经济处于设备更新的高峰期时,会产生较多固定资产投资,从而拉动经济步入繁荣。

我们认为,当前供需缺口扩张下,国内经济正处于新一轮朱格拉周期的起点。两大因素驱动了新一轮周期的形成:

供给端来看,2012年以来,中国经济经历了三轮漫长的产能出清。第一轮发生在2012年到2016年,“四万亿”投资过后,中国经济增速换档,总需求低迷,过剩产能开始被淘汰。2016年供给侧改革叠加环保督察开启,产能出清加速;第二轮发生在2017年到2019年,“资管新规”去杠杆以及中美贸易摩擦,导致刚刚企稳的中国经济增速再度向下,初露苗头的产能周期未能延续;第三轮发生在2020年,新冠疫情蔓延,严重冲击了全球经济,国内投资出现负增长,产能利用率也降到历史低位,供给端出现过度出清。

需求端来看,国内外需求共振下,中国经济持续强复苏。新冠疫情发生后,得益于出色的疫情防控能力,中国经济从疫情冲击中率先恢复,在外需扩大的背景下,中国产能供应全球,出口成为2020年中国经济的最大亮点,强劲的出口为制造业整体复苏提供了助推器,加快了制造业复苏向纵深推进。2021年,预计海外主要经济体的供需缺口将继续支撑出口快速增长,居民消费随着疫苗接种和疫情平复而逐渐改善,进而推动中国经济持续强复苏。

在上述背景下,国内经济出现了较大的“供需缺口”,企业投资意愿强烈。2021年一季度,国内工业产能利用率持续处于历史高位,企业盈利持续高增。我们在4月8日发布的报告《为什么我们强烈看好今年的制造业投资?》中,坚定看好今年的制造业投资,并列举五大证据。证据一:产能利用率稳步回升,制造业结构性补库启动;证据二:PPI加速上行,企业利润快速修复;证据三:工业设备产量持续高增,制造业景气程度改善;证据四:企业融资需求旺盛,政策支持贷款流向制造业;证据五:“十四五”规划强调制造业高质量发展,产业链自主可控。

为了对朱格拉周期开启做更为细致的探讨,本报告立足于上市公司微观数据,从投产能力、投产行动、投产迹象三个角度,全面观测产能周期的开启。

二、信号:供需缺口扩张下,产能利用率快速回升

A股剔除金融的在建工程+固定资产周转率可近似作为产能利用率的替代。以产能利用率为核心的财务指标,对经济周期的变化起到了决定性的影响。从剔除金融企业后的上市公司的财务数据出发,可将在建工程加固定资产周转率近似作为产能利用率的替代指标。

一方面,从概念上来看,在建工程+固定资产周转率反映了企业资产的营运能力,是衡量企业资产管理效率的重要财务比率,因而更符合“产能”的定义;另一方面,A股剔除金融后的在建工程+固定资产周转率,与国家统计局公布的工业产能利用率走势基本一致。

产能利用率是产能周期开启的领先指标。在经济复苏阶段,需求往往先行恢复,而供给则恢复较慢,在此情况下容易出现供需缺口,使得企业产能利用率持续处于高位,并带动企业盈利能力改善,这是企业作出产能投资决策的主要原因。从历史走势来看,产能利用率同比增速,往往领先于制造业固定资产投资同比增速,可以作为企业产能投资周期开启的重要信号。

当前,在供需缺口扩张下,产能利用率持续提升,产能利用率同比自底部回升。新冠疫情发生后,率先复苏的中国产能供应全球,国内外需求共振带动需求持续扩张,而供给端则恢复较慢,产能投放有所滞后,供需缺口显现,企业产能利用率持续处于高位,产能利用率同比也自底部回升。当前A股剔除金融后的产能利用率已回升到2018年水平,接近历史高位,在产能利用率同比继续边际改善的情况下,产能利用率有望继续上行,企业经营即将处于“满负荷”状态,有动力进行新一轮资本开支,以扩张产能。

三、证据:三大报表快速修复,产能扩张如期开启

产能利用率的持续回升,可以预示产能周期的开启,但该信号也仅指向企业产能投资的意愿,并不一定就意味着产能投资决策的实施。除投产意愿外,企业产能周期的开启还需要满足三个条件:有能力(盈利改善);有行动(为购建资产花钱);有迹象(资产增速初露端倪)。因而,为了更细致观测产能周期的开启,我们寻找了三条证据,以证明新一轮产能周期正在开启。

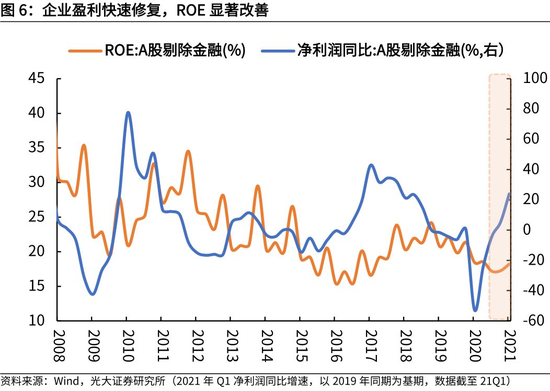

第一,投产能力:企业利润快速修复,ROE显著改善。2020年下半年,在国内经济强势复苏的进程下,企业经营状况改善,利润快速修复。2020年四季度,A股剔除金融后的净利润同比增速由负转正,ROE也触底反弹。2021年一季度,A股剔除金融后的净利润同比增长163%,相对于2019年同期增长24%,保持高速增长;ROE也由2020年四季度的17.3%上升到18.2%,盈利能力快速改善。企业利润的快速修复,为企业产能投资增加空间,企业有意愿也有能力进行产能投资决策。

第二,投产行动:购建资产现金流增速连续四个季度回升。企业经营的改善带来了充足的经营现金流,为企业落实资本支出奠定了基础。现金流量表中,“为购建资产支付现金”在一定程度上反映了企业的资本支出意愿,可以追踪企业产能投资决策的开启。截至2021年一季度,A股剔除金融后的购建资产现金流同比增速为34.2%,相对于2019年同期增长16.4%,已经连续四个季度回升,企业资本开支意愿强烈。

购建资产现金流增速领先于在建工程与固定资产投资增速。对于产能扩张周期来说,一般情况下的先后顺序为:资本支出>在建工程>固定资产(增速)。在产能周期开启初期,购建资产现金流增速率先触底回升;其次,从投资到投产存在滞后,购建资产的现金流增速往往领先于在建工程增速;最后,在建工程完工后才可以转为固定资产,因而从在建工程到固定资产也存在一定的滞后期。从历史走势来看,购建资产现金流增速一般领先于在建工程增速12个月左右。

第三,投产迹象:在建工程投资增速触底回升。企业产能周期,即设备投资周期,最终在企业的资产负债表上表现为固定资产的增加,因而通过在建工程与固定资产的变化可以追踪企业的投产迹象,进一步证实产能周期的开启。值得注意的是,2017下半年起,企业便开启了一轮产能投资,在建工程同比增速快速提升,而此后受到金融去杠杆与中美贸易摩擦的影响,初露苗头的产能投资周期未能延续,2019年起,在建工程同比增速一直处于下降的通道。2021年一季度,在建工程同比增速再次触底回升,企业投产迹象开始显现。

四、扩张节奏:基建先行,出口随后,涨价周期后来居上

大规模财政刺激下,基建、地产先行扩张。基建与经济同步性较高,同时由具有很强的逆周期调节及稳定作用,常常用作逆周期调节工具,次贷危机期间,基建的逆周期调节作用显著,促使经济快速企稳。在新冠疫情冲击下,财政再次支持基建投资发力。2020年政府工作报告要求,要有效发挥地方政府债券作用,合理扩大专项债券使用范围。在发行前置、发行规模大幅增加的情况下,2020年中国专项债的发行对基建投资形成强有力的支撑,基建链产能投资先行扩张。

得益于出色疫情防控,出口链随后扩张,中国产能供应全球。得益于中国出色的疫情防控能力,中国防疫物资供应全球,弥补了全球产业链缺口,出口成为拉动中国经济增长的重要引擎。2020全年来看,净出口对中国GDP增速的贡献占比28%,达到了2001年以来的最高值。进入2021年,出口受到海外供需缺口与供应链复苏补库的支撑,动能依然强劲,2021年4月,出口(以美元计)同比增速32.3%,大超市场预期的22%,相比于2019年同期增长36%。

出口链相关行业产能利用率持续高位,产能扩张已然开启。为了对各个行业产能扩张节奏进行分析,我们统计了各个行业,自2017年以来,产能利用率与产能利用率同比增速所处的分位数。综合来看,轻工制造、钢铁、有色金属、电气设备等出口依赖程度较高的行业,自2020年下半年起,产能利用率持续处于历史高位,产能利用率同比增速也处于快速回升状态,出口链的产能扩张已然开启。

工业品涨价带动下,周期链产能扩张后来居上。从历史趋势来看,产能利用率变化与工业品价格变化趋势基本一致,在经济意义上,当企业产能利用率达到一定预期且对未来需求预期乐观的情况下,提高价格是自然而且合理的选择。在工业品涨价带动下,上游企业盈利持续高增,投资增速也持续回升。2021年1-3月,原材料行业利润增速比1—2月份提高88.4个百分点,拉动一季度规模以上工业利润增长51.5个百分点。从周期链产能利用率所处分位数来看,2021年一季度,有色金属、采掘等行业产能利用率处于历史高位,产能扩张后来居上。

(本文作者介绍:光大证券董事总经理,首席宏观经济学家,研究所副所长,早稻田大学经济学博士,中国财政部金融人才库专家,中国金融四十人青年论坛会员。)

责任编辑:卫晓丹

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。