文/魏天谌

在美联储释放的空前流动性和投资者的极端乐观情绪推动下,美股大盘在4月和5月快速反弹。但自6月起,随着美联储停止扩表,股市上涨动能也显著减弱。经历了跌宕起伏的上半年后,投资者最想知道的是,美联储还能带领股市走多久?

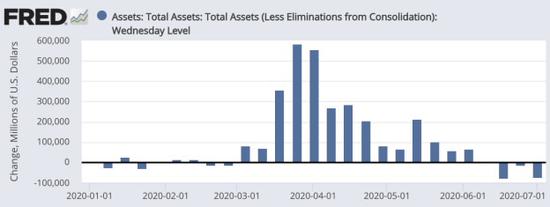

下图可见,从3月下旬至5月底,美联储向市场释放了空前流动性,资产负债表扩张了2.8万亿美元,大举提振了风险资产市场的情绪和价格,推动美国标普500股指从3月低谷反弹40%,接近2020年初水平。股指席勒市盈率(股票价格除以10年平均盈利)接近30,超过2008年大衰退前水平,接近1929年大萧条前水平(历史中值仅为16.3)。

(美联储资产每月增量 数据来源:美联储经济数据库FRED,笔者整理)

(美联储资产每月增量 数据来源:美联储经济数据库FRED,笔者整理)然而,近期美联储停止扩表,股市上涨的势头也显著减弱。6月上旬以来,美联储资产负债表缩减了1700亿美元,再加上二次疫情爆发风险骤升,6月股市上涨动能逐步减弱,标普500指数仅上涨了1.46%,处于高位徘徊状态。

今年以来,美联储已经降息至接近零水平、开启无上限量化宽松(QE)并启动9种信贷工具,基本放出了所有“大招”,这意味着未来美联储可使用的工具所发挥的作用可能会下降。

一方面,美联储潜在贷款能力还很大,能够在形势进一步恶化时为市场和企业提供更多支持。但另一方面,如笔者前期专栏文章中所述,美国经济的根本问题在于民众的贫穷和被限制的消费,各种货币政策,哪怕是对实体公司直接贷款,也难以解决这一根本问题,因此难以阻挡危机的持续和深化。即使是对金融市场的支持,历史经验显示,美联储后续QE的效果也越来越差,如QE3的效用就显著差于QE1。

因此,如果美联储重新放水,会对资产价格形成支撑,但效果可能不如首轮。美联储目前所承诺将采用的救市工具已经显著提振了市场信心,但都已在投资者的预期之内,因此等到真正实施时反而可能效果有限。目前美联储尚未使用的“弹药”包括进场股买垃圾债和直接进场买股票。但是,只有在股市急剧暴跌的条件下,美联储才会开始考虑动用这两个极端措施。目前股市仍在历史高位,美联储一般不会提前这么做。

(上图为标普500股指走势,下图为标普500公司利润同比增幅 数据来源彭博)

(上图为标普500股指走势,下图为标普500公司利润同比增幅 数据来源彭博)二季度股市暴涨与基本面严重脱离。股市持续上涨需要盈利增长支持。由上图可见,美股2009年危机结束后的持续牛市期间,美国公司的盈利同比均为正增长,但近期美股强力反弹却是与公司利润增长预期暴跌同步发生的。这意味着如果企业盈利在可预见的未来内没有跟上,股市吹起的泡沫终究破碎。

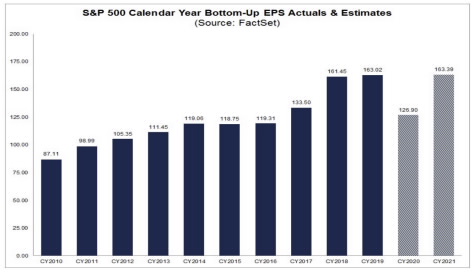

(标普500公司历年每股盈利和今后预期 数据来源Factset)

(标普500公司历年每股盈利和今后预期 数据来源Factset)目前市场预期2021年盈利创历史新高,恐怕过于乐观。由上图可见,在2010年和2019年美股大牛市期间,标普500公司每股盈利增长将近一倍。近期美股在2020年盈利预期大幅下滑情况下暴涨,市场也是基于盈利将出现V型反弹的预期。Factset数据显示,尽管目前分析师预计2020年标普500公司每股盈利将由2019年的163.02美元下降到126.90美元(跌幅22%),但2021年将再创历史新高(163.39美元)。这一乐观预期是基于本次危机纯属疫情导致停工导致,因而一旦复工,经济便会在美国政府数万亿美元刺激之下迅速恢复到疫情之前的增长水平。

实际上,更深层次的体制原因将导致危机持续和深化,导致股市最终再次崩盘。首先,如前期专栏文章中所述,在新冠疫情爆发之前,美国经济已经濒临危机边缘,并非危机的根本原因;因此,即使新冠疫情得以解决,经济危机仍然会展开。其次,新冠疫情加深了危机的程度,美国政府对民众救助不足导致民众更加贫穷,难以支持消费恢复,使得根本矛盾更加尖锐。再加上美国资本贪婪和短视的本质导致抗疫力度不足,目前二次疫情的严重程度已经超过了第一次,各州开始暂停甚至撤回部分经济重启措施,这再度加剧了对经济的打击。

因此,投资者所预期的V型反弹难以实现。当前美国股市与基本面严重脱节,这在经济不温不火时可以通过美联储“放水”持续上涨,但在历次经济危机中无一不被拉回地面,美股未来仍然面临巨大的下行风险。

(本文作者介绍:AICPA/CFA持证候选人,曾供职于毕马威资产管理部,纽约对冲基金宏观分析师。毕业于维克森林大学会计、历史系双学位,经济系辅修学位。)

责任编辑:覃肄灵

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。