来源:兴业策略王德伦团队

投资要点

★展望:春耕行情,关注券商龙头

——春耕行情继续如火如荼。上周市场延续了开年以来的强势继续大涨。板块中,大金融领涨,银行、非银涨幅均超过5%。我们自12月24日起左侧建议布局春季行情。1月1日发布的月报《正是春耕时》中我们明确看多,认为“11月以来经历连续调整、市场此前积聚的风险充分释放后,春耕行情即将开启”。上周,我们再添一把火,认为即使遇到短期波动(如上周一的调整),也不需恐慌,春耕行情仍将继续前行。我们看好春耕行情的根本逻辑仍未发生变化: 1、经济基本面,近期市场对经济预期提升,一系列数据也显示经济运行平稳,经济增长仍有支撑;海外经济向好,或对我国出口形成拉动。2、流动性层面,开年后流动性环境显著改善,央行建立临时准备金动用安排,有助于稳定金融机构及投资者的流动性预期。3、市场风险偏好明显回暖。

——春耕行情中,风险偏好显著提升,风格百花齐放,但投资者仍需避免情绪波动导致的追涨杀跌,仍要立足基本面,找有估值性价比的板块。短期内,重点关注估值性价比明显的券商龙头,以及我们底部开始持续推荐、持续受益于消费升级和航空供给侧改革的航空股(详见投资策略部分)。中长期继续聚焦“大创新”

★投资策略:重视航空股机会,聚焦“大创新”

——券商龙头:券商是金融板块中当前最具估值性价比的品种,板块PB水平在2010年以来的均值的1倍标准差下界附近。随着我国将取消对中资银行和金融资产管理公司的外资持股限制,实施内外一致的银行业股权投资比例规则,将倒逼我国支持大券商龙头,以形成和海外投行媲美的竞争优势。

——航空票价改革:当前的航空股类似去年的保险股,一方面受益于消费升级,另一方面航空供给侧改革进入实质阶段,提升准点率是民航局目前阶段工作最高优先级。17年冬春航季时刻总量增速明显下降,且结构更加合理,大公司市场份额得以稳固,未来几个季度供给侧改革影响将逐步显现,叠加票价改革提速,航空票价将拐头向上,具备较大弹性。

——大创新:十九大报告作为一份立足于中长期的报告,对创新的地位强调增强,具备行业创新磐石的五大硬科技产业(电子、通信、机械、医药、电车等)将加速发展,当前可持续关注其中基本面过硬的个股,在其估值调整较为充分时介入。

★主题投资:

——一号文件倒计时,关注乡村振兴及精准扶贫后续政策发酵。

——“硬创新”板块仍是未来五年的重点发展领域,继续看好网络安全、人工智能等产业的中长期趋势。

风险提示:流动性超预期收紧、监管政策超预期变化

展望:春耕行情,关注券商龙头

春耕行情继续如火如荼。上周市场延续了开年以来的强势继续大涨。板块中,大金融领涨,银行、非银涨幅均超过5%。我们自12月24日起左侧建议布局春季行情。1月1日发布的月报《正是春耕时》中我们明确看多,认为“11月以来经历连续调整、市场此前积聚的风险充分释放后,春耕行情即将开启”。上周,我们再添一把火,认为即使遇到短期波动(如上周一的调整),也不需恐慌,春耕行情仍将继续前行。我们看好春耕行情的根本逻辑仍未发生变化: 1、经济基本面,近期市场对经济预期提升,一系列数据也显示经济运行平稳,经济增长仍有支撑;海外经济向好,或对我国出口形成拉动。2、流动性层面,开年后流动性环境显著改善,央行建立临时准备金动用安排,有助于稳定金融机构及投资者的流动性预期。3、市场风险偏好明显回暖。因此短期即使遇到波动,也不需恐慌,行情仍将持续。

春耕行情中,风险偏好显著提升,风格百花齐放,但投资者仍需避免情绪波动导致的追涨杀跌,仍要立足基本面,找有估值性价比的板块。短期内,重点关注估值性价比明显的券商龙头,以及我们底部开始持续推荐、持续受益于消费升级和航空供给侧改革的航空股(详见投资策略部分)。中长期继续聚焦“大创新”。

风险提示:流动性超预期收紧、监管政策超预期变化

投资策略:重视券商龙头和航空股,中长期聚焦“大创新”

中长期看好大创新、硬科技

创新成长:十九大报告作为一份立足于中长期的报告,对创新的地位强调增强,具备行业创新磐石的五大硬科技产业(电子、通信、机械、医药、电车等)将加速发展,当前可持续关注其中基本面过硬的个股,在其估值调整较为充分时介入。

-

电子:iPhone X驱动下的苹果链、景气触底回升叠加国内产业转移的半导体产业链。

-

通信:有望提前规模化商用的5G——承载先行,首推光通信。和进入组网关键期的北斗。

-

机械:细分子行业的核心龙头企业,轨交高铁、工业机器人、集装箱、液压等机械龙头。

-

医药:首推创新药,中国创新药逐步与世界发达水平接轨,创新品种推动供应升级。

-

电车:2018年电动汽车行业将迎来全面放量,电车性价比提升有望引领内生需求爆发。

当前中国正从制造业大国向制造业强国转型中,“加快发展先进制造业,推动互联网、大数据、人工智能和实体经济深度融合,在中高端消费、创新引领、绿色低碳、共享经济、现代供应链、人力资本服务等领域培育新增长点、形成新动能。”(十九大报告)是中长期经济体发展的良好趋势。

十九大报告中创新地位凸显。首先,在深化供给侧改革的细分领域上,报告并未对钢铁、煤炭等已经显著受益于供给侧改革的上游传统行业多做着墨,而是用多数篇幅强调了先进制造业、互联网、现代服务业等新兴产业以及基础设施网络建设;并且,在现代化经济体系中,创新被定位成“建设现代化经济体系的战略支撑”,报告指出“创新是引领发展的第一动力”,要求“加快建设创新型国家”。具体而言,要“加强应用基础研究”、“加强国家创新体系建设,强化战略科技力量”、“深化科技体制改革”、“倡导创新文化,强化知识产权创造、保护、运用”、“培养科技人才”。因此,后续以创新为重要驱动力的新兴产业或持续受益于政策推动。

具备估值性价比的品种——金融龙头,尤其是券商龙头

金融龙头:大资管新规下的统一监管促进金融业供给侧改革,利好负债端稳定的龙头。持续推荐大金融龙头,中长期看银行不良率和净息差逐步向好;保险上市公司受益于消费升级,保费收入快速增长;券商受益于市场情绪转向乐观、风险偏好提升带来的补涨。

兴证策略5月初以来持续推荐银行和保险,5月底以来在大金融板块增加券商并持续推荐。从行业比较角度,大金融在市场寻找估值洼地的过程中,叠加良好的基本面预期,逐步被市场关注并带领指数。进入2018年以来,银行、保险弹性更是强劲。

当前从估值性价比来看,券商优势更加突出。A股目前银行PE水平略高于2010年以来的均值,保险PB水平在2010年以来的均值上方区间,而券商板块PB水平在2010年以来的均值的1倍标准差下界附近。随着我国将取消对中资银行和金融资产管理公司的外资持股限制,实施内外一致的银行业股权投资比例规则,将倒逼我国支持大券商龙头,以形成和海外投行媲美的竞争优势。且从业务深度看,大券商龙头的专业优势正逐步体现,举例场外期权业务2017年快速发展,业务集中度有效提升,龙头公司——中信证券和中金公司在专业上取胜,逐步开始兑现利润。

——银行:受益于“金融供给侧改革”。净息差和不良率在企稳,当前对于大银行龙头的边际改善更加强,且大银行资产端更为安全。

——保险:受益于“金融供给侧改革”,同时具备消费升级属性,上市公司作为行业龙头,在行业格局优化的环境中有望得到估值溢价。

——券商:主要受益于估值修复。叠加券商去通道业务的监管落地,券商正逐步回归主动管理的本源,回顾本轮金融去杠杆过程中,券商监管是最早进行,也是几近最严厉的,当前已大幅收缩。

重视航空股机会

当前的航空股类似去年的保险股,一方面受益于消费升级,另一方面供给侧改革进入实质阶段,提升准点率是民航局目前阶段工作最高优先级。17年冬春航季时刻总量增速明显下降,且结构更加合理,大公司市场份额得以稳固,未来几个季度供给侧改革影响将逐步显现,叠加票价改革提速(《关于进一步推进民航国内航空旅客运输价格改革有关问题的通知》2018/1/5),航空票价将拐头向上,具备较大弹性。

当前正为航空股的布局时点:票价改革带动的票价上涨实现在夏秋航季(即为三月底),因此当前不失为短期布局时点,且目前油价处于高位,也或为中期较佳的布局时点。

主题投资:

一号文件“倒计时”,关注精准扶贫等政策发酵

根据往年情况,每年初“重头大戏”一号文件都将于1月底2月初发布。结合里程碑会议以及近期政治局和经济工作会议内容,精准扶贫和乡村振兴或将迎来进一步支持。习近平总书记在十九大报告中回顾过去5年以来的工作时提到“脱贫攻坚战取得决定性进展,六千多万贫困人口稳定脱贫,贫困发生率从10.2%下降到4%以下。”同时也坚定强调了目标,即“确保到2020年我国现行标准下农村贫困人口实现脱贫,贫困县全部摘帽,解决区域性整体贫困,做到脱真贫、真脱贫”。距离目标仅剩3年的时间,乡村振兴、精准扶贫或将成为比较重要的发力领域。此外,里程碑中提及的“硬创新”板块仍是未来五年的较为重点发展方向,我们仍继续看好网络安全、5G、半导体和人工智能的中长期趋势。

精准扶贫:攻坚拔寨,走好最后一公里

精准扶贫步入“最后一公里”关键阶段。里程碑会议提出,我国经济由高速增长转向高质量发展,要打好未来三年的防范化解重大风险、精准脱贫、污染防治三大攻坚战。这也意味着新一阶段下发展的重点或将从过去“三去一降”向“一补”转移,完成脱贫任务则是补齐全面建成小康社会的最突出短板,将是未来三年的重中之重。

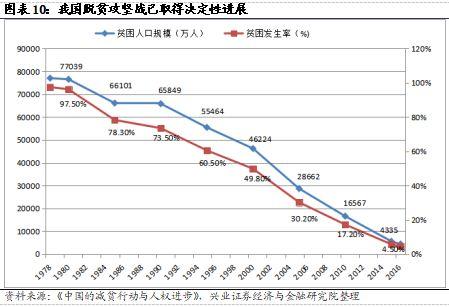

精准扶贫效果凸显,决战攻坚进行时。2013年11月,习主席在考察湖南湘西时首次提出“精准扶贫”,此后《关于打赢脱贫攻坚战的决定》、《全国“十三五”脱贫攻坚规划》等多个政策为脱贫攻坚战带来了决定性进展:我国目前已有6000多万贫困人口稳定脱贫,贫困发生率从12%下降到4%以下。在距离2020年仅剩的最后3年时间,2018年至2020年平均每年需减少贫困人口约1100万人。在现有建档立卡贫困人口中,老年人、病人、残疾人等特殊贫困群众比例大,脱贫攻坚成本更高,如何“啃”这些“硬骨头”将是新一轮扶贫的关键。

网络安全:新政落地&360回归,产业发展迎契机

网络袭击事件频发,政策落地带来行业新契机。今年5月,WannaCry 勒索软件席卷全球,再次将网络安全问题暴露于所有人面前。随之我国首部针对网络安全领域的法律《网络安全法》于6月1日起正式实施,新法要求对金融、电信等关键行业的采购国产化必行不可。根据国际标准,信息安全投入比例要占到企业 IT 建设投入的 15%,而我国仅24%的企业达到基本线(5%),新政策为国内信息安全厂商带来广阔的行业空间。

360回归A股,加速打造国产化产业链。11月,中国最大、全球前三的网络安全公司360宣布回归A股,同时表示未来将参与军民融合中国防项目,在国家和社会网络安全中承担重要角色。我们认为360的回归不仅有利于公司获得更多资本完善和研发技术,更能提高资本市场对网络安全领域的关注,加速孵化行业中的新“独角兽”公司。个股建议关注启明星辰。

人工智能:BATJ布局,商业化进程提速

人工智能上升为国家战略,新科技有望实现弯道超车。2017年3月5日,人工智能首次写入政府工作报告;7 月,国务院正式印发《新一代人工智能发展规划》,标志人工智能正式上升为国家战略;10 月,发改委发布《关于组织实施 2018 年“互联网+”、人工智能创新发展和数字经济试点重大工程的通知》,人工智能重大工程将获国家资金直接支持。

电商巨头加速布局,商业化时代近在眼前。人工智能更大的商业化价值在于基于数据驱动的服务业应用,考虑到互联网企业在数据源的获取中具有天然的优势,所以我们认为BATJ大规模发展人工智能,将推动人工智能商业化应用进入新的加速阶段。推荐标的:科大讯飞、浪潮信息等。

半导体:万亿资本加速,国产替代跑步前进

资本助力产业升级。国家集成电路大基金于2014年成立,一期的投资领域包括制造(晶圆代工/存储)、设计、封测等环节的骨干企业。截至2017年9月,大基金累计决策投资55个项目,涉及40家集成电路企业,共承诺出资1003亿元。叠加地方资本,我国半导体产业投资基金规模约6532亿元,基本实现了从劳动密集型向资本密集型的过渡。

行业需求持续向上,产能释放加速进口替代。AI、5G为首的物联网产业快速成长将带动半导体需求量持续提升。18年计划投产的晶圆厂以大陆本土产商为主,以中芯国际为代表的晶圆代工厂28nm工艺节点良率不断提升,规划的晶圆厂投资加速落地;北方华创、上海中微等国产设备产商在刻蚀机、薄膜沉积设备等28nm制程设备基本上已经成熟,将迎来放量。个股方面建议关注:三安光电、北方华创和雅克科技。

5G:抢占全球信息产业竞争力制高点

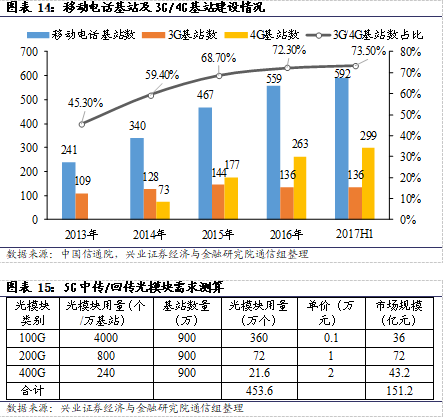

中国领跑5G发展,2020年全面开启商用时代。我国5G技术研发试验于2016年1月全面启动,今年9月已完成第二阶段试验测试,其中华为和中兴领跑业内。根据《“十三五”规划纲要》,我国将于2020年启动5G商用。结合此前规划和目前进展,2018年年中将确定5G标准,2019年上半年正式发放牌照,我国有望在5G领域实现弯道超车。

5G建设带来巨大市场空间。据兴业通信测算, 5G全覆盖阶段需要新建基站数量约为4G基站的2倍,数量约900万个;对中传/回传光模块市场需求约450万个,市场空间150亿元左右。5G承载网带动光模块需求约5850万个,是4G的3倍以上。推荐关注:有源光模块及无源光器件提供商(新易盛/中际装备/光迅科技)和光网络设备提供商(烽火通信/中兴通讯)。

本周A股市场回顾

A股资金面跟踪

A股盈利和估值

海外市场跟踪

风险提示:流动性超预期收紧、监管政策超预期变化

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:郭春阳

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)