11月房企海外融资:佳源国际利率14%居首 德信中国13%

内地房地产企业海外融资悄然回升。

今年年初房地产企业经历了一波海外融资“小阳春”,一季度美元债融资规模达到244.45亿美元,随后在政策收紧之下,二三季度融资额大幅缩减,分别为161.87亿美元和120.47亿美元。

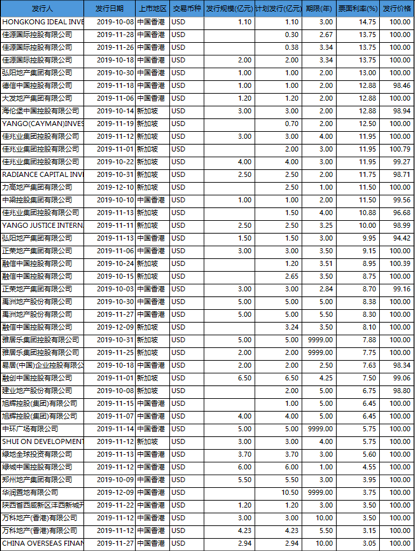

然而,Wind数据显示,今年11月内房企计划发行的美元债规模达64.65亿美元,而10月的美元债规模为40.95亿美元,11月环比上升57.86%。

实际上,从四季度初开始海外发债便开始密集起来,截至12月6日,2019年10月以来的美元债融资规模达到121.84亿美元,高于第三季度的120.47亿美元,较2018年第四季度的美元债融资规模为79.7亿美元也有较大幅度的增长。

数据来源:wind

数据来源:wind融资成本持续分化

而在融资成本方面,大小房企的融资利率分化明显。佳源国际10月以来,三次发布海外融资公告,规模合计2.68亿美元,利率高达13.75%。此外在今年7月时,佳源国际还曾公告表示,拟发行2.25亿美元利率13.75%于2022年到期的优先票据,而此次发行中的一部分将用于换取部分由公司发行但尚未行使的4亿美元利率为12%于2020年到期的优先票据。

此外,弘阳地产、德信中国、大发地产、海伦堡中国、佳兆业、力高地产和中梁控股的融资利率均超10%。

其中,弘阳地产今年已经发布五次融资公告,发行规模合计达11亿美元,而10月发布的这次1亿美元规模的融资是年内利率最高的一次,为13%。

而佳兆业集团自10月以来多次发布融资公告,融资规模合计达10.5亿美元,利率为10.875%和11.95%两种,成本较高。Wind数据显示,佳兆业今年的海外融资比较频繁,年内计划发行的美元债规模合计达26亿美元,并且利率均不低于10%。

所谓几家欢喜几家愁。相较于上述几家企业的高代价融资,万科地产11月融资规模超7亿美元,但利率不到4%。华润置地、绿地中国的融资规模分别为10.5亿美元和6亿美元,利率分别为3.75%和4.55%,成本也比较低。

高息发债企业杠杆率已然不低

房企产作为资金密集型行业,资金是一切的开始。然而在下半年融资政策持续收紧的情况下,众房企也开始“开源节流”,拿地力度也大幅缩减,追求“落袋为安”,以更好的应对风险。但日趋分化的融资成本也揭示未来的行业趋势,规模将是房企存活的关键。

在调控收紧背景下,规模房企的融资成本基本可以保持稳定或仅有小幅上升,而中小房企在融资这一环节的被动会直接影响整条业务线的运转。年内已超400家中小房企宣布破产,未来也许只会更多,百花齐放不再,房企“寡头”时代将是未来的趋势。

值得注意的是,ifind数据显示,截至今年6月末,上述几家公司的资产负债率几乎均超80%,中梁控股高达95.25%。并且,大部分企业的短期借款均要高于期末的现金及现金等价物余额,存在一定的偿债压力。在自身杠杆率居高不下的情况下,再高息发债势必会进一步加大资金链压力,现金流安全问题需要引起重视。

数据来源:ifind

数据来源:ifind总而言之,加大销售回款才是稳定现金流的正确途径。以佳源国际来说,其今年11月销售额为人民币31.69亿元,虽然同比上升了32%,但主要是由于价格的上涨了31%,销售面积仅上涨1%,销量与去年同期几乎持平。

而佳兆业11月的销售额为119.98亿元,同比增长了13.5%,相较于2018年和2017年同期107.1%、148.2%的增速大幅放缓。并且,佳兆业有大批量的旧改项目,旧改对资金的占用较大,开发周期较长,对资金的需求也要更大一些。

下半年以来,包括碧桂园、融创等龙头在内的一众房企均在降价促销加速回笼资金,小房企生死挣扎之时,品牌房企的竞争也日趋白热化。

热文排行

联系我们

- 邮 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 信:Shawnlee2024

400-052-0066 欢迎批评指正

Copyright © 1996-2019 SINA Corporation

All Rights Reserved 新浪公司 版权所有