招商蛇口借购买资产之名行融资之实 股东权益增近两百亿能撬起多少债务?

出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

近日,招商蛇口在年初趁着一系列行业政策利好的环境下发布的相关定增及发行股份购买资产计划,已对深交所的问询给予了回复。

从招商蛇口此次购买资产及配套募资计划的资金配比来看,预计都在80-90亿元的规模。而考虑到购买资产是发行股份且购买的是原本就属于上市公司旗下的少数股东权益,因此,此次对于招商蛇口的账面来说,本质的利好是不超过85亿元的定向增发带来的配套资金。

此外,通过发行股份购买资产以及定增募资,均会扩大归母股东权益的规模,预计将在170亿元。对于招商蛇口来说,权益分母大幅膨胀的另一面,是能撬动相当倍数的有息负债,从而支撑起在资产端的布局以及在负债端的流动性。

借购买资产之名行融资之实?

自去年9月以来,政策对于地产行业的三箭齐发以及金融十六条,让全行业看到了政策的全面转向,以致在后续房企在股权融资政策放松后,一众房企纷纷出台了配股、定增等相关募资计划。

这其中规模相对较大的不仅有万科,还有身处前海的招商蛇口。

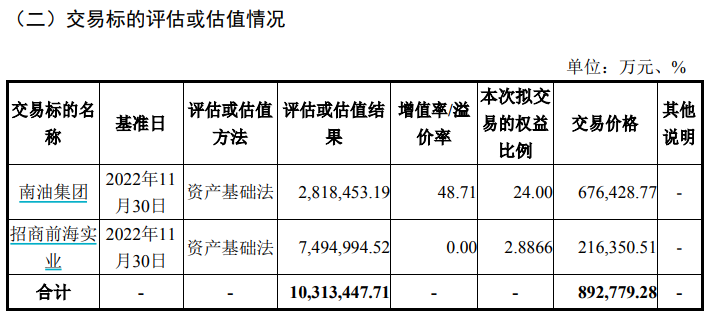

根据招商蛇口的《发行股份购买资产并募集配套资金暨关联交易报告书》,一方面,招商蛇口希望通过发行股份增厚股权权益的方式,来购买深投控持有的南油集团24%股权、招商局投资发展持有的招商前海实业2.89%股权,相关交易价格预计在89.28亿元。而由于两家标的公司早已是招商蛇口并表的控股公司,购买后招商蛇口持有南油集团的股权达到100%,持有商前海实业85.99%。

此笔交易若顺利实施,对于招商蛇口的合并报表来说无影响,更多的是将少数股东权益划为了归母股东权益,增厚了股东权益。

另一方面,招商蛇口也通过此次发行股份的契机,计划向不超过35名特定对象配套募集不超过85亿元的资金,用于部分项目建设资金以及补充流动资产和偿还债务。此笔定增若顺利完成,将为招商蛇口带来不超过85亿元的现金资产及股东权益。

拟两次发行股份共计将增厚股东权益约170亿元,相较于购买少数股权资产,定增募资似乎更是此次招商蛇口的真正目的。毕竟招商蛇口在今年1-4月拿了12宗地,对应土地总价177.44亿元,同时在1-4月公开市场发行了4笔超短融债券,总规模48亿元。在土地市场的支出以及债务规模的膨胀下,需要现金以及更厚的股东权益来支撑。

正如万科祝九胜坦言:万科不缺钱,增发的重要考量之一是优化资债结构。

业绩承诺、估值是否合理?

此次招商蛇口在回复深交所关于所购买的标的资产(南油集团24%股权、招商前海实业2.89%股权)定价是否合理方面,给出了答复。

诸如,在无具体开发计划和开发时序、开发经营方式尚未明确、去化周期及逐年去化情况存在较大不确定性的情况下对 T102-0296号、T102-0310号宗地采用剩余法评估,合理性存疑,毕竟未来的市场环境存在较大不确定性。以及后续其他资产的剩余法评估,涉及到招商前海实业相应股权估值达到21.64亿元,规模不小。

资料来源:公司公告

此外,招商局投资发展承诺,采取剩余法估值的资产,称其为“承诺补偿资产”。并对于招商前海实业旗下这类资产在2023、2024、2025年间累计实现的扣非归母净利润不低于3500万元做出承诺。

回复函显示,本次交易采用剩余法评估的资产中,招商前海实业下属的包括:

深圳市招商前海驰迪实业有限公司(招商驰迪)T102-0296 号宗地;

深圳市前海鸿昱实业投资有限公司(前海鸿昱)T102-0310 号宗地;

深圳市前海蛇口启明实业有限公司(启明实业)T102-0279 号宗地(长期利用阶段);

深圳市前海蛇口和胜实业有限公司(和胜实业)自贸时代中心在建项目;

锦尚公馆在建项目。

值得注意的是,其中仅招商驰迪账面价值就高达295.10亿元,此次交易评估价值达到407.36亿元,前海鸿昱的交易交易评估价值高达729.21亿元,自贸时代中心评估值为105.18亿元。而招商局投资发展仅对上述5个项目(2.89%股权占比)的3年业绩承诺不低于3500万元,其是否合理?有待深交所评估。

能撬动多少新增负债?

实际上,对于招商蛇口来说,目前其账面财务情况相对稳健。截止今年Q1,其剔除预收款后的资产负债率61.8%、净负债率40%、现金短债比2.2倍,在手现金973.08亿元,较2022年末增加110.65亿元。

但由于招商蛇口2021、2022两年的新增项目的“地价房价比”已经出现了明显的增长,尤其是2022年,地房比超过70%.这对于招商蛇口来说,无异于埋下了持续“增收不增利”的隐患。因此,在当前行业调整之际,筹集更多资金获取更多性价比更高的土地显得更为紧迫。

如果简单按照招商蛇口今年Q1季度末约70%左右的资产负债率,此次配套募资若达到85亿元,则能撬动近200亿元的债务增量。与此同时,购买资产多发行的股份增厚了归母股东权益,也可以通过增厚总权益来提升债务上限,预计也能撬动200亿元债务增量。

对于招商蛇口来说,似乎拿到了和万科一样的剧本,试图在行业震荡之际抢到更多份额,这也是其在财务看上去并不紧张的情况下奋力突进的原因。但正如期账面资产评估是否合理一样,未来的市场充满不确定性,真能如期所预期的那样,充分实现其所估计的价值吗?

热文排行

联系我们

- 邮 箱: yongfei3@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 博:新浪财经房产

400-052-0066 欢迎批评指正

Copyright © 1996-2023 SINA Corporation

All Rights Reserved 新浪公司 版权所有