今年即将年满88岁的美国老“股神”巴菲特又跳出来圈粉了。

他掌管的伯克希尔公司24日交出了2017年全年的财务报告。同时发布的《致股东信》一直是投资者的关注重点,全球投资者都希望从中详细了解“股神”的投资心得,以及对未来经济和市场的预测。据说不少粉丝能倒背如流(中证君表示强烈质疑)。

这份长达148页的2018年度《巴菲特致股东的信》对于普通投资者看起来就很费事了,所以中证君将从三个方面解读。

老“股神”今年心气不太高

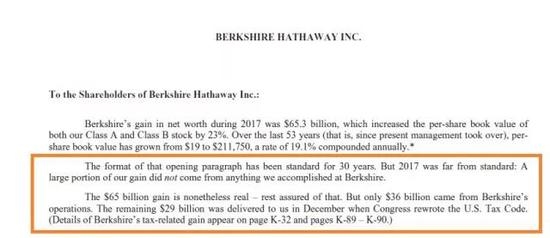

致股东信的第一段就开始“报喜”:伯克希尔2017年净值增长653亿美元,A级和B级股票的每股帐面价值增加了23%。在过去的53年中,伯克希尔哈撒韦的A股每股账面价值从19美元升至211750美元,年复合增长率达到19.1%。

且慢高兴,第二段就有“一大瓢冷水浇下来”:致股东信的格式已经30年不变,但是今年的显著不同,其中写道“很大的一部分”收益并非来自伯克希尔的运营业务。

难道是从天上掉下来的“馅饼”?

的确,在653亿美元的年度净值增长当中,只有略多于五成,约360亿美元来自于伯克希尔的运营业务,剩余290亿美元主要与特朗普总统推出的美国税制改革相关。此前就有华尔街机构在给客户的报告中写道:“伯克希尔作为税收改革的重要受益者,单是降低税率就能使我们对其的收益预期增长16%。”

有评论人士认为,巴菲特最新这封致股东信字数为二十多年来最短的一次,且是这些年来最缺乏新意的一封信,显示老“股神”今年的心气不太高。

手握大笔现金巨型收购约不约

截至去年末,伯克希尔持有现金以及等价物1160亿美元。但巴菲特承认,他去年寻求收购的大部分公司都太昂贵了。他称,我们需要进行一项或以上的“巨型”收购。

有好事者统计,这次在信里,“巨型”收购的字眼出现了11次之多。可见对于小打小闹规模的收购已经看不上眼了,“巨型”收购到底会花落谁家呢?有媒体打趣说:巴菲特猎大象的枪已经子弹上了膛很久,您赶紧来一发呗。

在寻找独立运营的公司收购时,巴菲特主要看中以下特质:长期的竞争力,高水平的管理,有形资产的良好回报,诱人的内在增长机会以及合理的价格。他在致股东信中表示:“在并购上我们遵循一条简单的原则:别人越大胆,我们就越谨慎。”

巴菲特2017年收购了一家连锁卡车休息站运营企业Pilot Flying J。此次在致股东信中,老头热情地打起了广告:“你们在高速公路上开车时,可以停下来去他们的休息站,他们卖汽油,也卖柴油,食品也不错。如果你开了一天长途,记住,我们的休息站有5000多个淋浴间。”

要知道,巴菲特一旦收购任何行业的企业,在股市上的正向映射效应很强,我们不妨看看老头在这几年做过哪几笔收购:

收购连锁卡车休息站运营商Pilot Flying J(2017)

收购食品和饮品公司卡夫亨氏(2015)

收购飞机零部件以及能源生产设备制造商精密机件公司Precision Castparts(2015)

收购电力与天然气供应商NV能源(2013)

收购全球最大润滑剂添加剂生产商Lubrizol(2011)

经历小股灾市值不降反升

“没人知道股市短期内可以跌多少。”巴菲特在信中说:“如果你的杠杆很少,你的头寸并没有因为市场暴跌而直接受到威胁,令人恐慌的新闻标题和评论可能会让你紧张,而紧张的头脑不会作出好的决定。”

巴菲特称,未来无论任何时候,投资股票资产的风险看起来都比美国短期债券风险要高,甚至高很多;然而从长远来看,如果买入股票时股价估值合理,且投资组合多元化,投资股票会比投资债券面临的风险低很多。

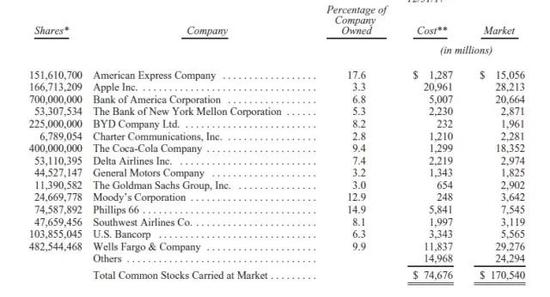

本次伯克希尔的财报显示,截至去年年底,其投资的股票持仓排名前15的公司分别为富国银行、苹果、美国银行、可口可乐、美国运通、菲利普斯66、美国合众银行、穆迪、西南航空、达美航空、高盛、纽约梅隆、Charter电视、比亚迪、通用汽车。

2月初以来,美国股市出现大幅波动,并导致大部分股市投资者的财富严重缩水。据报道,巴菲特的持仓仅2月5日一天就缩水超50亿美元。我们散户投资者经常安慰自己的一句话,“那谁谁大佬都跌得找不着北了,我们被套再正常不过了”。那么,巴菲特的前十大股市持仓表现咋样呢?

2018年以来前十大持仓市值变化情况

结果显示:前十大重仓股去年底至今市值增值逾12亿美元。

巴菲特在其多年的致股东信中一直强调,即随着时间的推移,分散化的股票投资组合的风险比债券的风险还要小。

姜还是老的辣,老头的投资组合表现令中证君佩服的五体投地,这里必须唱一首不暴露年龄的歌曲来歌颂一下老股神巴菲特——“你是电,你是光,你是股市的神话,我只服你一个人,YOU ARE MY SUPERSTAR”!!!

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)