【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

在大宗商品到权益系列三中,我们已经对钢材期货进行了分析。那么除了处于产业链核心位置的钢材之外,包括铁矿石、焦煤、焦炭的黑色产业链上游商品在钢材产业链的推动下,也出现钢材的类似走势。尤其是焦炭在2017年出现了不逊于螺纹钢的涨幅。因此,在本篇报告中,我们将进一步关注黑色上游商品与股票的联动关系。

钢材上游商品及对应个股:在钢材产业链的上游商品对应的权益板块中,铁矿石类企业有10家,焦炭类企业为8家,以及7家炼焦煤企业。

铁矿石的股商联动特征:

铁矿石企业相关度整体不高:个股层面仅金岭矿业、海南矿业具有一定的相关度。其中,国内不具有铁矿石定价权或是制约股商联动走势的原因;同时,铁矿石营收占比高低对相关性影响有限。

主营毛利率决定铁矿石折溢价强弱:个股中宏达矿业、海南矿业的溢价能力较高。主营产品毛利率或仍为影响溢价能力的关键性因素;从非大宗商品因素来看,也有并购重组等事件型推动。

焦炭的股商联动特征:

焦化企业相关度在2017年显著分化:山西焦化、陕西黑猫、云煤能源相关度最高。造成个股间差异的原因,主要有主营结构差异、上市公司业务转型因素、以及长期停牌造成的数据偏差。

地区龙头焦化企业折溢价位于前列:美锦能源,以及地区龙头山西焦化、陕西黑猫折溢价能力位于前列。非焦化领域投资、行业地位、主营毛利率高低能够反映折溢价差异。

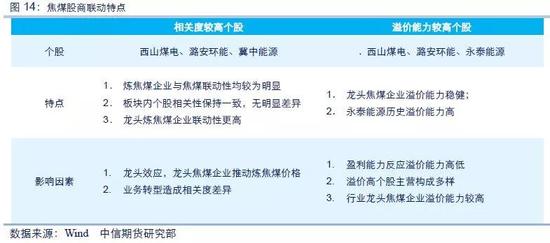

焦煤的股商联动特征:

板块内个股并无明显差异,龙头炼焦煤企业企业相对较高:西山煤电、潞安环能、冀中能源的相关度最高。其中,龙头效应、企业业务转型或是造成板块间细微差异的因素。

龙头焦煤企业溢价能力稳健:以西山煤电、潞安环能为代表的龙头焦煤企业随焦煤价格的回升,估值明显修复。同时,盈利能力差异、主营构成多样性以及行业地位或是影响炼焦煤企业折溢价差异因素。

钢材上游个股筛选总结:

铁矿石企业:总体来看铁矿石板块股票及商品联动性较弱。个股方面,可关注海南矿业,以及以硅铁为主营的鄂尔多斯。其中,鄂尔多斯除和硅铁有所联动外,由于同样是钢铁生产辅料且受权益板块推动等因素,与铁矿石也出现联动性。

焦炭企业:可关注地区龙头山西焦化、陕西黑猫。

焦煤企业:关注龙头焦煤企业西山煤电、潞安环能。

在大宗商品到权益系列三中,我们已经对钢材期货进行了分析。对于黑色系商品来说,除了处于产业链核心位置的钢材之外,还有诸如铁矿石、焦煤焦炭、以及铁合金等生产钢铁的原材料或辅料。因此,从黑色系走势来看,由于受产业链联动关系带动,相关商品价格也出现了类似走势。尤其以焦炭为例,2017年出现了不逊于螺纹钢的涨幅,上涨近30%。因此,对于钢铁产业链上游商品,我们将进一步关注钢材产业链上游商品与股票的联动关系。

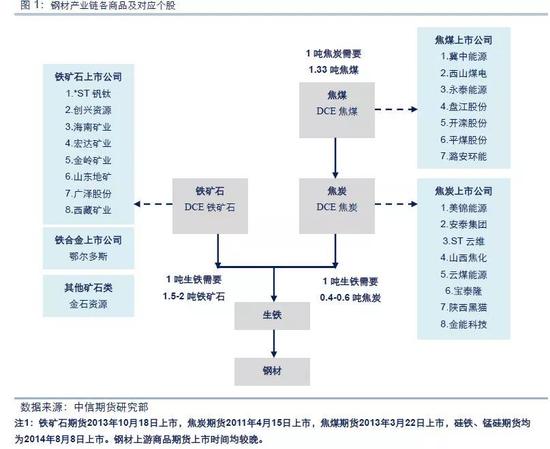

一、钢材产业链商品及对应个股

从图1可以看出,钢材产业链的上游原材料主要为铁矿石、焦煤和焦炭,以及铁合金等黑色系商品。从成本角度来看,铁矿石和焦炭占到生铁成本的90%,是冶炼钢铁的主要原材料,而焦炭则是由炼焦煤转化而来。因此,在钢材产业链的上游商品中,将重点寻找铁矿石、焦煤、焦炭商品期货所对应的上市公司。其中,铁矿石类企业有10家,焦炭类企业为8家,以及7家炼焦煤企业。

此外,对于铁合金(硅铁、锰硅)等辅料,由于在钢材成本占比相对比较小,且铁合金商品期货也较不活跃,因而暂时不单独进行罗列。

铁矿石类企业(10家):铁矿石类企业属于采掘行业,A股相应板块中共有10家上市公司。但若从主营进行细分,实际上只有8家以铁矿石或铁精粉等矿石作为主营产品。而在这8家上市公司当中,西藏矿业的主营稍有差异,其产品为铬铁产品,主要用于特钢的生产。同时,由于近2年部分企业主营产品的变化,已变更为非铁矿石类企业。因此,目前铁矿石类企业仅有金岭矿业、海南矿业、宏达矿业3家。

对于板块中其余2家企业,则非铁矿石期货完全对应个股。其中,鄂尔多斯的主营产品主要为硅铁和羊绒制品;金石资源的产品则为萤石矿,且为2017年5月上市的新股。

焦炭类企业(8家):焦炭类企业为独立焦化企业,属于炼焦及煤化工行业。从焦化企业主营产品来看,除焦炭业务外,多数上市公司还通过“煤焦化”一体的产业链对初级产品进行加工。因此除焦炭以外,主营产品还多包括煤化工副产品。

炼焦煤类企业(7家):从行业板块来看,炼焦煤类企业属于煤炭大板块当中的子板块。因此,炼焦煤企业的主营产品中除了炼焦煤外,一般还包括动力煤等其他煤种。

注:各上市公司主营明细及变更在附录中列明

二、铁矿石与个股联动特征

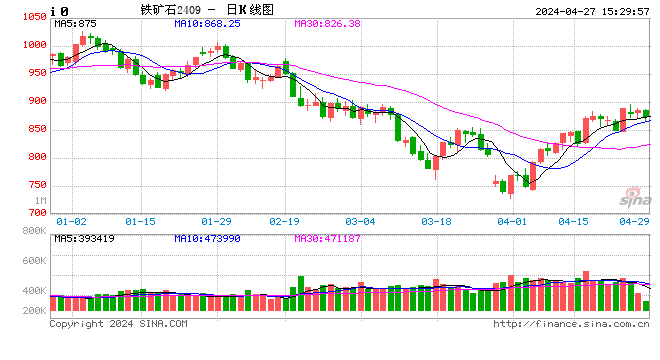

从铁矿石价格来看,由于更多受到钢铁景气程度的影响,铁矿石和螺纹钢价格的相关系数常年稳定在0.8以上,显示出极强的关联性。而钢铁及铁矿石价格的变动,也对铁矿石行业格局产生影响。

从可选上市公司范围来看,在2012年之前,由于此前几年铁矿石行业利润较高,因此吸引了部分企业通过战略转型或资产置换变更为铁矿石上市公司。但随后由于钢铁行业的不景气,铁矿石价格走低,铁矿石企业利润大幅下滑,令铁矿石企业多在2015年开始进行业务转型至非资源型企业。因此,截止2017年底国内以铁矿石作为主营的仅有金岭矿业、海南矿业、宏达矿业。

综合高联动性和高溢价性分析,在铁矿石板块中,可关注海南矿业。除此以外,尽管鄂尔多斯主营为硅铁,但由于同样是钢铁生产辅料,且受权益板块推动等因素,因此也需对其进行关注。

2.1铁矿石企业相关度总体不高

在剔除了铁矿石板块中非主营时期后,对铁矿石板块中个股和期货价格进行计算并排序,可以得到以下三个结论:

结论1:整体来看,铁矿石和对应个股的相关度较低。

结论2:从铁矿石和个股的相关度排序来看,金岭矿业、海南矿业的相关度较高。其中,在2016和2017年,金岭矿业和铁矿石相关系数分别为0.34和0.36;海南矿业则分别为0.34和0.23,显示出了一定的关联度。

结论3:鄂尔多斯作为全球最大的硅铁合金企业,与铁矿石及硅铁均呈现一定相关性,2017年的相关度分别为0.29和0.25。实际上,由于在2017年以前硅铁期货并不活跃会造成数据偏差,因而只对2017年进行计算。

针对以上结论,我们认为主要是由以下几点因素影响:

(1)定价权:全球铁矿石主要由三大矿业公司供应,而国内铁矿石又严重依赖进口。同时,国内铁矿石企业多为中小矿山,产业集中度低。因此,综合来看国内并不具有铁矿石定价权,或是造成铁矿石商品与个股的联动性相对较低的主要原因之一。此外,尽管自2008年长期协议优势大幅减弱后,转向以参考普氏指数的短期现货定价机制,但也并未改变整体铁矿石定价权。

(2)铁矿石营收占比影响有限:尽管从铁矿石营收占比来看,对于板块内个股与铁矿石的相关系数有一定影响。但是对于目前仍以铁矿石作为主营的金岭矿业、海南矿业、宏达矿业,考虑到2016年铁矿石营收占比均在80%-90%之间,因而铁矿石营收占比高低或不是主要因素。

(3)鄂尔多斯与铁矿石和硅铁都有联动性的原因,一方面在于其所处权益板块多为铁矿石企业,在权益板块整体的带动下,因而与铁矿石期货也有一定的联动。另一方面,尽管硅铁主营占比仅为30%到40%之间,但鄂尔多斯作为全球最大的硅铁合金企业,因此也与硅铁期货形成一定联动。

2.2主营毛利率决定铁矿石企业折溢价强弱

对于铁矿石企业相对行业板块的折溢价水平,我们认为考虑到板块内个股主营发生大幅变动等因素,因此需要按照两个时间段进行划分。其中,第一阶段为2012年到2015年,第二阶段为2016到2017年。

原因1:对于山东地矿的大幅溢价现象,原因之一或在于其铁矿石毛利率水平远高于行业平均水平。若以2012年为例,除去当年还未上市的海南矿业,山东地矿的铁矿石毛利率为62%,为板块内最高。阶段1:在2012到2015年期间,折溢价排序为:山东地矿 >广泽股份 > 宏达矿业 > 创兴资源> 鄂尔多斯 /金岭矿业 /西藏矿业 > *ST钒钛。其中,山东地矿 、广泽股份、宏达矿业出现明显溢价,尤其是山东地矿在2012年相对行业溢价率大幅提高。

除此以外,对于阶段内相对行业明显溢价的三家个股,均有一个明显共性,即均在2012年完成资产重组。因此,除了大宗商品端因素外,这三家的高溢价率不排除重组利好推动。

需要关注的是,由于2016年之前铁矿石价格持续走低,矿业板块出现亏损,使得部分企业为分散单一经营风险对主营进行了调整。因此,这一阶段仅有海南矿业、宏达矿业、金岭矿业仍保持主营铁矿石不变。阶段2:2016到2017年期间,在剔除掉主营变更为非铁矿石的企业后,折溢价水平排序为:宏达矿业 > 海南矿业 > 鄂尔多斯 > 西藏矿业 /金岭矿业。其中,宏达矿业和海南矿业为明显溢价。

原因2:若在这一阶段仅关注铁矿石类企业(宏达矿业、海南矿业和金岭矿业),其溢价能力从强到弱的排序,与主营毛利率水平高低完全一致。其中,2016年宏达矿业铁矿石毛利率为15%最高,而金岭矿业毛利率为4.6%最低。

总结:因此,综合不同阶段矿石类企业折溢价差异及原因,主营产品毛利率或仍为关键性因素。而从非大宗商品因素来看,也有并购重组等事件型推动。

三、焦炭与个股联动特征

同样作为钢铁的上游,焦炭和铁矿石一样,价格也更多地受到钢铁需求强弱的影响。从相关度系数来看,焦炭和螺纹钢价格的相关系数一般也在0.6到0.7之间。除此以外,从黑色系产业链来看,焦炭上游炼焦煤的供需状况也会对焦炭价格形成推动,其中两者之间的相关系数在0.8以上。因此,对于相关的焦化企业来说,下游钢材和上游炼焦煤价格的强弱,共同对利润产生影响。

从我国焦炭上市公司来看,目前A股上市的焦炭企业,焦炭主营占比在40%到80%之间,而其他产品则以煤化工等焦炭副产品为主。

若综合联动和溢价能力进行分析,在焦化板块当中,焦炭主营占比较高且为地区行业龙头的山西焦化、陕西黑猫,在和焦炭具有较高联动性的同时,溢价能力位于行业前列。

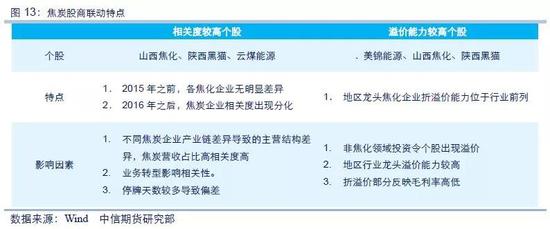

3.1焦化企业相关度2017年显著分化

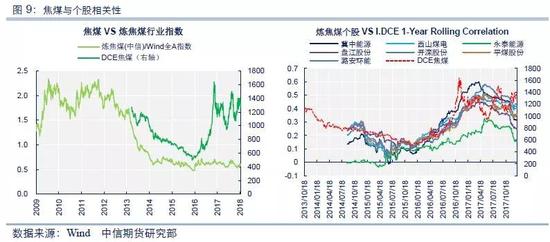

从焦化板块个股和焦炭联动性来看,个股和焦炭的联动比铁矿石更高。不过,如果从焦炭期货2011年上市至今来看,板块内个股和焦炭联动则表现出2个特点:

特点1:2015年之前,各焦化企业股价与焦炭价格相关性并无明显差异,一年期相关系数集中在0.2到0.35之间。

特点2:2016-2017年,焦炭企业相关度出现分化。若按照相关性从高到低进行排序:山西焦化 >陕西黑猫 > 云煤能源 > 美锦能源 /安泰集团 /宝泰隆 /ST云维。其中,山西焦化、陕西黑猫和云煤能源和焦炭的相关性最高。

那么针对2016-2017年,不同个股间出现的差异,可以归纳出一下几点原因:

(1)主营结构差异:从炼焦行业特点来看,焦化企业均向循环经济产业链进行转型,完成“煤焦化”一体的产业链。即在生产焦炭的同时,也对副产品进行进一步加工,获得甲醇、粗苯等副产品。但考虑到不同企业产业链的差异,以及主营产品占比的差异,使得不同焦化企业和焦炭相关度出现分化。

其中,从下图2016年各上市公司焦炭营收占比可以看出,相关性较高的山西焦化、陕西黑猫、云煤能源的焦炭占比相对较高,在70%至80%之间;而其余个股的焦炭主营则均低于60%。

(2)业务转型:为了抵御焦炭单一周期的风险,除了拓展产业链和产业合并之外,部分焦化企业还进行了业务转型,这或也是影响个股和焦炭相关性高低的原因之一。其中,安泰集团集团在2015年进行资产置换,H型钢成为主营产品之一,占比与焦炭基本一致。

(3)停牌影响:我们若以ST云维为例,在2016年到2017年期间,股价和焦炭的相关系数不断走低至0,不呈现相关性来看,或与其在2016年9月到2017年11月的停牌天数过多有关(停牌天数289天)。除此以外,安泰集团在2015年因资产重组也停牌130天,相应期间内与焦炭也几乎不呈现相关性,

3.2 地区龙头焦化企业折溢价位于前列

在调整了拆股及送股影响之后,我们对焦化个股相对行业折溢价进行了计算。从下图中综合来看,焦化类企业相对行业的折溢价水平排序为:美锦能源 > 山西能源/ 陕西熊猫 > 云煤能源> 安泰集团 /宝泰隆 /ST云维。其中,尤其是2016到2017年期间,美锦能源相对行业明显溢价。山西焦化及陕西熊猫折溢价能力仅次于美锦能源,位于行业前列。

(1)非焦化领域投资:从美锦能源近2年的溢价能力来看,部分原因或在于除焦化板块外,企业还在其他天然气、人工智能等其他领域进行投资。从折溢价差异影响因素来看,主要有以下几点:

(2)行业地位:尽管煤化工产业整体集中度较低,但从独立焦化企业来看,行业地位的高低与折溢价能力或有一定关系。其中,折溢价能力仅此于美锦能源的山西焦化和陕西黑猫,均为地区行业龙头。

(3)营收毛利率高低: 从主营毛利率来看,尽管不同焦化企业由于产品结构和产业链不同难以完全横向对比,但营收毛利率的高低仍能说明一些问题。若以2016年为例,ST云维无论是焦炭毛利率,还是整体毛利率均远远低于行业内其他企业。因此,反应到折溢价上表现为折价程度不断加深。

四、焦炭与个股联动特征

从大宗商品角度来看,炼焦煤作为生产焦炭的原料,其价格主要受到焦炭,以及焦炭的下游钢铁行业供需推动,进而影响炼焦煤企业利润。除此以外,除了受到焦煤价格影响之外,由于炼焦煤属于煤炭大板块当中,其主要产品当中也会包括混煤等其他品种,因此也更多会受到煤炭行业整体景气度的影响。

若综合联动和溢价能力进行分析,在焦煤板块当中,龙头焦煤企业西山煤电,潞安环能,在和焦煤具有较高联动性的同时,龙头焦煤企业的溢价能力也相对稳健。

4.1 龙头炼焦煤企业有较高相关性

对于炼焦煤板块的股票与商品联动特点,炼焦煤企业与焦煤价格均具有较高的联动性,且板块内个股的相关性趋势保持一致,并无明显差异。其中,在2016年期间板块与炼焦煤相关性达到最高。

若一定要按照相关性对焦煤企业进行排序,则依次为:冀中能源 /潞安环能/ 西山煤电 > 平煤股份/ 开滦股份 /盘江股份 >> 永泰能源。实际上,除了永泰煤电之外,其余个股与焦炭的相关系数并无明显差异。同时,相对来看以冀中能源、潞安环能、西山煤电为主的龙头炼焦煤企业联动性相对更高。

(1)龙头效应:若以西山煤电为例,西山煤电作为龙头炼焦煤企业,是国内最大的炼焦煤生产企业。因此,作为国内炼焦煤市场上供给占有重要位置的企业,会利用自身的龙头位置推动炼焦煤价格变动。对于炼焦煤企业相关性的细微差异,主要有以下几点因素::

(2)业务转型:我们以在板块内相关度最低的永泰能源为例。相较于其他炼焦煤企业,永泰能源自2015年收购华兴电力100%的股权之后,其主营由2014年煤炭占比近98%,变更为此后煤炭和电力双主营形势。其中,2016年电力营收占比为48%,煤炭则为43%。

4.2龙头焦煤企业溢价能力稳健

综合来看,焦煤板块中,以西山煤电、潞安环能为代表的龙头焦煤企业溢价能力稳健,且随焦煤价格的回升而估值明显修复。具体来看近两年焦煤企业溢价能力,有以下几个特点:

特点1:行业中永泰能源的历史溢价能力最高,远高于同板块其他个股。即使2017年溢价能力有所减弱,但依旧相对行业显著溢价。

特点2:龙头焦煤企业(西山煤电、潞安环能、冀中能源)的折溢价与焦煤走势基本一致。尤其是在2015年以前,三个龙头焦煤企业间的折溢价能力也无明显差异,显示出行业龙头的稳健性。

同时,从2016年起随着焦煤价格的回升,龙头焦煤企业的折溢价曲线同期走高,尤其是西山煤电及潞安环能,显示出龙头焦煤企业的估值修复。

从炼焦煤企业折溢价差异影响因素来看,主要有以下几点:

(1)盈利能力:炼焦煤价格的波动对于焦煤企业的利润有着关键推动,因此炼焦企业溢价能力基本与盈利能力一致。我们以炼焦煤价格开始大幅走高的2016年为例,可以看到龙头西山煤电和潞安环能的煤炭产品毛利率位于板块前列。同时,永泰能源无论是煤炭产品毛利率,还是主营毛利率均远高于同板块平均水平。

(2)主营构成多样性:从龙头炼焦煤企业以及历史溢价能力较高的永泰能源来看,其主营构成还具有产品构成多样性的特点。即除煤炭之外,还进一步延伸形成“煤-电”、“煤-焦化”产业链,生产电力及焦煤下游产品焦炭,从而应对下游产业景气度下降。

(3)行业地位:从溢价能力来看,西山煤电、潞安环能为代表的焦煤企业在板块中均为龙头企业。其中,西山煤电在国内的冶炼精煤市场中,市场占有率第一。龙头的市场地位使得企业在产品价格变动方面具有更高的话语权。

五、黑色产业链个股筛选总结

我们如果对钢材产业链上游的商品及股票联动进行总结,可以从如下表中获得更为精简的结论。

铁矿石方面,可关注海南矿业,同时可关注板块中硅铁作为主营的鄂尔多斯。需要注意的是,总体来看铁矿石板块股票及商品联动性较弱。

焦炭方面,地区龙头山西焦化、陕西黑猫,在具有高联动的同时溢价能力也位于行业前列。

焦煤方面,龙头焦煤企业西山煤电、潞安环能,在和焦煤具有较高联动的同时,龙头焦煤企业的溢价能力也相对稳健。

附录:钢材上游产业链对应股票

铁矿石上市公司

焦炭上市公司

炼焦煤上市公司

文 | 中信期货研究资讯 金融期货组

责任编辑:张瑶

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)