|

不支持Flash

|

|

|

|

宏观因素不明引发基金撤离 撼动工业品牛市氛围http://www.sina.com.cn 2006年10月16日 09:32 首创期货

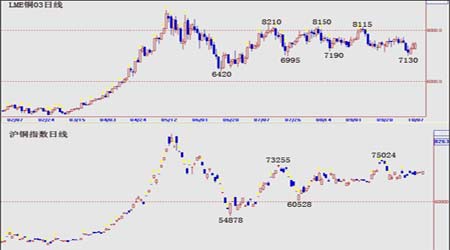

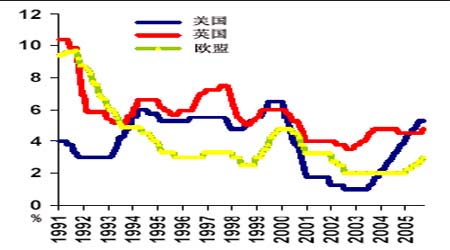

要点提示: 1、 期铜市场继续在全球紧缩、担忧经济增长前景的氛围中震荡。宏观因素上的不明朗引发基金持续撤离商品市场,原油、黄金等大宗商品失去动能,破位下滑,撼动工业品市场牛市氛围; 2、 受季节性消费提振,第三季度供需平衡趋于紧张。而第四季度潜在的供应中断、特别是铜精矿产量的损失,将继续吸引市场关注。2006年全球精炼铜供需将处于温和的紧平衡状态。而由于基金的大幅撤离,LME金属品种出现分化,基本面将大体主导行情; 3、 由于国储释铜暂停、精铜进口量大幅下滑,第四季度市场期冀中国进口需求的回复。但因国内调控气氛仍在压制市场,铜产量快速拉升以及消费节约型结构的优化,中国对于精炼铜进口的依赖,中长期有减弱的趋势; 4、 CFTC持仓数据显示基金已自4月初开始持续转为净空状态,至6月底基金多头持仓比例已降至3年来的最低水平,伦铜市场资金逢高离场意愿显现。基金的逐步撤离意味着铜市场再度持续冲高的可能不大。 5、 技术上,LME三月期铜自7月初一直维持7000-8200美元大箱体震荡走势。第三季度的三次冲高,令上方阻力越发显著,下方支撑“悬于一线”,期铜重心出现下移。后市维持震荡下滑的可能性较大,短期7000美元的支撑位仍然有效,一旦失守,将存在向前次低点6400美元一线寻获支撑的可能性;若走势出现极端,行情下探的幅度将更深。 一、行情回顾: 第三季度期铜走势在经历了二季度的“大起大落”之后,价格波动区间有所收敛,宽幅弱势横盘震荡成为内外盘行情的主要表现形式。 受全球紧缩以及经济增长放缓预期的影响,整个工业品市场人气压制明显,特别是伴随着原油、黄金的大幅走跌,LME期铜上行受阻,几经冲高都以失败告终。但同时,由于供应中断、劳资纠纷以及对于中国第四季度进口需求可能回复的预期,价格又易在震荡底部形成支撑。周月K线表示价格尚未脱离高位调整的局面。 8月份时值淡季消费时段,价格并未受到需求疲弱的拖累,反因全球第一大铜矿Escondida发生罢工影响,得到支撑。9月初,更因旺季消费需求可能回复预期,掀起一轮反弹,尽管在第四季度有诸多劳资谈判将要解决,但市场周边的气氛跌势巨大,原油“转瞬”破位60美元关口,难获支撑;而LME低迷的升水状况,显示出季节性旺季需求对消费的刺激有所减弱,现货供求紧张的状态有所缓和。宏观来看,虽然美联储已经连续作出了两次暂停升息的决议,但欧洲的紧缩政策仍在继续。价格受如上因素影响,9月中旬起震荡重心有所下移,7000美元整数关口“悬于一线”。 沪铜市场大多追随伦铜走势,但因国储抛铜暂停,进口大幅缩减,令8月上海库存逐步下滑,国内现货市场出现持续性升水;而出于比价回升的需要沪铜指数较强于伦铜,进入9月份比价大多保持在9.2以上,进口亏损有所缩小。 图1:LME三月期铜与沪铜指数日线图 二、因素分析: 图2:美国成品屋销售与联邦基金利率 1、宏观因素:紧缩气氛不散,市场忧心经济增长前景。 首先,美联储暂停加息,引发经济增长放缓担忧。 美国公布数据显示,在经历了长达两年的十七次加息之后,今年第二季度美国经济增长较一季度大为走缓,二季度GDP增长2.5%,不仅没有达到上一季度5.6%的增幅水平,也远低于分析师预期的3.2%。同时,受经济放缓影响,第二季度美国的房地产市场出现了明显的降温,成屋和新屋销售双双下降,其中单元家庭销售年比下降 13.2%,是1995年以来下降最为剧烈的。而与个人消费需求息息相关的房地产走软,令投资者们加剧了美国经济可能放缓的忧心,减缓了FED进一步升息的可能。 8月初,在面临经济趋缓、通货膨胀的两难选择中,美联储终于作出了暂停升息的决定。并在9月份的联储会议上继续宣布维持联邦基金利率于5.25%不变,以争取更多的时间来观察经济走势的运行。并称未来任何声息举措的时间和幅度将取决于通膨和经济成长前景的发展变化。 就数据分析,美国8月个人消费支出物价指数较上年同期成长3.2%,核心个人消费物价指数成长2.5%,依然偏高。美联储面临的通膨压力仍然较大。经济数据方面,最新的新屋销售增长4.1%、采购经理人指数出现连续回升,消费者信心指数也有所增强,但举足轻重的就业数据显示,9月份非农就业仅增加5.1万人大大低于此前预期的12万人。从最新的美国ISM制造业指数可以看出,9月份该数值下降至52.9,低于8月份和7月份的54.5以及52.9,表明了制造业所面临的通货膨胀压力有所下降,但同时也表现出美国制造业扩张的趋势明显减缓。因此尽管近期数据有些波动,紧缩压力有所缓和,但经济放缓的忧心也更为明确。 美联储主席伯南克表示,因房屋疲软,将使美国06年下半年的经济增长率减少一个百分点,但整体看,经济增长将是温和的,出现衰退的可能性并不大。而就未来的升息前景,华尔街普遍认为,年底前将继续保持基础利率5.25%不变。 图3:发达国家政策利率 其次,欧元区继续加息,经济前景值得期待; 在美国暂停加息之后,欧元区并未停止升息的步伐。尽管初步预测显示,欧元区9月份消费者价格指数因油价走跌影响,较上年同期增幅放缓至1.8%,为2005年1月以来首次低于欧洲央行设定的目标。但鉴于2006年总体通货膨胀率将保持在超过2%的高位,欧洲央行于十月再度宣布升息0.25%,使再融资利率达到3.25%,为近4年以来最高。欧洲央行行长特里谢表示,欧洲央行将警惕通胀,并称将尽一切努力,确保物价在中期内保持稳定。 而经济表现,在二季度GDP差强人意的增长了0.9%之后,第三季度,欧元区经济表现令人期待。9月份欧元区采购经理人指数为56.6高于市场预估,且新订单率及出口订单率分别为58.4以及56.4高于8月57.7和55.7的数值。而在生产率方面,上半年欧元区劳动力单位产量增长率为2.6%,是2000-2005年平均水平的两倍。而据《经济学人》杂志调研,今年,欧元区经济有望全面复苏,并预计将在未来一段时期持续强劲,预计本年度欧元区的平均GDP增幅为2.5%,比去年上升1个百分点。不少分析人士预计,本年度将成为欧元区自2000年以后经济增长最快的一年。 尽管欧元区经济可能出现的复苏将抵销一部分美国经济放缓的负面影响,但从长期发展的角度看,伴随着经济的复苏更高的通胀风险也将随之而来,因此,欧洲央行仍有进一步加息的可能。 最后,日本央行在7月14日决定加息25个基点,挥别了持续6年的“零利率”政策之后,至今未有进一步升息的行动。由于日本经济只是处于刚刚复苏的阶段,日本政府偏向于不愿过快提高利率损及经济的增长。且日本经济与美国经济密切相关,美国经济增长放缓将对日本经济造成一定程度的伤害。因此市场对于日本利率最乐观的预计,也仅是年内再加息25个基点。 再次,原油跌破60美元,基金继续撤离商品市场 5月中旬以来,基于市场流动性趋紧的预期以及美国经济增长减缓的担忧,基金已从商品市场阶段性地撤出。商品市场,特别是能源市场、工业品市场失去了基金推动的向上动能。 表1:第三季度基金继续从商品市场撤离

资料来源:CFTC、首创期货 图4:原油、黄金行情走势 原油市场作为工业品市场的风向标,长期以来涨势最为稳定,哪怕是在5月中旬工业品市场出现了大幅回落的行情,原油仍能保持强势。至7月中旬,美国8月原油碰触了80.76美元的历史高位,无疑为淡季需求下的期铜市场提供了有力支撑。 但进入8月,因伊朗核问题趋向缓和、美国库存大幅连续增加、以及出于高油价会阻碍经济增长的担忧,原油价格大幅“跳水”,阶段性支撑位频频失手,至10月初美国11月原油价格已滑落25.46%,几乎吞没了今年以来的全部涨幅。如此迅即的跌幅,至今仍未有明显企稳的迹象。 油价的滑落,一方面,有利于缓和全球范围内的通胀环境,而另一方面,却不利于提振工业品市场的价格走势,不利于奠定大的牛市。短期,原油价格可能继续坚挺60美元。中期,油价要想重回涨势再创新高,需要供给方面、经济增长良性以及基金的配合,这可能需要一个较长的过程。

【发表评论】

|

||||||||||||||||||||||||||||||||||||||||||||||||||||