|

|

|

加息之剑能砍下多少贷款http://www.sina.com.cn 2007年03月21日 07:04 中国证券报

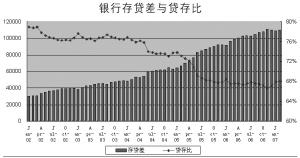

制表:王栋琳 主持人:王栋琳 嘉宾:国家信息中心预测部主任范剑平,中信证券(27.580,-0.42,-1.50%)首席宏观经济分析师马青,国泰君安固定收益分析师林朝晖 央行在一季度挥动加息之剑。与以往不同,央行在公告中把对投资和信贷的考虑放到了稳定物价的前面。加息政策能够有效收紧信贷吗?专家们见解各异,有的专家认为,不排除未来出现信贷同比少增的可能。但他们一致认为,还需要更多政策的配合,加息才能取得理想的效果。 遏制信贷向投资转化 主持人:对于此次加息的根据,央行提出四个“有利于”,其中投资和信贷首当其冲。前两个月信贷增长近1万亿元,这是不是此次央行加息的最主要原因? 马青:以贷款提速作为加息的一个理由是成立的。但我认为,改变目前实际存款利率为负的状况、补贴老百姓的利益是央行此次加息更重要的考虑。 央行提出的第一个“有利于”是引导货币信贷和投资的合理增长。但目前固定资产投资并没有过快,已是合理的增长。1-2月固定资产投资(FAI)同比增长23.4%,是2004年以来最低的增长水平。比起去年同期,新开工项目数目下降14%,新开工的金额下降34%。 从这组数字看来,目前并没有太大的必要用利率打压固定资产投资。显然央行是担心过快的信贷增长最终转化为投资增长。 林朝晖:本次加息为本轮经济周期以来第4次加息。目前固定投资开局温和,但信贷开局明显反弹,储蓄存款增速总体处于低位,物价也存在新的上行动力,因此,央行加息一方面抑制贷款偏快增长,另一方面防止储蓄过度流失。此外,房地产市场、股票市场等资产价格也可能逐步成为央行利率决策的相应参考指标。 组合政策效果更好 主持人:前两次加息之后,信贷在短暂的收紧之后又出现反弹。有的分析人士认为存贷利差过大,加息只会刺激信贷。多数行业分析师也判断,加息对银行利润是一个利好。加息对收缩信贷究竟会不会取得理想效果呢? 范剑平:对于信贷收缩的力度,不能单纯看加息一项措施的效果,而要分析更多措施的综合作用。仅从加息本身来看,甚至不能得出信贷会减少的结论。加息本身对于贷款的需求方是起到抑制作用,但对于贷款提供方——银行来说,随着利率提高,放款的积极性也可能提高。这样一来,贷款反而有增长的可能。 因此,关键问题是其他政策的配合。例如,加强对银行信贷的窗口指导,或者银监会从结构上对信贷进行指导。另外,还可提高信贷审核的门槛,从能耗和环保上提高贷款企业的准入标准。 马青:由于我国企业的投资主要依赖自有和自筹的资金,再加上能够借到贷款的大型国企对利率不敏感、而对利率敏感的民营企业却借不到贷款,因此,投资对利率的敏感程度要远远小于对土地和环保政策的敏感程度。 不排除未来贷款少增 主持人:加息之后,未来几个季度信贷是否会收缩?效应能有多大? 范剑平:如果未来信贷出现同比少增,这更可能是组合政策或者季节性因素的作用。去年第一次加息后,新增贷款在几个月里放缓,有的市场人士把它归因于加息的作用。但我认为,这更可能是由于很多企业集中在上半年借款,季节性因素导致下半年贷款增长放缓。今年同样可能出现这样的情况。 马青:目前,毕竟存在着超过11万亿元的存贷差。在巨大的存贷缺口下,仅仅0.27个百分点的加息对信贷的作用恐怕不大。另外,目前国内银行面临外资行的激烈竞争,国有商业银行承担着巨大的业务压力。尽管从存量上看,外资行所占比例不高;但从增量上看,国有银行哪怕一两个月的信贷收缩,也可能导致新增住房按揭贷款流向外资行手中。 林朝晖:从市场流动性来看,年初市场超储率为4.78%,今年以来,央行已总计发行央票接近16000亿元,累计净回笼接近7000亿元,加上两次普调累计提高准备金率1%,约冻结超储3000亿元,则央行实际对冲约为10000亿元,如考虑到存款增长、现金回流以及财政存款增加对超储的正常占用,则目前银行系统实际超储率水平应低于3%,因此市场流动性已逐步进入偏紧状态。 本次加息后货币政策可能进入一段相对平静期,在天量回笼和加息影响下,3月份信贷有可能出现同比少增。 范剑平:未来是否继续加息还有待观察,包括通胀水平、投资、信贷、资产价格等。但总的来说,目前流动性充裕的问题不可能单靠加息来解决。不像其他国家连续加息下效应累加,中国隔几个季度加息0.27个百分点,更多是发出紧缩信号。

【发表评论】

|

||||||||||||