2006年铜市供需紧张有所缓和中国因素仍是关键(2) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年02月10日 01:38 良茂期货 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

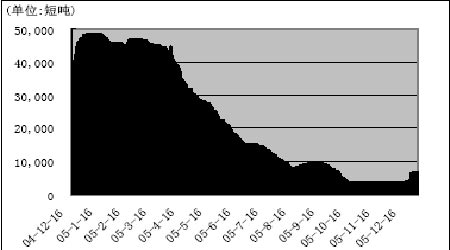

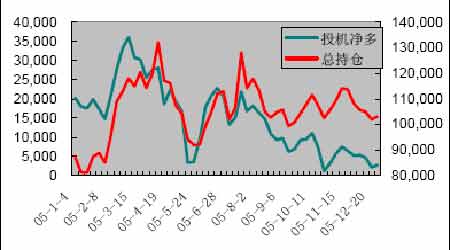

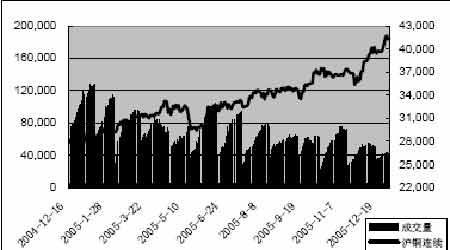

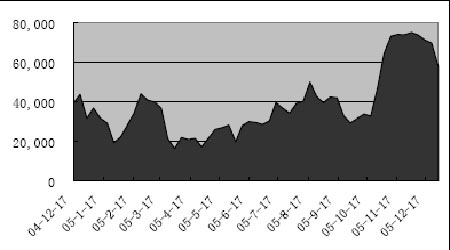

此外,投机资金在一定程度上对铜价上涨起了推波助澜。CFTC 持仓报告显示,二月份COMEX 总持仓已超过10 万手,4 月12 日总持仓超过13.2万手,是2003 年10 月以来的最高水平。随着铜价上涨,基金参与的兴趣也逐步恢复。基金净多规模不断增长,3 月8 日净多持仓超过3.6 万手,较2004 年大幅增加。然而,自三月份净多持仓达到最高值后,COMEX 铜市的净多逐步下降提示多头买入兴趣已经逐步减弱,5 月中旬在针对中国套利盘的逼空推动下,投机基金出现大幅增仓。下半年随着铜价屡创新高,COMEX 总持仓有所下降,维持在10 万手以上的水平,与此同时,基金净多规模逐步下滑,最低降至10 月末的1231 手。目前,处于历史高位的铜价始终没有回调的态势,而基金持仓结构的变化反映出,多空双方对未来走向的判断已经出现分岐。 2005 年上半年COMEX 期铜库存变动情况 美国CFTC 铜持仓结构变化 3、 SHFE 铜品种走势回顾 2005 年SHFE 铜在现货市场的紧张局面以及国际期铜价格的拉动下基本保持稳步上涨的态势,年内多次创出新高。 SHFE 三个月期铜走势图 2005 上半年沪铜总体上呈大幅波动的格局(如图1-8)。年初,在国内现货的推动下,沪铜稳步上涨,4 月初16327 吨的库存历史低位也为沪铜创新高创造了条件。4 月中旬起,前期推动铜价上涨的因素发生变化,对沪铜价格形成压力,上海期铜进入宽幅振荡阶段。沪铜于5 月打破区间振荡格局,沪铜连续收于30000 元/吨下方。然而,在国内市场表现出浓厚的看空气氛时,国际铜价反而进入加速上涨阶段。SHFE 在LME 及COMEX铜价的带动下,反季节走高,期铜外强内弱的特性显著。下半年随着沪铜被动地屡创新高,一些看空资金被迫出局,也有部分投机资金动退场观望,SHFE 市场期铜成交量大幅萎缩。相对于LME 三月铜,在现货疲软的消费淡季,沪铜明显滞涨。中国国庆长假期间,LME 铜价表现出凌历的上涨势头,这使得沪铜在国庆假期结束后大幅补涨近1400点。虽然沪铜涨幅不及LME,但下半年整体上跟随了国际铜价的走势加速上涨。 SHFE 铜库存下半年持续增加,特别是在市场传出“国储抛铜事件”后,库存的变化更是成为市场关注的焦点。然而库存的增加并没令处于疯涨阶段的铜牛回头,SHFE 铜库存从10 月下旬3 万多吨陡然增加到12 月初的7.5 万多吨。市场传闻库存的猛增来自国储,主要用于12 月份的交割。 库存的变化对沪铜产生了一定压力,虽然此时国际铜价在基金的推动下继续大涨,但沪铜上涨动力明显不足。SHFE 和LME 两市比值下降,促使部分反套盘再次参与。国际基金的强势反击以及国储抛铜策略的中止,促使沪铜在2006 年年初大幅补涨。 上海期货交易所库存变动情况 2005 年SHFE 三个月期铜参考价格:(上月16 日至当月15 日)

|

| 新浪首页 > 财经纵横 > 铜市研究 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 开家麦当劳式的美容院 |

| 名人代言亲子装赚钱快 |

| 销售排行榜:投资必读 |

| 06年暴利项目揭秘 图 |

| 小女子开店30天暴富 |

| 犹太亿万富翁赚钱36计 |

| 韩国美味 势不可挡 |

| 100万年薪招医药代理 |

| 泌尿顽疾——大解放! |

| 最新疗法治结肠炎!! |

| 治气管炎哮喘重大突破 |

| 特色治失眠抑郁精神病 |

| 治高血压获重大突破! |

| 警惕高血脂!脂肪肝! |

|

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |