2023年,伯克希尔没有跑赢标普500指数,但实现了15.8%的可观年度市值收益。以往数十年每年的股东信,开篇都会出现“我和我的长期合作伙伴查理·芒格的工作是管理很多人的积蓄”,而芒格先生已经在去年11月28日离去。最新的年报和致股东信,无疑是巴菲特对近60年来最亲密合作伙伴的又一告慰。[详细]

巴菲特:在现实世界中,伟大的建筑与他们的建筑师联系在一起,而那些浇筑混凝土或安装窗户的人很快就被遗忘了。伯克希尔已经成为一家伟大的公司。虽然我长期负责施工队;查理应该永远被认为是建筑师。[详细]

在股东信中,巴菲特强调“伯克希尔能够应对前所未有的金融灾难”。[详细]

巴菲特在信中表明,伯克希尔将保持对伊藤忠商事等五家日本商社的投资。[详细]

巴菲特在信中表示,伯克希尔受益于不同寻常的坚定而又明确的目标。虽然我们强调保护好我们的员工、社区和供应商--谁不想这样做呢?--但我们将永远忠于我们的国家和我们的股东。我们永远不会忘记,虽然你的钱和我们的钱在一起,但它不属于我们。[详细]

巴菲特麾下的伯克希尔-哈撒韦公司刚刚在官网公布了每年一度的致股东公开信。2022全年,伯克希尔的股价连续第二年跑赢标普500指数而且幅度惊人,与2021年相比,去年巴菲特的胜利更辉煌夺目。去年美股遭遇重击,市场标杆:标普500指数惨跌18.1%,而科技股更是惨痛损失三分之一以上,而伯克希尔得益于对石油股等的押注,股价全年上涨4.0%,凸显了伯克希尔股票的超强韧性和公司财务的稳健。[详细]

巴菲特称,这给投资者的教训是:“繁花绚烂盛开,蓬蒿默然枯萎。随着时间的推移,只需要几个赢家就能创造奇迹。而且,是的,尽早开始并活到90多岁也是很有帮助的。”[详细]

尽管经济学家、政治家和许多公众对这种巨大失衡的后果有不同的看法,但查理和我,出于无知,还是坚信近期那些对经济和市场的预测简直毫无用处。我们的工作是以一种方式管理伯克希尔的运营和财务,这种方式将随着时间的推移取得可接受的结果,并在金融恐慌或全球严重衰退发生时保持公司无与伦比的持久力。伯克希尔还提供了一些适度的保护,以防通胀失控,但这些保护远非完美。巨大而根深蒂固的财政赤字是会带来后果的。[详细]

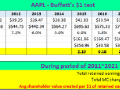

巴菲特指出,2022年,通过伯克希尔的股票回购以及苹果和美国运通的类似举措(这两家公司都是其重要投资对象),每股内在价值只有很小幅度的增长。伯克希尔通过回购1.2%的公司流通股,直接增加了股东持有的独特业务组合的权益。苹果和美国运通的股票回购也在没有增加其任何成本的情况下,增加了伯克希尔的持股比例。[详细]

我们持有股权的目的都是对具有长期良好经济特征和值得信赖的管理者的企业进行有意义的投资。请特别注意,我们持有公开交易的股票是基于我们对其长期经营业绩的预期,并不是因为我们把它们看作是短期买卖的工具。这一点很关键:查理和我投资的不是股票,我们投资的是公司。[详细]

巴菲特表示:“他们只知道,查理(芒格)和我,以及我们的家人和好友,继续在伯克希尔哈撒韦有大量投资,他们相信:我们会像对待我们自己的钱一样,对待他们的钱。这也是我们可以做出的承诺。”[详细]

2021年,伯克希尔跑赢标普500指数,而此前的五年和十年表现都均不及美股大盘。进入2022年,科技企业的富豪们身价集体缩水,而巴菲特凭借价值投资标的的良好表现,成为目前唯一的身家在今年有所增加的“原十大富豪”。[详细]

与以往一样,巴菲特并不喜欢在股东信中谈论眼下最热门的政治问题,在今年这封略短的股东信中,91岁高龄的股神重点仍放在投资本身,同时也回避了备受关注的退休或交班问题。[详细]

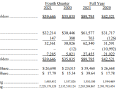

财报显示,伯克希尔·哈撒韦公司2021年第四季度经营利润为72.85亿美元,同比(较上年同期)大增45%,上年同期为50.21亿美元;归属伯克希尔·哈撒韦股东的净利润为396.5亿美元,相比之下,上年同期为358.4亿美元,同比增长10.63%。[详细]

巴菲特解释称,目前公司内部业务的机会远超过并购,因此公司宁愿以回购的方式投资予自己公司。即便如此大手笔回购,伯克希尔的现金水平仍维持在1440亿美元的高位。其中1200亿美元投放在期限少于一年的美国国债。[详细]

苹果是一个典型的例子,说明了巴菲特主义的基石。伯克希尔年度信函只是重申了我们的原因。对于永恒的投资智慧,它仍然是一个持续的体现,并将在未来许多年保持如此。[详细]

路透认为,这得益于巴菲特对苹果、美国银行、美国运通和伯克希尔庞大投资组合中其他股票的投资。[详细]

伯克希尔的股价在过去一年、五年和十年的表现均不及美股大盘。[详细]

从2020年全年来看,归属伯克希尔·哈撒韦股东的净利润425.21亿美元,相比之下上年同期净利润为814.17亿美元,几乎腰斩。[详细]

GAAP数据的最后一个组成部分——那笔难看的110亿美元减记——几乎完全是对我在2016年所犯的一个错误的量化。那一年,伯克希尔收购了Precision Castparts(PCC),我为这家公司付出了过多代价。[详细]

90岁的“奥马哈先知”沃伦·巴菲特仍然是“美国梦”的坚定信徒,他在备受关注的年度股东信中称“永远不要做空美国”。[详细]

致股东信数据显示,伯克希尔哈撒韦2020年底的现金储备约为1380亿美元,较去年的约1300亿美元增加逾80亿美元。[详细]

在一年一度的股东信中,巴菲特警告称,债券投资面临“暗淡的未来”,最好避开固定收益市场。[详细]

股神巴菲特在伯克希尔-哈撒韦公司官网公布每年一度的致股东公开信。巴菲特这封2020年致股东公开信,主要讨论的是伯克希尔2019年的得失。[详细]

伯克希尔哈撒韦公司第四季度现金储备为1279亿美元,略低于三季度的历史最高点1280亿美元。2019年全年归属伯克希尔哈撒韦股东的净利润814.17亿美元。[详细]

在股东信中,巴菲特将收购比作结婚,称大部分婚姻是美满的,但有些让他悔不当初。[详细]

巴菲特在股东信中暗示,仍然找不到他心仪的“大象”。巴菲特在股东信中表示,伯克希尔不断寻求收购符合三个标准的新企业。[详细]

巴菲特在股东信中确认,2020年度巴菲特股东大会将于5月2日举行,两名副手Ajit Jain和Greg Abel将在会上有更多的曝光机会。[详细]

即使巴菲特加大了回购力度,伯克希尔现金储备仍徘徊在创纪录的水平,到2019年底总计达到1279亿美元。[详细]

2018年伯克希尔每股账面价值的增幅是0.4%,而标普500指数的增幅为负4.4%,伯克希尔跑赢了4.8个百分点。[详细]

虽然巴菲特在今年的股东信中认为现在好公司的股价“高得离谱”,但股神表示2019年还是会增加对股票的持仓。[详细]

今年的股东信只有14页, 为1994年以来最短。这已经是他领导下的第54封股东信。[详细]

巴菲特只是说,2018年任命Ajit Jain和Greg Abel作为联席副总裁的决定“是个真正的好消息”。[详细]

他在2018年的投资并不顺利,因为去年第四季度市场出现了逆转,但这位长线投资者仍未受到短期挫折的影响。[详细]

伯克希尔的成功在很大程度上只是搭了美国经济的顺风车(即“美国顺风”)。[详细]

我们大部分的收益并非来自我们在伯克希尔所完成的任何事情。[详细]

如果在众人六神无主时,你镇定自若。[详细]

股票回购应成为A股鼓励价值投资的一部分。[详细]

“如果被投资公司的业务是成功的,那么我的投资也会取得成功”。[详细]

巴菲特不仅谈论了公司业绩、投资策略,还对许多热点话题,包括美国经济、移民问题等表达了自己的观点。[详细]

选择低成本的指数基金,而不是把资金耗费在华尔街的管理费上。[详细]

巴菲特在年度致股东信中表示,美国经济增长一直都是不可思议的,其中一个主要原因就是有大量的人才和雄心勃勃的移民来到美国。[详细]

| 时间(奥马哈时间) | 活动 | 地点 |

|---|---|---|

| 上午11点至下午5点 | 领取参会证 | CHI Health Center:第10街体育馆入口处 |

| 中午至下午5点 | 股东购物日 | CHI Health Center:展览厅 |

| 晚6-8点 | 股东独享购物夜 | 120 Regency Parkway |

| 时间 | 活动 | 地点 |

|---|---|---|

| 早7点 | 股东大会现场开门 | CHI Health Center |

| 早7点 | 展览摊位开放 | CHI Health Center展览厅 |

| 早8点45分 | 播放介绍公司的电影 | CHI Health Center Arena |

| 早9点15分 | 股东会问答环节开始 | CHI Health Center Arena |

| 中午 | 午餐休息 | |

| 下午1点至3点半 | 问答环节继续 | CHI Health Center Arena |

| 下午4点 | 展位关闭 | |

| 下午4点半 | 年度股东会议 | CHI Health Center Arena |

| 下午5点半至晚8点 | NFM股东野餐会 | NFM, 700 South 72nd Street |

| 时间 | 活动 | 地点 |

|---|---|---|

| 早8点至11点 | “投资你自己”5千米赛跑活动 | 奥马哈市中心 |

| 早11点至下午4点 | 股东独享购物日 | 120 Regency Parkway |

Copyright © 1996-2024 SINA Corporation, All Rights Reserved

新浪公司 版权所有