安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

美联储、英国央行、欧洲央行、日本央行将相继公布议息决议……下周全球将迎来“央行超级周”。

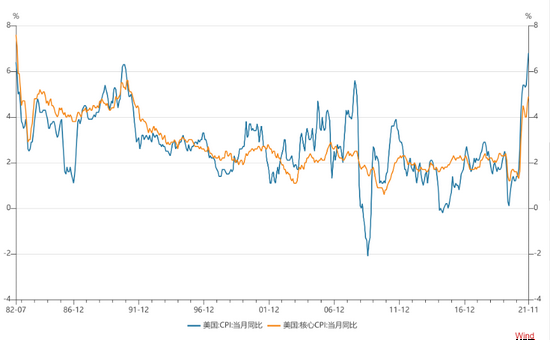

在创出近40年新高的通胀数据刚落地之际,美联储的动作再一次成为市场关注的重点。12月10日晚,美国公布的数据显示,该国11月CPI同比涨幅升至6.8%,创出1982年7月以来的最高涨幅。

尽管没有像有些观点猜测的那样突破7%,但更多数据进一步证实,通胀风险继续呈现不断发酵和蔓延的态势。

高通胀持续的风险,让原本坚持“通胀暂时论”的发达经济体央行们陷入尴尬境地。美联储会加快缩减购债吗?会提前加息吗?

海外通胀愈演愈烈

愈演愈烈的海外通胀形势,在11月份的数据上得到更直观的体现。

11月30日,欧盟统计局率先公布的初步统计数据显示,受能源价格大幅上涨等因素影响,11月欧元区通胀率持续攀升,按年率计算达4.9%,创25年新高。其中,法国11月CPI同比上涨2.8%,为2008年10月以来最大涨幅;意大利11月CPI同比上涨3.8%,为2008年9月以来最大涨幅。作为欧洲第一大经济体,德国通胀形势更为严峻。德国联邦统计局公布的数据显示,11月该国通胀率升至5.2%,为1992年7月以来最高值。

欧洲大陆逐渐被通胀阴云笼罩,大西洋彼岸的美国则已经深陷其中。12月10日,“压轴”登场的美国通胀数据公布——11月CPI同比上涨6.8%,创出1982年7月以来的最大涨幅;核心CPI涨幅进一步升至4.9%,为1991年7月以来最大涨幅。

即便是长期徘徊在通缩边缘的日本,其CPI同比也于今年9月回到正值,并已连续两个月走高。

据央视新闻报道,2021年,全球已有80多个国家和地区的通胀率创下近5年新高,今年全球整体的通胀率恐创出近10年来新高。

越来越多的机构就通胀风险发出警告。经济合作与发展组织近日表示,明年全球经济增长将放缓,通胀是主要风险。

从本质上看,催生此轮全球通胀的因素,主要有两大方面:一是疫情全球蔓延导致的全球供应链受到重大影响;二是疫情暴发以后,主要发达经济体实施了极度宽松货币政策和大规模财政刺激的政策组合,推动货币快速增长。

有分析指出,当前供给冲击尚未有效缓解,货币超发副作用逐渐显现,海外通胀风险继续呈现不断发酵和蔓延的态势。

美联储明年加息成普遍预期

高通胀扰动经济运行,影响民生,而对于金融市场投资者而言,更令人担忧的是,海外通胀尤其是美国高通胀可能持续较长时间,或倒逼美联储等主要海外央行加快政策正常化步伐。

持续的高通胀,让原本坚持“通胀暂时论”的美联储陷入尴尬境地。对美联储而言,11月通胀数据,或带来进一步的压力。自今年5月份以来,美国CPI数据已连续5个月达到或高于5%,且11月份6.8%的通胀率远远高于2%的美联储平均通胀目标。

上月,美联储正式启动缩减资产购买计划(Taper)。按计划,该缩减购债行动将在明年6月左右完成。

“如果通胀继续高于预期,将迫使主要央行比预期更早并以更大力度收紧货币政策。”经合组织称。

美联储会加快政策调整节奏吗?近期美联储态度已有所改变,鲍威尔在上月底表态称,是时候弃用通胀是“暂时性的”这个词了,并暗示可能加快Taper,但尚未提及加息计划。

鉴于美国通胀数据连续“爆表”,市场上对于明年美联储将加息已成为主流看法。芝商所“美联储观察工具”显示,目前市场预测明年5月加息概率已将近6成,6月加息的概率将近8成,到明年底,美联储加息两次及以上的概率接近9成。

总之,市场对美联储政策加快转向的预期不断增强。越来越多的国际大行押注美联储将更早更快加息。

美联储加快Taper靴子将落地?

下周美联储将举行2021年最后一次货币政策会议,美联储会否加快Taper成为市场关注的焦点之一,而Taper的完成将为美联储启动加息铺平道路。

保德信投资管理公司(PGIM)固收首席经济学家表示,美联储将重心转向抗击通胀,可能意味着它将在下周的FOMC会议上宣布加速Taper进程,使缩减购债计划在2022年3月前完成。而加快Taper可能为美联储从明年第二季度开始加息铺平道路。

花旗分析师同样预测,美联储将从1月开始加快Taper,缩减购债进程将在3月底之前完成。

除了美联储之外,下周欧洲央行、英国央行、日本央行也将公布最新利率决定。

目前市场判断,欧洲央行将保持“鸽派”立场。近期欧洲央行已明确表示,目前的通胀现象是能源价格、基数效应和供应链瓶颈三因素叠加的结果,其并不认为高通胀会持续太久。

日本央行也逐渐退出之前采取的一些应急刺激政策,但该国通胀压力总体不大,政策立场转变的可能性也较小。

英国曾被视为可能最早加息的主要发达经济体,但鉴于近期欧洲出现新一轮疫情,英国收紧了防疫措施,英国央行官员发表了谨慎的讲话,一些市场机构预计英国央行可能推迟加息的计划,年底前加息的概率不大。

新兴市场将面临考验

机构人士介绍,全球流动性收缩将推升无风险利率,引发资产价格调整和重新定价风险。对新兴经济体而言,美元流动性收缩、利率上行还可能促使资本回流美国,增大资本流出风险。此外,美元流动性收缩往往助推美元走强,部分新兴经济体将面临货币贬值压力,进一步加剧债务风险。

上一轮美联储货币政策紧缩周期中美元显著升值,就对部分新兴市场经济体形成较大冲击。2014年美元指数快速升值后,部分新兴市场经济体货币大幅贬值,部分新兴市场经济体也出现了大幅资本流出。

不过,也有专家指出,本轮美联储货币政策紧缩周期中,美国与非美经济体的经济增长差和货币政策差均小于上轮紧缩周期,预计将限制美元升值空间。当前新兴市场面临的资本外流风险也弱于上一轮美联储货币政策紧缩时期。

此外,以往例子表明,在全球流动性收缩,引发资本外流的情况下,那些经济增长弱、外债偿付压力大、宏观杠杆率高、股市估值高的新兴市场更易受冲击。

“预计我国外汇市场受本轮美联储政策转向的影响可控,跨境资本有望继续双向流动,人民币汇率将在合理均衡水平上保持基本稳定。”人民银行副行长、国家外汇局局长潘功胜11月20日说。

编辑:郑雅烁

责任编辑:冯体炜

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)