安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

近日,美国硅谷银行、签名银行和银门银行接连遭遇挤兑,遭金融监管部门关闭,其中硅谷银行成为了自2008年金融危机以来美国破产的最大银行。事件经发酵,美国储户纷纷逃离中小银行,转向一些“大而不能倒”的大银行。

而作为美国西海岸富人们最爱的银行之一,美国第一共和银行如今也走到了危机边缘。

不过,在第一共和银行步硅谷银行后尘之前,华尔街的大银行出手了。

多家大行向第一共和银行注资300亿

当地时间2023年3月16日,领先的私人银行和财富管理公司第一共和银行(FRC,股价34.38美元,市值64.02亿美元)宣布,将从美国银行、花旗集团、摩根大通、富国银行、高盛、摩根士丹利、纽约梅隆银行、PNC银行、道富银行、特鲁斯特银行和美国银行获得总计300亿美元的未投保存款。

图片来源:美国第一共和银行官网

第一共和银行创始人兼执行主席im Herbert和首席执行官兼总裁Mike Roffler表示, “我们对美国银行、花旗集团、摩根大通、富国银行、高盛、摩根士丹利、纽约梅隆银行、PNC银行、道富银行、特鲁斯特银行和美国银行深表感谢。他们的集体支持加强了我们的流动性状况,反映了我们持续的业务质量,是对第一共和银行和整个美国银行系统的信任投票。

当地时间3月16日美股盘初,第一共和银行股价曾一度暴跌超35%。消息传出后,第一共和银行股价快速拉升,并将涨幅一度扩大至近30%以上。截至收盘,第一共和银行报34.38美元,涨幅10.33%,市值64.02亿美元。

但在该行宣布暂停支付股息并表示将集中精力减少借款之后,其股价在盘后交易中再度大跌,跌幅一度达29%,截至发稿跌幅收窄至17.4%。

截至16日收盘,美股三大指数集体收涨,道指涨1.18%,纳指涨2.48%,标普500指数涨1.76%。板块上,美股银行股集体大涨。

截至2023年3月15日,第一共和银行的现金头寸约为340亿美元,不包括美国银行、花旗集团、摩根大通、富国银行、高盛、摩根士丹利、纽约梅隆银行、PNC银行、道富银行、特鲁斯特银行和美国银行的300亿美元未投保存款,按市场利率计算,初始期限为120天。

2023年3月10日至3月15日,第一共和银行从美联储的借款从200亿美元到1090亿美元不等,隔夜利率为4.75%。

自2023年3月9日停业以来,第一共和银行还以5.09%的利率增加了100亿美元的联邦住房贷款银行短期借款。

据央视新闻,第一共和银行是美国第14大银行,截至2022年底,该银行拥有约2130亿美元的资产。有报道称,在上周第一共和银行股价开始暴跌前,该银行的多名高管已抛售了价值1200万美元的本银行股票。

就在早些时候,标普与惠誉都将第一共和银行的信用评级下调至垃圾级,此前两天,穆迪将该行评级加入有可能下调的“负面观察”名单。

值得注意的是,欧洲方面也开始出手救助遭遇危机的瑞士信贷。

瑞信方面当地时间16日早些时候宣布,将从瑞士中央银行借款最多500亿瑞士法郎,约合540亿美元,并称此举旨在“提前加强流动性”,提振消费者信心。瑞信也成为2008年金融危机以来首个接受央行救助的大型全球性银行。

当地时间3月16日,瑞士联邦委员会召开特别会议讨论瑞士信贷银行情况,但是没有提供有关会议内容和细节。

当地媒体称,瑞士金融市场管理局和瑞士国家银行的代表向瑞士联邦委员会通报了瑞信相关情况。

储户称“取款难”:

原来几秒钟,现在70小时

据央视财经报道,第一共和银行在上周晚些时候遭到挤兑。硅谷银行事件发生后,忧心忡忡的客户在美国第一共和银行位于加州的一处分行门前排队取钱。

值得注意的是,一直以来第一共和银行都是业内的“优等生”,其业务和估值都为同行所羡慕——因为它的贷款业务围绕着富有客户(如马克·扎克伯格)发放巨额抵押贷款,这些贷款几乎没有可能变成坏账。

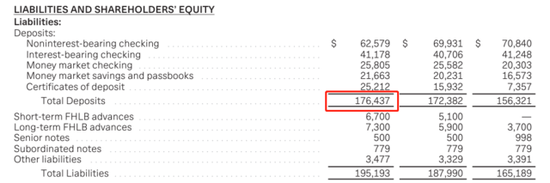

自1985年在旧金山成立以来,该银行一直保持盈利,净冲销也一直低于行业平均水平。截至去年年底,该行的存款达到了1764亿美元。

该行年报显示,截至去年12月31日,其“房地产抵押贷款”的公允市场价值为1175亿美元,比其1368亿美元的账面价值低193亿美元。而仅这一项资产类别的差值就已超过了该行自身174亿美元的总股本。

据第一财经3月15日报道,某美国对冲基金合伙人对记者表示:“第一共和银行(FRC)从周一开始就无法取款,周二虽然接受了我的提款指令,但以前只要几秒钟就能到账,昨天说要48小时。”

13日下午,上述人士就发现第一共和银行账户里的资金无法提取,交易指令显示一直处于“暂停”(pausing)状态,前后尝试了两笔大额和小额(40000美元和400美元)皆显示失败。

图片来源:视觉中国

直到14日下午,交易指令开始被接收,然而银行系统显示资金在48小时内才会到账。截至北京时间15日20:00左右,系统显示资金终于到账,前后整整耗时约三天近70小时。

彭博数据显示,美国银行在短短数日内吸收了超过150亿美元新存款,成为硅谷银行等三家美国规模较小的银行倒闭后最大的赢家之一。由于担心危机蔓延,寻求避险的储户纷纷涌向被视为“大到不能倒”的一些大银行。

据第一财经,接近美国银行的人士对记者表示:“在目前的情况下,银行并不会因为获得大量存款而感到高兴,以前还可以进行同业拆借来将资金融出,现在同业的流动性情况都差强人意,因而只能投资美债,但目前美债的情况亦充满不确定性。”

耶伦:美国银行体系仍保持稳健

当地时间16日,美国财政部长珍妮特·耶伦在参议院财政委员会听证会上表示,尽管硅谷银行和签名银行的倒闭引发了市场的动荡,但美国银行体系“仍整体保持稳健”。

在硅谷银行倒闭后,美国监管机构被迫采取紧急措施,努力阻止事态恶化,而耶伦过去一周一直是联邦政府紧急救援行动的核心人物。

美联储和财政部此前公布了积极的措施,与美国联邦存款保险公司(FDIC)一起支持两家倒闭银行的未保险存款,并向银行提供更慷慨的资金以满足提款需求。

耶伦对议员们说道:“本周的行动表明了我们确保储户储蓄安全的承诺,也提振了公众对银行系统的信心。”

耶伦认为,硅谷银行的崩溃本质上是无法满足储户对资金的需求,随着美联储加息以对抗通胀,该银行持有的债券价值大幅降低,为了满足流动性,银行被迫亏本抛售债券。她还指出,硅谷银行高水平的未保险存款也是一个恶化因素。

耶伦表示,在这种情况下存在流动性风险,我们会仔细调查这家银行发生了什么,是什么引发了这个问题,但很明显,这家银行的倒闭的原因,是它无法满足储户的提款要求。

她警告称,在硅谷银行破产后,其他银行出现挤兑的可能性似乎很高。正在观察银行系统的压力指标,确保破产银行的问题不会蔓延到其他银行。

在谈到债务上限问题时,耶伦称“必须提高债务上限”,否则就是把美国的信用置于风险之中,这将引发金融灾难。

最近一周,银行从美联储的两项担保工具总共借款1648亿美元,显示出硅谷银行破产后资金紧张加剧的迹象。

美联储公布的数据显示,截至3月15日当周,银行通过贴现窗口借贷1528.5亿美元,创历史新高,高于前一周的45.8亿美元。贴现窗口是银行的传统流动性保障。此前的历史最高纪录是2008年金融危机期间达到的1110亿美元。另外,美联储新的银行定期融资计划(BTFP)又提供了119亿美元贷款。该计划是在上周末推出的,以美国国债等其他抵押品为抵押的,向银行提供期限最多一年的贷款。

综合来看,通过这两家担保机构提供的信贷表明,在加州硅谷银行和纽约签名银行上周相继倒闭后,银行体系仍很脆弱,正在应对存款转移问题。上周其他信贷额度总计1428亿美元,其中包括FDIC为硅谷银行和签名银行提供的贷款。

声明:文章内容和数据仅供参考,不构成投资建议。投资者据此操作,风险自担。

编辑|孙志成 杜宇 杜恒峰

校对|刘小英

责任编辑:韦子蓉

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)