安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

来源:财联社

当地时间周四,高盛资管旗下的两支附带期权策略的主动管理型ETF正式开始交易,也标志着这类在美股动荡期间受到股民“用钱投票”的爆款产品又迎来了新成员。

高盛的两只产品叫做高盛标普500指数核心溢价收入ETF(GPIX),以及高盛纳斯达克100指数核心溢价收入ETF(GPIQ)。顾名思义,两者在持仓方面一个盯着标普500指数,另一个盯着纳斯达克100指数。

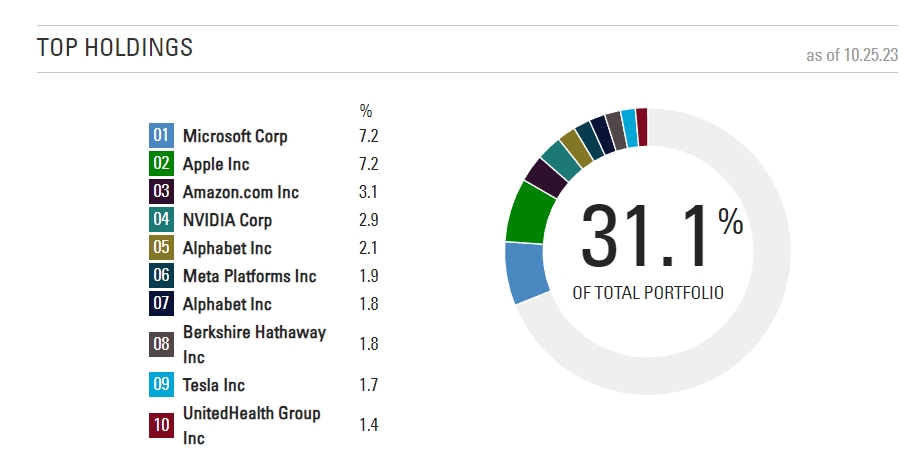

买股票的这一块其实没有太多值得说的地方。从高盛公布的持仓来看,GPIX的前十大持仓和比例,与投资者非常熟悉的标普500ETF(SPY)可以说极为接近。

(GPIX前十大持仓,来源:高盛官网)

(GPIX前十大持仓,来源:高盛官网)在单纯做多之余,这类基金都有的一个显著特点就是会通过卖出看涨期权,来多挣一份卖权的钱。本质上,就是出售一部分仓位“未来涨幅”的权利,来换取更小的波动性。从表述中就能看出,这类ETF在长期牛市的过程中大概率跑不赢单纯的指数ETF,但在宏观环境充满不确定性、美股上蹿下跳的日子里,这类基金倒是展现出了独特的优势。

这类策略的领头羊,是摩根大通在2020年发行的摩根大通证券核心溢价收入ETF(JEPI),这也是今年美股7万亿美元ETF市场中吸引资金流入最多的主动型ETF,并有望刷新“木头姐”的ARKK在2020年创下的纪录。

从表现来看,在2021年标普500指数取得26.89%全年涨幅时,JEPI(涨21.53%)其实是略微跑输的;但在2022年美联储加息引发标普大跌19.44%的背景下,JEPI仅亏损了不到3.5%。今年上半年美股被AI概念拉着走高的背景下,JEPI再度跑输,但在近三个月美联储“加息周期更加漫长”的语境下,JEPI的表现又超越了指数。

高盛资管的全球ETF产品主管Michael Crinieri表示,随着市场波动性加剧,期权策略的收入也会增加。大概只需要给25%的投资组合出售期权就能产生预期的收益率,投资者可以充分享受另外75%持仓的收益。而在市场区间波动时,被纳入期权策略的投资组合可能会高达75%。通常情况下,这个比例应该在40%左右。

根据统计,在今年美股市场发行的ETF中,大概有28%是带有某种程度的期权策略的,至少达到十多年来的新高,这也反映出目前市场的状况和投资者的偏好。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)