安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

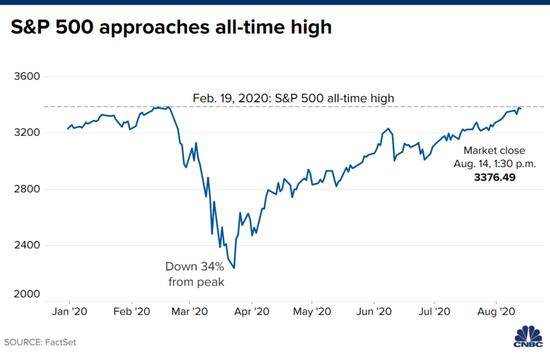

标普500指数在100个交易日内上涨了50%,达到了历史新高的边缘,使这次反弹成为历史上最强的一次,从某种意义上说,结束了史上最短的熊市。

然而,从一些技术指标和人气指标来看,这轮强劲反弹看起来已经成熟,短期内可能会放缓或回落。

尽管有几次尝试,标普500指数上周难以突破2月份创下的3386点历史最高收盘水平。该指数不得不消化交易员锁定在盈亏平衡水平上的机械抛售,获利者则将其作为目标和手段,以避免变得过于贪婪。

就在市场走到这一步的时候,专业投资者表现出了比疫情爆发前更积极的乐观情绪。对看涨期权的疯狂买盘,令看跌/买权比率逼近多年低点。

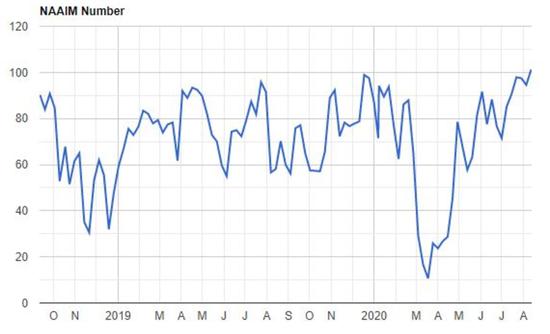

全美积极投资经理协会(National Association of Active investment Managers)对战术投资顾问股票敞口的解读迅速升至通常区间的上端,停留在100以上的水平,这一数值非常高,表明与业绩挂钩的专业基金经理基本上已经满仓。

面对严峻的经济压力,散户投资者对本轮反弹的信心有所下降,但即便如此,最新报告显示,美国国内股票基金净流入近50亿美元,为九周来最高。

在苹果(245.88, 1.01, 0.41%)公司市值迫近2万亿美元之际,特斯拉(354.57, -5.99, -1.66%)也宣布拆股令其股价大涨,这一切都表明,市场正在出现一种自满情绪。然而,这种情绪可能令市场难以进一步轻松上涨,并令大盘处于不利位置,无法应对任何意外情况。

从更广泛的角度来看,2020年股市反弹与过去一些典型的市场复苏极为相似。标普500指数自3月23日低点以来的走势,与1982年和2009年的底部强劲反弹形成对照,这种相似性很难被忽略。

即使这种比较有可取之处,但从模式上看,本轮涨势强于之前的几次涨势,因此,如果涨势停滞或标普500指数很快进入修正,也不会应令任何人感到震惊。但有一个值得讨论的问题是,这些历史实例对今天来说是否是好的先例。

今年3月份美股出现史诗级暴跌,标普500指数一度在短短23个交易日内暴跌34%,这与其说是典型的熊市,不如说是由事件驱动导致的崩盘。

股市下挫的剧烈程度和速度及美联储和国会提供大量流动性和财政应对措施的即时性阻止了典型熊市的那种净化行为,即挤压市场泡沫,使估值更低。

此外,通常在熊市出现的市场领导地位的转变也没有出现。而且,或许至关重要的是,在此前牛市中累计的涨幅并没有多少被消耗掉。

2020年股市的表现有点像1987年的大崩盘,即在多年的强劲上涨之后,出现了一次戏剧性的、令人痛苦的震荡,随后得到了较快的修复。

责任编辑:刘玄逸

APP专享直播

热门推荐

女子吐槽银行8个窗口6个不营业,银行:领导就给这些人,都上岗了 收起女子吐槽银行8个窗口6个不营业,银行:领导就给这些人,都上岗了

- 2025年02月20日

- 01:45

- APP专享

- 扒圈小记

15,899

15,899

网传“河北邢台一局长酒后砸店伤人”,官方通报:停职,纪委监委立案调查

- 2025年02月20日

- 01:47

- APP专享

- 扒圈小记

4,799

4,799

特朗普称期待中方领导人访问美国,外交部回应

- 2025年02月20日

- 07:51

- APP专享

- 北京时间

4,225

4,225

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 12:17:41

普元信息(sh688118)公告称,由于工作人员疏忽,现对《关于部分董事、高级管理人员减持股份计划公告》进行更正。更正后,杨玉宝拟减持数量不超过66万股,占公司总股本的比例不超过0.70%;王克强拟减持数量不超过19万股,占公司总股本的比例不超过0.20%。减持期间为2025年3月17日至2025年6月16日。小财注:此前公告公司控股股东刘亚东拟减持不超过1.54%股份事项,在更正公告中删除。 -

趋势领涨今天 11:18:53

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 10:20:55

【2连板云中马(sh603130):目前公司在中玺新材料(安徽)有限公司参股比例较小 对公司业绩不产生重大影响】财联社2月20日电,云中马(sh603130)发布股票交易异常波动公告,公司关注到近期市场对于人形机器人(sz300024)相关概念的关注度较高,部分机构将公司列为机器人(sz300024)概念标的。公司就相关事项澄清说明如下:公司在2024年半年度报告中就对外投资的中玺新材料(安徽)有限公司的情况进行了披露。目前公司在中玺新材料(安徽)有限公司认缴的注册资本为1571.4848万元,对应的持股比例为8.1491%,参股比例较小,对公司业绩不产生重大影响。 -

趋势领涨今天 10:18:52

【2连板云中马(sh603130):目前公司在中玺新材料(安徽)有限公司参股比例较小 对公司业绩不产生重大影响】云中马(sh603130)发布股票交易异常波动公告,公司关注到近期市场对于人形机器人(sz300024)相关概念的关注度较高,部分机构将公司列为机器人(sz300024)概念标的。公司就相关事项澄清说明如下:公司在2024年半年度报告中就对外投资的中玺新材料(安徽)有限公司的情况进行了披露。目前公司在中玺新材料(安徽)有限公司认缴的注册资本为1571.4848万元,对应的持股比例为8.1491%,参股比例较小,对公司业绩不产生重大影响。 -

数字江恩今天 09:34:22

这里只是宽幅震荡,涨跌都没有持续性。明日关注红线,如果跌破则回踩看机会,如果不跌破则再冲高,那么高位板块且近几天持续冲高的,就要注意短线风险。 -

数字江恩今天 09:34:17

明日关注图上的白色震荡轮回线第一个低点对应红色水平线,只要这条线不跌破,明天还会向着3366冲锋一下,也或者略微突破。可以明确的是,3366已经是结构结束点位,哪怕略微新高,也属于震荡高点,没有持续性。 -

数字江恩今天 09:34:06

今天看1分钟图即可。大盘周二下跌到3314点,周三上涨反包,而今天周四没有再继续下跌,而是维持窄幅震荡,从节奏上就隐含了再次冲高3366的可能,个股涨跌比也支持这个结论。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:33:57

盘中ai医疗,消费电子和人形机器人(sz300024)上涨领先,而之前的云概念和农林牧渔则继续调整。 -

数字江恩今天 09:33:33

A股两市今日成交6701 + 10865 = 17566 亿人民币,相比昨日轻微放量约350亿。大盘今天全天窄幅震荡,没有超过20个点震幅,收跌不到1个点。个股方面,则是近2/3的个股收红上涨,忽视了指数的波动。 -

数字江恩今天 09:33:29

涨跌皆不持续