携程于11月7日美股盘后公布2018年三季度财报,由于利润率下行和下季度营收指引低于预期,携程股价次日重挫。

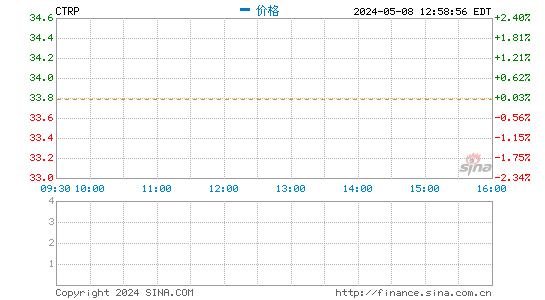

美东时间8日,前一日收涨2.62%的携程股价盘前大跌7%,开盘加速下挫,低开逾13%,盘初一度跌破27.90美元,日内跌幅超过19%,截至更新,跌幅略微收窄到18%以内,仍超过17.5%,年初至今累计跌幅逼近40%。

财报公布后,瑞信将携程股票评级从“跑赢大盘”降至“中性”,德银下调目标价至华尔街最低水平24美元。 据彭博统计,此前在覆盖携程的券商中,26家为买入评级,7家为持有评级,0家为卖出评级。

核心看点如下:

- 三季度净营收93.55亿,同比增长15.2%,位于公司指引91.7亿至95.8亿指引区间内,超市场预期92.6亿。

- 三季度Non-GAAP经营利润18.8亿,同比下跌-4.2%,经营利润率20.1%,符合上季度电话会议指引。

- 公司对于四季度的净营收指引为增长15%-20%,即营收落在71亿-74.1亿之间,稍低于四季度市场一致预期74.65亿。

- 三季度携程归上市公司净亏损11.4亿,同比大跌180%以上。不考虑股权投资公允价值变化以及股权激励的Non-GAAP净利润为17.3亿,同比微跌2.6%,超出市场预期的12.27亿。

在财报发布后的投资者电话会上,携程高管指出:

公司预计,不按美国通用会计准则(Non-GAAP)计算,第四季度运营利润在人民币10亿元左右,也就是说运营利润率在零到1%之间,第四季度运营利润率环比大幅下滑主要有两个原因。

第一个是由于采用新的会计标准造成的季节性原因,因为10月假期的收入之前计入第四季度,而现在大部分计入第三季度。

第二个原因是,宏观经济增速放缓对公司同比营收增长带来不利影响,而不按美国通用会计准则计算的运营成本保持相对稳定,与2015年和2016年差不多,当然,与2017年第四季度则不同,那个季度我们遭遇了不幸的公关危机,正因为如此,公司当时有意削减了市场营销费用,使得当季营销支出环比下降15%左右。今年第四季度,公司将略微调高市场营销支出,以获取更多的市场份额。

至于2019年业绩预期,可能由于用户从携程App上预订服务更轻松了,所以对用户来说,服务预订窗口现在变得非常短。此外,明年宏观经济依旧存在诸多不确定性,因此,我们现阶段很难掌握完整、清晰的状况,提供明年具体的增长率。

详细财报解读如下:

营收增速回升

携程三季度净营收93.55亿,同比增长15.2%,公司此前给出的指引为增长13%-18%。相比一季度的11.3%与二季度的13.3%,本季度整体营收增速小幅回升。

(见智依据财报整理)

(见智依据财报整理)而带动营收增速逐渐上升的主要原因就是携程的机票业务,从下图可以看出,机票业务今年年初由于行业严禁打击机票X产品之后,增速迅速跌落接近于零,最近两个季度在逐渐回升的通道中。

(见智依据财报整理)

(见智依据财报整理)毛利率仍待恢复

携程本季度录得毛利73.6亿,同比增长8%,增速持续放缓。同时毛利率也在下滑通道中,本季度毛利率为78.7%,相比去年同期下跌不止5个点,同时相比上个季度也下降了接近两个点:主要原因在于高毛利的机票在今年初行业机票X产品整顿中受挫,虽然在逐渐恢复,但依然对毛利率造成严重拖累,另外携程海外业务拓展,带来相对高的成本,也影响了毛利率的改善。

(见智依据财报整理)

(见智依据财报整理)经营效率提升带动Non-GAAP经营利润率逐步改善

本季度携程Non-GAAP经营利润(剔除股权激励的影响)实现18.8亿,同比下跌4.2%。而从经营利润率上来看,本季度实现经营利润率20.1%,连续第三个季度出现回升势头。

在毛利率下滑趋势中,经营利润率逐步抬头,主要原因在于携程不断改善的营业费用率,本季度经营费用率环比回升接近6个点,同比回升1.2个点。

随着携程收购的子板块的持续整合,携程在销售、研发与行政的费用率不断改善,费用率持续随规模效应递减特征。

(见智依据财报整理)

(见智依据财报整理)Non-GAAP净利润超市场预期

三季度携程归上市公司净亏损11.4亿,同比大跌180%以上,主要是因股权投资公允价值变化带来的24.7亿的账面浮亏。而不考虑该项以及股权激励的Non-GAAP净利润为17.3亿,同比微跌2.6%,超出市场预期的12.27亿。净利润率18.5%,较上季度值15.2%有所恢复。

(见智依据财报整理)

(见智依据财报整理)责任编辑:张宁

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)