炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

华密新材:国产特种橡塑“小巨人”

1)橡塑行业耕耘 20 余年,产品体系丰富。公司前身成立于 1998 年,目前公司主要产品 包括橡塑材料、橡塑制品,广泛应用于汽车、高铁、工程机械、石油机械、航空等领域。公司在特种橡塑领域的技术和工艺水平已具备较强的竞争优势,是国家级专精特新“小巨人”企业。

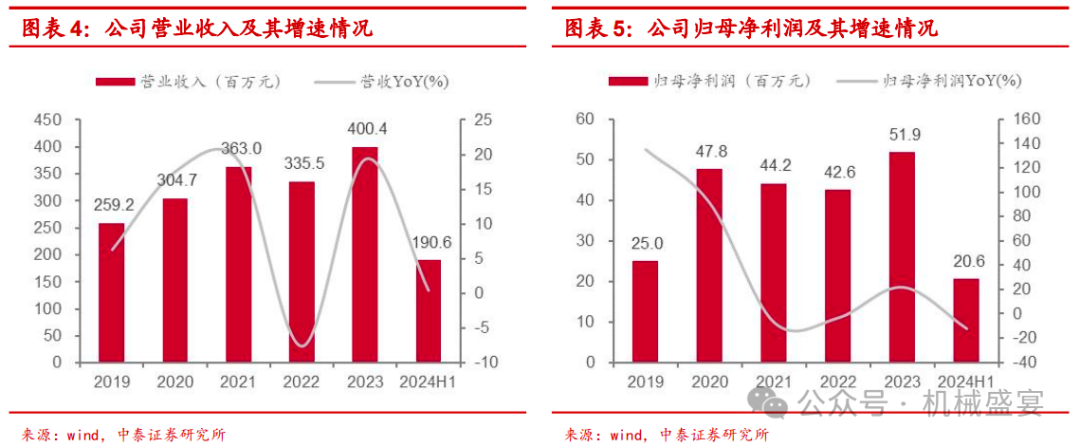

2)业绩稳健增长,研发投入持续加大。2019-2023 年,公司营收从 2.59 亿元增至 4 亿元, CAGR=11.5%,归母净利润从 2,500 万元增至 5,188 万元,CAGR=20.0%。公司研发 费用率自 2020 年起逐年上升,由 2020 年的 4.6%提升至 2023 年的 6.4%,2024 年上 半年进一步提升至 7.7%。

橡塑行业:应用领域广泛,特种产品发展潜力大

1)橡塑行业庞大而多元,涵盖众多子行业和应用领域。橡胶制造业目前主要分为轮胎制造、橡胶板管带制造、橡胶零件制造等7个大类;塑料制造业主要分为塑料板管型材制造、塑料零件制造等9个大类。橡塑制品广泛应用于家电、汽车、通讯、电子电气、医疗、轨道交通、航天航空等诸多国家支柱性产业和新兴行业。

2)国内厂商积极向特种橡胶混炼胶高端市场进发。2023年全球市场规模为68.5亿元,国内为20.3亿元。目前,我国混炼胶产能仍然以中低端的通用混炼胶为主,正积极推进加工市场新工艺创新、材料创新等。

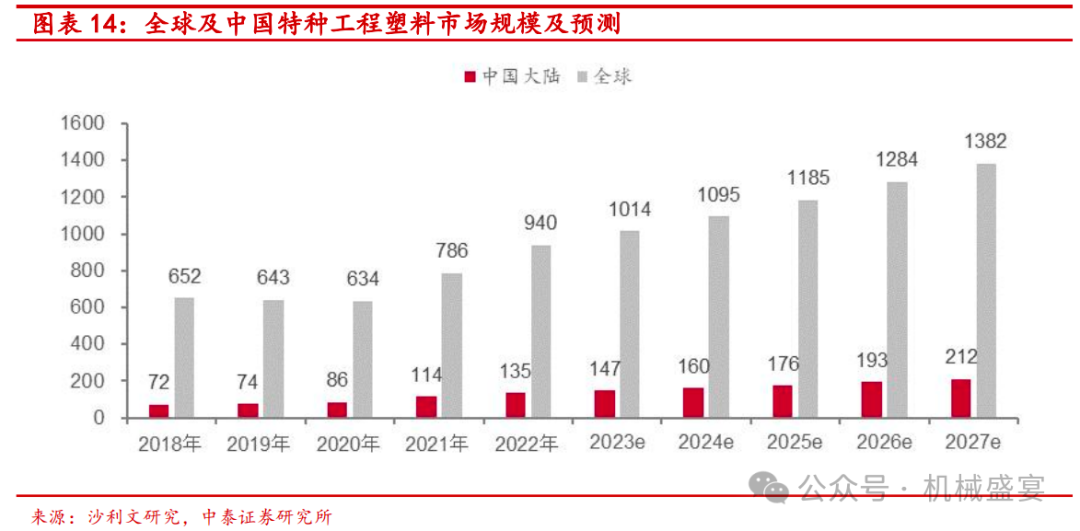

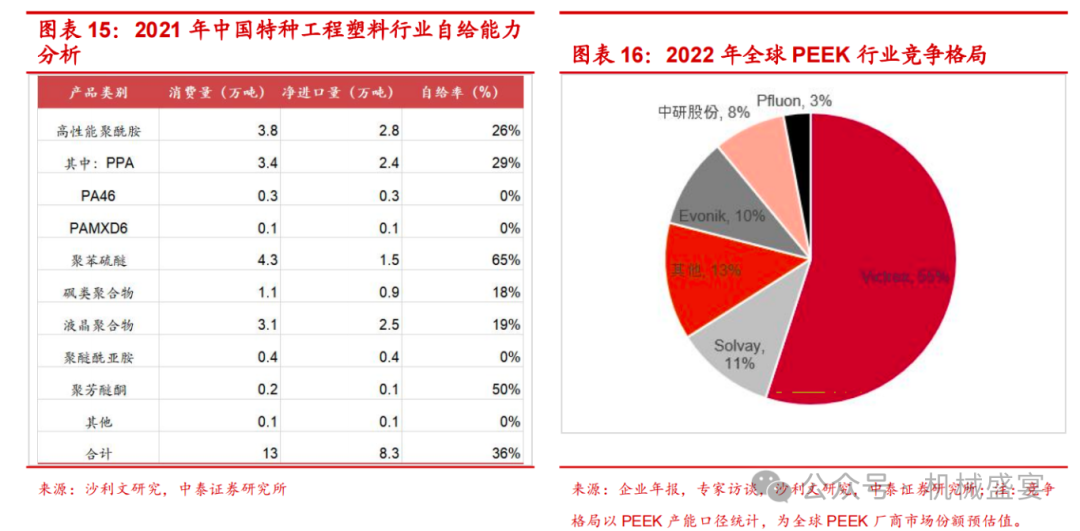

3)特种工程塑料国内市场规模增速快于全球,政策推动下国产替代有望加速。2018-2022年,全球市场规模由652亿元增长至940亿元,CAGR=9.58%;同期国内市场规模由72亿元增至135亿元,CAGR=16.9%。但整体来看,国内特种工程塑料自给率较低(2021年为36%),根据《石油和化学工业“十四五”发展指南》,我国重点发展、提升的化工新材料中,工程塑料及特种工程塑料,力争2025年自给率提升到85%。

公司亮点:产品&客户质量优良,积极拓展航空等新兴下游领域

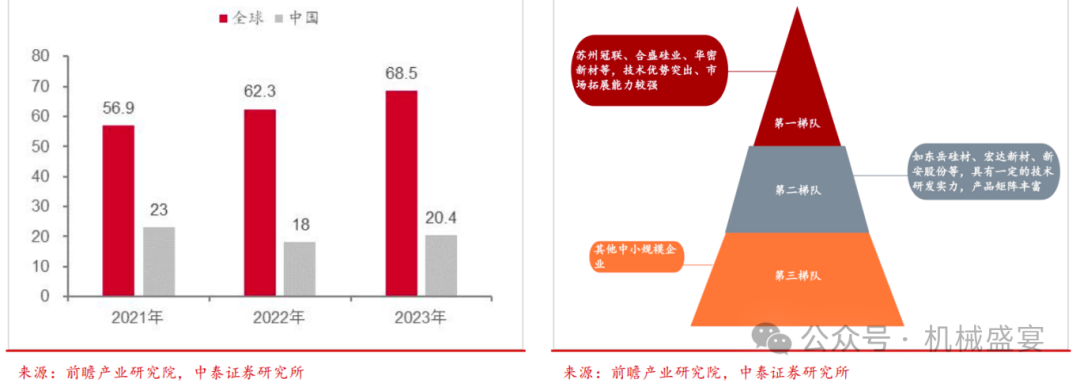

1)研发积累较为深厚,在特种橡胶混炼胶国内市场公司处于第一梯队。公司在橡塑材料上已形成2,400余种材料配方,配方种类丰富齐全,同时打造了专业的橡塑研发团队。截至2023年末,公司技术人员150人,占公司总人数25.2%,研发领域涵盖了材料配方研发、产品结构设计、工艺设计、模具设计、试验检测等方面。

2)服务众多知名客户。公司橡塑材料客户群体庞大,在橡塑制品业务上已与中国中车、三一重工、长城汽车等国内知名企业建立了良好的合作关系。

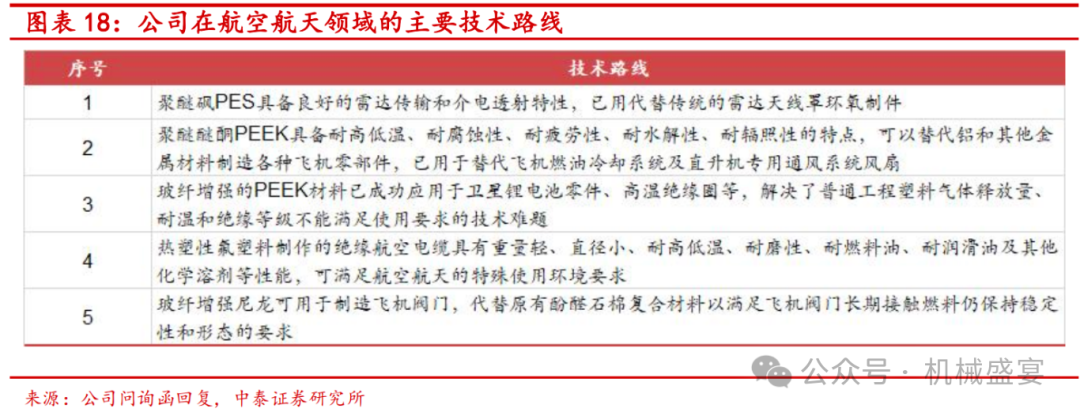

3)积极拓展航空等新兴下游领域。航空领域橡塑制品具有较高的技术壁垒和客户资源壁垒,公司自2013年起在该领域持续投入研发。2013-2017年,公司产品销售处于探索阶段,自2018年起交货量有明显提升。目前,来自航空领域的收入约占总收入的5%,公司正在走向产品起量的新阶段。

盈利预测与投资建议

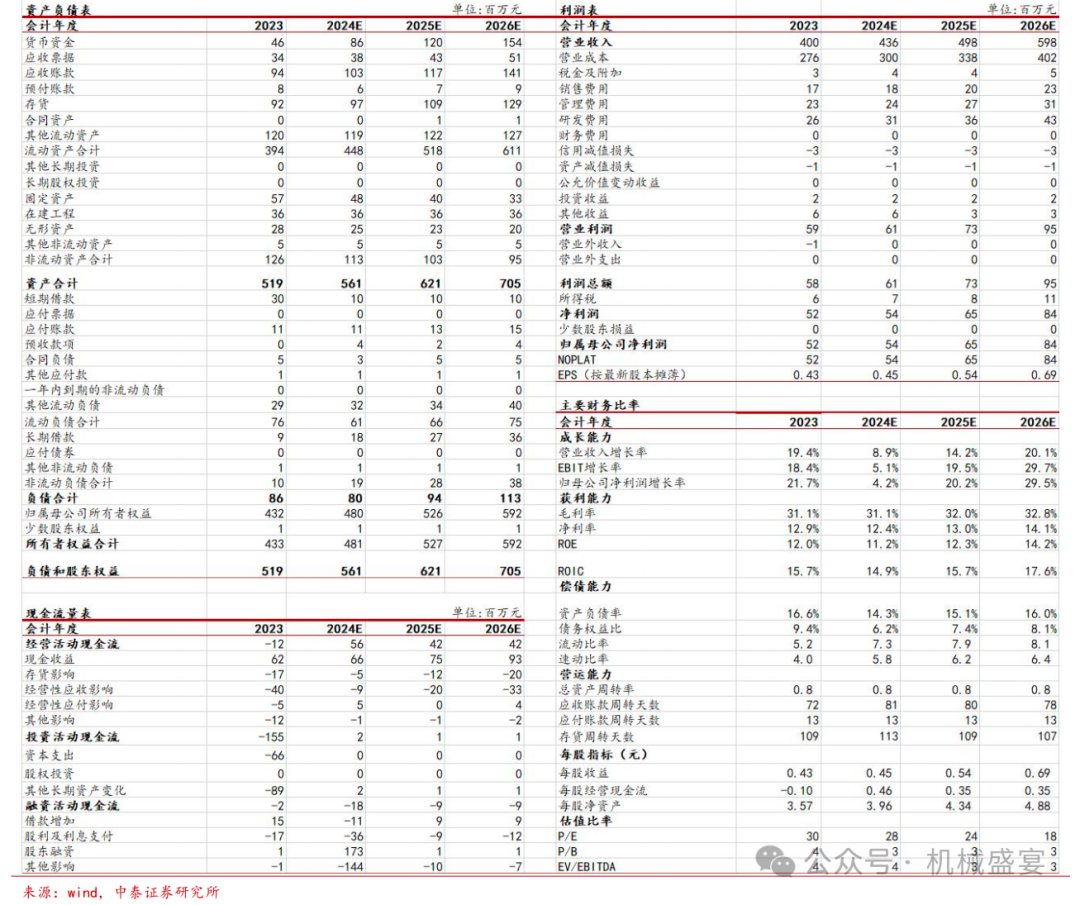

公司是特种橡塑“小巨人”,特种橡胶混炼胶市场地位领先,并充分布局橡塑制品,客户质量优良,公司业绩有望稳步增长。我们预计公司2024-2026归母净利润为0.54/0.65/0.84亿元,对应最新PE为28/24/18倍。选取同样布局橡塑业务的天铁股份、川环科技作为可比公司,2024年公司估值水平低于可比公司均值,2025-2026年则相对较高,首次覆盖给予“增持”评级。

风险提示:宏观政治经济环境变化风险、原材料价格波动风险、募投项目新增产能消化风险、研究报告中使用的公开资料可能存在信息滞后或更新不及时的风险。

1、华密新材:国产特种橡塑“小巨人”

1.1橡塑行业耕耘20余年,产品体系丰富

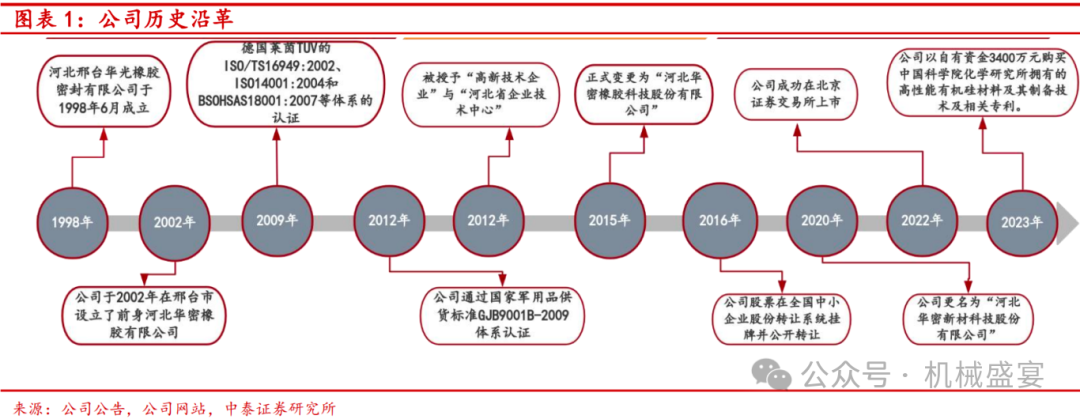

公司是国产特种橡塑“小巨人”企业。公司前身成立于1998 年,专注于橡塑材料和橡塑制品研发、生产与销售,产融结合助力科研创新,逐渐成长为高新技术企业、国家级专精特新“小巨人”企业。

·1998年6月,公司前身(河北邢台华光橡胶密封有限公司)于成立,并于 2002 年变更公司名称为河北华密橡胶有限公司。

·2006年至2009年期间,公司加大了自主创新和研发的力度,通过了 SGS、 德国莱茵 TUV 等多个质量体系的认证。

·2012 年,公司通过国家军用品供货标准 GJB9001B-2009 体系认证;2012 年,被授予“高新技术企业”与“河北省企业技术中心”。

·2015年,公司完成股份制改革,于同年 11 月正式变更为“河北华密橡胶科技股份有限公司”。

·2016年3月17 日,公司股票在全国中小企业股份转让系统挂牌并公开转让;并于2017、2018年连续两年被中国橡胶工业协会评选为“2017 年橡胶制品最具影响力企业”、“2018橡胶制品科技创新企业”,公司于2020年更名为“河北华密新材科技股份有限公司”;

·2020年12 月,公司入选工信部国家级专精特新“小巨人”企业;

·2022 年 12 月,公司在北京证券交易所上市 IPO,募集资金净额为 1.67 亿 元,主要用于特种橡胶新材料项目、特种橡塑产业技术研究院(扩建)项目、 特种工程塑料项目;

·2023 年 12 月,公司以自有资金 3400 万元购买中国科学院化学研究所拥有的高性能有机硅材料及其制备技术及相关专利。

公司主要产品包括橡塑材料、橡塑制品,产品广泛应用于汽车、高铁、工程机械、石油机械、航空航天等领域,主要客户包括长城汽车、中国一汽、三一重工、中石化、中国中车等国内知名企业。公司在特种橡胶材料细分领域内的技术和工艺水平已具备较强的竞争优势,在行业内形成了较强品牌知名度和市场影响力。目前公司主要产品:

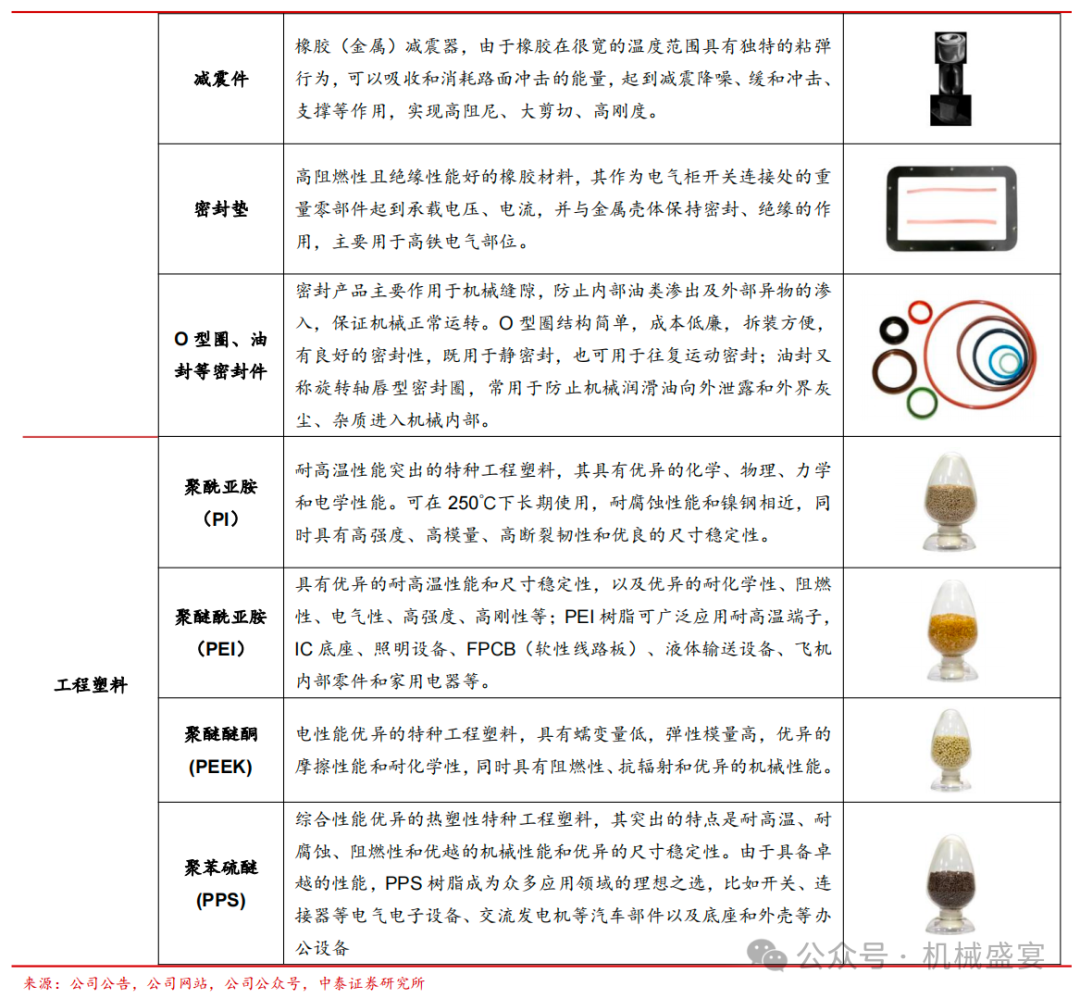

①橡塑材料主要为橡胶混炼胶材料的销售,包括丁腈橡胶系列、三元乙丙橡胶系列、氟橡胶系列、 天然橡胶系列、氢化丁腈系列等特种混炼胶系列,广泛应用于汽车、石油、航空航天、建筑、防水、电缆、医疗卫生、交通运输、农业和国防等多个领域。

②橡塑制品主要有防尘罩、O型圈、悬置产品、悬架减振器/转向用橡塑件、驾驶室锁止缓冲装置、减震套、密封垫产、橡胶(金属)减震件、支承类、垫板类工程机械橡塑产品以及工程机械橡胶减震器。公司橡塑产品主要为汽车、高铁等领域的主机厂客户同步开发、配套供应,属于定制属性强的非标准化产品广泛应用于家电、汽车动力、新能源汽车充电桩、储能等领域中的温度测量和温度控制;

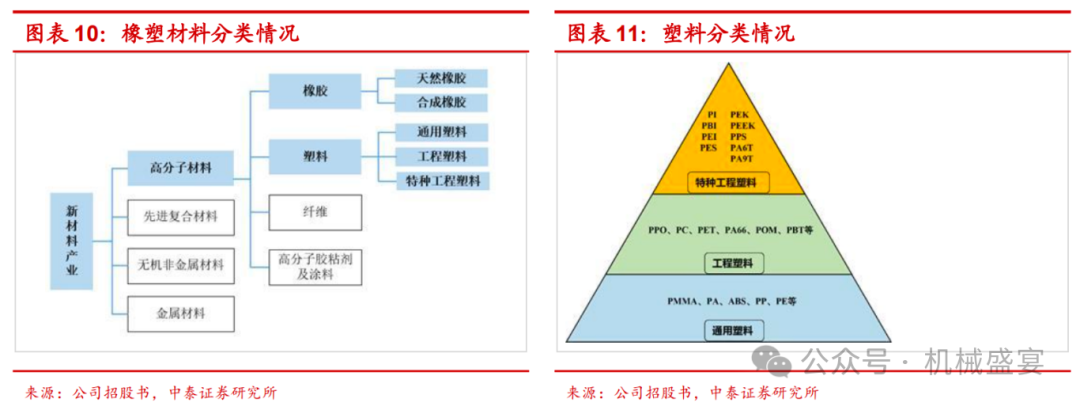

③工程塑料主要包括了特种工程塑料、通用塑料、工程塑料,公司的特种工程塑料产品主要有聚酰亚胺(PI)、聚醚酰亚胺(PEI)、聚醚醚酮(PEEK)、聚苯硫醚(PPS),广泛应用于电子、汽车、航空航天、精密器械等高新技术行业。

1.2 股权结构集中,管理团队稳定

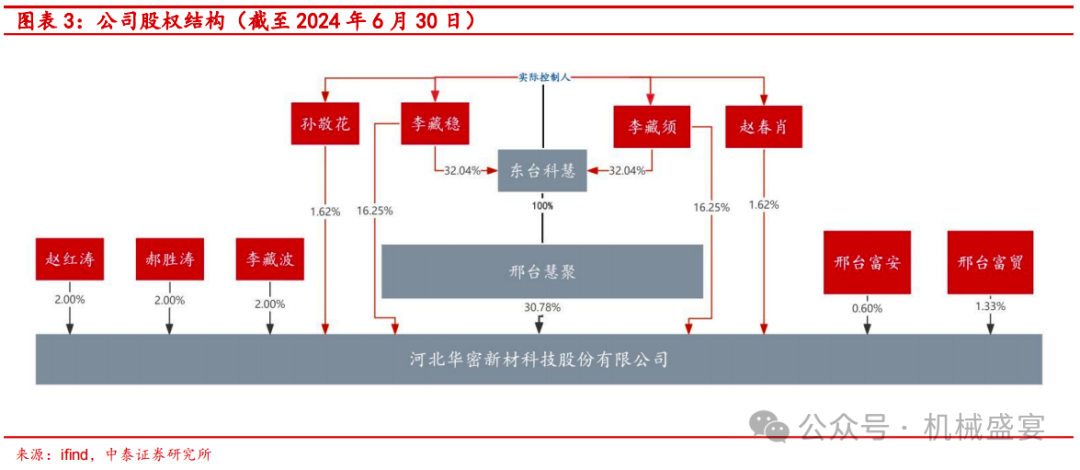

李藏稳、孙敬花、李藏须、赵春肖四人为公司共同实际控制人,其中李藏稳、李藏须为公司创始人团队。截止2024年6月30日,李藏稳、李藏须各直接持有公司1969万股,持股比例分别为16.25%,同时二人通过邢台慧聚各间接持有公司9.86%的股份。孙敬花、赵春肖各直接持有公司1.62%的股份,李藏稳、李藏须二人为兄弟关系,李藏稳、孙敬花为夫妻关系,李藏须、赵春肖为夫妻关系。综上所述,李藏稳、孙敬花、李藏须、赵春肖四人直接和间接合计持股比例为55.46%。

1.3 业绩稳健增长,研发投入持续加大

2019-2023年,公司业绩基本呈现稳健增长。公司营收从2.59亿元增至4亿元,CAGR=11.5%,归母净利润从2,500万元增至5,188万元,CAGR=20.0%。2024年上半年,公司业绩短期承压,实现营业收入1.9亿元,同比增长0.4%,实现归母净利润0.21亿元,同比下滑12.5%。其中2022年业绩下降主要原因是受新冠疫情、原材料价格上涨、 宏观经济下滑等多种因素不利影响。

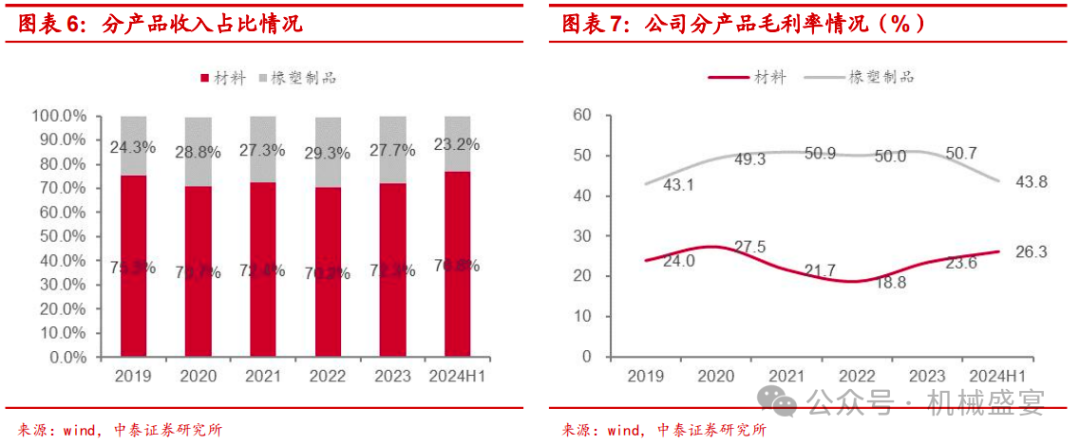

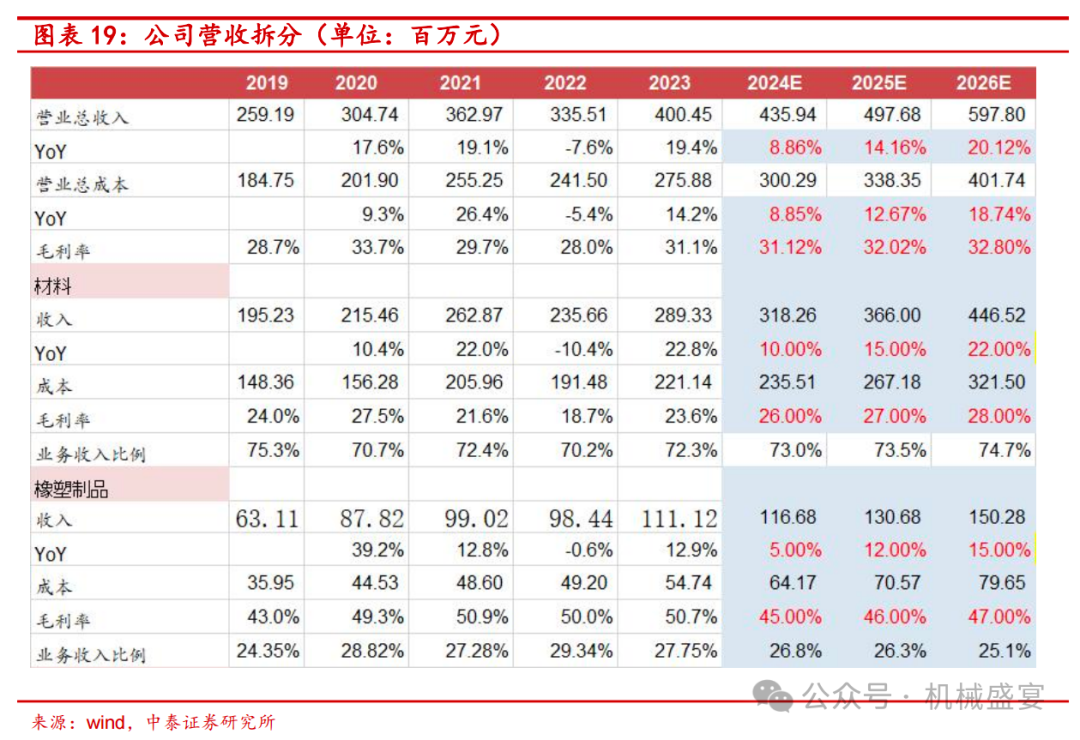

分产品营收来看,公司主要收入来源为橡塑材料。公司营收来源为橡塑材料和橡塑制品,其中橡塑材料收入占比基本稳定在70-75%,橡塑制品收入占比基本稳定在25-30%。2024年上半年,材料销售占比有所提升,占营收的76.8%。

分产品毛利率来看,橡塑制品显著高于橡塑材料。2019-2023年,橡塑材料毛利率维持在20%-30%,橡塑制品毛利率维持在40%-50%.其中,2023年橡塑制品毛利率较2019年上升了7.68pct。

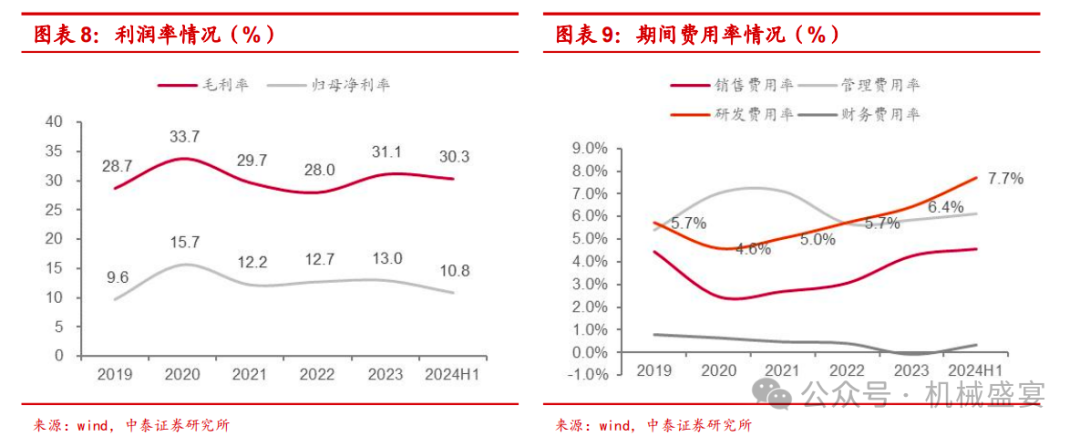

利润率保持稳定,研发投入持续加大。2019-2024年上半年,公司销售毛利率维持在30%左右,销售净利率维持在12%左右。其中,2021年毛利率有所下滑,由2020年的33.7%下滑至29.7%,主要原因系疫情影响导致原材料成本上升,下游行业销售遇阻。

费用率方面,公司销售/管理费用率相对稳定,研发费用率自2020年起逐年上升,由2020年的4.6%提升至2023年的6.4%,2024年上半年进一步提升至7.7%。

2、橡塑行业:应用领域广泛,特种材料发展潜力大

2.1 产品种类丰富,应用领域广泛

橡塑行业庞大而多元,涵盖了众多子行业和应用领域。橡塑行业是以天然橡胶、合成橡胶、塑料等为主要原料,通过混炼、成型、硫化等工艺生产橡胶制品和塑料制品的行业。其中,橡胶按原料不同分为天然橡胶与合成橡胶;也可根据用途不同分为通用橡胶及特种橡胶;塑料的分类主要是根据各种塑料不同的使用特性,通常将分为通用塑料、工程塑料和特种工程塑料三种类型。

橡塑制品细分行业众多,产品种类丰富。根据《国民经济行业分类2017》,橡胶制造业目前主要分为轮胎制造、橡胶板管带制造、橡胶零件制造等7个大类。塑料制造业主要分为塑料板管型材制造、塑料零件制造等9个大类。常见的橡塑零部件包括O型密封圈、油封、密封条、减震垫、防滑垫、塑料绝缘零件、家居电器配件、汽车动力总成功能件等等。

橡塑制品功能特点突出,应用领域广泛。受益于橡胶的天然特性,橡胶制品在汽车、电力、高铁、航空航天、石油化工、医疗防护等领域可发挥其减震、密封、耐热耐寒、耐候耐油、耐磨绝缘等功能作用。塑料制品具有质量轻、机械强度大、可塑性强、耐化学侵蚀、绝缘性等显著优势,广泛应用于家电、汽车、通讯、电子电气、医疗、轨道交通、航天航空等诸多国家支柱性产业和新兴行业。橡塑制品的性能水平对终端产品的质量可靠度有重要影响,是保障终端产品稳定运行的重要部件。

2.2 特种产品下游应用持续拓展,市场发展潜力大

特种橡胶混炼胶发展空间广阔,国内厂商积极向高端市场进发。特种橡胶混炼胶是指用于加工成特种橡胶的混炼胶材料,其胶态分散质量直接关系到特种橡胶成品的质量。2023年全球特种橡胶混炼胶市场规模为68.5亿元,国内市场规模为20.3亿元。目前,我国混炼胶产能仍然以中低端的通用混炼胶为主,主要是用于生产轮胎、密封条等常规产品,通用混炼胶产能过剩明显,而应用在汽车工业、航空航天等高端市场的特种橡胶混炼胶产能相对较小,整体产量较低。目前,国内市场积极推进加工市场新工艺创新、材料创新等,耐高温,耐强侵蚀,耐臭氧、光、天候、辐射和耐油等性能指标不断提升,特种橡胶混炼胶下游应用领域也不断拓展。

特种工程塑料,作为高性能塑料的一种,因其独特的化学、物理和机械性质而广泛应用于航空航天、汽车、医疗器械等领域。根据化学结构和特性,特种工程塑料分为聚酰亚胺类、聚芳醚类和氟树脂类,每类都有其特定的应用和优势。例如,聚酰亚胺具有优良的耐化学腐蚀和耐磨性能,聚芳醚类树脂则因其热稳定性和电绝缘性而受到重视,而氟树脂则因其耐高温和耐化学性能而广泛应用。这些特种工程塑料不仅在技术上具有重要地位,而且在市场和应用领域中也扮演着关键角色。

2018-2022年,全球特种工程塑料市场规模由652亿元到增长至940亿元,期间年复合增长率为9.58%。同期,中国作为全球制造业中心,航空航天等高端制造业的快速发展推动了特种工程塑料的需求增长,市场规模由72亿元增至135亿元,年复合增长率达到16.9%。未来,随着新型特种工程塑料研发及生产工艺升级,全球特种工程塑料市场保持快速发展。预计至2027年,全球特种工程塑料市场规模将达1,382亿元;中国特种工程塑料行业在政策支持、塑料产业供应链完整、产品成本优势的驱动下,将达到212亿元的市场规模,增长速度高于全球同期水平。

国内特种工程塑料自给率较低,海外品牌垄断特征显著。根据CNCIC中国化工信息中心,中国特种工程塑料2021年整体自给率仅为36%,进口依赖度高,其中聚苯硫醚、聚芳醚酮自给水平较高,分别达到了65%和50%,其余产品自给率均不足50%。以PEEK(聚醚醚酮)为例,其生产和加工技术具有高度的壁垒,导致掌握大规模生产能力的企业相对较少。2022年,全球PEEK市场主要由Victrex等少数企业垄断,占据约55%的市场份额。

政策推动下特种工程塑料国产替代有望加速。特种工程塑料广泛应用于高端制造业,战略发展地位不断提升,产业链国产替代需求强,未来国产特种工程塑料厂商迎来发展机遇。根据中国石油和化学工业联合会发布《石油和化学工业“十四五”发展指南》,我国重点发展、提升的化工新材料中,工程塑料及特种工程塑料,力争2025年的自给率提升到85%。

3、公司亮点:产品&客户质量优良,发展新兴下游领域

3.1 研发积累较为深厚,服务众多知名客户

凭借优良的产品性能和稳定的产品质量,公司与众多知名客户建立了稳定的合作关系。公司通过二十余年技术投入,在橡胶生胶与辅料的选型搭配、投料次序、密炼加工时间、加工温度、压力、成品检测等方面积累了大量的生产实践数据与开发经验,已形成 2,400 余种材料配方,配方种类丰富齐全,可满足从丁腈橡胶、氟橡胶、氢化丁腈橡胶等特种混炼胶,及三元乙丙橡胶、天然橡胶等通用混炼胶不同种类、不同性能的研发、生产。同时,公司高度重视人才梯队的建设,打造了专业的橡塑研发团队。截至2023年末,公司技术人员150人,占公司总人数25.2%,研发领域涵盖了材料配方研发、产品结构设计、工艺设计、模具设计、试验检测等方面。

在特种橡胶混炼胶国内市场上,公司已处于第一梯队。产品质量上,与客户产品技术标准相比,公司的橡塑制品在拉伸强度、拉断伸长率、压缩永久变形等技术指标已达到或超过知名汽车厂商的要求。下游客户方面,公司橡塑材料客户群体庞大,涉及市场领域广,包括汽车、铁路、航空、建筑、农用机械、通用金属设备配件等;在橡塑制品方面,公司与中国中车、三一重工、长城汽车等国内知名企业建立了良好的合作关系。

3.2 积极拓展航空等新兴下游领域

公司多年来持续在航空领域进行研发,丰富技术储备,近年来销售情况有了较大突破。航空领域橡塑制品具有较高的技术壁垒和客户资源壁垒,公司自2013年起在航空领域军工橡塑制品持续投入研发,截至2022年8月底,航空领域研发项目共20项,累计投入研发费用755.73万元。销售方面,公司在2013-2017年处于探索阶段,与客户的合作处于小批量供货阶段。自2018年起交货量有明显提升,截至2022年8月仅单一大客户当年已实现销售收入784.13万元,是前一年全年收入484.19万元的1.62 倍。目前,来自航空航天领域的收入大概能占总收入的5%左右,正在走向产品起量的新阶段。

4 盈利预测与投资建议

4.1业绩拆分

公司收入可分为橡塑材料和橡塑制品,其中:

1)橡塑材料:公司研发实力较强,该项业务作为公司业务的基本盘,有望持续稳健发展。我们基于公司以往收入复合增速及最近一期情况,预计2024-2026年该项业务实现营收3.2/3.7/4.5亿元,同比增速分别为10%/15%/22%,毛利率分别为26%/27%/28%。

2)橡塑制品:公司橡塑制品技术指标已达到或超过知名厂商的要求,广泛应用于汽车、高铁、工程机械、石油机械、航空航天等领域,竞争优势较强。我们基于公司以往收入复合增速及最近一年情况,并充分考虑公司募投产能(特种工程塑料)及未来发展重点,预计该项业务有望稳中有升,2024-2026年实现营收1.2/1.3/1.5亿元,同比增速分别为5%/12%/15%,毛利率分别为45%/46%/47%。

4.2可比公司

公司作为特种橡塑“小巨人”,特种橡胶混炼胶市场地位领先,并充分布局橡塑制品。目前已于众多知名客户建立充分的业务联系,公司业绩有望稳步增长。我们预计公司2024-2026归母净利润为0.54/0.65/0.84亿元,对应最新PE为28/24/18倍。选取同样布局橡塑业务的天铁股份、川环科技作为可比公司,2024年公司估值水平低于可比公司均值,2025-2026年则相对较高,首次覆盖给予“增持”评级。

5 风险提示

1、宏观经济环境变化风险。公司的主要产品为橡塑材料及其制品,产品下游市场主要分布于汽车和高铁行业,产品需求与宏观经济整体运行情况关系密切。近年,受国际贸易低迷、中美贸易摩擦、新型冠状病毒肺炎疫情等因素的影响,我国经济增长逐渐放缓,从而,公司产品的市场需求可能有减少的风险。

2、原材料价格波动风险。公司主要原材料包括合成橡胶、天然橡胶、炭黑、二辛酯、金属骨架等,其中合成橡胶、炭黑、二辛酯作为石油下游衍生产品,采购价格受石油等基础原料价格和市场供需关系影响较为明显。若原材料价格因素不能及时传导至下游客户,公司未来的业绩将受到不利影响。

3、募投项目新增产能消化风险。公司募投项目特种工程塑料项目属于公司新开拓业务领域,若未来市场开拓不及预期,技术研发不能紧跟行业变化趋势,或工程塑料行业及市场环境等情况发生重大变化,可能导致下游客户对公司产品需求下降,进而面临此募投项目新增产能消化未能达到预期的风险。

4、研究报告中使用的公开资料可能存在信息滞后或更新不及时的风险。

文章来源:《特种橡塑“小巨人”,积极拓展航空等下游新兴领域》- 20240820

文章来源:《特种橡塑“小巨人”,积极拓展航空等下游新兴领域》- 20240820本报告分析师:

冯胜 SAC执业证书编号:S0740519050004

蔡星荷 SAC执业证书编号:S0740524060004

杨帅,博士,加拿大卡尔加里大学金融学博士,2022年2月加入中泰证券研究所。重点覆盖光伏、储能、工程机械等先进产业领域。

蔡星荷,香港中文大学经济学硕士,2022年3月加入中泰证券研究所。重点覆盖人形机器人等先进产业领域。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)