炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

本文来自方正证券研究所于2024年8月20日发布的报告《凯立新材(688269):基础与精细化工共驱成长,立贵金属催化剂国产化潮头》,欲了解具体内容,请阅读报告原文。

韩 宇 S1220524070001

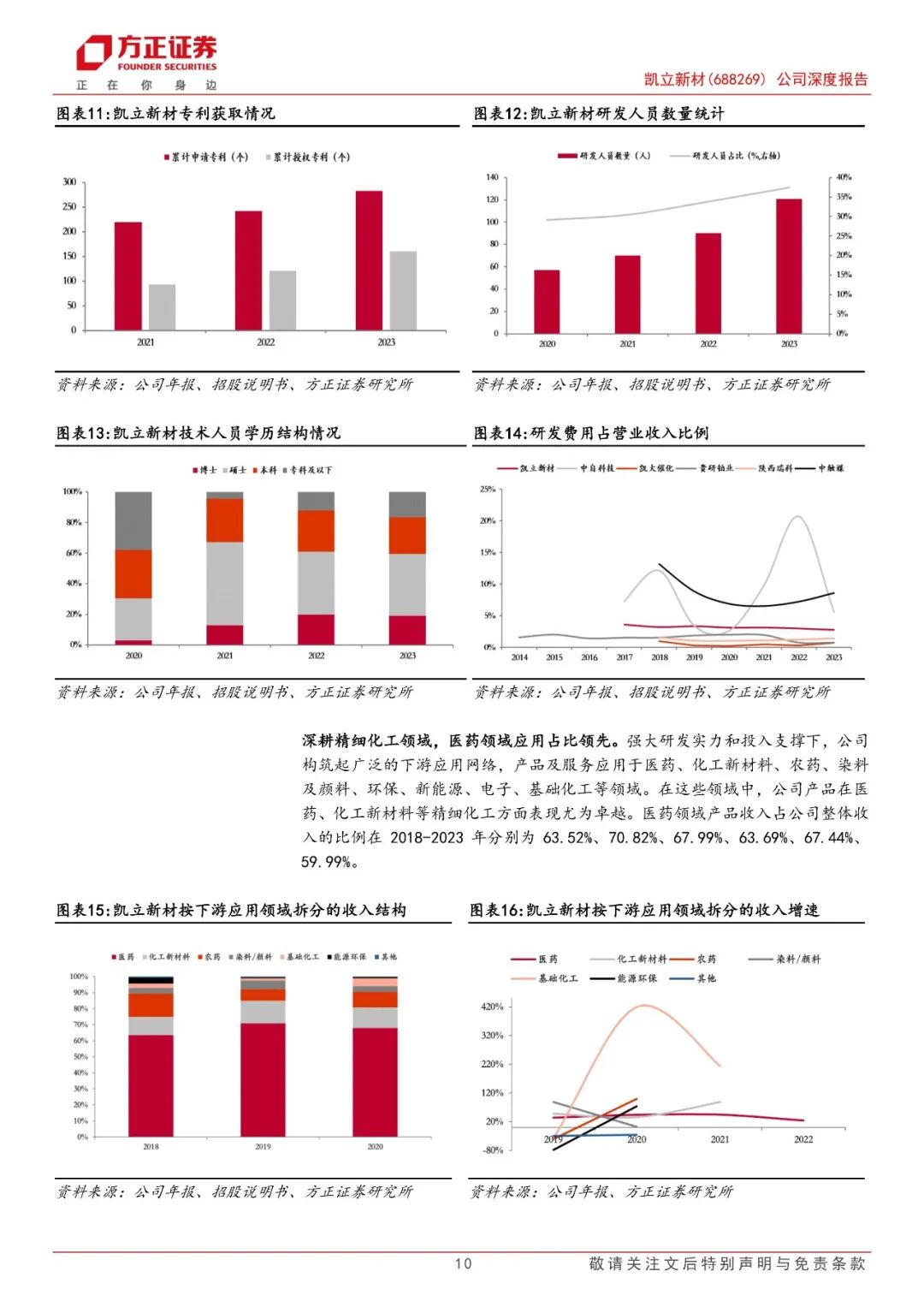

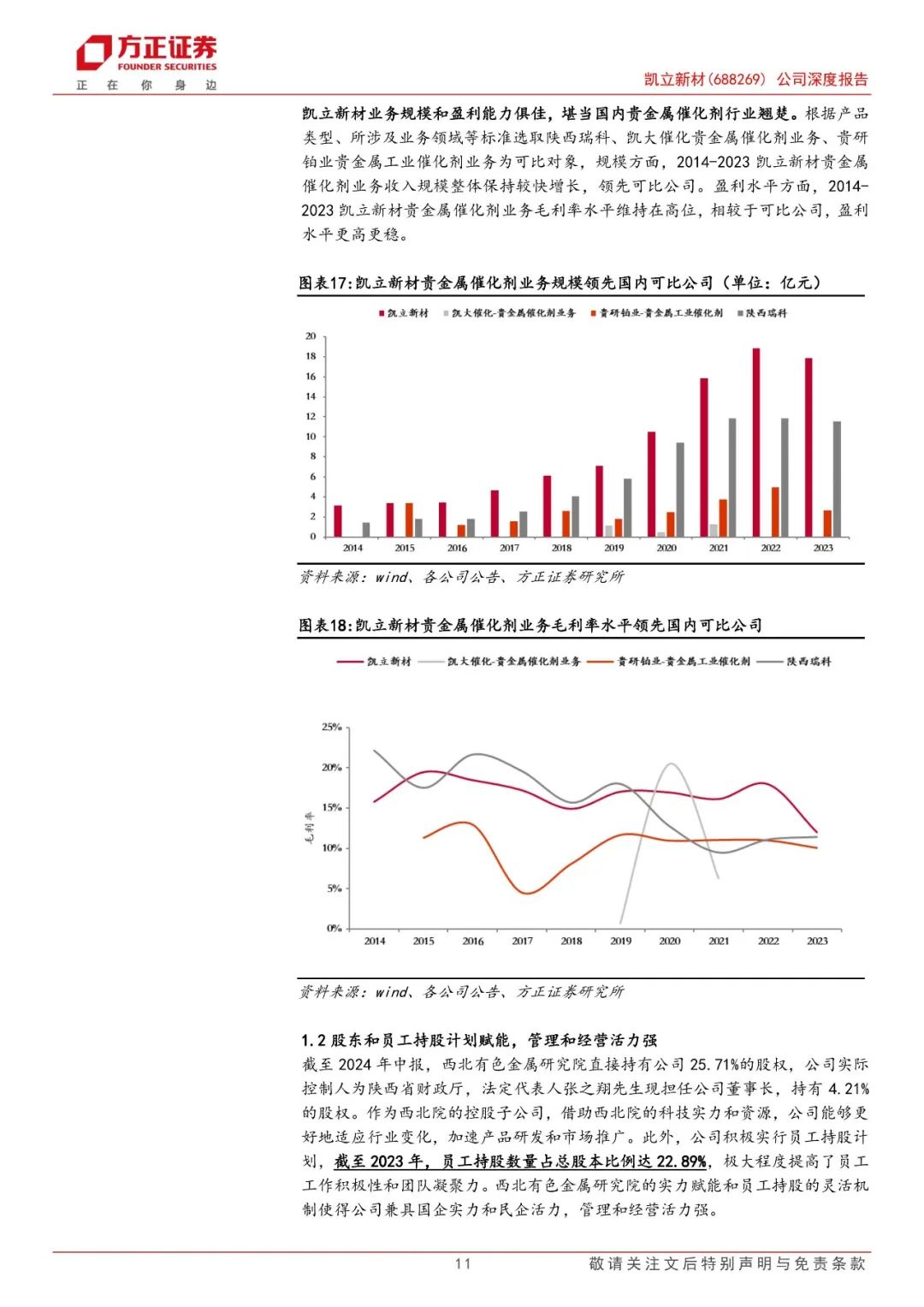

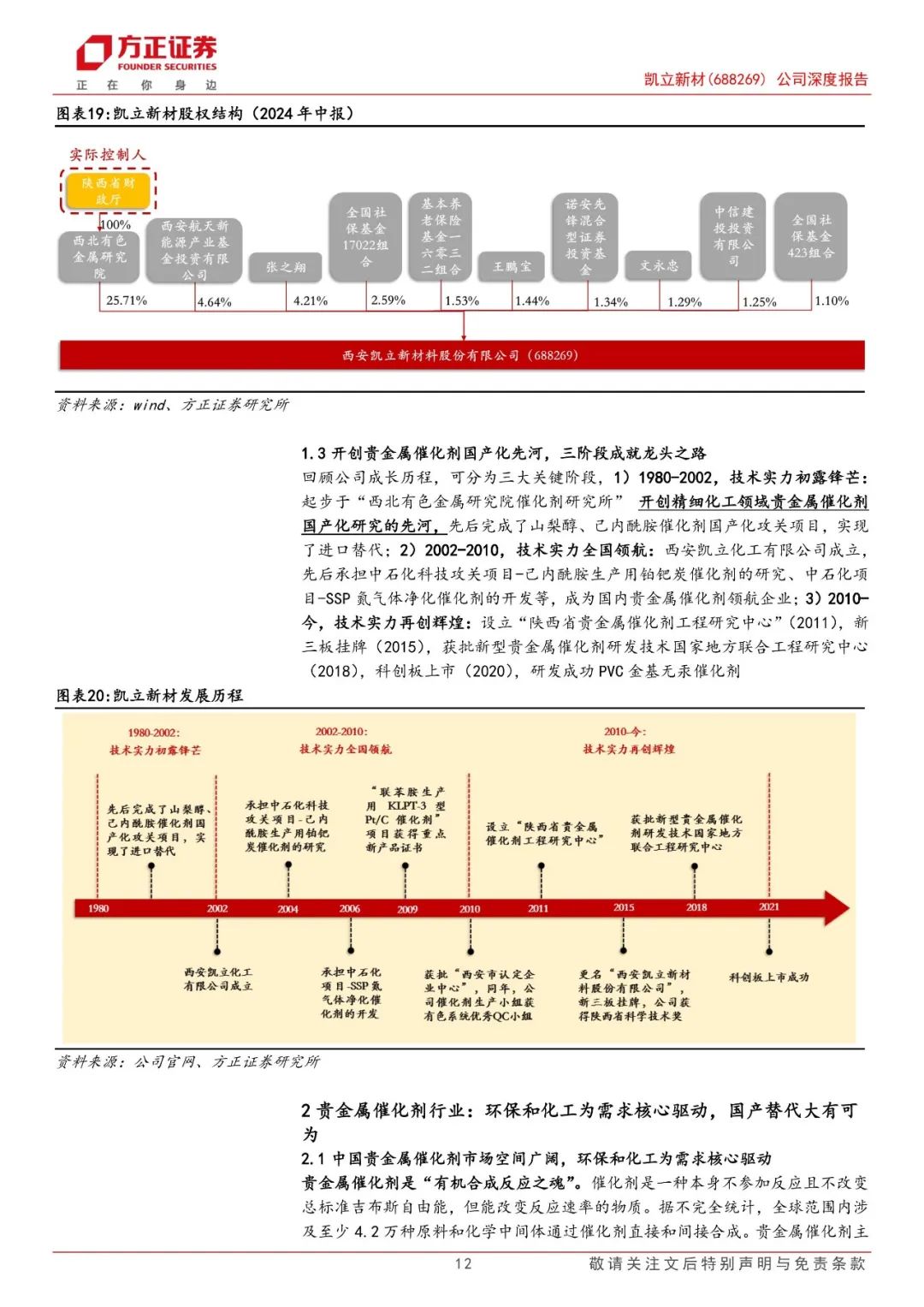

技术驱动成长,引领国产替代的贵金属催化剂龙头企业。凯立新材开创了精细化工领域贵金属催化剂国产化替代的先河,先后实现了山梨醇、己内酰胺等催化剂的国产替代,并多次承担中石化等下游核心客户的研发和联合攻关项目,公司深耕精细化工(尤其是医药)领域,23年医药领域收入占比达到59.99%。

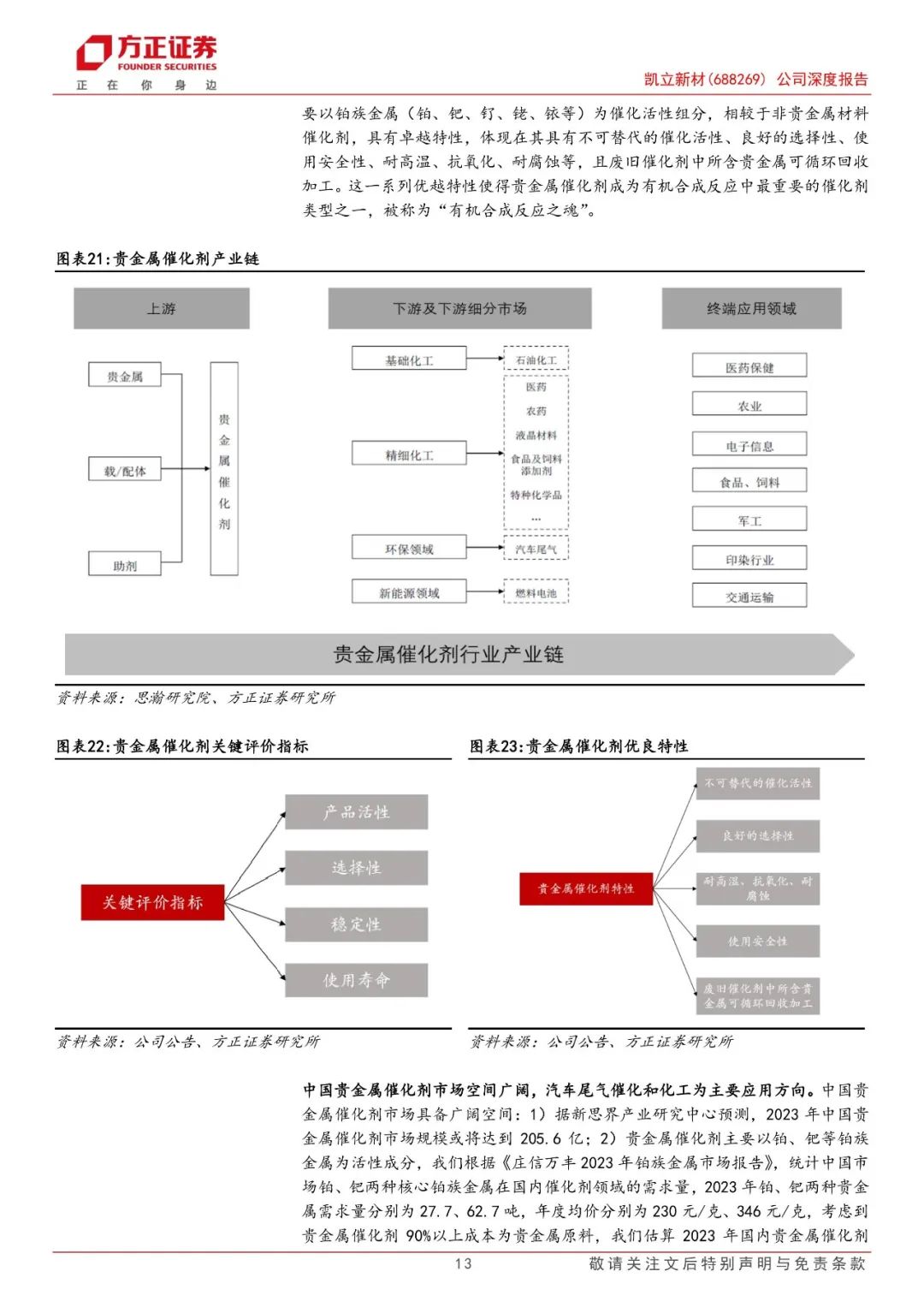

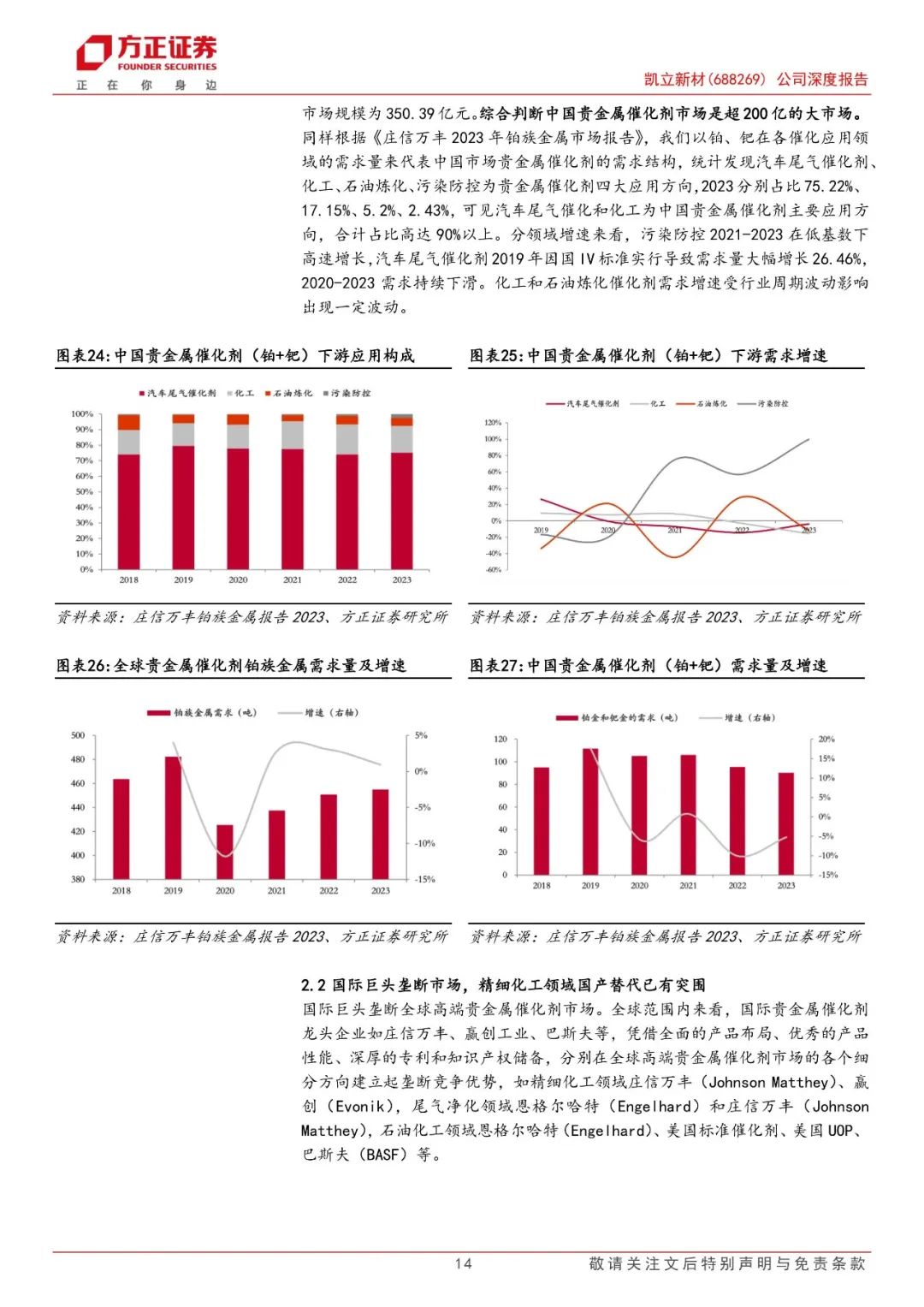

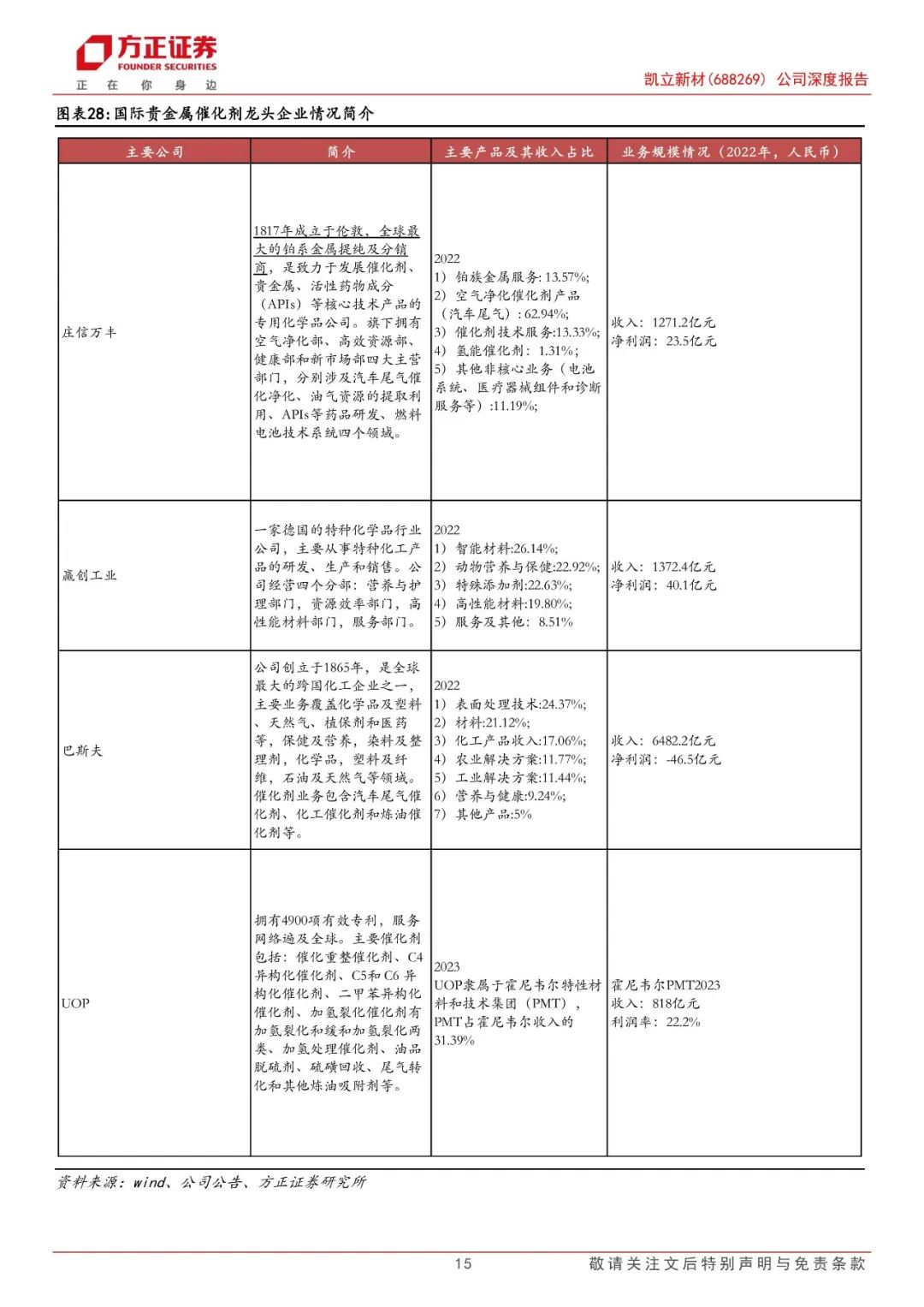

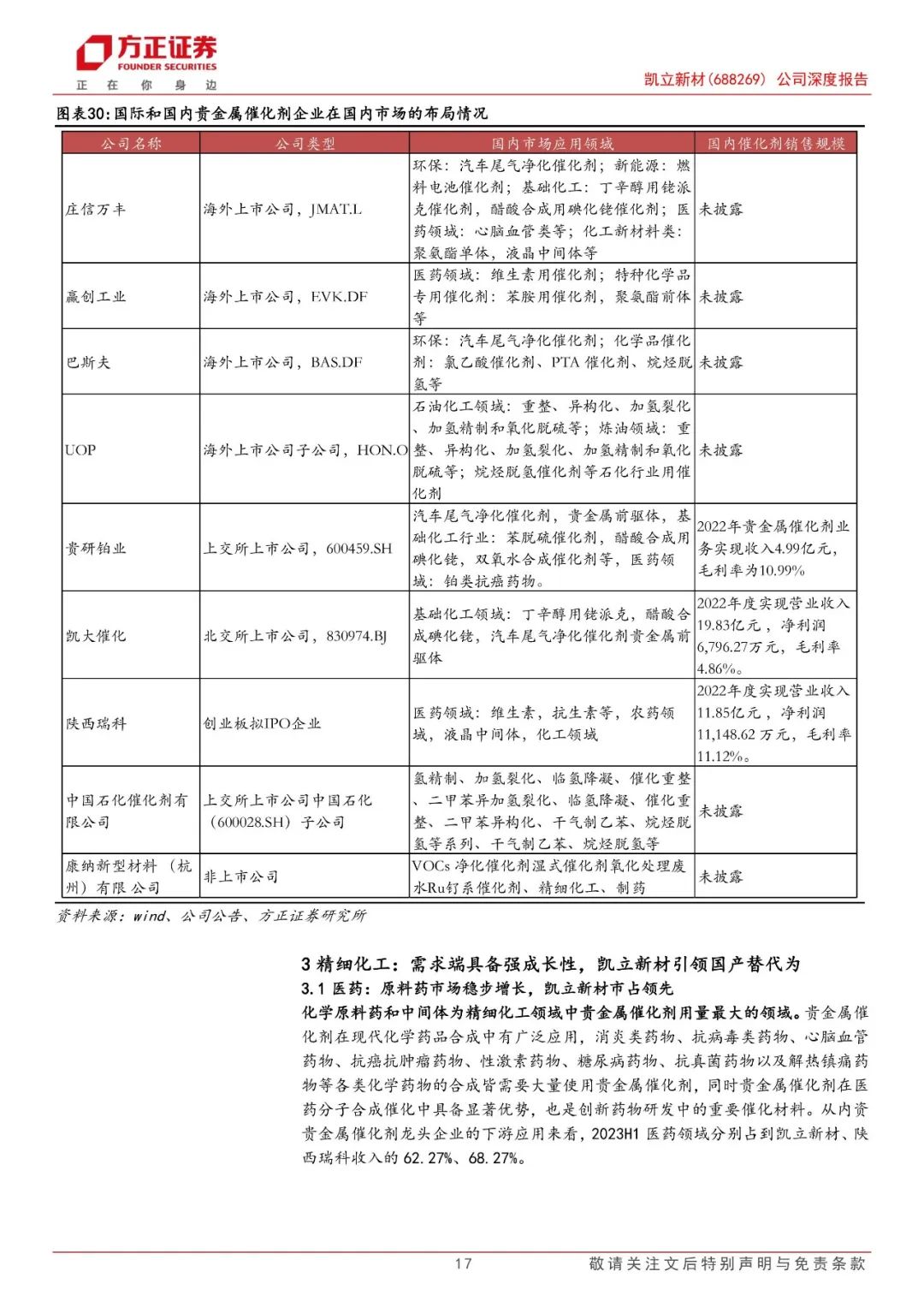

贵金属催化剂行业:环保和化工为需求核心驱动,国产替代大有可为。估算23年国内贵金属催化剂市场规模为350.39亿元,空间广阔。国际贵金属催化剂龙头企业如庄信万丰、赢创工业等凭借全面的产品布局、优秀的产品性能、深厚的专利和知识产权储备,在全球高端贵金属催化剂市场的各个细分方向建立起垄断竞争优势,国内市场上,国际巨头在我国汽车尾气催化和基础化工领域占据主导地位,国产替代大有可为。

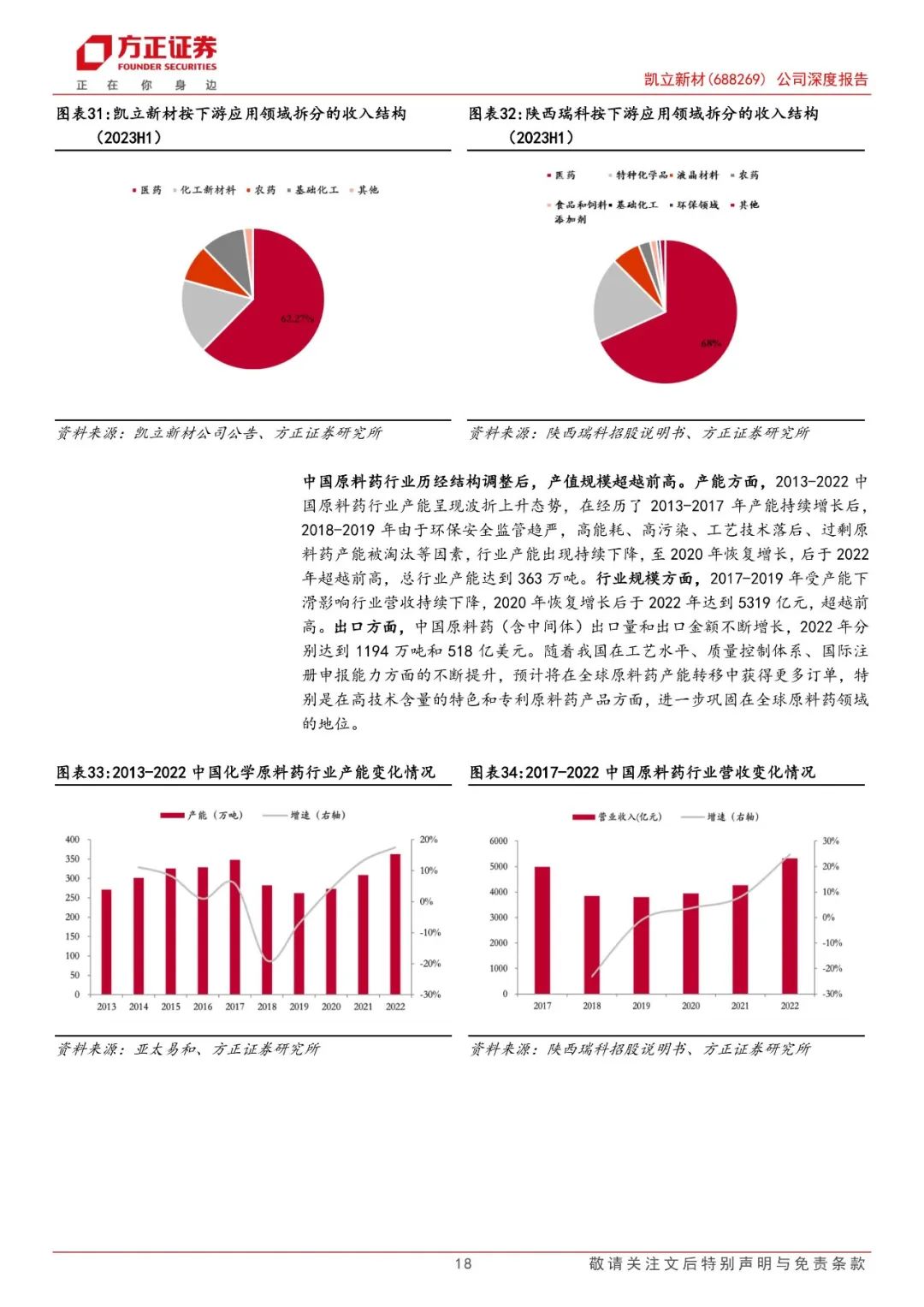

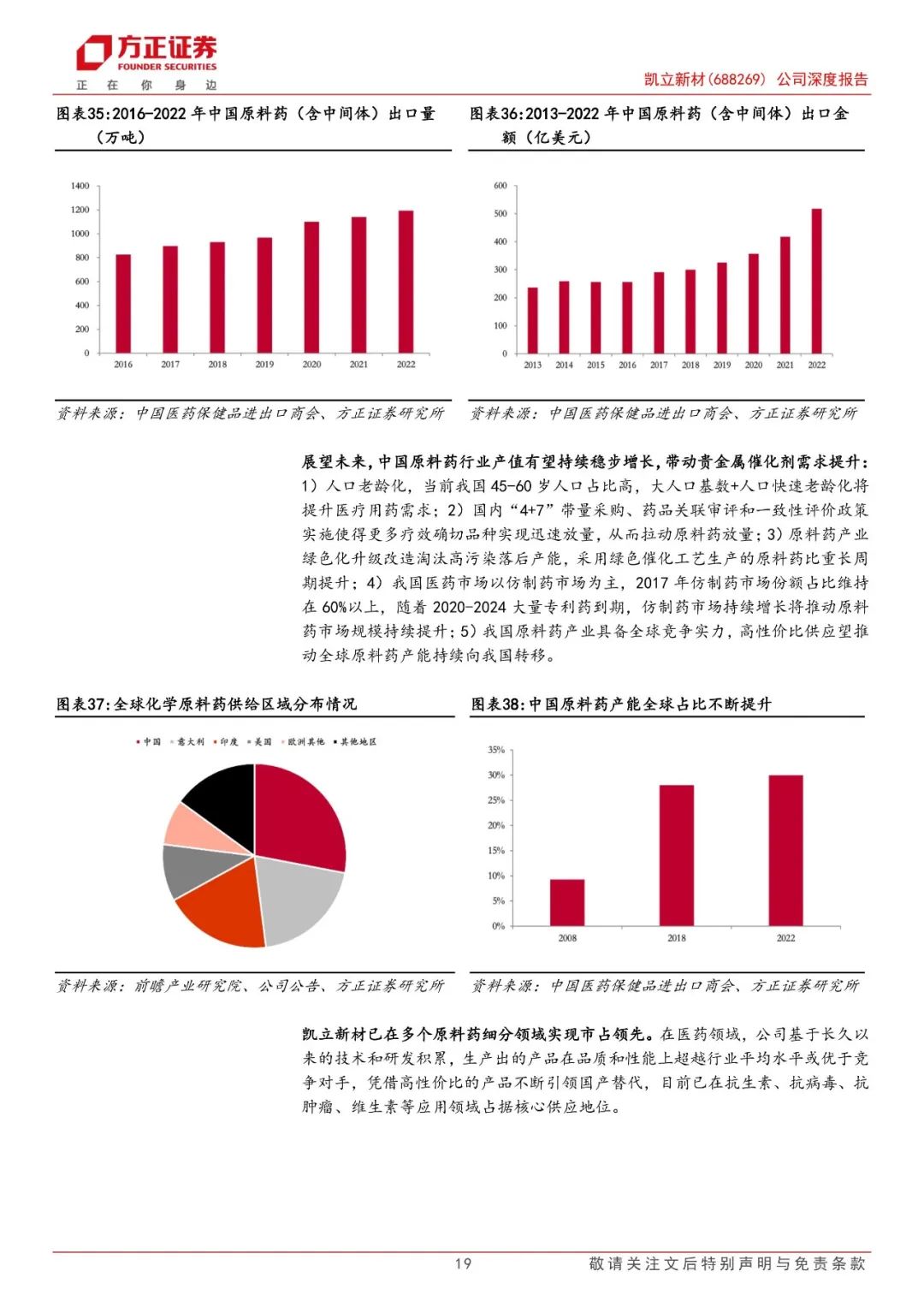

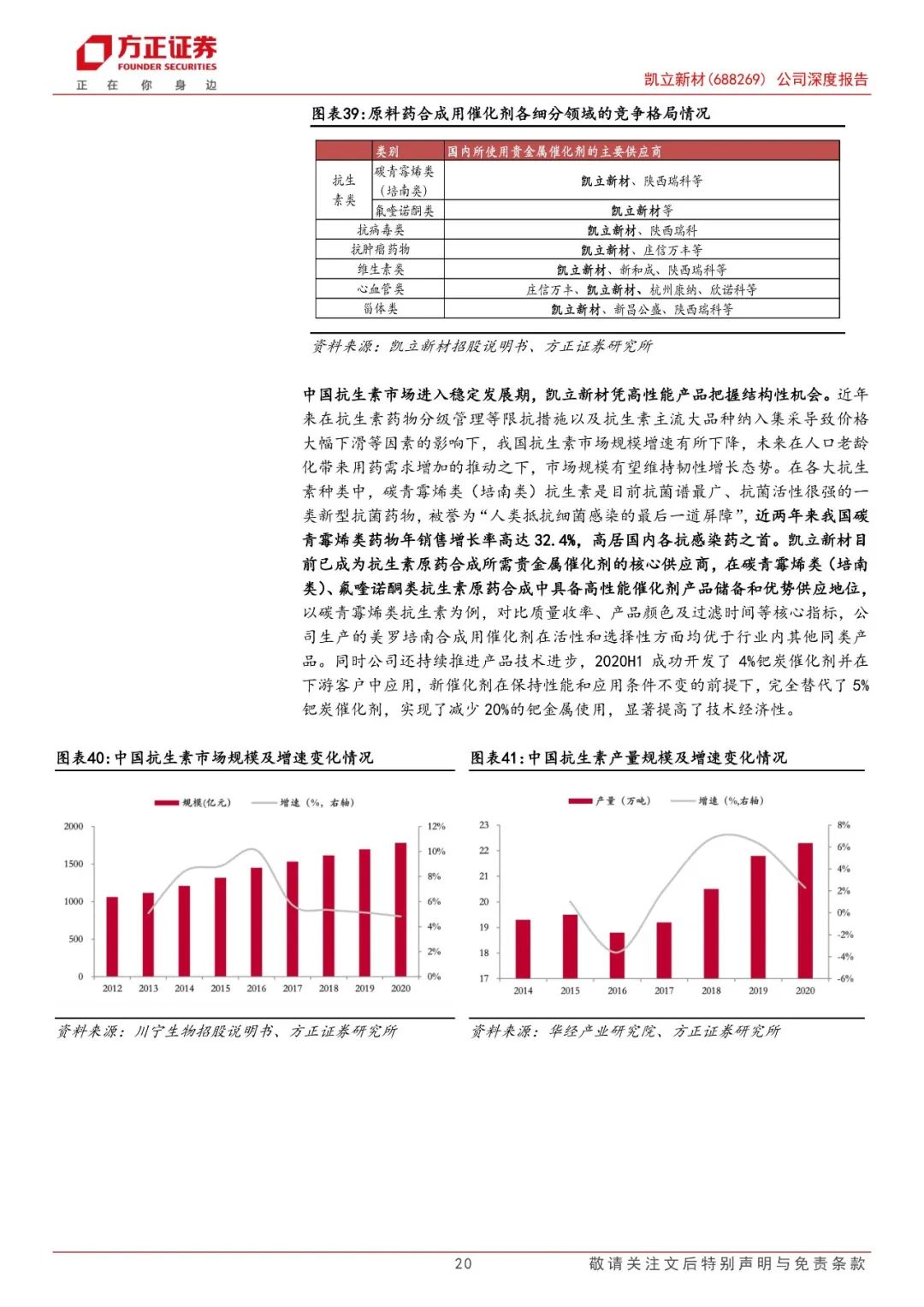

精细化工:需求端具备强成长性,凯立新材引领国产替代。包含医药、化工新材料、农药、涂料等在内的精细化工领域是贵金属催化剂的核心应用方向,其中化学原料药和中间体是精细化工用贵金属催化剂最大的细分应用领域。精细化工用贵金属催化剂需求具备较强成长性。23年医药、化工新材料和农药合计占比凯立新材收入的83.7%,公司已在抗生素、抗病毒、抗肿瘤药物等多个细分领域实现了产品性能领先国外竞品或国内行业平均水平,引领了精细化工贵金属催化剂的国产替代。

基础化工:环保提标和国产替代双重驱动,广阔空间大有可为。电石法PVC合成走向无汞化势在必行,无汞催化剂万吨级蓝海市场可期,公司是少数具备无汞催化剂量产能力的企业,且已率先实现批量化出货。公司计划建设金基无汞催化剂产能3000吨,达产后未来总产能有望达到3500吨,市占率预计在32%左右。

燃料电池催化剂蓝海市场,凯立新材前瞻卡位。政策东风频吹,燃料电池汽车前景广阔,铂系催化剂为PEM燃料电池的主要成本项,燃料电池汽车产销快速增长拉动贵金属催化剂需求,测算2025年燃料电池所需铂系催化剂需求为3.5吨,当前基本依赖进口,存在“卡脖子”问题,凯立新材研发储备行业领先,前瞻卡位蓝海市场。

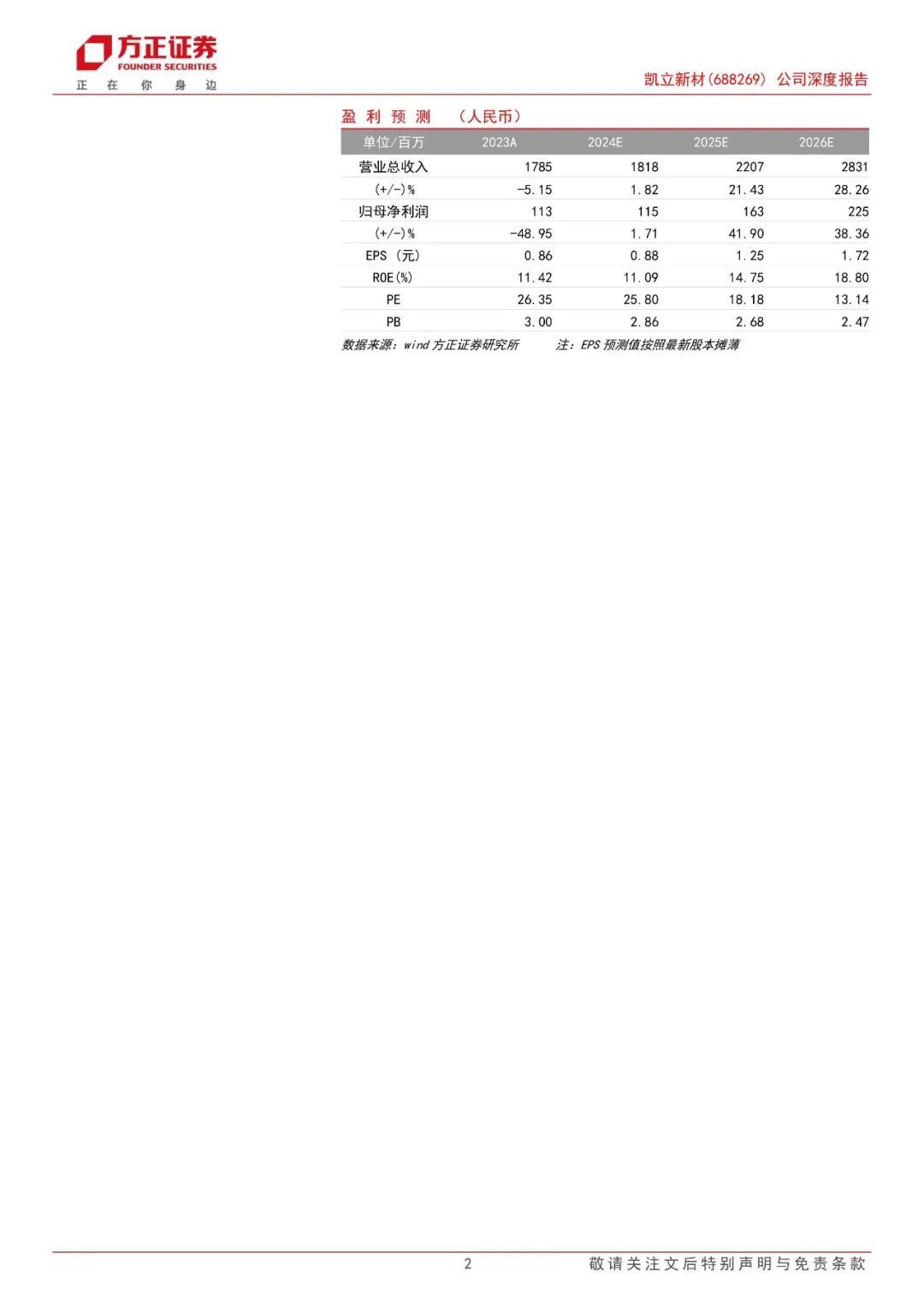

盈利预测、估值及投资评级:预计公司24-26年归母净利分别为1.15、1.63、2.25亿元,分别同比+1.71%、+41.9%、+38.36%,对应当前股价的PE分别为25.8、18.18、13.14倍。考虑到公司在贵金属催化剂行业具备龙头地位,且在精细化工、基础化工等多个方向成长性突出,首次覆盖,给予“推荐”评级。

风险提示:贵金属价格大幅波动的风险、精细化工领域需求不及预期的风险、新产品开拓不及预期的风险、政策风险、国产替代不及预期的风险、下游客户集中度过高的风险、技术更新不及时风险、参考信息滞后风险。

方正建材&非金属新材料团队

韩宇(金麒麟分析师)

方正证券研究所

建材&非金属新材料

首席分析师

韩 宇:产业经济学硕士,四川大学材料工程学士复合知识背景。3年行研实习经验+5年建材&化工研究经验,曾任职于中泰证券建材&化工团队,在某中型保险资管覆盖建材&化工行业,买卖方视角兼具。作为团队核心成员,荣获建材行业新财富最佳分析师第四名(2022、2023);卖方分析师水晶球奖总榜第三(2023)、公募榜第二(2023)。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)