炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

张夏 S1090513080006

田登位 研究助理

上周二级市场可跟踪资金净流入规模扩大,ETF大幅净流入贡献主力增量资金。从历史数据看央行降息对A股整体影响较为有限,降息后一个月市场风格并没有明显分化。海外方面,当前市场已计价年内降息三次,高于6月美联储议息会议点阵图所示的年内仅降息一次。

⚑ 历史上央行降息后A股表现如何?7月22日央行宣布降息,降息路径由“OMO-MLF-LPR”转为OMO与LPR同步调降。从历史数据看,央行降息前一周及降息开始当日市场表现不佳,但降息开始后市场逐步企稳回升,但是拉长至一个月维度看,降息对市场影响相对有限,市场风格层面并没有明显的分化。

⚑ 货币政策与利率:上周(7/15-7/19)央行公开市场净投放12400亿元,未来一周将有11830亿元逆回购、700亿元国库现金定存到期。货币市场利率上行,短端国债收益率下行,长端国债收益率上行,同业存单发行规模扩大,发行利率涨跌不一。截至7月19日,R007上行6.6bp,DR007上行6.4bp,1年期国债收益率下行1.2bp,10年期国债收益率上行0.1bp,同业存单发行规模增加2168.1亿元,1M/3M同业存单利率上行,6M同业存单利率下行。

⚑ 资金供需:二级市场可跟踪资金净流入规模扩大。北上资金流出,净流出193.2亿元;融资余额下降,融资资金净卖出176.2亿元;ETF净流入806.1亿元;新成立偏股类公募基金份额增加。重要股东由净减持转为净增持,公布的计划减持规模扩大。

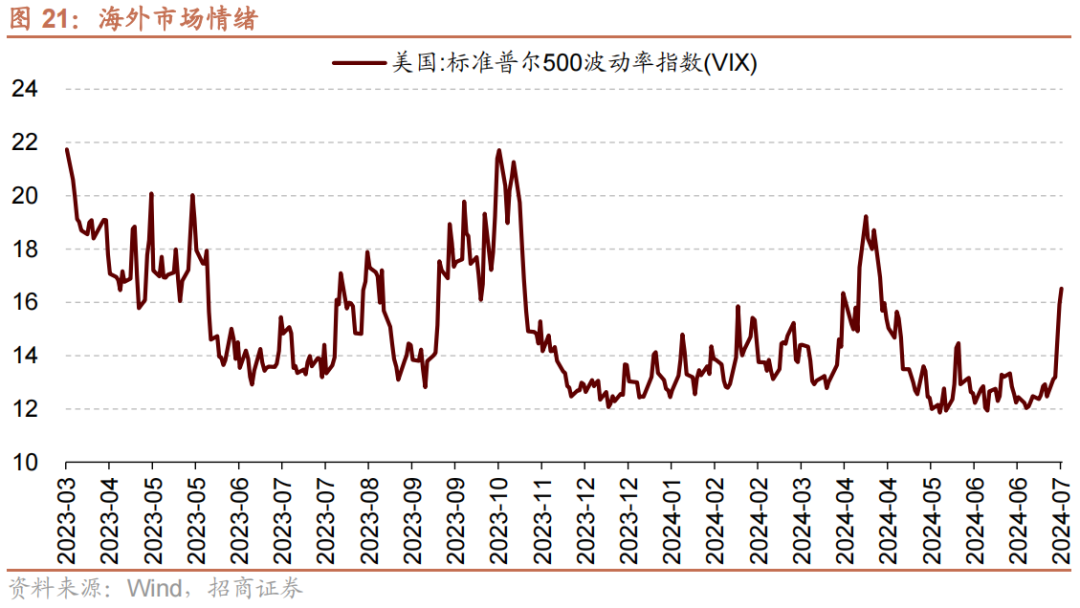

⚑ 市场情绪:上周融资资金交易活跃度减弱,股权风险溢价下降。上周关注度相对提升的风格指数及大类行业仅北证50、科创50。VIX指数回升,海外市场风险偏好下降。

⚑市场偏好:行业偏好上,各类资金仅净流入建筑材料。赛道偏好上,北上资金净流入人工智能、智能驾驶、信创,融资资金仅加仓储能和氢能与燃料电池。宽指ETF申赎参半,其中沪深300ETF申购较多,科创50ETF赎回较多;行业ETF均为净赎回,其中信息技术ETF赎回最多。净申购最高的为易方达沪深300ETF;净赎回最高的为华夏上证科创板50ETF。

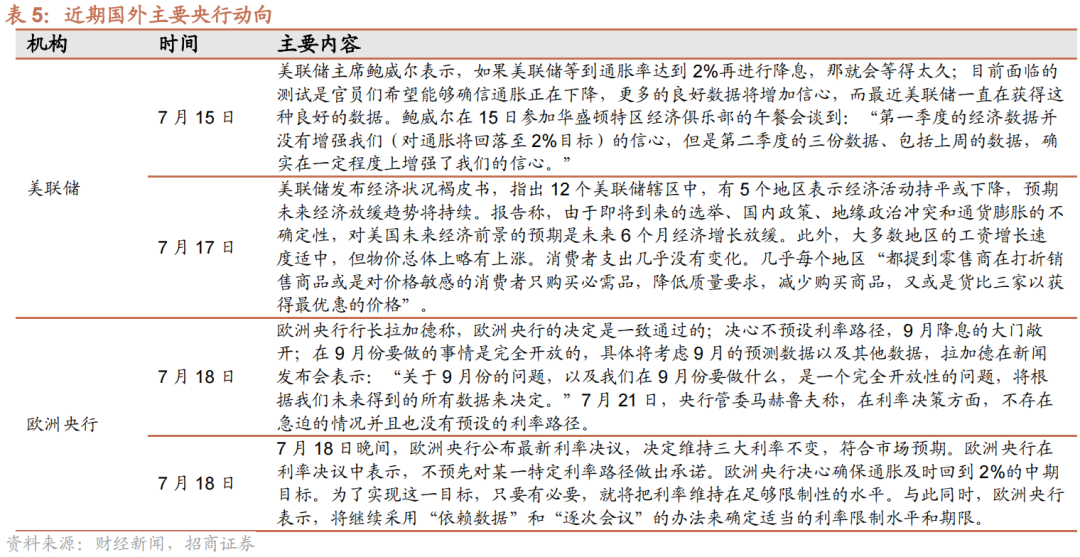

⚑ 海外变化:鲍威尔表态偏鸽,市场对美联储年内降息次数预期由两次调整为三次。美联储主席鲍威尔表示,如果美联储等到通胀率达到2%再进行降息,那就会等得太久。鲍威尔的鸽派表述使得市场对于美联储降息的预期大幅提升,市场对美联储9月降息预期超90%,并且开始交易年内三次降息。

⚑ 风险提示:经济数据及政策不及预期、海外政策超预期收紧。

01

流动性专题

※ 历史上降息后A股表现如何?

央行7月降息落地,利率传导机制或发生改变。7月22日央行宣布降息,不过降息路径与过往略有不同,过往利率变化一般沿着“OMO-MLF-LPR”这一路径,而本次降息同时将公开市场7天期逆回购操作利率、1年期LPR、5年期LPR同时调降10bp。这一举措与央行行长潘功胜在陆家嘴金融论坛中表述的“未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看7天期逆回购操作利率已基本承担了这个功能”相一致,或标志着利率传导机制发生改变。

关于降息时点的划分,2019年利率改革后,降息一般沿着“OMO-MLF-LPR”这一路径(2022年5月和2024年2月单独调降LPR除外),所以在月初或月中的OMO、MLF调降后,市场便会对当月20号降息这一大概率事件进行提前交易,故本文在统计时将OMO或者LPR调降当作一个降息周期的起点,这能更真实的表征“降息交易”时期的市场风格。

降息开始后一个月,市场表现普遍较好。统计此前9次降息,在降息时点确认前一周及当天(OMO下调或直接调降LPR)市场往往表现不佳,主要指数普跌,这一方面是因为降息往往发生在经济相对承压阶段,市场信心较弱,另一方面,市场部分资金提前预判降息,在降息确定后选择兑现离场。从一个月维度来看,降息后市场大概率企稳回升,市场风格并没有明显的分化。

02

监管动向

03

货币政策工具与资金成本

上周(7/15-7/19)央行公开市场净投放12400亿元。为维护银行体系流动性合理充裕,央行开展逆回购11830亿元,同期有100亿元央行逆回购到期,逆回购净投放11730亿元。同时开展1000亿元MLF操作,同期有1030亿元MLF到期,MLF净回笼30亿元。另外开展700亿元国库现金定存,未来一周将有11830亿元逆回购、700亿元国库现金定存到期。

货币市场利率上行,R007与DR007利差扩大;短端国债收益率下行,长端国债收益率上行,期限利差扩大。截至7月19日,R007为1.90%,较前期上行6.6bp,DR007为1.87%,较前期上行6.4bp,两者利差扩大0.3bp至0.03%。1年期国债到期收益率下降1.2bp至1.53%,10年期国债到期收益率上升0.1bp至2.26%,期限利差扩大1.3bp至0.73%。

同业存单发行规模扩大,发行利率涨跌不一。上周(7/15-7/19)同业存单发行599只,较上期增多116只;发行总规模7410.0亿元,较上期增多2168.1亿元;截至7月19日,1个月、3个月和6个月发行利率分别较前期变化1.9bp、0.6bp、-1.7bp至1.86%、1.92%、2.00%。

04

股市资金供需

(1)资金供给

资金供给方面,上周(7/15-7/19)新成立偏股类公募基金16.6亿份,较前期增多7.7亿份。股票型ETF较前期净流入,对应净流入806.1亿元。上周整个市场融资净卖出176.2亿元,净卖出额较前期扩大85.5亿元,截至7月19日,A股融资余额为14107.9亿元。陆股通上周净流出,当周净流出规模为193.2亿元,从前期净流入转为净流出。

(2)资金需求

资金需求方面,上周(7/15-7/19)IPO融资金额回升至8.8亿元,共有1家公司进行IPO发行,截至7月19日公告,未来一周将有3家公司进行IPO发行,计划募资规模50.6亿元。重要股东由净减持转为净增持,净增持10.1亿元;公告的计划减持规模20.9亿元,较前期上升。

限售解禁市值为249.8亿元(首发原股东限售股解禁143.7亿元,首发一般股份解禁0.1亿元,定增股份解禁90.2亿元,其他15.8亿元),较前期下降。未来一周解禁规模上升至904.0亿元(首发原股东限售股解禁731.6亿元,首发一般股份解禁0.8亿元,定增股份解禁159.0亿元,其他12.6亿元)。

05

市场情绪

(1)市场情绪

上周(7/15-7/19)融资买入额为2614.5亿元;截至7月19日,占A股成交额比例为8.7%,较前期下降,融资资金交易活跃度减弱,股权风险溢价下降。

上周(7/15-7/19)纳斯达克指数下跌3.6%,标普500指数下跌2.0%。上周VIX指数回升,较前期(7月12日)上升4.1点至16.5,市场风险偏好下降。

(2)交易结构

上周(7/15-7/19)关注度相对提升的风格指数及大类行业仅北证50、科创50。当周换手率历史分位数排名前5的行业为:北证50(98.3%)、科创50(78.3%)、上证50(61.9%)、可选消费(57.8%)、TMT(49.4%)。

06

投资者偏好

(1)行业偏好

行业偏好上,上周(7/15-7/19)各类资金仅净流入建筑材料。上周陆股通净流出193.2亿元,净买入规模较高的行业为非银金融、建筑材料、电子,买入金额分别为6.0亿元、4.9亿元、3.4亿元。净卖出规模较高的行业是银行、汽车、家用电器等行业。融资资金净流出176.2亿元,净买入规模较高的行业为石油石化(+1.5亿元)、纺织服饰(+0.6亿元)、农林牧渔(+0.4亿元)等行业,净卖出食品饮料(-16.4亿元)、非银金融(-16.3亿元)、医药生物(-16.0亿元)等行业。

(2)赛道偏好

赛道偏好上,上周(7/15-7/19)北上资金净流入规模较高的为人工智能(5.2亿元)、智能驾驶(4.2亿元)、信创(2.9亿元),融资资金仅净流入储能(1.0亿元)和氢能与燃料电池。

(3)个股偏好

个股偏好上,陆股通净买入规模较高的为许继电气(+4.0亿元)、赤峰黄金(+3.6亿元)、澜起科技(+3.4亿元)等;净卖出规模较高的为美的集团(-15.5亿元)、中际旭创(-9.9亿元)、迈瑞医疗(-7.5亿元)等。融资净买入规模较高的为寒武纪-U(+3.9亿元)、长安汽车(+3.1亿元)、中国石油(+2.8亿元)等;净卖出规模较高的为贵州茅台(-9.2亿元)、赛力斯(-3.2亿元)、五粮液(-2.5亿元)等。

(4)ETF偏好

上周(7/15-7/19)ETF净申购,当周净申购137.5亿份,宽指ETF申赎参半,其中沪深300ETF申购较多,科创50ETF赎回较多;行业ETF均为净赎回,其中信息技术ETF赎回最多。具体的,沪深300ETF净申购241.2亿份;创业板ETF净申购2.2亿份;中证500ETF净申购13.0亿份;上证50ETF净申购17.7亿份。双创50ETF净赎回4.8亿份。科创50ETF净赎回44.9亿份。行业ETF方面,信息技术行业净赎回53.2亿份;消费行业净赎回10.4亿份;医药行业净赎回24.5亿份;券商行业净赎回22.3亿份;金融地产行业净赎回6.7亿份;军工行业净赎回4.0亿份;原材料行业净赎回0.7亿份;新能源&智能汽车行业净赎回12.8亿份。

上周(7/15-7/19)股票型ETF净申购规模最高的为易方达沪深300ETF(+111.4亿份),华泰柏瑞沪深300ETF(+62.4亿份)净申购规模次之;净赎回规模最高的为华夏上证科创板50ETF(-41.7亿份),国联安中证全指半导体ETF(-20.2亿份)次之。

07

海外金融市场流动性跟踪

(1)国外主要央行动向

鲍威尔表态偏鸽,市场对美联储年内降息次数预期由两次调整为三次。美联储主席鲍威尔表示,如果美联储等到通胀率达到2%再进行降息,那就会等得太久;最近三份通胀数据确实提振了信心。鲍威尔的鸽派表述使得市场对于美联储降息的预期大幅提升,截至7月23日,市场对美联储9月降息预期超90%,并且开始交易年内三次降息。

(2)海外重要经济数据

美国6月零售数据好于预期,除汽车外零售销售环比增速创三个月来最高。7月16日周二,美国商务部公布6月零售销售数据。数据显示,美国6月零售销售环比增速为0%,预期为-0.3%,前值为0.1%,同时,5月数据被上修至0.3%。从具体分项看,6月零售销售(除汽车)环比增长0.4%,超出预期的0.1%;6月零售销售(除汽车与汽油)环比增长0.8%,高于市场预期的0.2%;6月核心零售销售(除汽车、汽油、建筑材料和食品服务)环比增长0.9%,同样远超预期的0.2%。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)