炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

转自:中邮证券研究所

报告外发日期:2023年2月21日

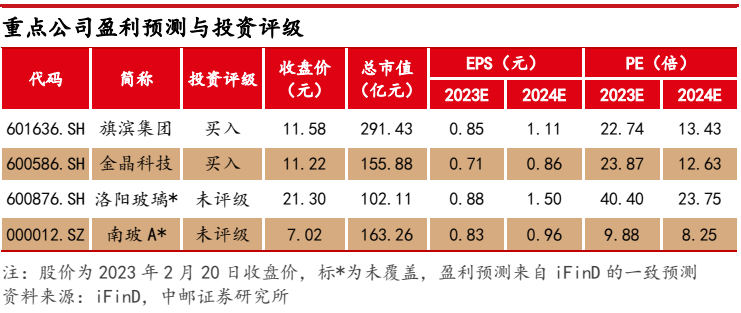

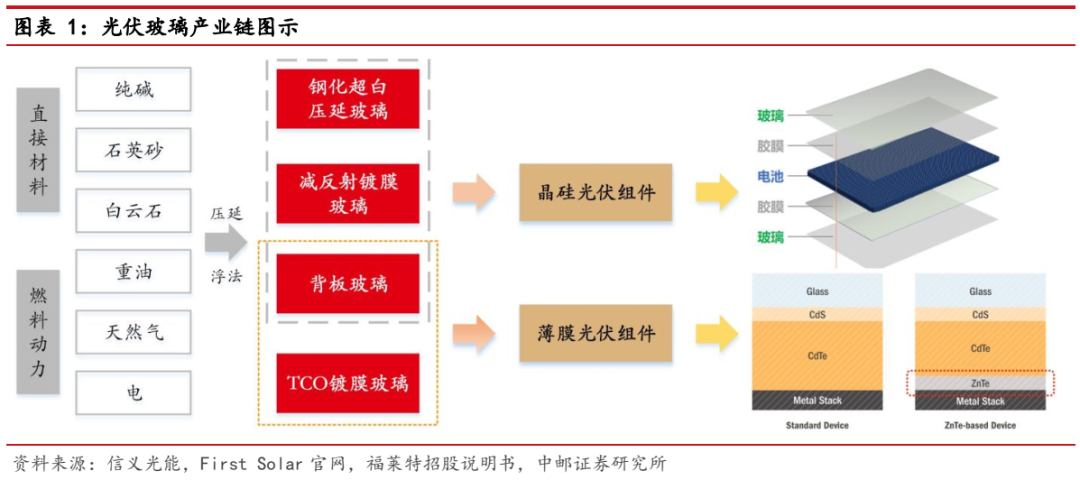

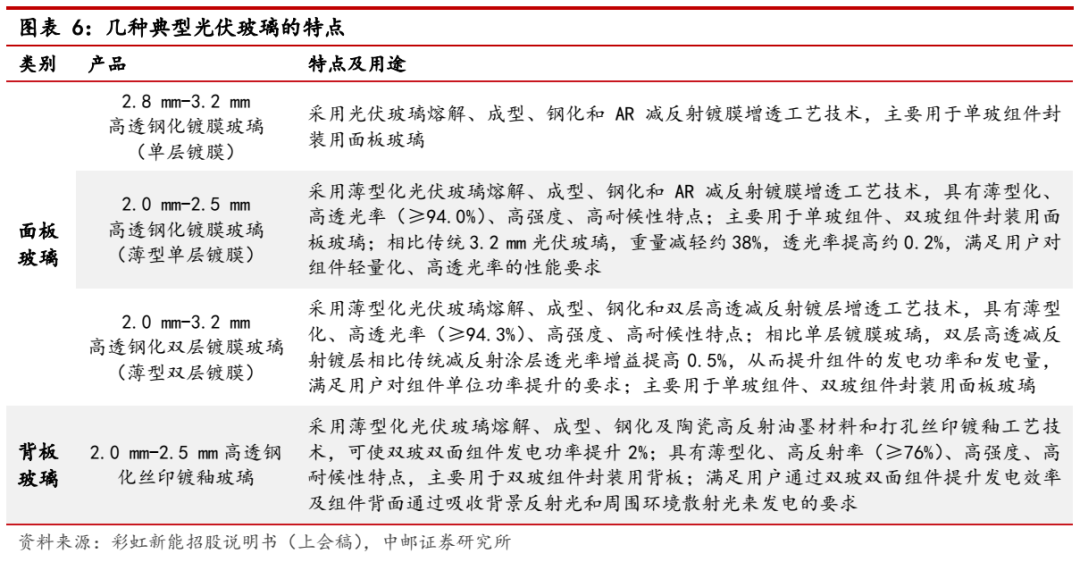

▶ 光伏组件封装重要材料,超白压延玻璃是主流产品光伏玻璃是生产太阳能电池组件所需的封装材料,其强度、透光率对光伏组件的寿命和发电效率有重要影响。根据制作工艺的不同,光伏玻璃可分为超白压延玻璃与浮法玻璃;其中,压延玻璃主要应用于晶硅太阳能电池组件,浮法玻璃主要应用于薄膜电池组件及晶硅系列双玻组件。近年来,在光伏组件大型化、轻量化以及双玻组件渗透率提升的发展趋势下,作为封装材料的光伏玻璃也正在向大型化与薄型化发展。

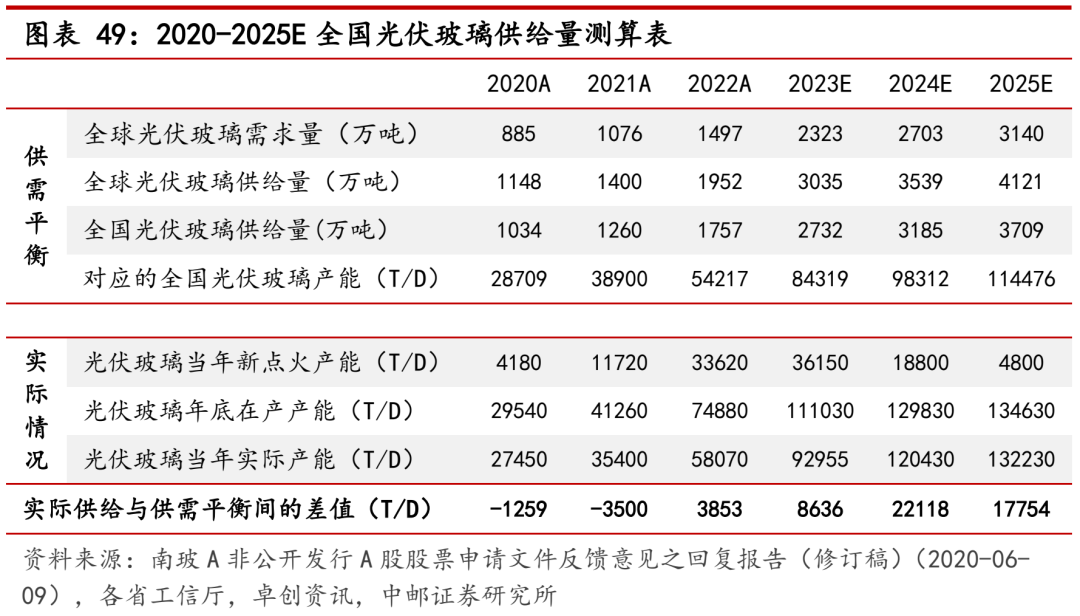

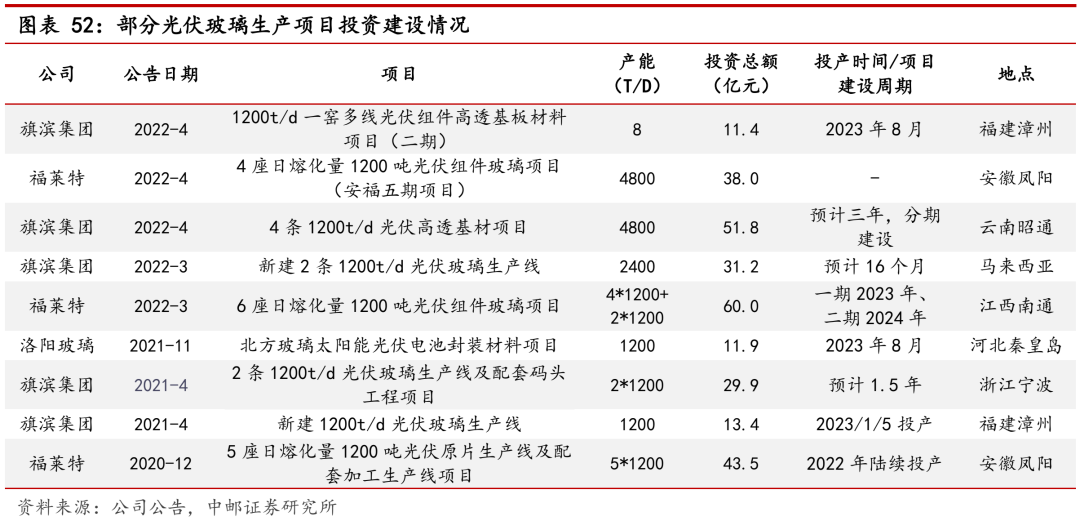

▶ 供给相对过剩,周期底部价格承压2022年,全国新增光伏装机容量87.41 GW,同比增长59.13%。2023年伴随着硅料新增产能释放,硅料供给端转松,组件企业有望加速扩产,推动光伏玻璃需求端增长。根据我们测算,2023-2025年全球光伏玻璃需求量约为2323/2703/3140万吨。供给端来看,截至2023年1月末,全国光伏玻璃在产窑炉104个,产线401条,在产产能合计为7.90万T/D,同比增长91.65%。2022年全年及2023年1月,全国共有36条产线投产,日熔化量合计为3.76 万T/D。我们测算2023-2025年光伏玻璃在产产能约为9.30/12.04 /13.22万T/D,高于供需平衡产能10.2%/22.5%/ 15.5%。我们认为在行业供给端充裕,价格低位运行且原燃料价格涨幅较大导致光伏玻璃企业盈利水平承压情况下,光伏玻璃企业继续扩产的意愿或有所减弱。另外,2022年11月工信部等三部门在《关于巩固回升向好趋势加力振作工业经济的通知》中提出,开展光伏压延玻璃产能预警,指导光伏压延玻璃项目合理布局。预计后续各省将陆续对新建项目的数量、规模及投产时间加以调控。

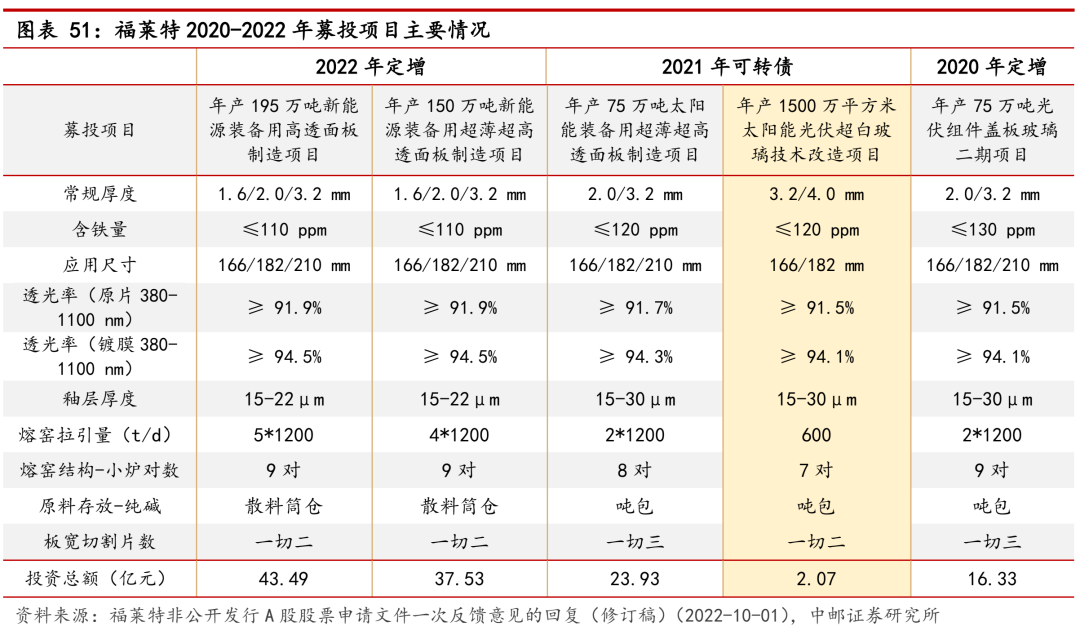

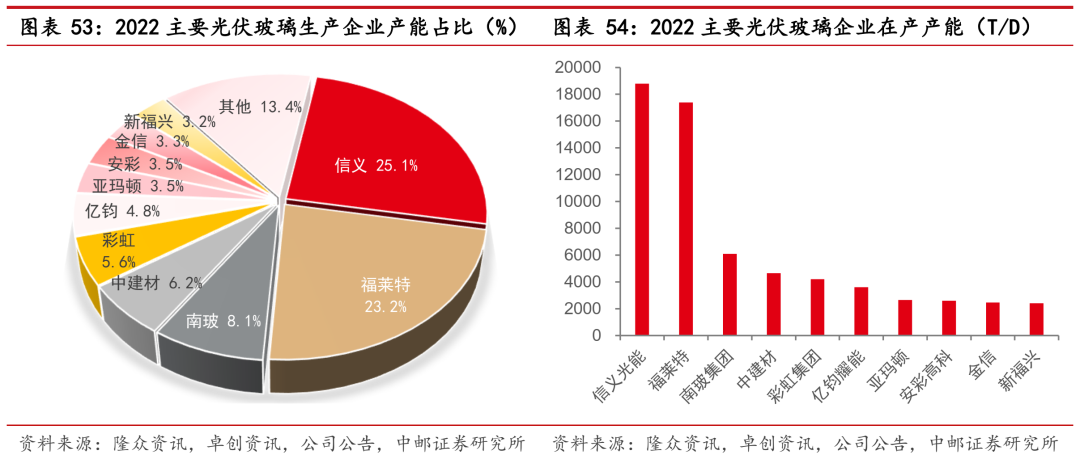

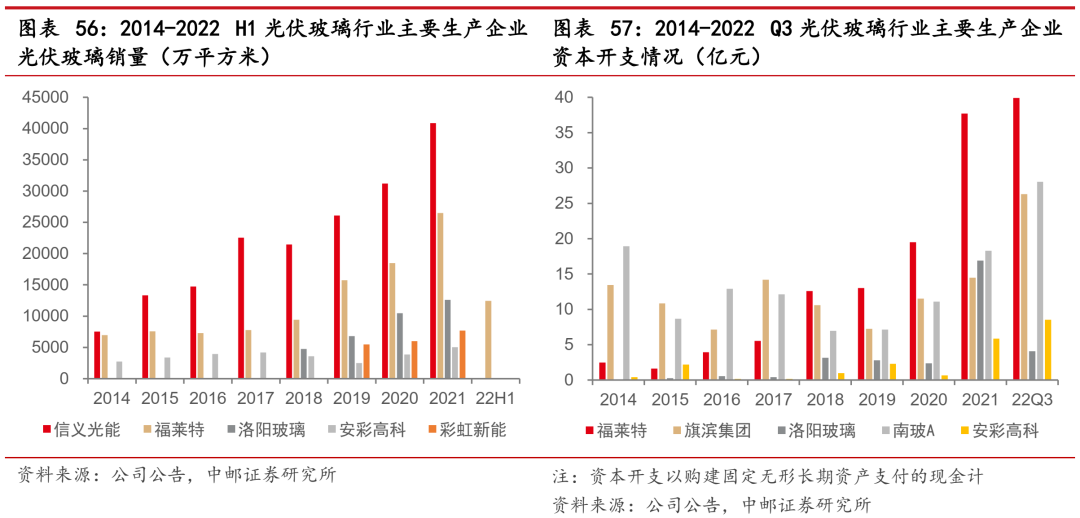

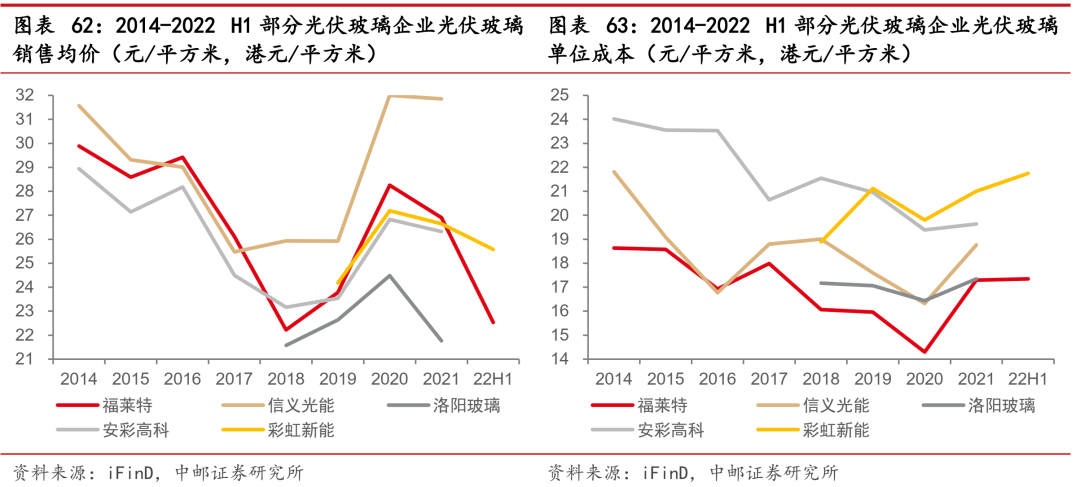

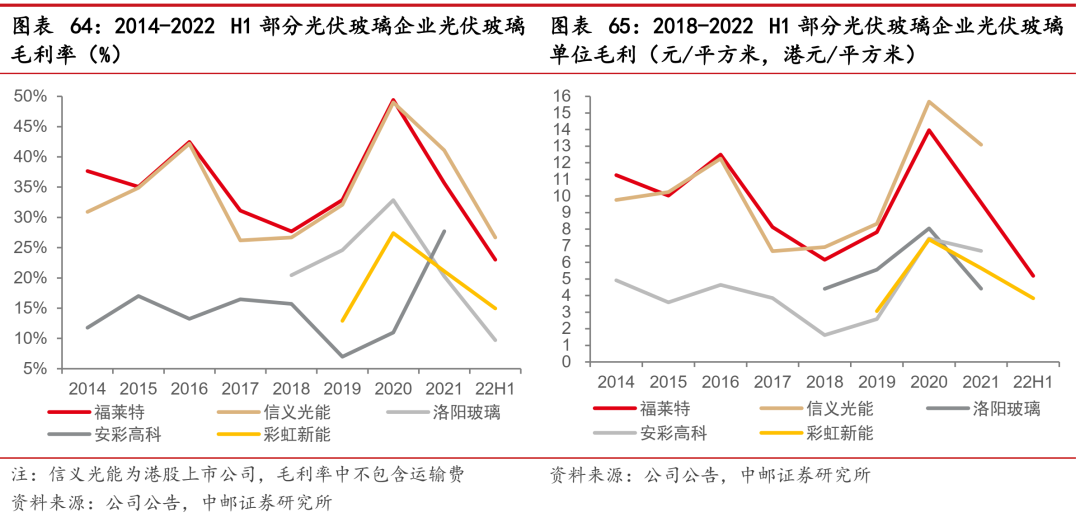

▶双寡头格局明确,成本优势是核心竞争力光伏玻璃行业基于其投资门槛、技术门槛、环保门槛较高的属性,具备一定的进入壁垒,行业格局较为集中。2022年末,光伏玻璃行业产能排名前两名的信义光能和福莱特合计市占率约为50%。南玻A、中建材、彩虹新能源、安彩高科、亚玛顿等产能排名前十的企业占比约为85%。2022 H1福莱特/信义光能/洛阳玻璃/彩虹新能光伏玻璃业务的毛利率分别为23.02%/26.7%/9.71%/14.97%,较2021年下降12.68/14.40/10.58/6.15 pct。2022年在原材料及燃料价格均大幅上涨的情况下,光伏玻璃企业的毛利率均有所下降,但福莱特、信义光能等一线龙头的毛利率仍高于二线龙头10%-15%。

▶ 投资建议

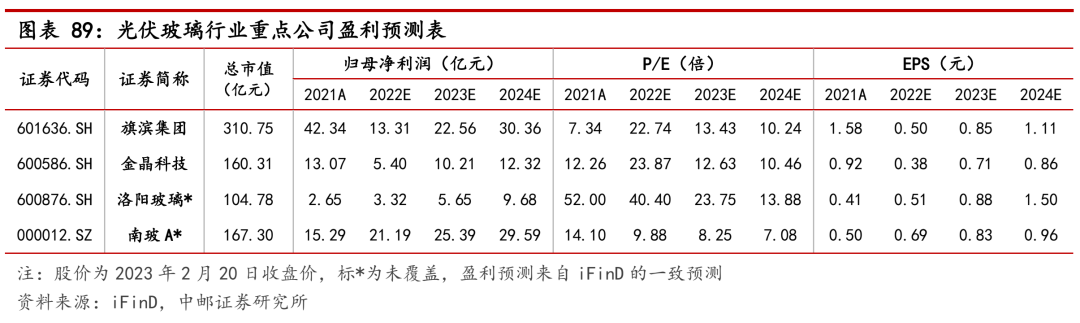

光伏玻璃需求端受益于光伏装机高增预期,行业成长属性凸显。当前光伏玻璃供给端相对充裕,原燃料价格高位运行,行业盈利正处于周期底部,预计后续价格继续下降空间有限。我们推荐具备“后发优势”的浮法龙头旗滨集团2023年光伏玻璃实现从0到1的突破将推动公司估值水平抬升;超白压延玻璃与TCO镀膜玻璃技术兼备的金晶科技,有望受益于钙钛矿电池商业化进程加速带来的TCO镀膜玻璃需求放量;建议关注洛阳玻璃*、南玻A*(标*为暂未覆盖标的)。

▶ 风险提示

光伏新增装机量不及预期;双玻组件渗透率提升不及预期;原材料、燃料价格大幅上涨风险;供给端增长过快风险。

▶ 光伏组件封装重要材料,超白压延玻璃是主流产品

1.1 超白压延玻璃应用于晶硅组件

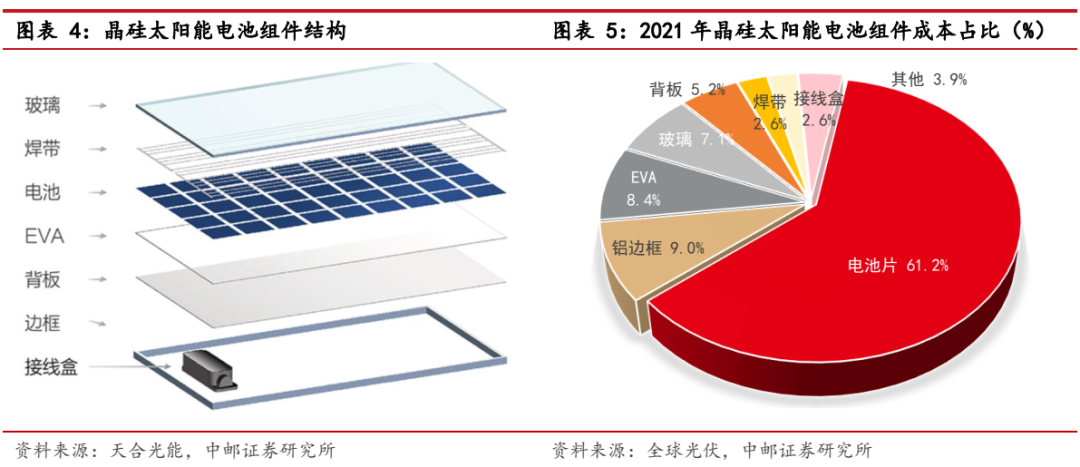

光伏玻璃是生产太阳能电池组件所需的封装材料,其强度、透光率对光伏组件的寿命和发电效率有重要影响。光伏玻璃主要用于太阳能电池组件的前、后盖板,具有高太阳能透光率、低吸收反射率、耐高温腐蚀、高强度等特点,可以起到提高太阳能电池组件的光电转换效率,以及对电池组件进行长久保护的作用。

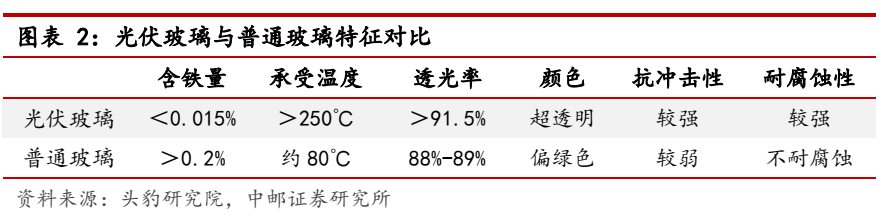

相较于传统玻璃,光伏玻璃具有含铁量低、透光率高、耐高温、耐氧化、耐腐蚀等特征以满足太阳能电池长时间露天作业的严酷环境需求和抵御极端天气的影响。从生产角度看,光伏玻璃与普通玻璃主要原材料相同,主要包括石英砂、纯碱等,但在原材料质量、料方配比、工艺系统设计、窑池结构、操作制度、控制制度和产品质量标准等方面,光伏玻璃的要求都高于普通玻璃,普通玻璃产线无法轻易转换为光伏玻璃产线;从产品角度看,光伏玻璃在透光率及保护性能等方面的需求显著高于传统玻璃。

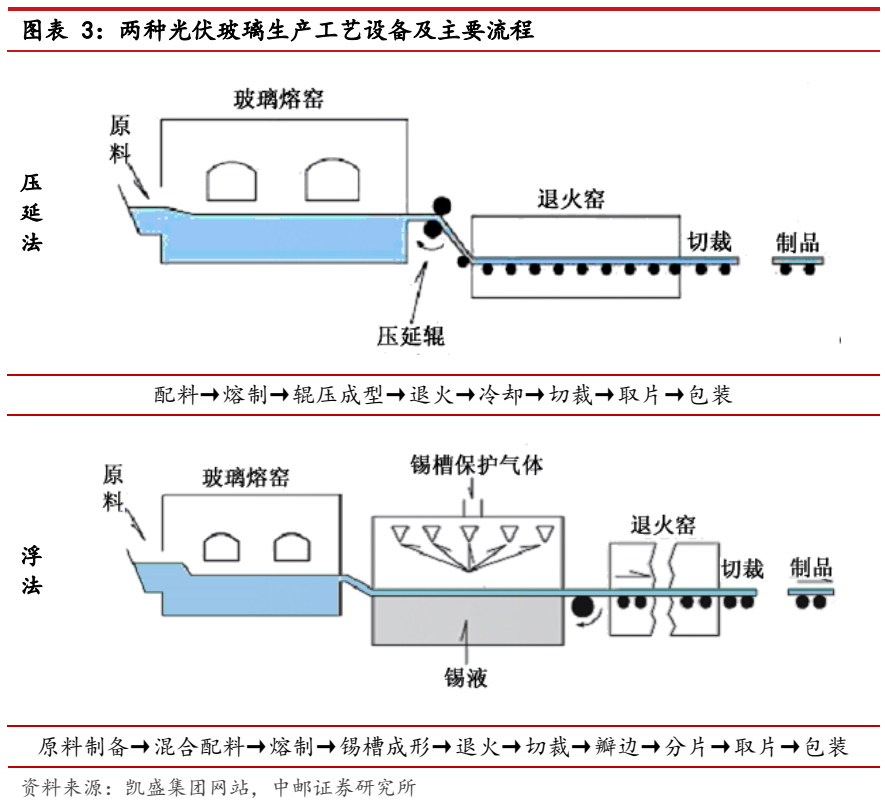

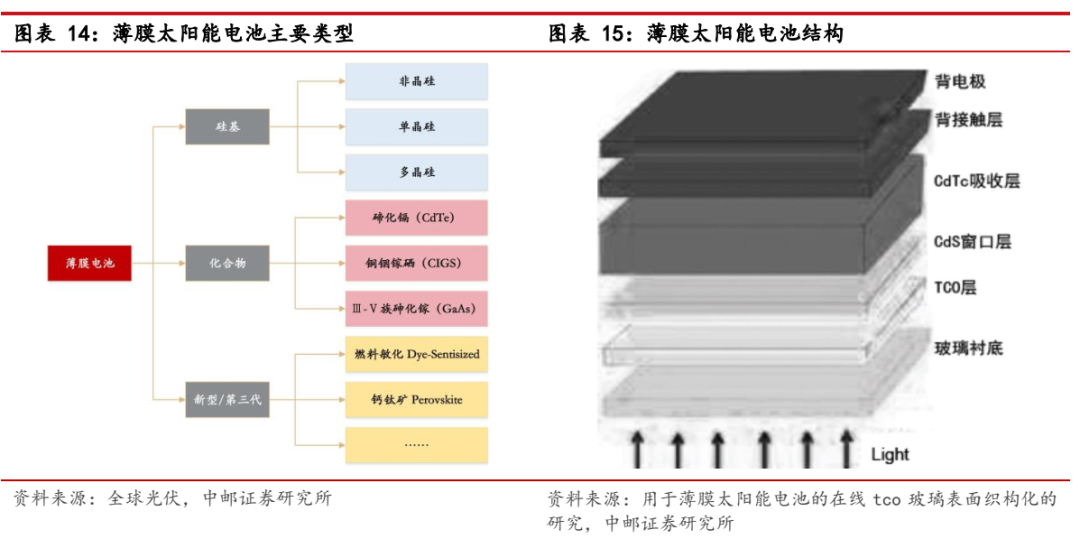

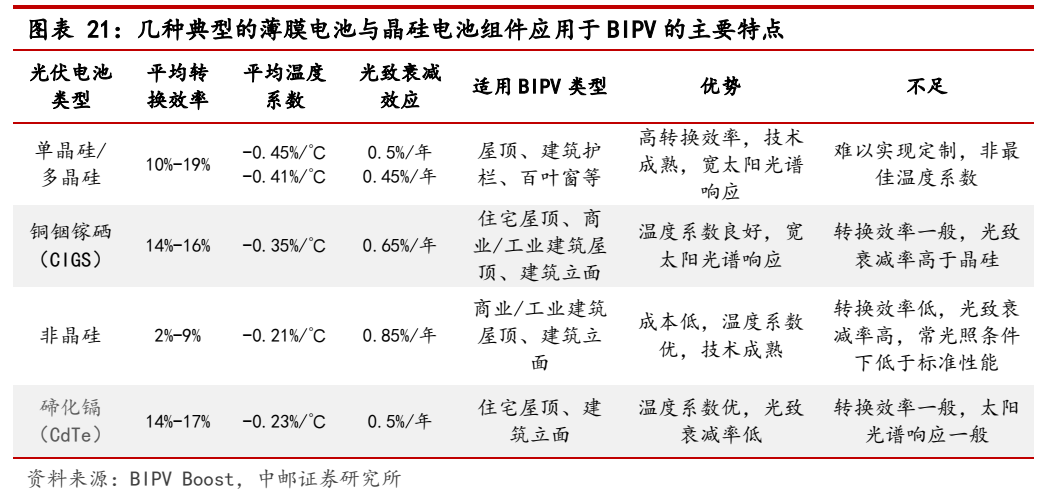

根据在光伏组件中所处位置的不同,光伏玻璃可分为面板/盖板玻璃和背板玻璃;根据制作工艺的不同,光伏玻璃可分为超白压延玻璃与超白浮法玻璃;其中,压延玻璃主要应用于晶硅太阳能电池组件,超白浮法玻璃主要应用于薄膜电池组件及晶硅系列双玻组件。由于晶硅太阳能电池占据光伏组件中的较大市场份额,超白压延玻璃亦成为光伏玻璃的主流品种。

1.2 双玻组件渗透率提升,驱动光伏玻璃薄型化发展

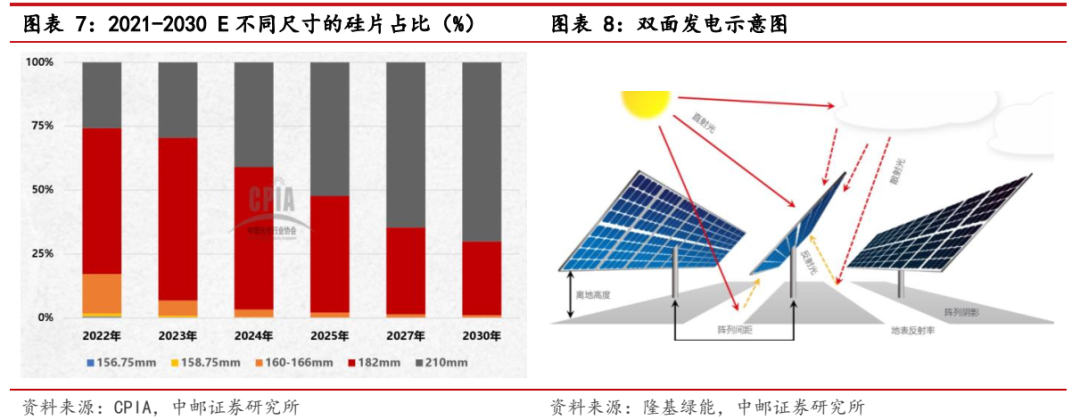

伴随着光伏行业开启新一轮的降本增效,大尺寸的182 mm硅片和210 mm硅片因具有提升组件功率和转换效率、摊薄单位成本的优势,近年来市场内占比逐年提高。根据CPIA的统计及预测,2022年182 mm和210 mm尺寸的硅片占比已经达到82.8%,预计2023年其占比将达到93.2%。

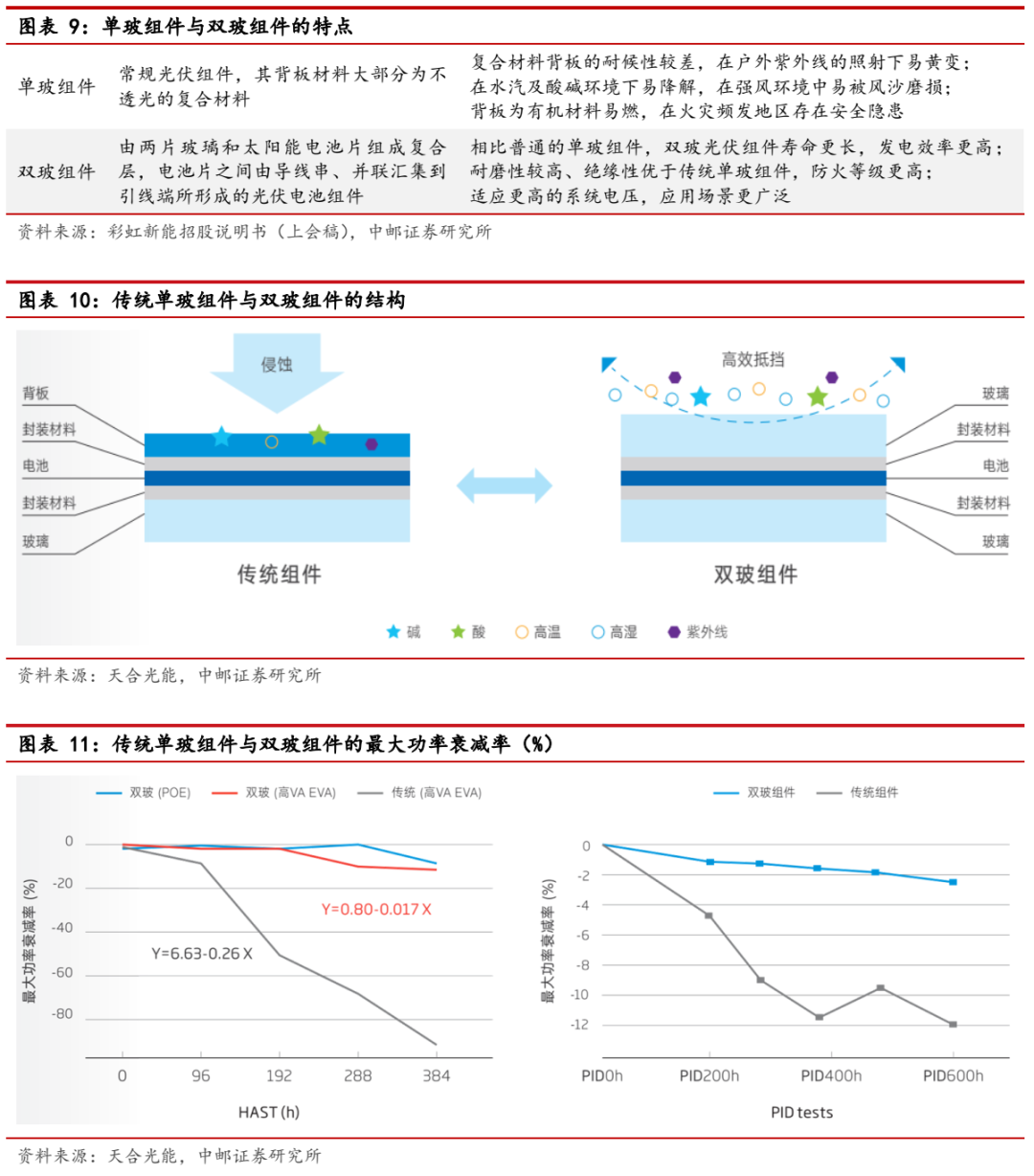

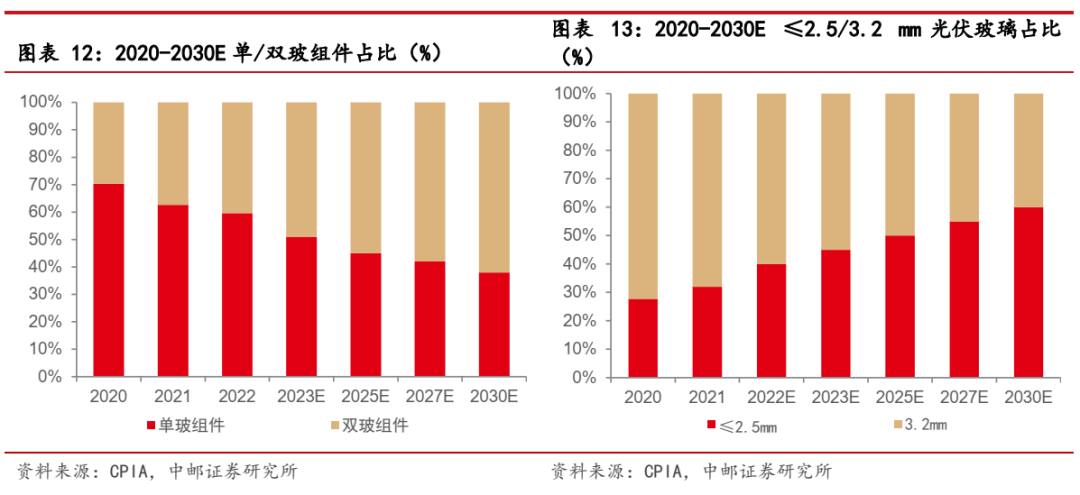

双玻组件相较于传统单玻组件拥有发电量更高、生命周期更长、耐候性、耐磨性、耐腐蚀性更强等多重优势,市场占比正在快速提升。根据CPIA,2022年双玻组件的渗透率为40.4%,预计到2025年双玻组件的渗透率将有望达到55%。双玻组件渗透率提升,驱动光伏玻璃薄型化发展。在光伏组件大型化、轻量化以及双玻组件渗透率提升的发展趋势下,作为封装材料的光伏玻璃在保障组件可靠性的前提下也正在向大型化与薄型化发展。光伏玻璃的厚度主要有3.2 mm、2.5 mm及2.5 mm以下这几种类型;其中,3.2 mm的光伏玻璃主要应用于单玻组件,2.5 mm及2.5 mm以下光伏玻璃主要应用于双玻组件。随着双玻组件渗透率提升厚度≤2.5 mm的光伏玻璃市占率逐年提高,根据CPIA,预计到2025年其市占率将增至50%。

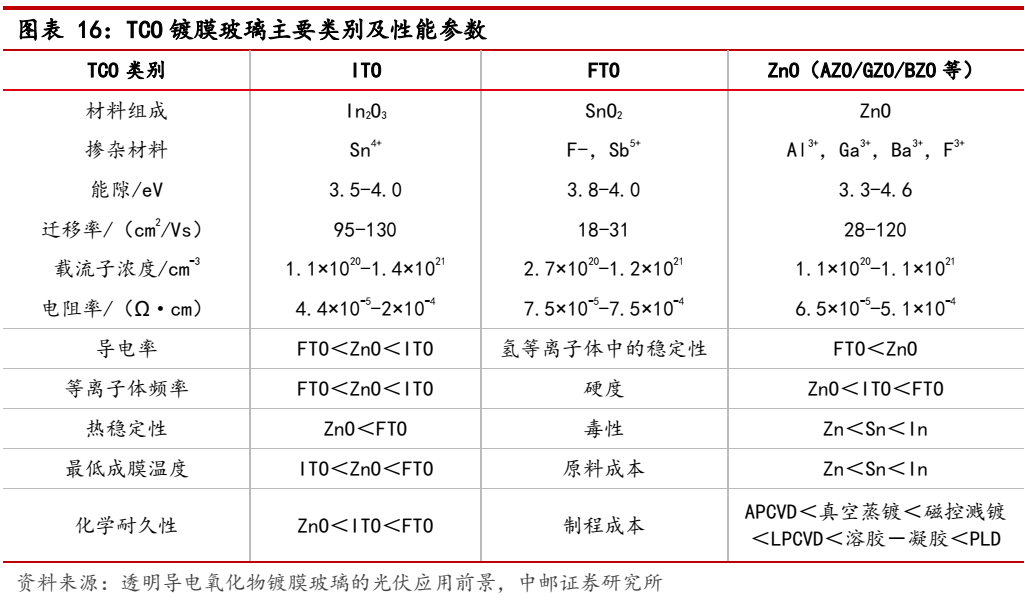

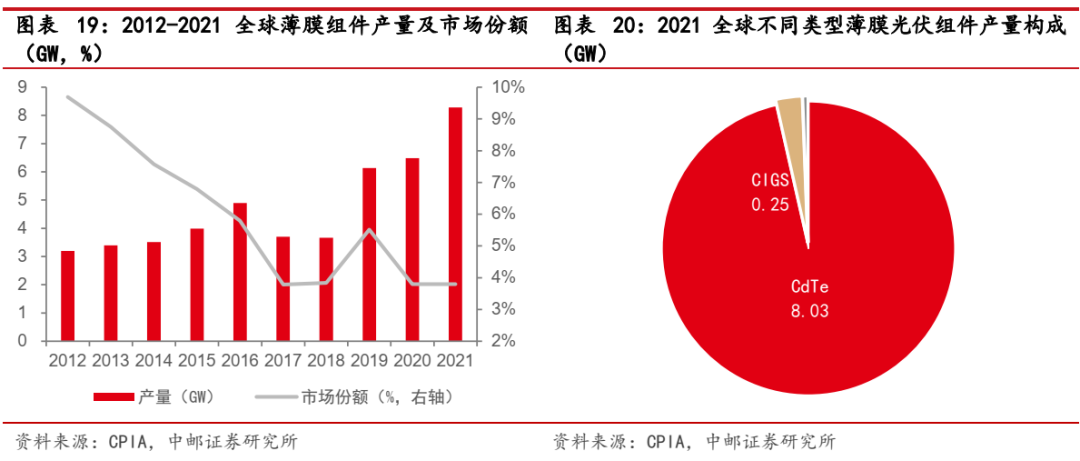

1.3 TCO镀膜玻璃:薄膜太阳能电池组件中作用不可或缺光伏电池主要有晶硅与薄膜电池两种类型,透明导电氧化物(TCO)镀膜玻璃主要应用于薄膜电池中。TCO镀膜玻璃是在平板玻璃表面通过物理或化学镀膜方法均匀镀上一层透明导电氧化物薄膜,主要包括铟、锡、锌和镉氧化物及其复合多元氧化物薄膜。由于薄膜太阳能电池中间半导体层几乎没有横向导电性能,TCO玻璃在薄膜太阳能电池中的作用除了透光和减反射外,还须起到收集电流的作用。

按镀膜工艺划分,TCO玻璃分为在线镀膜和离线镀膜TCO玻璃;按膜层成分来分,分为ITO-TCO玻璃、掺杂氟的二氧化锡(FTO-TCO)玻璃、掺铝氧化锌透明导电膜(AZO-TCO)玻璃。

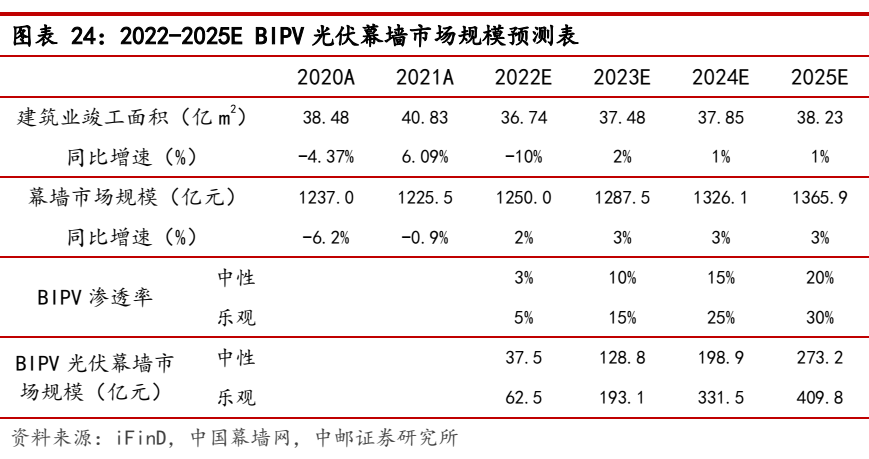

根据中国幕墙网的统计,2021年,全国幕墙产值为1225亿元,同比下降0.9%。我们假设2022-2025年建筑业竣工面积增速分别为-10% /2% /1% /1%,在幕墙产品结构高端化背景下,幕墙市场规模增速分别为2% /3% /3% /3%。受益于行业新规对于新建建筑安装光伏的强制要求,BIPV在幕墙市场中渗透率有望快速提升。预计2022-2025年BIPV在建筑幕墙的渗透率分别为3%/10%/15%/20%,乐观预测BIPV在幕墙市场中的渗透率为5%/15%/25%/30%。测算得出2022-2025年BIPV光伏幕墙市场规模约为37.5/128.8/198.9/273.2亿元,乐观估计市场规模约为62.5/193.1/331.5/409.8亿元。

《建筑节能与可再生能源利用通用规范》于2022年4月1日起正式实施,该规范要求新建建筑应安装太阳能系统,太阳能建筑一体化应用系统的设计应与建筑设计同步完成,该政策的实施进一步打开了新建建筑应用BIPV的增量市场空间。

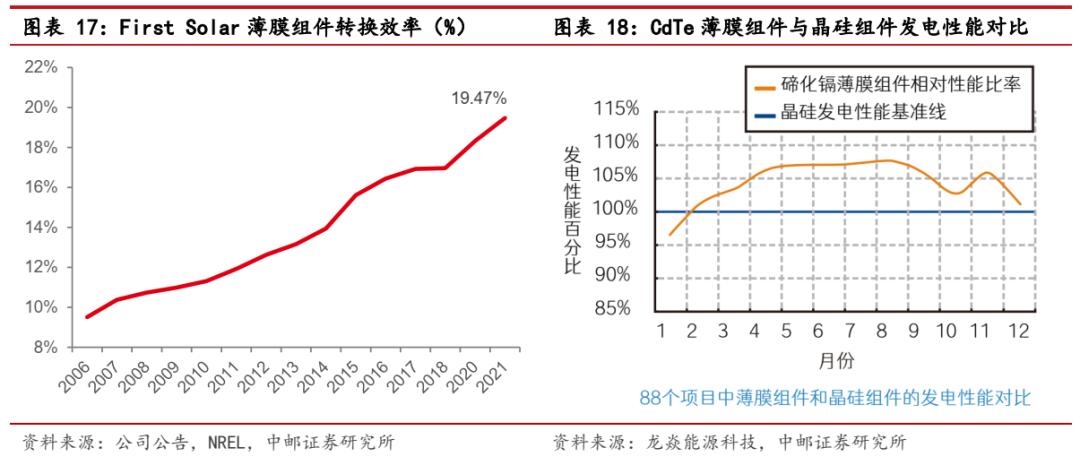

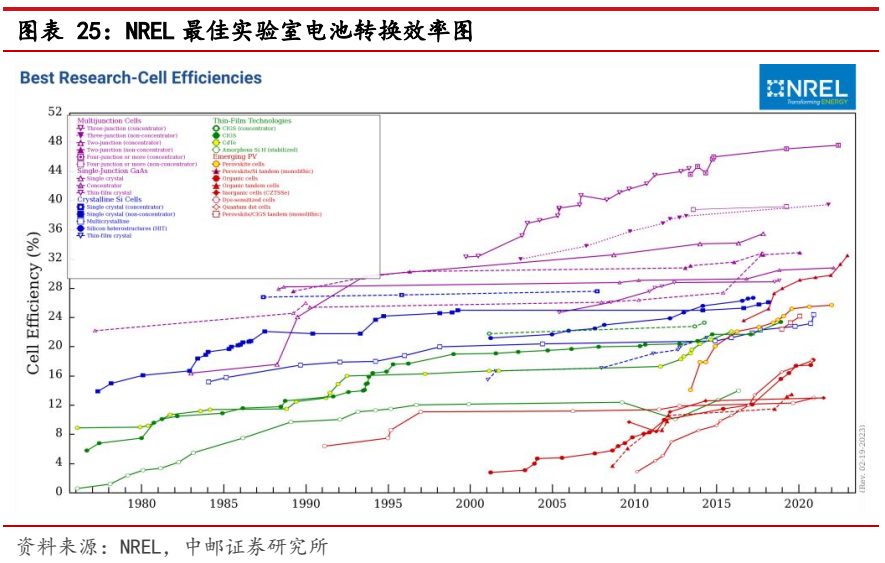

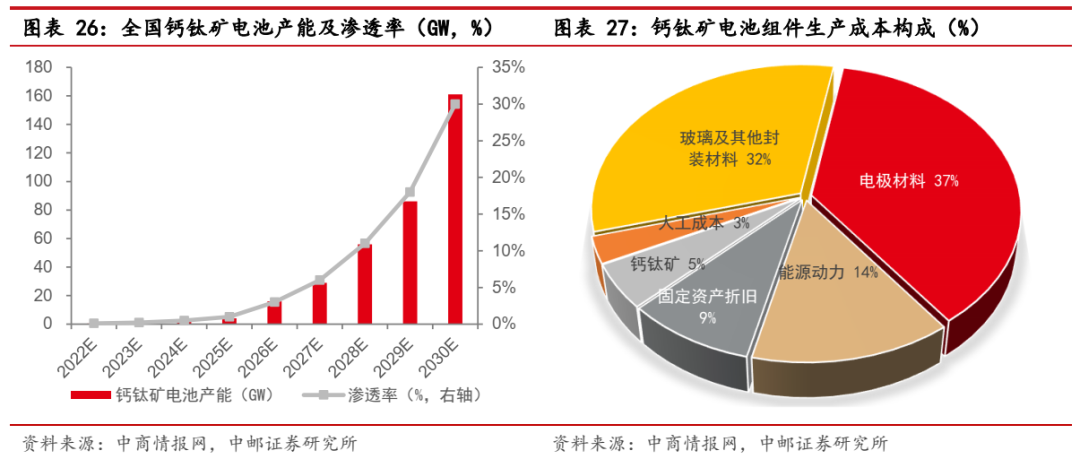

钙钛矿太阳能电池是利用钙钛矿结构材料作为吸光材料的太阳能电池,属于第三代薄膜电池的代表。相比于晶硅太阳能电池,钙钛矿电池具有极限转换效率高、生产成本低、制备工艺简单、轻薄、高柔性和可定制的优势。根据NREL最新的最佳实验室电池转换效率图,钙钛矿单结电池实验室最高效率25.7%,钙钛矿-晶硅叠层电池的实验室最佳转换效率为32.5%,逐步接近硅电池最高效率。TCO镀膜玻璃是钙钛矿电池的重要组成部分,随着国内钙钛矿电池产业的蓬勃发展,TCO镀膜玻璃需求有望放量。

▶ 供给相对过剩,周期底部价格承压

2.1 硅料供给转松,奠定光伏装机高增基调

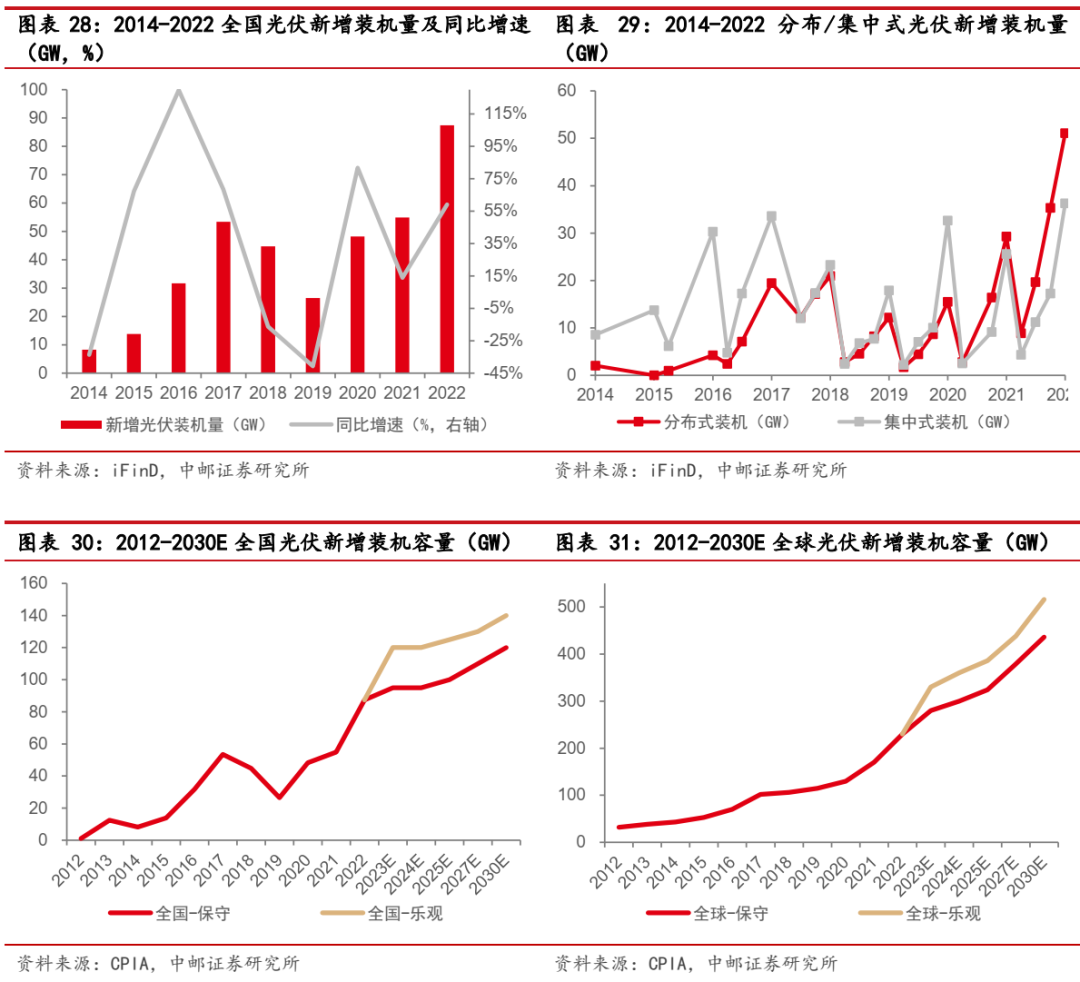

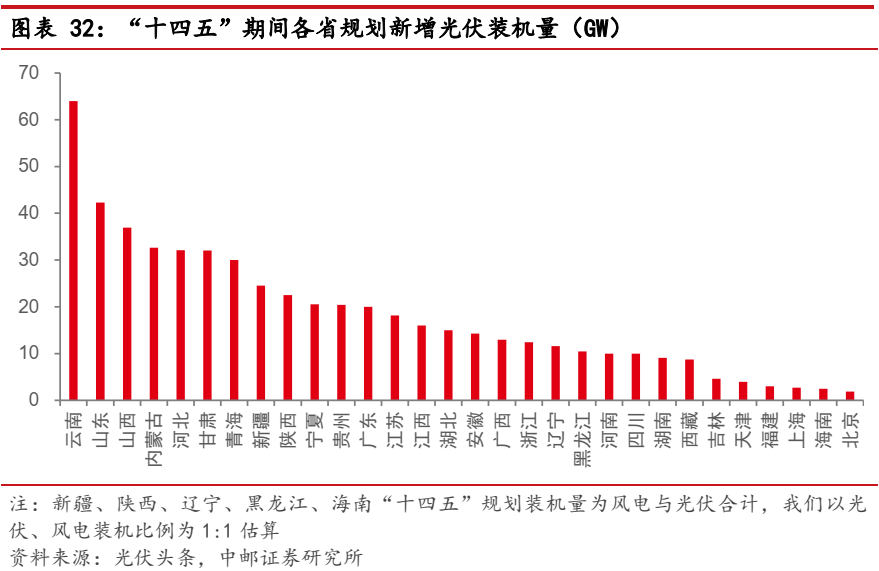

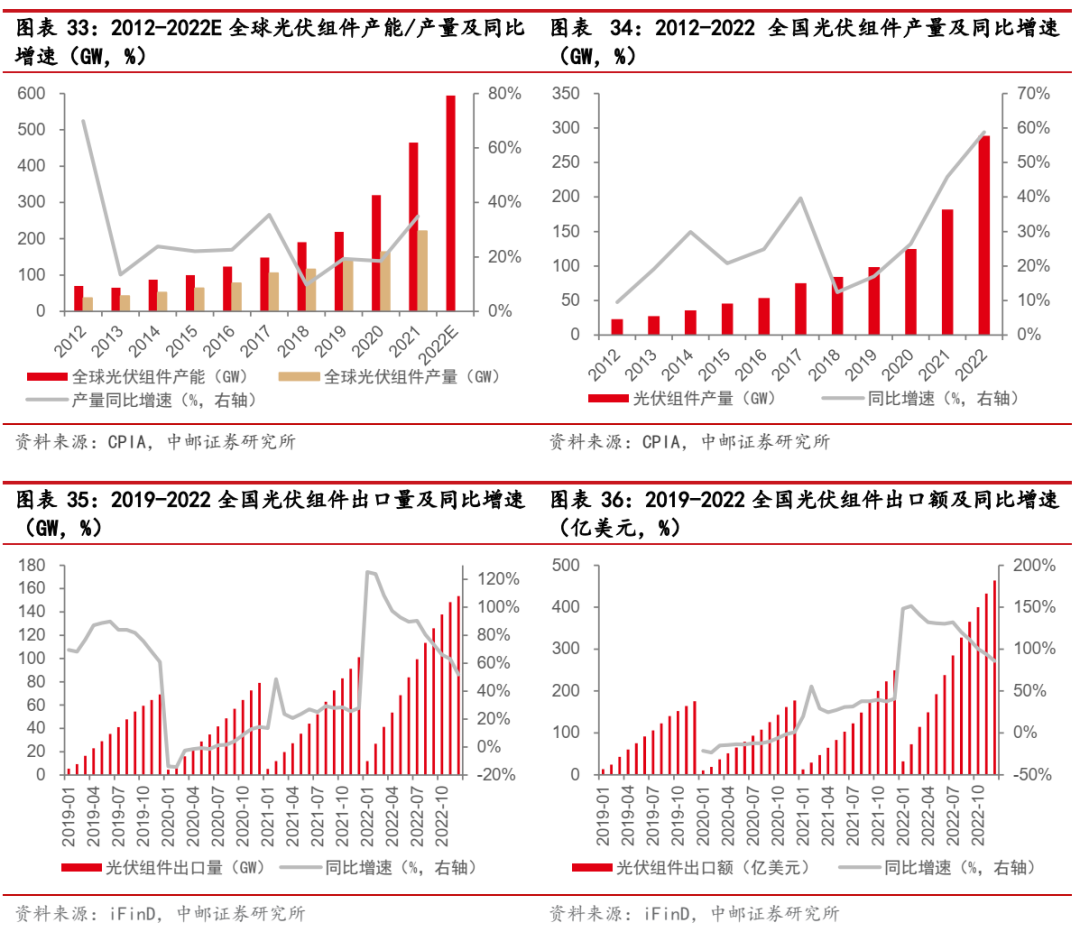

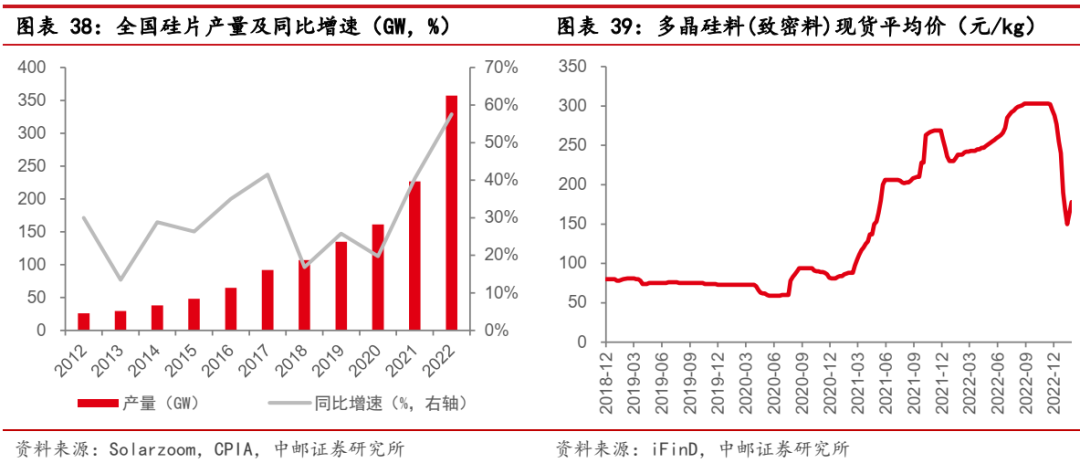

双碳背景下,可再生能源发展重要性凸显,近年来我国光伏行业发展持续高景气。从应用端来看,2022年全国新增光伏装机容量为87.41 GW,同比增长59.13%;其中,分布式光伏新增装机51.1 GW,同比增长74.6%;集中式新增装机36.3 GW,同比增长41.8%。我国光伏新增装机连续10年位居全球首位,累计装机量连续8年位居世界首位。从国内需求端来看,“十四五”期间各省规划新增光伏装机量合计为545 GW,光伏新增装机容量有望保持快速增长。根据CPIA预测,乐观情况下,2023年全国光伏新增装机容量约为120 GW。

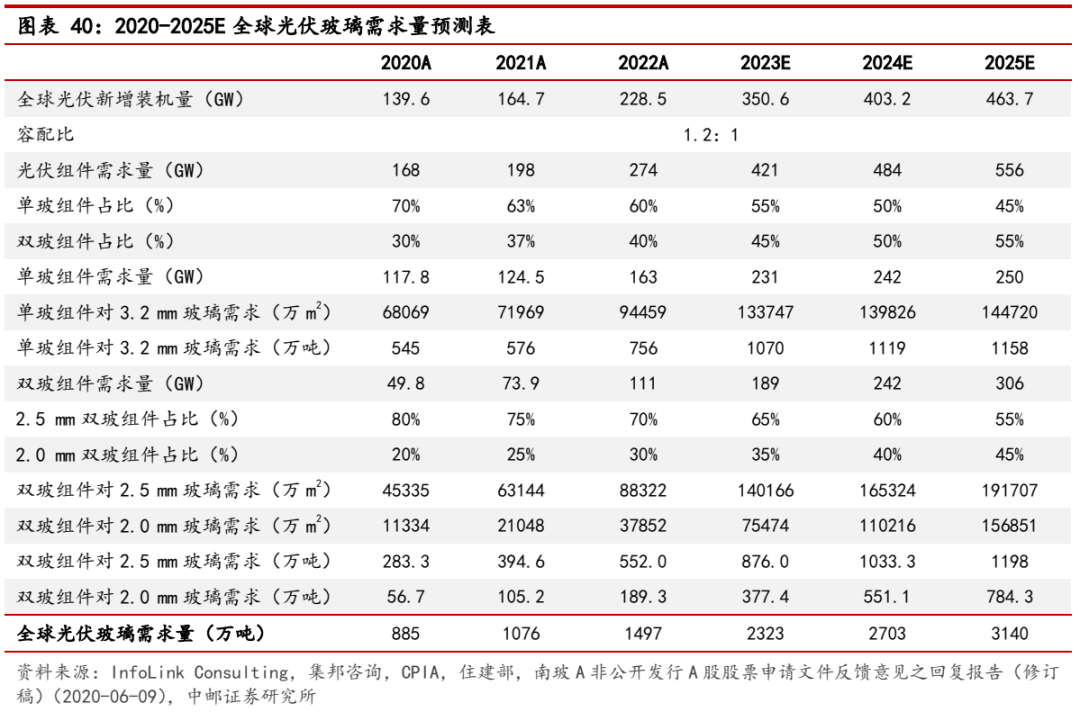

2022-2025年全球光伏玻璃需求量预测

1)根据集邦咨询的预测,2023年全球新增光伏装机量为350.6 GW;根据InfoLink Consulting,2024-2025年全球新增光伏装机增速约为17%-20%,我们以15%为增速进行预测;则2023-2025年新增光伏装机量分别为350.6/403.2/463.7 GW。

2)容配比:根据住建部发布的《光伏发电站设计规范(征求意见稿)》,一类/二类/三类太阳能资源地区的容配比分别不宜超过1.2/1.4/1.8,我们采用1.2的容配比估算。

3)双玻组件因其发电增益、抗PID、生命周期长等优势在市场中的渗透率逐年上升,根据CPIA的预测2023-2025年双玻组件的渗透率分别为45%/50%/55%。双玻组件中主要使用2.5 mm和2.0 mm光伏玻璃,2023-2025年2.0 mm光伏玻璃占比分别为35%/40%/45%。

4)参考南玻A的相关公告,1 GW单玻组件中3.2 mm光伏玻璃用量为578 m2,1 GW双玻组件中2.0/2.5 mm光伏玻璃用量为1139 m2。

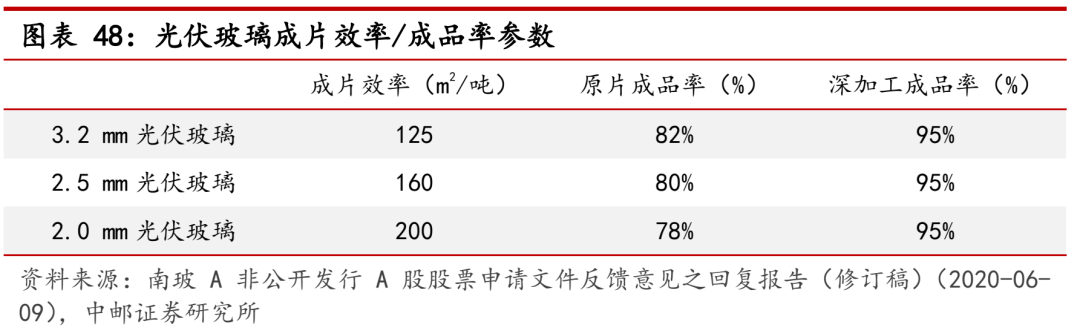

根据1吨相当于3.2/2.5/2.0 mm光伏玻璃 125/160/200 m2的换算关系,我们测算得出2023-2025年全球光伏玻璃需求量约为2323/2703/3140万吨。

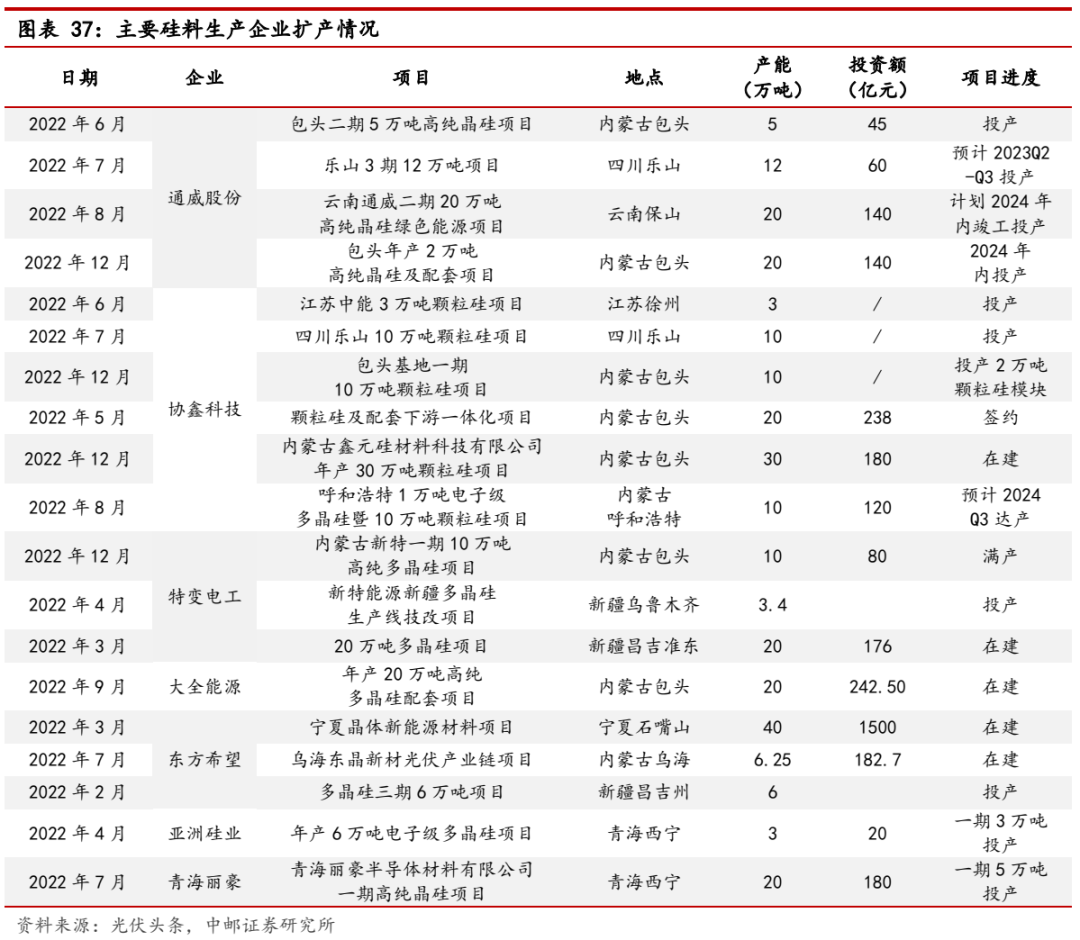

2.2 供给端新增产能较多,23年扩产节奏或有所放缓

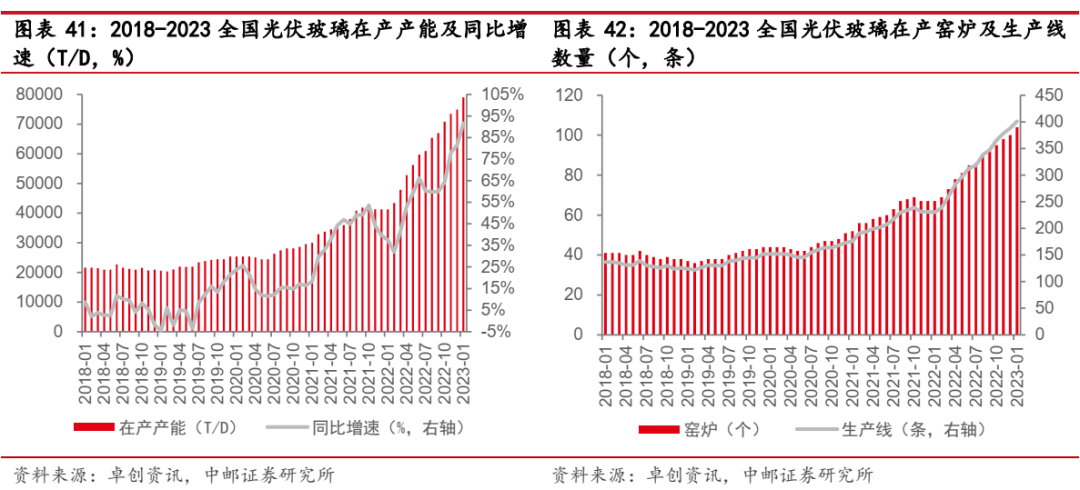

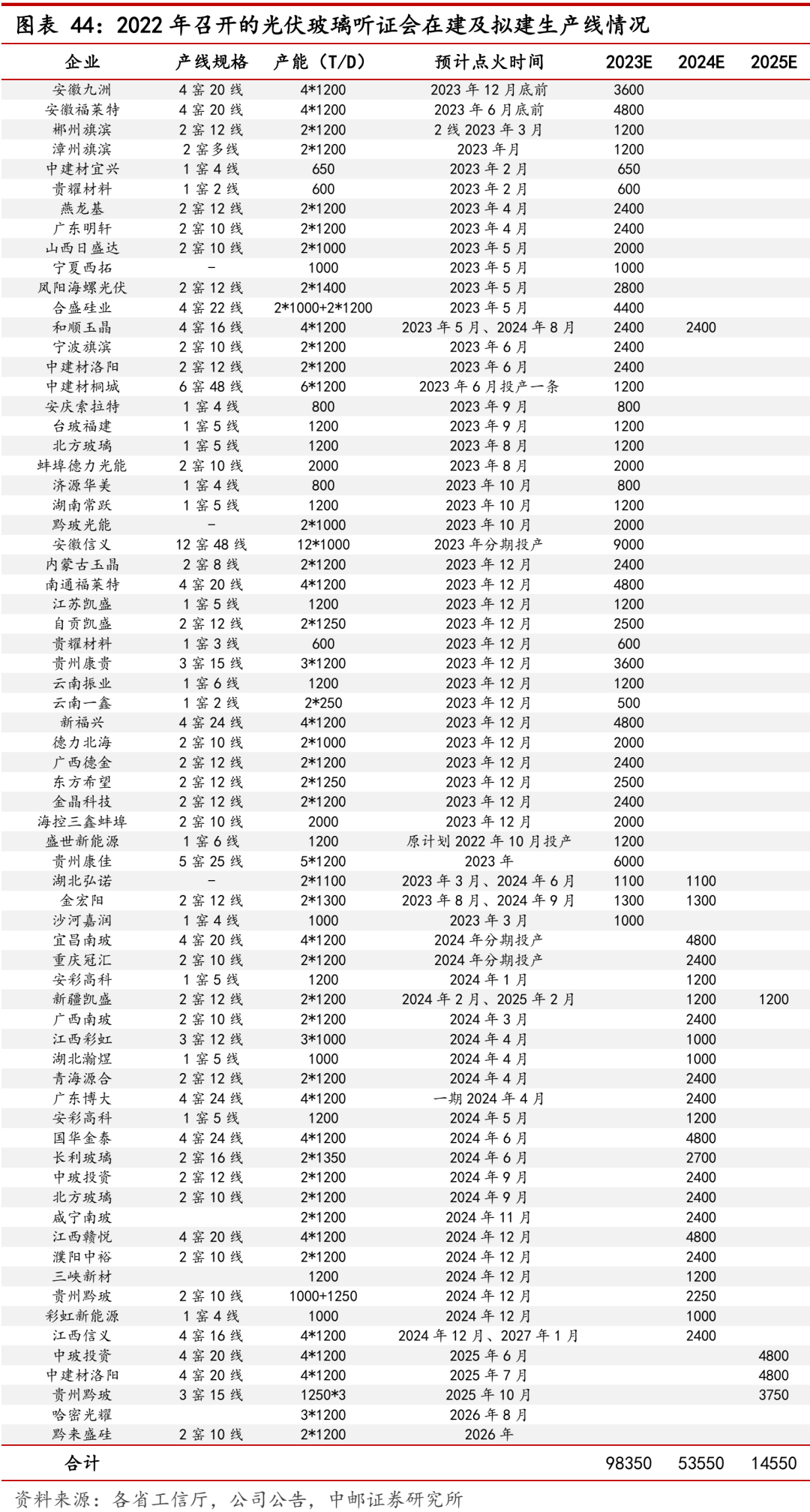

自2021年产能置换政策放开以来,光伏玻璃行业进入新一轮的产能扩张期。下游光伏组件的持续高景气对光伏玻璃的旺盛需求叠加供给紧俏期间储备的超额收益提振光伏玻璃企业的扩产积极性。同时,硅片大尺寸化和光伏组件对轻量化的要求使得大尺寸、薄型化的光伏玻璃需求增长,部分原有小型窑炉无法实现生产要求,驱动光伏玻璃企业技改或新建产线。基于项目建设周期一般在1.5年左右,2022-2023年为光伏玻璃产能释放高峰期。截至2023年1月末,全国光伏玻璃在产窑炉104个,产线401条,在产产能合计为7.90万T/D,同比增长91.65%。2022年全年及2023年1月,全国共有36条光伏玻璃产线投产,日熔化量合计为3.76万T/D;根据2022年各省召开的在建及拟建光伏玻璃生产线项目听证会,2023-2025年规划投产的产线日熔化量合计为9.60/5.36/1.46万T/D。

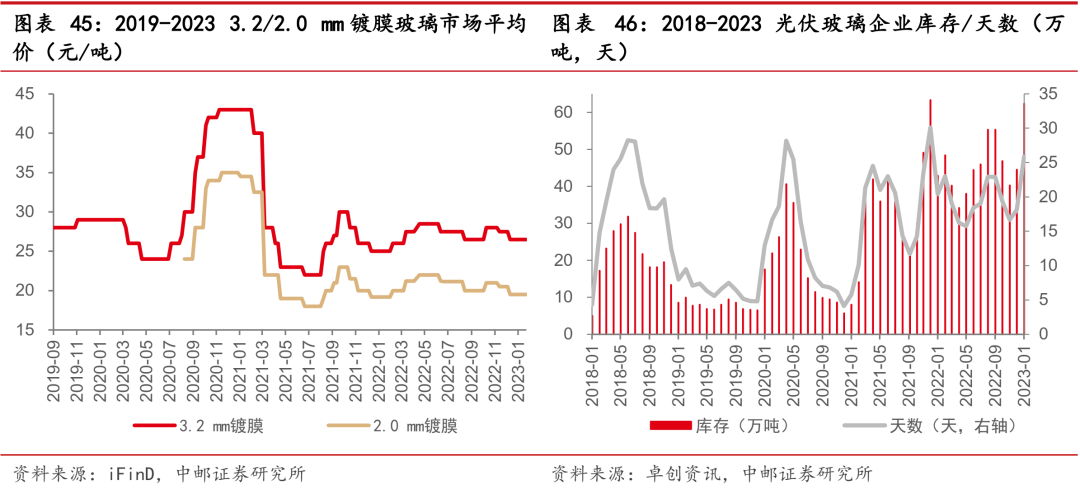

供需矛盾加剧,价格低位运行。2022年以来,光伏玻璃新增产能较多而光伏组件主材硅料供给紧俏导致光伏组件企业开工偏低,需求支撑不足,导致供需矛盾加剧,价格维持低位。截至2023/2/15,3.2 mm/2.5 mm镀膜光伏玻璃价格分别为26.5/19.5元/平方米,同比提高6.0/1.6%,较2020年年初价格高位的43/35元/平方米下降38.4%/44.3%。我们认为在当前供给端较为充裕的情况下,光伏玻璃价格或将维持低位波动。

库存高位运行,盈利底部承压。随着2022年底点火产线的陆续达产,供应端持续增加,叠加假期期间运输受限,部分厂家出货放缓,库存增幅较大。截至2023年1月末,光伏玻璃企业库存62.39万吨,同比增长45.4%,环比上月增长40.2%;企业库存天数25.84天,同比提高5.45天,环比上月提高7.71天。盈利方面,光伏玻璃价格下降加之纯碱、石英砂等原材料、天然气等燃料成本均高位运行,光伏玻璃企业利润空间压缩,部分阶段出现亏损。

2023-2025年全国光伏玻璃供给量测算1)根据上文中对光伏玻璃需求端的预测,考虑到原片成品率及深加工成品率,可以测算得到供需平衡情况下,2023-2025年全球光伏玻璃供给量为3035/3539/4121万吨。2)根据CPIA,我国光伏玻璃产量占全球总产量的比例约为90%,则供需平衡条件下,2023-2025年我国光伏玻璃的供给量约为2732/3185/3709万吨,对应的光伏玻璃日熔化量分别为8.43/9.83/11.45 万T/D。3)假设后续仅福莱特、信义光能、洛阳玻璃、南玻A、旗滨集团、安彩高科等行业龙头扩产,则预计2023-2025年内新点火产能分别为3.62/1.88/0.48万吨;考虑到年内投产时点及约1个月的烤窑时间,我们假设当年新点火产线有50%产能释放。综上,测算得到2023-2025年全国光伏玻璃实际在产产能约为9.30 /12.04/13.22 万T/D,高于供需平衡时产能的10.2%/22.5%/15.5%。

我们认为在行业供给端充裕,在当前光伏玻璃价格低位运行且原燃料价格涨幅较大导致光伏玻璃企业盈利水平承压情况下,光伏玻璃企业继续扩产的意愿或有所减弱。另外,2022年11月工信部等三部门在《关于巩固回升向好趋势加力振作工业经济的通知》中提出,开展光伏压延玻璃产能预警,指导光伏压延玻璃项目合理布局。预计后续各省将陆续对新建项目的数量、规模及投产时间加以调控。以光伏玻璃产能根据安徽省工信厅公示的省内光伏玻璃在建项目情况,多数在建项目的建设节奏存在放缓、实际投产时间较拟投产时间有所延后的现象。

大尺寸硅片占比逐年提升,根据CPIA的统计及预测,2022年182/210 mm尺寸的硅片占比已经达到82.8%,预计2023年其占比将达到93.2%。部分投建时间较早的光伏玻璃窑炉无法实现210 mm大尺寸组件对光伏玻璃的生产要求。我们统计了主要光伏玻璃企业在产的日熔化量合计7.90万T/D的104座窑炉,其中50个窑炉的日熔化量小于700 T/D,产能占总在产产能的28.46%。考虑到技改的资本开支规模基本上在亿元以上,且该部分产能主要集中于行业内资金实力有限的中小企业,叠加行业利润水平持续承压背景下,我们认为该部分产能或有望逐渐退出,光伏玻璃行业在产产能过于旺盛的现象将得到边际改善。

▶ 双寡头格局明确,成本优势是核心竞争力

光伏玻璃行业基于其投资门槛(新建一座1200t/d光伏压延玻璃窑炉投资总额在10亿元左右)、技术门槛、环保门槛较高的属性,具备一定的进入壁垒,行业格局较为集中。2022年末,光伏玻璃行业产能排名前两名的信义光能和福莱特合计市占率约为50%。南玻A、中建材、彩虹新能源、安彩高科、亚玛顿等产能排名前十的企业占比约为85%。

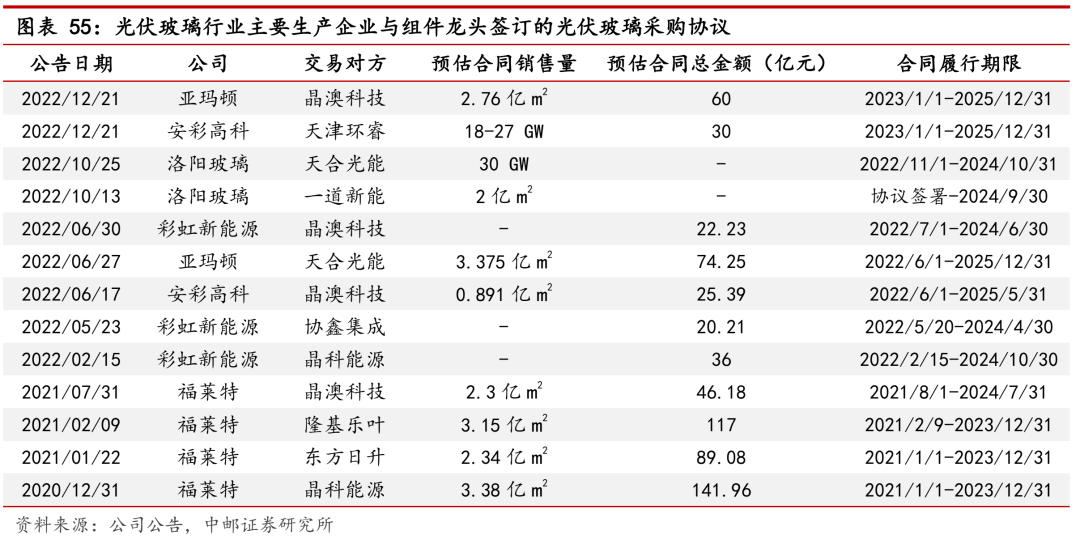

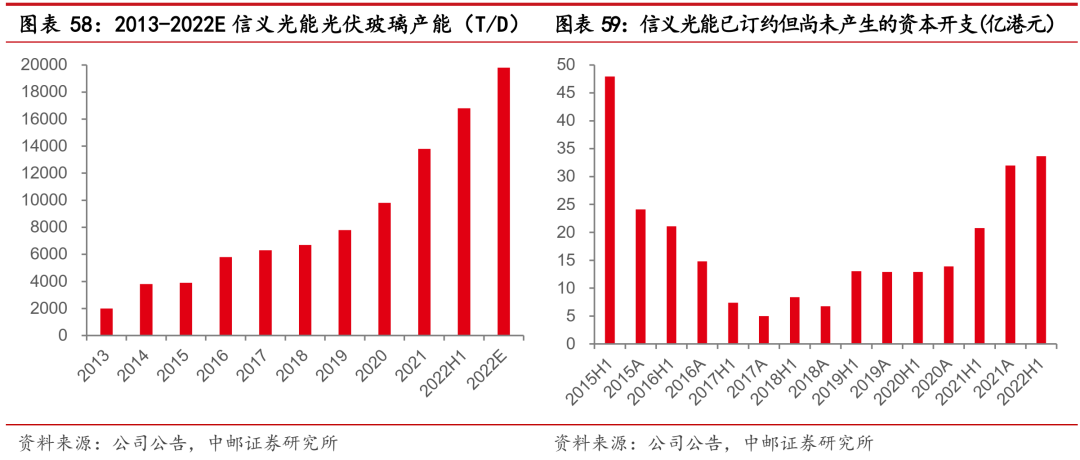

光伏玻璃行业龙头信义光能、福莱特等近年来持续扩产,强化规模优势,双寡头格局明确。另外,由于近年来平板玻璃行业产能置换趋严,浮法玻璃行业严禁新增产能;2021年浮法玻璃行业景气高涨,盈利水平显著提升;浮法龙头企业在手现金充足,纷纷布局成长属性较强的光伏玻璃行业。新进入光伏玻璃领域的包括旗滨集团,洛阳玻璃等。

洛阳玻璃于2022年完成了龙门玻璃、龙海玻璃和蚌埠中显等三家全资子公司的股权转让;拓展新能源材料业务布局,托管凯盛科技集团持有的成都中建材、瑞昌中建材和凯盛光伏等薄膜太阳能电池业务相关股权。2022年洛阳玻璃旗下的桐城新能源顺利实现首条1200 T/D光伏玻璃生产线点火投产,生产规模进一步扩大;当前来看,洛阳玻璃规划拟建项目包括洛阳新能源、宜兴新能源、自贡新能源及北方玻璃等均已完成建设项目听证会程序,后续扩产产能储备充足。

截至2023年1月末,旗滨集团已投产光伏压延玻璃产线两条(郴州光伏二线2022年4月、漳州光伏一线2023年1月点火),产能合计2400T/D。根据公司及相关省工信厅光伏玻璃听证会的公告,预计2023年内仍将有5条产线陆续建成(漳州光伏二线,浙江宁波宁海一线、二线,云南昭通一线、二线),2023年底产能达到8400T/D;2025年底产能有望增至15600T/D。公司光伏压延玻璃产线均为1200T/D大窑炉产线,具备生产超薄、大规格玻璃产品产能,符合当前光伏组件大尺寸、轻量化、双玻渗透率持续提升的发展趋势。公司光伏玻璃业务依托于自身资源端高质量超白石英砂供给、新产线先进技术等优势有望快速跻身行业前列,并成为公司业绩的新一成长极。

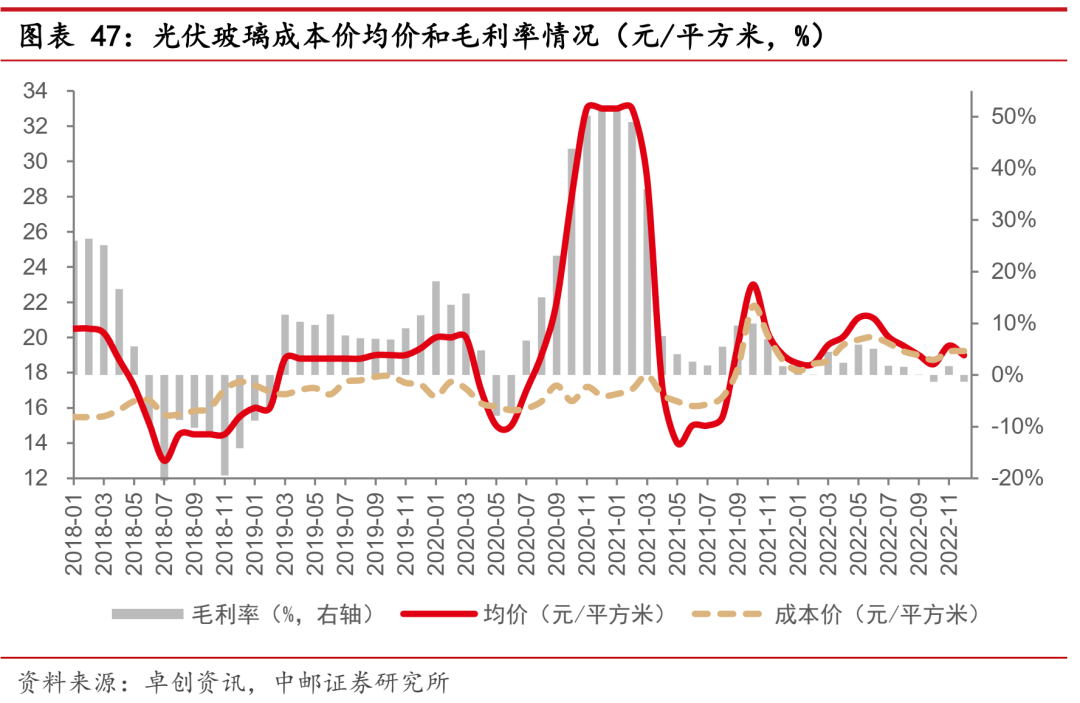

2022 H1福莱特/信义光能/洛阳玻璃/彩虹新能光伏玻璃业务的毛利率分别为23.02%/26.7%/9.71%/14.97%,较2021年下降12.68/14.40/10.58/6.15 pct。2022年在原材料及燃料价格均大幅上涨的情况下,光伏玻璃企业的毛利率均有所下降,但福莱特、信义光能等一线龙头的毛利率仍高于二线龙头10%-15%。

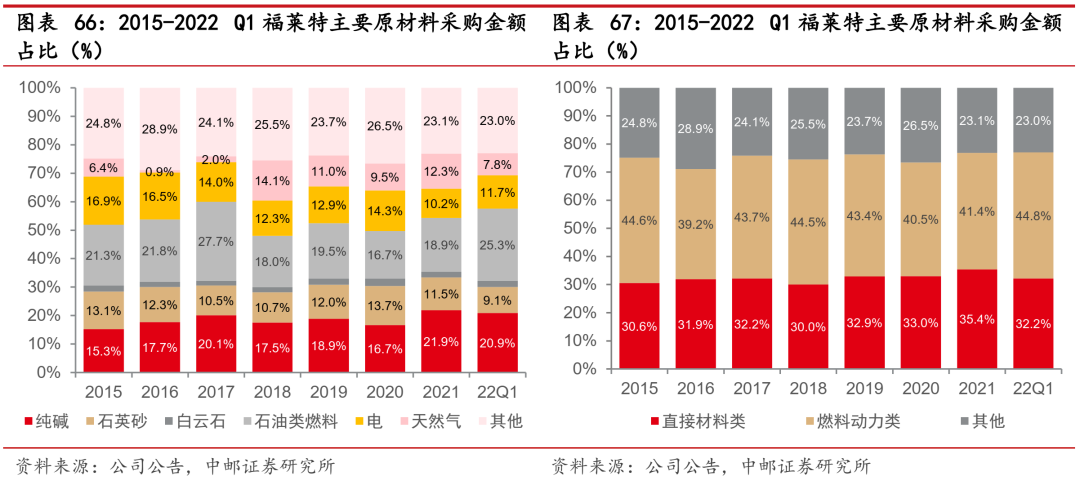

光伏玻璃成本中直接材料占比约为30%-35%,燃料动力占比约为40%-45%,人工及其他等占比约为20%。其中,原材料的主要构成为纯碱和石英砂,燃料及动力的主要构成为石油类燃料和天然气。

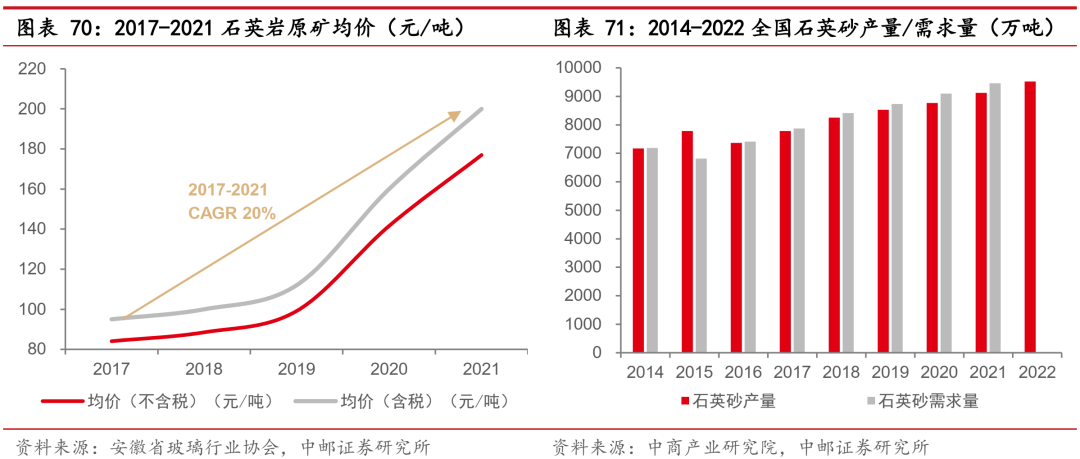

根据福莱特招股说明书中的相关数据,生产1吨光伏玻璃需要低铁石英砂745 kg、纯碱254 kg、白云石120 kg、石灰石117 kg、芒硝14 kg;低铁石英砂在光伏玻璃的生产中用量最多。石英岩原矿属非再生资源,随着逐步开采,整体资源储量下降,导致资源价格上升。且随着近年来环保、安全生产监管的不断加强,达不到安全生产条件或环保不能达标的企业被关闭停产,加之政策端对矿产开发控制趋严,石英岩产量增长远不及需求端的增长。2021年,全国石英砂产量为9123万吨,需求量为9460万吨;石英砂原矿均价(含税)约为200元/吨,同比增长25%;2017-2021年石英砂原矿的价格涨幅约为20%。

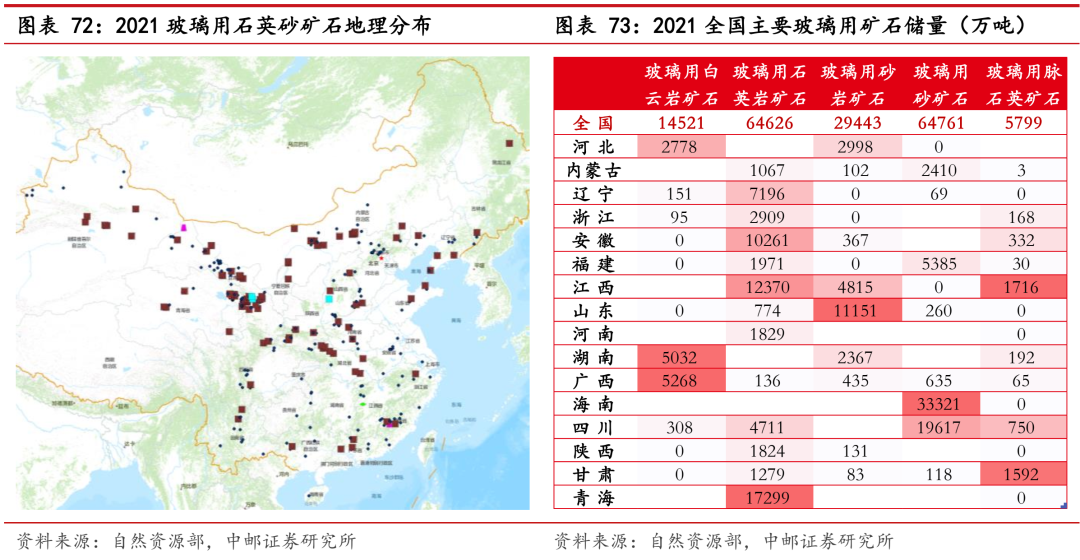

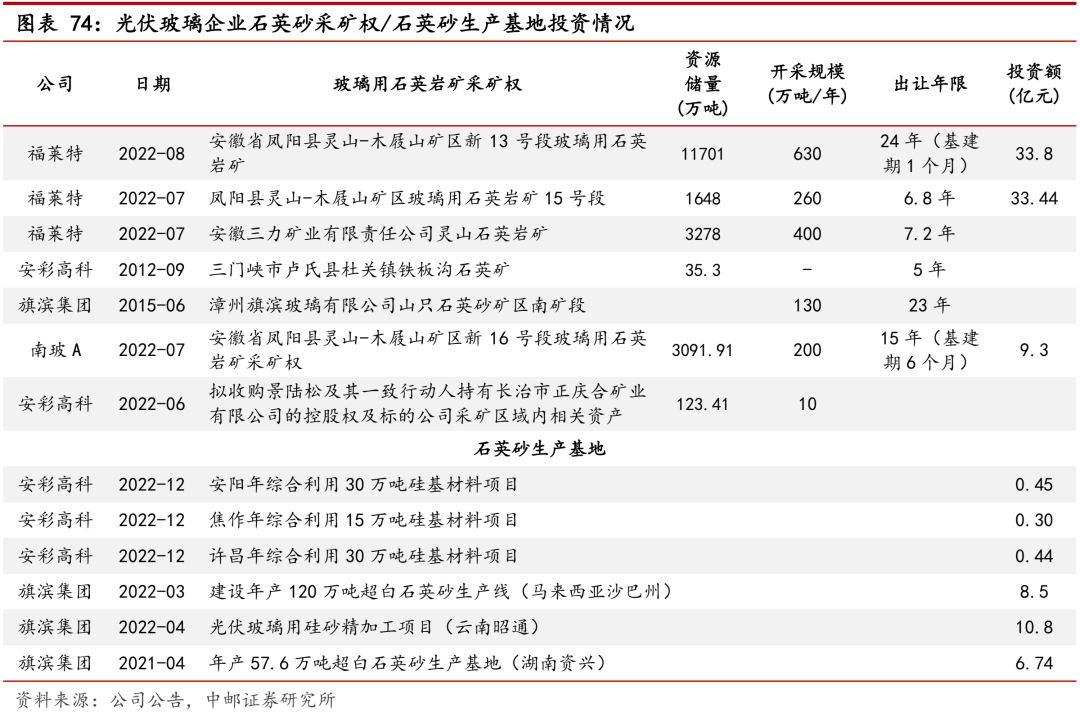

在当前优质玻璃用石英岩矿产资源稀缺的大环境下,光伏玻璃生产企业石英砂采购价格上涨使成本端承压;同时,外部采购无法保障石英砂供给的稳定持续,且各加工厂生产的产品质量参差不齐,影响光伏玻璃生产的成品率及良率等。因此,近年来,光伏玻璃企业纷纷通过收购采矿权、新建石英砂生产基地等,以保证用砂安全和质量稳定。

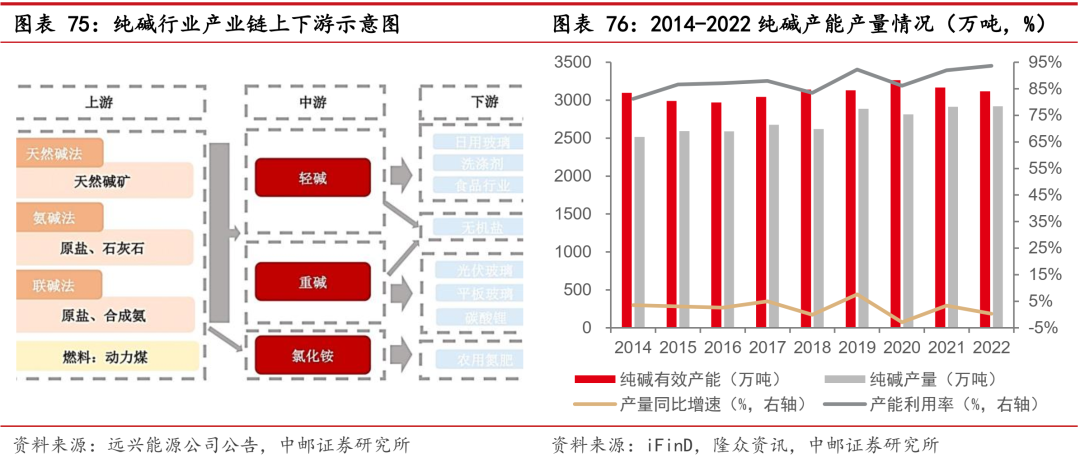

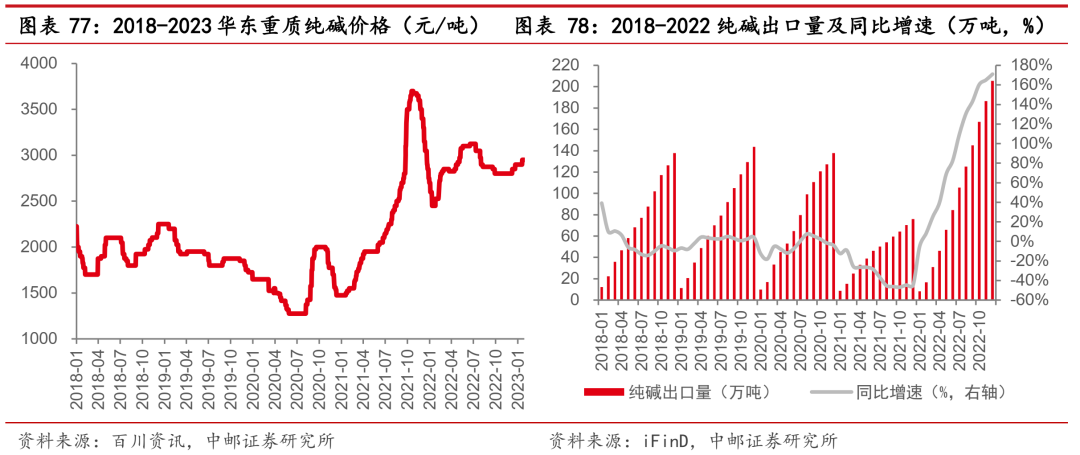

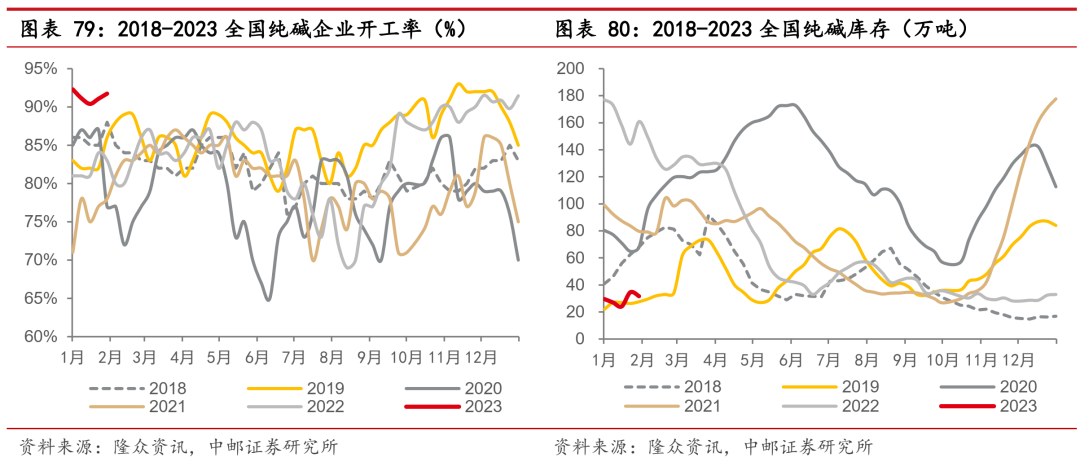

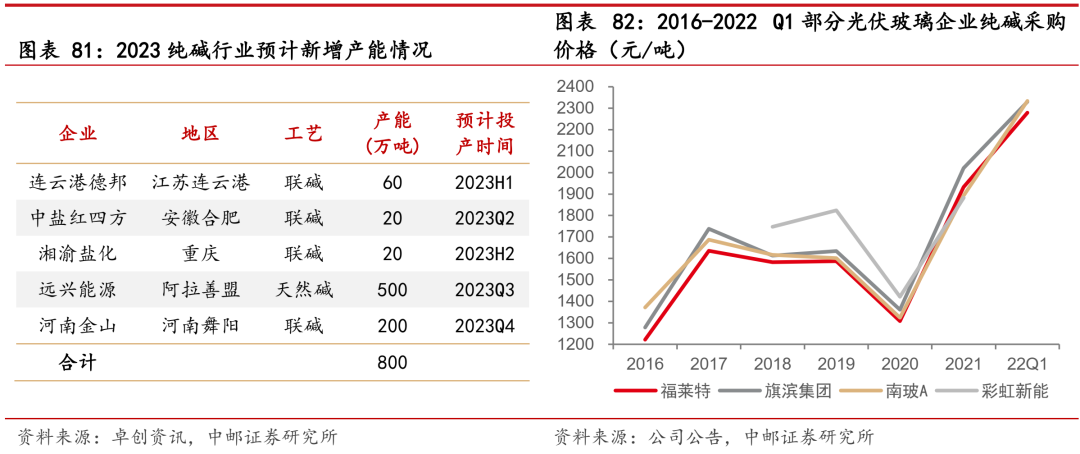

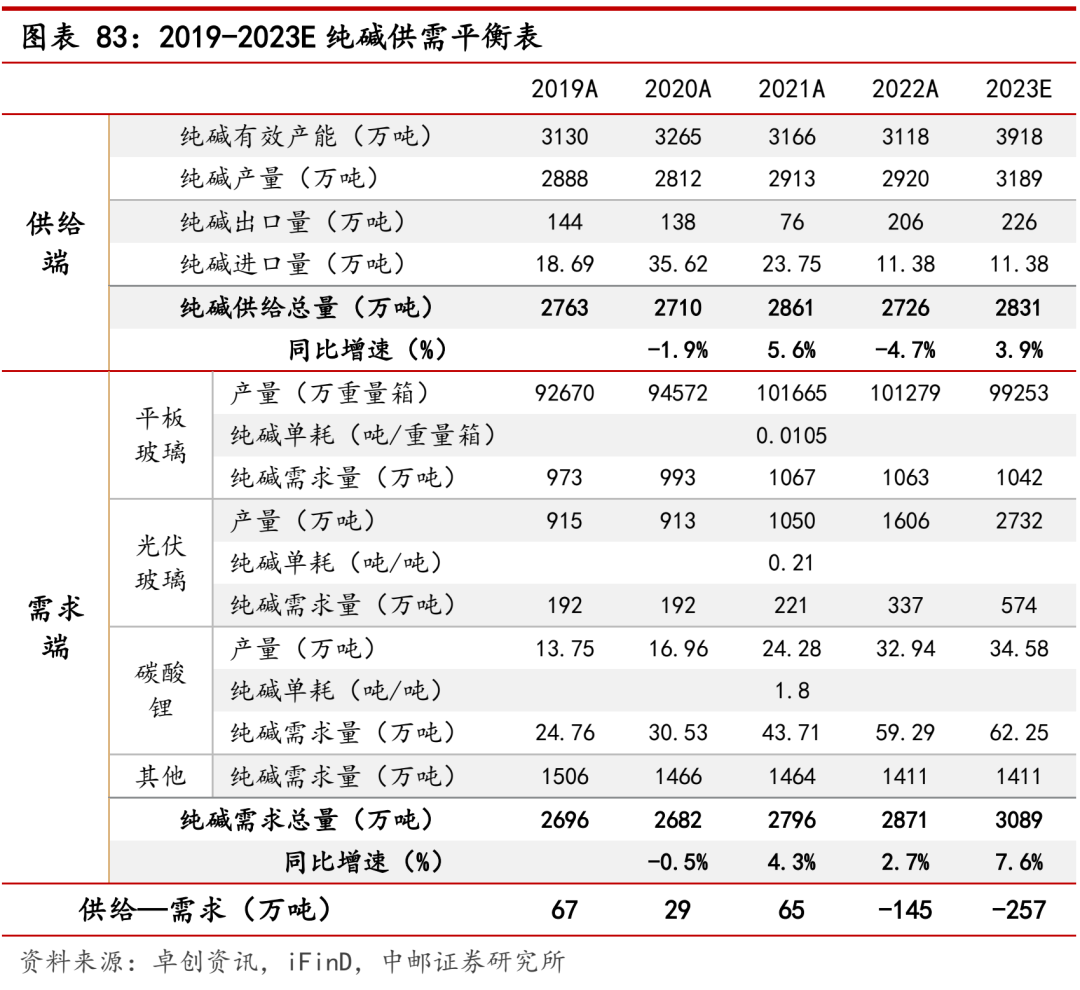

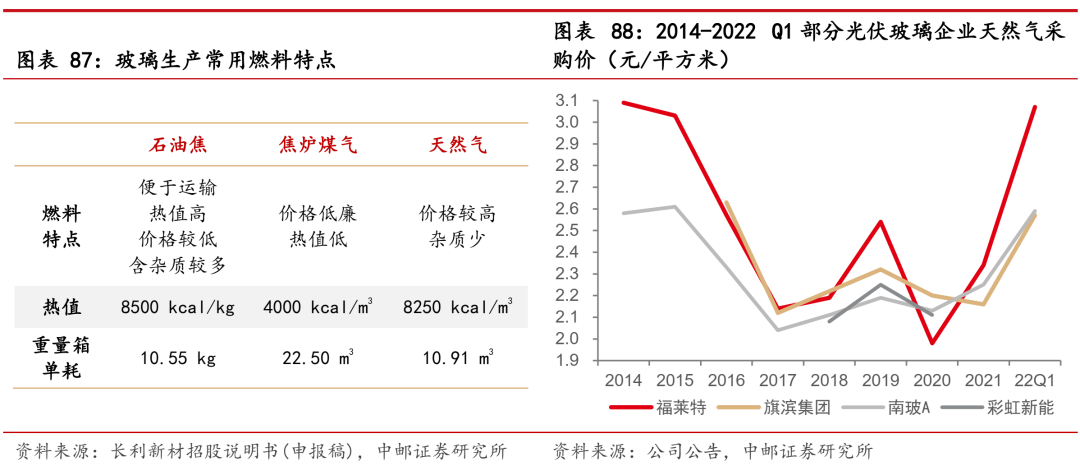

近年来,受环保趋严等因素影响,我国纯碱产能持续退出;截至2022年末,纯碱行业有效产能为3118万吨/年,较2020年的3265万吨/年减少147万吨/年。而纯碱下游应用领域中最主要的即为玻璃行业,2022年光伏玻璃行业在产产能扩张明显,纯碱订单旺盛,纯碱行业呈现供不应求的格局。同时,由于纯碱行业的市场集中度较高,大型纯碱供应商的话语权较强,下游企业的议价能力较弱;2022年纯碱价格涨势明显,纯碱企业的开工率处于近年来的高位,而库存达到近年来的低位。截至2023/2/16,华东重质纯碱市场价为3050元/吨,同比增长8.9%;纯碱企业整体开工率为91.04%,同比提高11.04 pct;纯碱企业库存为29.35万吨,同比下降78.08%。

2023年纯碱行业虽有较多产能释放,但主要集中在下半年;需求端下游光伏玻璃产量保持快速增长将加剧纯碱供给紧张格局,我们认为2023年上半年纯碱价格将继续上涨。

2022年,石油类燃料、天然气价格涨幅较大且波动剧烈,2022Q2-Q3为价格高位。根据iFinD,石油焦/燃料油/LNG年涨幅达到87.6%/29.3%/79.3%,价格波动幅度达到101.0%/29.5%/118.4%。光伏玻璃企业采取多种方式以降低天然气及石油类燃料价格波动对成本的影响,除了长协、规模化采购外,旗滨集团、福莱特等玻璃企业采用玻璃熔窑上装配了石油类燃料和天然气双燃料系统,优化配置使用天然气和石油类燃料。另外,光伏玻璃的生产具有刚性特征,窑炉结构设计直接影响了生产效率及生产成本,大型窑炉具备更高的熔化率及切片成品率,其内部的燃烧和温度更稳定,所需要的原材料和能耗更少,使得光伏玻璃的生产效率更高,生产成本更低,因此新建产线具备一定的“后发优势”。

▶ 投资建议

光伏玻璃需求端受益于光伏装机高增预期,行业成长属性凸显。当前光伏玻璃供给端相对充裕,原燃料价格高位运行,行业盈利正处于周期底部,预计后续价格继续下降空间有限。我们推荐具备“后发优势”的浮法龙头旗滨集团2023年光伏玻璃实现从0到1的突破将推动公司估值水平抬升;超白压延玻璃与TCO镀膜玻璃技术兼备的金晶科技,有望受益于钙钛矿电池商业化进程加速带来的TCO镀膜玻璃需求放量;建议关注洛阳玻璃*、南玻A*(标*为暂未覆盖标的)。

▶ 风险提示

光伏新增装机量不及预期;双玻组件渗透率提升不及预期;原材料、燃料价格大幅上涨风险;供给端增长过快风险。

证券分析师:丁士涛

SAC登记编号: S1340522090005

研究助理:刘依然

SAC登记编号:S1340122090020

l 法律声明:

本订阅号(微信号:【PDDS-CMA】)为中邮证券有限责任公司(下称“中邮证券”)分析师【丁士涛】的自媒体平台,并非中邮证券研究报告的发布平台,所载内容均摘编自中邮证券研究所已正式发布的研究报告或对报告进行的跟踪与解读。订阅人若使用本订阅号所载内容,有可能会因缺乏对完整报告的了解而对报告的摘编产生歧义,提请订阅人参阅中邮证券当日已发布的完整证券研究报告,并以报告发布当日的完整内容为准。本订阅号所载内容仅供中邮证券客户中符合《证券期货投资者适当性管理办法》规定的专业投资者参考,中邮证券不因任何订阅或接收本订阅号所载内容的行为而将订阅人视为中邮证券的客户。

本订阅号所载内容所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本订阅号所载内容并非投资决策服务,仅供订阅人参考之用,不是也不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本订阅号所载内容而取代自身的独立判断,应根据自身能力自主审慎决策,并自行承担投资风险。本订阅号所载内容不表明其对产品或者服务的风险和收益做出实质性判断或者保证,中邮证券及分析师个人不对使用本订阅号所载内容产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)