炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

(报告出品方/作者:东亚前海证券,李子卓)

1.钾肥:基础肥料,无可替代

1.1.钾元素与钾矿

1.1.1.钾元素与钾矿的形成

钾元素(K)是地壳中最常见的七大基本元素之一,在地壳中的含量2.6%。地球上的钾元素来自于宇宙中的超新星爆炸,爆炸后产生大量的自由中子经过慢中子捕获过程(也称为:s 过程)形成了地球上常见的元素。钾在自然界中只以化合物形式存在,在海水中以钾离子的形态存在,含量约为 0.38g/kg,在陆地上主要存在于钾碱矿中,云母、钾长石等硅酸盐中都富含钾。

地质学对于钾矿的形成模式有多种观点。一般常见的三种形成模式分别为陆表海盆成钾作用模式、异常蒸发成钾模式和裂谷成钾模式。对盐类矿床中盐类来源,地质学专家持多源说观点,即海源、陆源和深源。地球已探明的钾盐资源/储量为 2500 亿吨(K2O),主要钾盐矿床属于古代海相,几乎所有巨型石盐和硫酸盐沉积层系都是巨量海水渗入封闭凹陷后蒸发析出形成。近年,有学者根据裂谷盆地钾盐矿床特征,提出的裂谷成钾模式可分为 3 个成钾作用过程:蒸发沉积、沉积淋滤及变质—改造。

1.1.2.钾矿以岩石矿为主

全球钾矿以岩石矿为主,光卤石和钾盐湖开采较少。地球上的钾元素以钾盐的形式存在于钾矿石中。自然状态下钾盐存在于钾盐岩石或地下盐湖含钾的盐溶液中,因此钾矿可以大体分为钾岩石矿和钾盐湖矿。全球钾盐矿分布不均衡,超过四分之三数量的钾盐矿分布在北半球北纬30~60°之间。

我国钾盐矿床以现代盐湖型为主,集中分布在青海、新疆和西藏。根据 2020 年发布的《中国矿产地质志·钾盐矿卷》数据,截至2018年底,全国查明钾盐矿 50 处,发现钾盐矿产地为120 处,其中1 处超大型钾盐矿床、 8 处大型钾盐矿床、14 处中型钾盐矿床,其余均为小型、矿点或矿化点,主要分布在青海、新疆、西藏、四川和云南等地。我国目前以开采钾盐湖为主。固体矿床储量很少,集中分布在云南勐野井钾盐矿床和四川渠县农乐乡杂卤石矿床。

1.1.3.钾矿开采方式

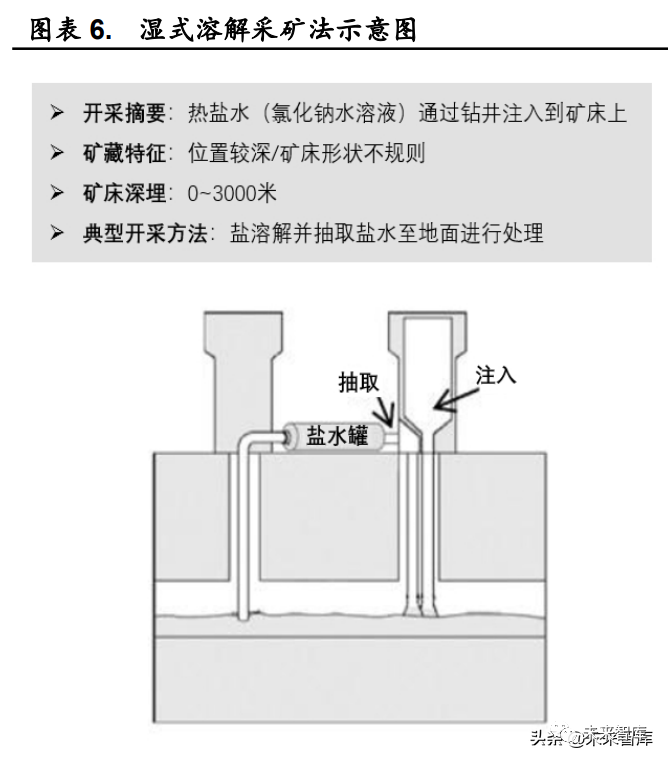

钾矿的开采主要分为旱采法(又名干式竖井采矿法)和水溶法(又名湿式溶解采矿法)2 种方式:

1)旱采法:旱采法是在地表下几百米深的矿床上,使用炸药或切割的方式开采粗盐,然后通过竖井输送到地面工厂进行处理。旱采法适用于位置较浅的钾矿,一般深度不超过 1000 米,典型的开采方法有房柱式开采和转孔爆破法。旱采法具有运营成本低,开采经验更丰富的优点,同时需要更大的资本投入。世界上天然钾盐矿藏仍主要用干式竖井采矿法,目前我国在老挝的钾盐矿多用此法。

2)水溶法:水溶法通过较深的钻孔,用淡水溶解矿藏中易溶解的钾盐,并将含钾溶液抽回到地面的大容器中,再将热溶液冷却,使得氯化钾结晶析出。水溶法适用于位置较深或者矿床形状不规则的钾矿,矿床深度一般在 0~3000 米,典型的开采方法是盐溶解并抽取盐水至地面进行处理。与旱采法相比,资本支出相对较低,投产时间相对较短,环境影响较小,低劳动力需求,允许更弹性化的营运,能够开采更深或形状不规则的矿床。但实际营运中使用水溶法采矿的钾矿较少。

1.2.钾盐:主要应用于农业生产

1.2.1.钾盐作为钾肥用于农业生产

世界钾盐工业、农业消费结构趋于平稳,农业消费占比86%。根据联合国食物和农业组织(FAO)数据,2020 年全球钾盐消费量总计4482.3万吨,其中农业消费 3871.1 万吨占比 86%,工业消费611.2 万吨占比14%。2016 年至今世界钾盐工业、农业消费量逐年增加,年平均增速约为2%,而钾盐消费结构保持平稳,农业和工业消费占比分别稳定在86%和14%左右。

钾盐主要用途是作为钾肥用于农业生产。钾肥上游原材料主要包含钾石盐、光卤石、苦卤等。中游钾肥种类繁多,包括氯化钾、硫酸钾、磷酸二氢钾、草木灰等。因钾肥在植物生长发育的过程中起到至关重要的作用,因此钾肥下游被普遍应用于农业、林业、园林景观等行业。

1.2.2.钾肥可分为含氯钾肥和不含氯钾肥两大类

钾肥是以钾元素为主要养分的肥料,根据化学成分可以分为含氯钾肥和不含氯钾肥 2 大类。含氯钾肥即氯化钾,是易溶于水的速效性钾肥,其中钾含量 50%-60%(以氧化钾计),可作为基肥和追肥使用。不含氯钾肥通常包括硫酸钾、硝酸钾、磷酸钾、有机钾和草木灰等,其中市面上应用较广泛的是硫酸钾、硝酸钾和磷酸二氢钾。硫酸钾的钾含量在50%-52%左右,除可作基肥和追肥外,也可作根外追肥使用;硝酸钾钾含量46%,适宜用作追肥;磷酸二氢钾钾含量约 34%,可用作基肥、种肥、追肥、浸种等。

钾肥产品中,氯化钾占主要市场份额,同时氯化钾的下游应用以农业为主。氯化钾、硫酸钾、硫酸钾镁和硝酸钾占据主要市场。以我国为例,2020 年国内氯化钾消费量占钾肥总量的 70%,其次是硫酸钾占13%。考察氯化钾的消费数据,我们发现 2020 年国内氯化钾表观消费中复合肥、直接种植和其他钾盐分别占比 49%、8%和38%,即57%的氯化钾用于农业肥料领域,用于其他非农业领域仅占比43%,包括医药、食品加工等领域。

1.2.3.钾肥生产工艺多样化

钾肥的生产工艺根据产品种类有所差异:

1)氯化钾的生产工艺多样,传统的透膜分离法、萃取法、溶析法以及沉淀法等生产工艺危害性较大、流程复杂、对生产设备要求较高,不适合在实际的工业生产中运用。现在常用的生产方法有:冷分解浮选生产法、冷结晶浮选生产法、反浮选结晶生产法、热熔生产法以及对卤生产法。

2)硫酸钾的生产工艺主要有 3 种,分别是曼海姆生产法、芒硝生产法以及软钾镁矾生产法。硝酸钾的生产工艺有3 种,分别是:复分解生产法、中合法以及离子交换法。其中复分解法又可分为氯化钾-硝酸钠复分解法和氯化钾-硝酸铵复分解法 2 种。

1.3.钾肥:粮食的粮食

1.3.1.农业生产中钾肥施用范围广阔

禾谷类及各种经济作物适宜施用钾肥。禾谷类是主要的钾肥施用作物,玉米、稻米和小麦合计占比达到 42%,蔬菜水果、糖类、油棕等经济作物及豆科作物也施用钾肥。在具有灌溉条件、排水状况良好或多雨地区大多数作物都可施用氯化钾,少数经济作物为改善品质,不宜施用氯化钾。

钾肥的施用方法取决于土壤质地和农作物种类。土壤质地方面,砂质土速效钾含量较低,一般低于 80mg/kg,应增施钾肥;粘质土速效钾含量80-120mg/kg 之间,可少施或不施钾肥。缺钾又缺硫的土壤可施硫酸钾。轮作施钾以及钾肥品种之间的合理搭配同样重要。在冬小麦、夏玉米轮作中,钾肥应优先施在玉米上。硫酸钾成本偏高,适宜于烟草、糖类作物、果树等高效经济作物,氯化钾较便宜,适宜于纤维作物。

1.3.2.钾肥在农业上具有不可替代性

钾肥是农作物生长发育过程中不可或缺的肥料,是粮食的粮食。钾元素在植物的体内一般占干物质重的 0.2%-4.1%,仅次于氮元素。钾在植物生长发育的过程中可以参与 60 种以上的酶系统的活化作用,同时参与植物的光合作用、碳水化合物代谢、蛋白质的合成等生理过程,还能增强作物抗逆性,提高抗旱、抗寒、抗病、抗倒伏等能力,对作物稳产、高产具有十分重要的作用。

钾肥与氮肥磷肥对农作物的作用各有特点。氮肥是世界化肥生产和使用量最大的肥料品种,氮是构成蛋白质的主要元素,适宜的氮肥用量能促进农作物叶子的生长。磷肥中的磷元素是核酸和核蛋白的组成成分,能加速细胞分裂,促使植物根系和地上部分快速生长。钾肥的施用可提升作物对氮、磷的吸收,有利于植物茎秆中纤维素的形成与维管束发育,提高农作物的口感和营养。

1.3.3.农业中钾肥消费量的影响因素

农业中的钾肥消费需求受到人口增长、人均食物消耗的增长和单位作物化肥施用量三方面因素的影响:人口增长及人均食物消耗的增长带动农业发展,钾肥消费需求因而受到影响。近 20 年来,全年人口数量稳定增长,由2000 年61.1亿人增长到2020 年 77.6 亿人,增加了 26.4%,年复合增长率为1.2%。人均食物消耗的增长受全球人均 GDP 影响,其同样保持增长趋势,2020 年人均GDP为10520 美元,与 2000 年的 7857 美元相比增长了33.9%。

受全球人均耕地面积下降和粮食需求增长的影响,全球钾肥每亩用量呈现上升趋势。中国、印度等人口大国的人口快速增长导致的人均耕种面积下降现象明显。2018 年中国人均耕地面积0.085 公顷,远低于世界平均水平 0.184 公顷。据世界粮油组织(FAO)数据,2019 年钾肥每亩用量的全球平均值为 24.2 千克/公顷,与 2000 年14.87 千克/公顷相比增长高达62.7%,复合增长率 2.6%。在耕地面积受限与粮食需求增长的矛盾下,粮食单位产量的提高愈发重要,其中农化产品的投入是提高产量的重要方式。粮食的刚需属性将支持全球钾肥需求量继续增长。

2.供给:资源集中,巨头垄断

2.1.全球钾资源分布不均,主要集中于北半球

2.1.1.加拿大、俄罗斯和白俄资源储量领先

全球钾资源主要分布在加拿大、俄罗斯和白俄罗斯。美国地质调查局(USGS)2021 年发布的最新统计数据显示,截至2020 年全球钾盐可开采储量(K2O)大于 37 亿吨,主要分布在北美和东欧地区,其中加拿大、俄罗斯和白俄罗斯的储量分别为 11 亿吨、7.5 亿吨和6 亿吨,分别占全球总量的 30%、20%、16%,合计占比 66%。中国钾盐储量3.5 亿吨,占世界钾盐储量的 9%,排名第四。

2.1.2.固体钾矿主要分布在北美和欧洲北美和欧洲

是全球大型固体钾矿资源的聚集地。北美方面,固体钾矿主要分布在加拿大和美国。加拿大拥有加拿大萨斯卡彻温—美国北达科塔Elk Point 盆地钾盐成矿区和加拿大新不伦瑞克省Marinetimes盆地钾盐成矿区 2 个主要岩石矿区,前者是世界级超大型钾矿带,钾盐分布范围广,厚度大,品位高,以优质钾石盐型为主;后者也已发现5个大型钾矿床。美国的亚里桑那州 Holbrook 盆地钾盐成矿区钾盐矿床规模大,埋藏浅,品位高。欧洲方面,固体钾矿区集中分布在俄罗斯和白俄罗斯,其中俄罗斯的东西伯利亚涅帕盆地钾盐成矿区钾盐资源储量高达1200-1300亿吨。

亚洲、非洲和南美洲固体钾矿区数量相对较少。亚洲方面,主要的大型钾矿有泰国—老挝呵叻盆地—沙空那空盆地钾盐成矿区和中国江城盆地钾盐成矿区,前者氯化钾远景资源量达到430 亿吨。非洲方面,钾矿区以加蓬—刚果盆地钾盐成矿区为主,光卤石岩地质资源量高达约8000亿吨,但分布不稳定,开采困难。南美洲方面,钾盐矿主要分布在巴西和阿根廷,以巴西塞尔希培盆地钾盐成矿区、巴西亚马逊盆地钾盐成矿区和阿根廷内乌肯—门多萨盆地钾盐成矿区为主。

2.1.3.钾盐湖主要分布在亚洲和南美洲

亚洲和南美洲是全球钾盐湖的聚集地:亚洲方面,钾盐湖主要分布在中国和以色列。中国有6大主要的盐湖,分别为扎布耶盐湖、西台吉乃尔盐湖、一里坪盐湖、大柴旦盐湖、东台吉乃尔盐湖和察尔汗盐湖,其中扎布耶盐湖品位最高,钾离子达到3.96%。东台吉乃尔盐湖和察尔汗盐湖品位达到1.38%和1.25%,在世界主要盐湖中属于较高品位。以色列的钾盐湖位于死海地区,品位不高但是储量相对较大,达到 200 万吨。南美方面,钾盐湖主要分布在玻利维亚、智利和阿根廷。其中,玻利维亚的乌尤尼盐湖为世界上最大的盐湖,储量1020 万吨,但品位较低;智利的阿塔卡玛盐湖资源储量和品位均处于较高水平。另外,北美地区有少量钾盐湖分布在美国,分别为银峰盐湖和犹他大盐湖,资源储量和品位均处于世界盐湖较低水平。(报告来源:未来智库)

2.2.国际巨头垄断、供给增速放缓

2.2.1.行业集中度高、岩石矿优势突显

全 球 钾 肥 形 成 国 际 巨 头 垄 断 格 局,产能集中度高。加拿大的Nutrien、俄罗斯的 Uralkali 和白俄的 Belaruskli 分别以1315万、1250万和 1239 万吨产能位列世界前三。受资源限制,全球产能前10的钾肥生产企业中仅有盐湖钾肥和藏格矿业(维权) 2 家中国企业,年产能分别为500和200 万吨。2019 年排名前 5 的企业产能合计达到5165 万吨(实物量),约占全球主要钾肥生产国产能总量70.5%。

全球主要钾肥生产企业的钾资源以岩石矿为主,岩石矿对产能贡献的优势明显。全球主要钾肥企业中,产能排名前四的企业拥有的钾矿类型全部为岩石矿。岩石矿对产能贡献的优势明显,主要原因一方面是岩石矿品位远高于钾盐湖,提取效率更高,另一方面是钾矿开采技术的开发早于盐湖提钾,因此技术和产业布局上更为成熟。但相比矿石提钾,盐湖提钾具有较大的成本优势,随着技术的不断成熟,应用越来越广泛。

加拿大、白俄和俄罗斯是钾肥主要出口国,达到千万吨级。加拿大是全球钾肥出口量最大的国家,2019 年出口量达到1953 万吨,占全球钾肥出口总量的 41%,白俄和俄罗斯出口量分别为1032 万吨和935万吨,三者出口量占比达到全球钾肥出口总量的 82%。

2.2.2.国际钾肥联盟发展历程

两大钾肥联盟掌握 7 成市场份额。全球超过70%的钾肥资源集中分布在北美和东欧,国际钾肥的供应也主要集中在几个头部生产厂家之中。2008 年之前,全球两大钾肥贸易集团北美钾肥销售联盟(Canpotex)和白俄罗斯联盟(BPC)长期以来控制着全球钾肥的贸易。1970 年以来,两大钾肥联盟也经历了从形成到分裂的发展历程:

1)两大钾肥联盟的形成:北美方面,1970 年10 月PotashCorp(加拿大钾肥)、Agrium(加阳)和 Mosaic(美盛)公司组成北美钾肥销售联盟(Canpotex),掌握全球 37%市场份额。2018 年1 月,PotashCorp和Agrium 完成合并,成立了如今的 Nutrien 公司。东欧方面:白俄罗斯联盟(BPC)则由 Uralkali(俄罗斯乌拉尔钾肥)、Belaruskali(白俄罗斯钾肥)和 Silvinit(西尔维尼特)公司在 2005 年4 月组成,掌握全球超过34%市场份额。

2)BPC 联盟破裂竞争加剧:2011 年Uralkali 与Silvinit 合并,进一步加深了国际钾肥垄断格局,两大联盟提高国际钾肥价格,使钾肥价格长期以来远高于其自身的生产成本的价格水平。2013 年7 月Uralkali 宣布退出白俄罗斯钾肥联盟(BPC),决定满负荷生产增加产能,宣告着BPC联盟的破裂。从此,全球主要钾肥供应商都开始增产增量以抢占市场份额,全球钾肥生产远高于需求,进而价格一路下滑,钾肥产业进入下行周期。

目前全球主要钾盐供应商主要有:加拿大Nutrien 公司、俄罗斯Uralkali 公司、白俄罗斯 Balaruskali 公司、美国Mosaic 公司和我国的盐湖股份等。产能主要集中在头部供应商,根据Wind 数据和各公司公告,2019 年 CR5 约为 70.5%。

2.2.3.全球主要钾肥企业简介

Nutrien 是全球最大的肥料公司,主营业务产品为钾肥、氮肥和磷肥。2018 年,Nutrien 由 PotashCorp 和Agrium 合并而成,钾肥年产能超过 1300 万吨,约占全球 20%,是全球市值最高的化肥生产商。同时,公司从事农作物种子保护剂等产品的生产和销售。Nutrien 总部位于加拿大萨斯卡通,在加拿大萨斯克彻温省拥有 5 个钾盐矿区,新不伦瑞克省拥有1个矿区。

近 5 年公司产量基本稳定,营收整体呈上升趋势。产量方面,2016-2020 年公司钾肥产量基本稳定在 1100-1200 万吨/年。营业收入方面,2016-2020 年营业收入分别为 136.65 亿美元、45.47 亿美元、196.36亿美元、200.84 亿美元和 209.08 亿美元,除2017 年营业收入的大幅变动,公司近 3 年营收整体稳定增长,平均年增长3.2%。

Uralkali 是俄罗斯钾肥生产和出口商,主营产品为氯化钾、氯化钠及原料光卤石。Uralkali 钾肥年产能超过1200 万吨,产量约占全球20%。公司向 70 多个国家出口氯化钾,市场包括巴西、印度、中国、东南亚、欧洲和美国,拥有波罗的海码头和专用火车。Uralkali 的5座钾矿和7座 处 理 厂 位 于 俄 罗 斯 彼 尔 姆 边 疆区的世界第二大钾镁盐矿Verkhnekamskoe,总矿石储量约 82 亿吨。

近 5 年公司产量趋于平稳,营收增速后期放缓。产量方面,2017-2020 年公司钾肥产量基本稳定在 1100-1300 万吨/年。营业收入方面,2017 年增速较高,后期放缓企稳。2016-2020 年营业收入分别为22.78亿美元、27.61 亿美元、27.54 亿美元、27.82 亿美元和26.96 亿美元,近4年营收均在 27 亿美元左右浮动,近 5 年营收平均增长率为4.7%。

Mosaic 是世界最大的磷肥生产商和销售商,第二大化肥生产商。公司于 2004 年 10 月由美国嘉吉公司和美国IMC 共同组建。公司总部位于美国明尼苏达州明尼阿波力市,在全球17 个国家建有工厂。公司钾盐矿主要位于加拿大,以固体钾石盐矿为主。公司全年化肥产量2700 多万吨,其中钾肥产量超过 800 万吨。除钾肥外,公司产品还有工业用白钾、磷酸二铵、复合肥料以及饲料添加剂。

近 5 年公司钾肥销量整体上行,近2 年营收有所放缓。钾肥销量方面,2016-2020 年公司钾肥销量分别实现777.8 万吨、860.1万吨、878.2 万吨、784.3 万吨和 939.7 万吨,近5 年平均增速为5.5%。营业收入方面,前 3 年公司营业收入分别为71.63 亿美元、74.09亿美元和95.87 亿美元,逐年增加。2019-2020 年营收有所降低,分别为89.06亿美元和 86.82 亿美元。

2.2.4.全球钾肥产量增速放缓

全球钾肥产量逐年增长,增长速度总体放缓。根据FAO 数据,全球钾肥产量自 2016 年至 2020 年,由 4417.7 万吨增长至5275.2 万吨,2021年和 2022 年全球钾肥产量预计将分别达到5366.4 万吨和5419.7万吨,增长率有所下降但仍在 1.0%以上。FAO 预计2022 年美洲产量2097.9万吨,欧洲产量 2202.1 万吨,亚洲产量 1119.7 万吨。

分区域来看,美洲、亚洲增速放缓,欧洲是钾肥产量主要增长区域。2018 年以来,全球钾肥产量增速自 6.8%逐渐放缓。美洲的增速降低幅度最大,由 2018 年 14.4%降至 2020 年 1.4%。亚洲产量增速最小,2017-2020 年产量振幅保持在 2%以内。FAO 预计2022 年欧洲将是钾肥产量增速最大的区域,预期能达到 1.9%。

3.需求:下游景气,需求增长

3.1.农产品价格与化肥价格高度相关

长期来看,全球主要农产品价格与化肥价格变动高度趋同:

1)磷肥、氮肥价格与农产品价格峰值出现时间高度重合。长期以来全球主要农产品,尤其是玉米和小麦的价格涨跌趋势与磷酸二铵、尿素价格显著相关,2008 年、2011 年和 2021 年峰值出现时间基本相同。尤其表现在 2008 年,以磷酸二铵为例,玉米、小麦和大豆价格上涨至高位,同时磷酸二铵价格上涨至超过 1000 美元/吨。随后2009-2019 年,农产品价格波动较明显,磷肥和氮肥也出现相同趋势的波动。

钾肥价格与农产品价格高度相关,但钾肥价格峰值出现时间略有延后。1990 年至 2004 年农产品和钾肥价格处于低位运行,波动较小。而2008 年以后随着农产品价格大幅上涨,钾肥价格也迎来上涨,并于2009年达到峰值。随后 2009-2019 年农产品价格波动上涨,钾肥价格也随之波动,其峰值比农产品价格峰值延后 6 个月以上。

2020 年以来农产品价格高企,带动了钾肥价格增长。2020年至今,全球玉米、小麦、大豆等主要农业产品期货价格多数呈上涨趋势。从2020年年初至 2022 年 2 月 11 日,玉米、小麦和大豆CBOT 期货结算价分别上涨 66.3%、42.4%、65.5%,并且仍处于上行通道。全球经济复苏,农产品价格上涨,同时带动了钾肥的价格上涨。自2020 年8 月以来,我国氯化钾价格出现了明显的上涨。截至 2022 年2 月11 日,国内氯化钾市场平均价报 3475 元/吨,同比上涨 70.85%,目前仍处于上涨态势中。

3.2.农产品供需增长带动钾肥需求量增加

2021 年以来,主要农产品供需稳步提升。2021 年全球谷物产量约27.9 亿吨,消费量 28.1 亿吨,相比 2012 年增长率均为20.4%,产量和消费量差距较小。根据经合组织-世界粮农组织(OECD-FAO)预测,到2030 年,全球玉米、大豆和小麦的产量分别为13.1、4.1 和8.4亿吨。相比2021 年的增长率分别为 10.9%、10.2%、8.2%。

主要农产品种植面积稳步提升,其中玉米、大豆种植面积增长态势明显。根据 OECD-FAO 预测,2021-2030 年全球主要农产品玉米、大豆和小麦种植面积逐年增长,面积总和从 2021 年的546.4 百万公顷增长至2023年的 555.8 百万公顷。其中玉米、大豆种植面积预计增长较多,到2030年种植面积与 2021 年相比增长超过 8 百万公顷,玉米增长4.3%,大豆增长5.6%。长期来看,主要农产品种植面积的提升,将带动钾肥需求增长,行业有望景气上行。

3.3.发展中国家用量高,进口额高

农业大国和发展中国家钾肥用量较高。据世界粮农组织(FAO)数据,2019 年全球钾肥亩用量(K2O)平均值为24.2 千克/公顷,发展中国家、农业大国钾肥施用量普遍偏高,超过发达国家和世界平均水平。其中,中国的钾肥亩用量为 76.29 千克/公顷。化肥施用量高与粮食增产压力大、耕地基础地力低、施肥技术落后、肥料管理制度不健全等因素相关。在耕地肥力不足以支撑产量的情况下,发展中国家对化肥的依赖程度难以缓解,钾肥施用量支撑钾肥市场刚需。

位于南美洲和亚洲的发展中国家对钾肥的进口额最高。据世界综合贸易解决方案组织(WITS)数据,2019 年钾肥进口额前10 的国家和地区中,南美洲方面,巴西以 365 千万美元位列第一;亚洲方面,有印度、印尼、马来西亚和越南 4 个国家进入前十,中国和美国也均位于前列。

4.国情:资源匮乏,进口依赖

4.1.供给格局:产能集中分布、进口依存度高

国内钾肥产能高度集中。从区域来看,国内钾肥产能主要集中在青海省。据百川盈孚统计数据,2021 年我国氯化钾实现产量581.46万吨,其中青海省氯化钾年产量即达到 552.6 万吨,占全国总产量的95%,产能高度集中。全国其他地区的氯化钾产量总和为28.86 万吨,占全国总产量的5%。

从企业来看,2021 年我国氯化钾产能CR2 高达87%。2021年国内实现氯化钾产能 860 万吨,其中排名前二的钾肥生产企业分别是青海盐湖工业股份有限公司(盐湖股份)和藏格矿业股份有限公司(藏格矿业),年产能分别为 500 万吨和 200 万吨,分别约占全国总产能的64%和23%,CR2 为 87%。总体上,国内钾肥产能供应高度集中,行业寡头垄断明显,以盐湖股份和藏格矿业为主的两大钾肥巨头对市场有很高的话语权。

近 5 年国内氯化钾产能、产量稳定,短期内无新增产能。根据百川盈孚数据,产能方面,2017-2021 年国内氯化钾产能保持稳定,均为860万吨/年,无增长。产量方面,近 5 年国内氯化钾产量大致维持在600万吨/年以上,其中 2017 年和 2020 年产量突破700 万吨,创下历史新高,2021年产量略低,为 581 万吨。新增产能方面,根据百川盈孚数据,2022-2023年国内氯化钾未有公布的新增产能。

国内钾肥消费市场稳定、进口依存度高。根据百川盈孚数据,消费方面,2017-2021 年国内氯化钾消费量分别为1412.7 万吨、1391.6万吨、1518.7 万吨、1548.8 万吨和 1315.5 万吨,整体保持平稳。进口方面,2017-2021 年国内氯化钾进口量分别为 753.3 万吨、745.6 万吨、907.6万吨、866.5 万吨和 756.6 万吨,均在 700 万吨以上;其中2019年突破900万吨,创下历史新高。进口依存度始终维持在50%-60%之间,处于高位。

2021 年国内钾肥进口国家 CR3 为 80%,近3 年进口量逐步减少。根据百川盈孚数据,2021 年我国钾肥进口总量为756.6 万吨,其中俄罗斯、加拿大和白俄罗斯为国内钾肥消费的主要进口国,进口量分别为225.41万吨、207.16 万吨和 175.08 万吨,分别占比30%、27%和23%,CR3为80%。2019-2021 年国内钾肥进口量分别为907.6 万吨、866.5 万吨和756.6万吨,呈现逐年下降趋势。

4.2.政策:大力支持“走出去”

“十二五”规划制定了钾肥三个“三分之一”战略。我国钾肥“十二五”规划纲要中明确指出,我国钾肥发展要遵循三个“三分之一”战略,即国内钾肥消费依托三分之一自产、三分之一进口、三分之一建立海外基地,国产、境外、进口三部分有机组合,相互支持。国土资源部发布的《全国矿产资源规划(2008-2015)》中也强调要加强钾盐的地质勘查工作,力求取得重点突破,并鼓励“走出去”,充分利用国内外“两种资源、两个市场”。

国内钾盐矿严重短缺,走出去势在必行。我国的钾盐矿主要为青海、新疆、西藏的盐湖型液态钾盐资源,品位与境外固体钾矿相比较低,属于国内严重短缺的矿产资源。2010 年国土资源部发布的《关于鼓励铁铜铝等国家紧缺矿产资源勘查开采有关问题的通知》将钾盐列为被鼓励开发的七种紧缺矿产之列。农业是立国之本,为保障国家经济安全和农业发展需求,依国内钾肥企业走出去势在必行。

国内政策助力钾肥产业蓬勃发展:1)自产方面,2017 年工信部推出《关于推进化肥行业转型发展的指导意见》,指出到2020 年国内钾肥产能 880 万吨,自给率提升至 70%。2)进口方面,为支持农业生产发展,增加农民收入,海关总署宣布自 2001 年 1 月1 日起,对国家计划内安排进口的钾肥、复合肥,继续执行免征进口环节增值税政策。3)“走出去”方面,2004 年国家发改委发文,鼓励外商投资高浓度化肥(包括钾肥)。另外,2020 年国家发改委发文,规定国家化肥商业储备分为钾肥储备、救灾肥储备、春耕肥储备三部分,其中钾肥储备为单一品种储备,可见对其重视程度。

4.3.海外投资:响应“走出去”政策,积极投资海外矿产

国内企业积极布局海外市场,老挝钾矿实现投产。根据不完全统计,十多年来中国企业积极开展海外钾矿资源并购活动,涉及的国家有老挝、加拿大、刚果、泰国、哈萨克斯坦、美国等近10 个国家,目前为止,已投产的产能比例较小,主要位于老挝。其他国家的项目多停留在勘探阶段和环评阶段。海外项目落地难度大的主要原因是开发成本较高、开矿技术仍不成熟。

多家中国企业在老挝取得采矿证,2 家实现投产。目前我国在老挝境内参与钾矿勘探生产的企业总共有 10 家,其中只有4 家企业取得了采矿证,分别是:中寮矿业开发投资有限公司、中国水电矿业(老挝)钾盐有限公司、中农矿产资源勘探有限公司(被亚钾国际收购)和老挝开元矿业有限公司(被东方铁塔收购),目前具备投产能力的仅有亚钾国际和东方铁塔。

5.趋势:供需错配,有望持续向上

5.1.氯化钾历史价格复盘

2008 年以来,氯化钾市场价格经历了12 年的低迷期。从1995年至2020 年,钾肥价格走势可分为 3 个阶段:第1 阶段,1995 年至2003年10月之前,我国氯化钾进口平均价维持在110 美元/吨左右;第2阶段,2003 年 10 月到 2008 年 9 月,氯化钾价格快速上涨,最高价达710美元/吨(按当时汇率接近 5000 元人民币/吨)。第3 阶段,价格震荡回落,截至 2020 年年底,氯化钾价格收报 223.69 美元/吨,在12 年左右的时间里下跌了 68.5%。

结束 12 年低迷,重新步入景气周期。2021 年以来,国内氯化钾市场平均价持续上涨,由年初的 2000 元/吨上涨至年末的3200 元/吨,并在2022 年年初继续上涨。截至 2022 年 2 月14 日,氯化钾市场价格已超过3470 元/吨,同比上涨 70.85%。氯化钾价格结束12 年的低迷后,重回上行通道。

2021 年以来,全球氯化钾价格大幅上涨。由于我国氯化钾属于进口依赖型产品,随着我国逐步深入参与国际贸易市场,国际市场上氯化钾的价格走势与国内价格走势,一致性在逐步增强。国际价格方面,2021年年初以来,全球各地区氯化钾价格均大幅上涨。截至2022 年2 月15日,俄罗斯、温哥华、西北欧氯化钾 FOB 价分别报625.5 美元/吨、610.0美元/吨 、631.5 美 元/吨 ,相 比 2021 年 年初分别上涨217.5%、197.6%、221.4%。其中,2021 年下半年涨幅尤其明显,俄罗斯、温哥华、西北欧氯化钾 FOB 价分别上涨了 214.0%、205.6% 、215.3%。

5.2.地缘政治波动,全球供应收紧

5.2.1.白俄钾肥遭制裁,出口受限运输难

2021 年下半年,白俄钾肥遭到欧美国家制裁。2021 年6 月至8月,欧盟和美国分别宣布对白俄罗斯钾肥行业进行制裁。欧盟方面,于2021年6月末宣布并立即执行对白俄罗斯制裁,条例中禁止直接或间接进口、购买和转运白俄罗斯 K2O 含量低于 40%及高于62%的氯化钾。美国方面,美国财政部于 2021 年 12 月初宣布禁止与 Belaruskali,以及该公司拥有或控制 50%以上权益的任何实体的交易,并于2022 年4 月1 日开始执行。

运输方案难解决,或将提高出口成本。白俄钾肥主要通过立陶宛出口。根据立陶宛克莱佩达港口数据,白俄经立陶宛克莱佩达港出口钾肥量达 1,070 万吨/年。2022 年 1 月 12 日,立陶宛政府宣布终止国营铁路签署的受制裁的白俄罗斯运输钾肥的协议。白俄方面正在积极找寻新的运输方案,目前来看最有可能从俄罗斯的列宁格勒地区港口或摩尔曼斯克港转运。由于路程加长,新方案很可能会提高运输成本,从而抬高钾肥的出口价格。(报告来源:未来智库)

5.2.2.制裁持续发酵,或造成供应缺口

除了运输方面的问题,制裁带来的影响还在进一步扩大。一方面,立陶宛一些银行已开始限制为白俄钾肥出口商提供资金服务。另一方面,Belaruskali 的订单量正在缩减。挪威的 Yara 公司是Belaruskali 最大的单一买家,购买了其产量的 10-15%,由于欧盟制裁使贸易无法继续,2022年1月 17 日该公司表示将在 4 月 1 日之前停止从白俄罗斯购买钾肥。

白俄是钾肥生产和出口大国,制裁的持续发酵或将造成全球性的供应缺口。根据加拿大自然资源部(NRCAN)数据,2020 年白俄钾肥产量约为 1220.5 万吨,占全球总产量的 17.6%。同时,作为世界第二大钾肥出口国,2020 年白俄出口钾肥 1175.8 万吨,占全球出口总量的21.0%。随着制裁的进一步发酵,将在短期内形成大范围供应缺口,新增产能有限,钾肥全球供应或将进一步偏紧。

5.3.春耕来临需求拉升、库存低位运行

近一年库存低位运行,有进一步下降趋势。根据百川盈孚数据,2021年国内氯化钾库存由年初的 43.9 万吨下降至年末的25.85万吨,降幅为41.1%。2022 年年初以来,氯化钾库存依旧保持低位,截至2月14日,国内氯化钾库存为 25.8 万吨,同比下降19.6%,相较于去年年初下降38.4%。随着春耕来临,国内氯化钾需求释放,库存或将进一步下降。

春耕带动需求释放,预计 2022 年上半年钾肥行业景气依旧。由于中国南北地区气候差异较大,不同地区的春耕时间有所不同,将从2月下旬持续到 5 月初。当前国内氯化钾价格处于历史高位,截至2022年2月14日,国内氯化钾均价报 3475 元/吨,伴随着春耕到来带动氯化钾需求的进一步释放,加之国内库存紧张,氯化钾行业景气有望继续上行。

6.重点公司分析

6.1.亚钾国际

转型钾肥业务,产能跨越式增长。亚钾国际是国内钾肥出海企业领先者,专注从事钾盐矿开采、钾肥生产及销售业务。公司在老挝拥有35平方公里钾盐矿藏,钾盐矿总储量 10.02 亿吨,折纯氯化钾1.52亿吨,产品主要销往东南亚市场。2020 年以来,公司将原有的25 万吨/年氯化钾产能提高到 100 万吨/年,目前已达产 80%。依托资源优势,公司规划未来3-5年内打造 300 万吨/年产能,立足长远,向国际级钾肥供应商的发展目标稳步迈进。

公司聚焦钾肥业务,毛利均为钾肥贡献。近5 年公司毛利润基本上均来源于钾肥的正向贡献,2017-2019 年,海运和谷物贸易大体处于亏损状态,2020 年开始,公司舍弃这两项业务,目前钾肥业务营收占比已达98%。

公司业绩快速提升,毛利率和净利率稳步上升。公司聚焦钾肥后业绩快速提升,2021 年前三季度公司实现营业收入4.39 亿元,同比增长53%。毛利率方面,2021 年前三季度毛利率达到58.6%,近4年毛利率均值高达 45%,处于较高水平。净利率方面,2021 年前三季度净利率达到34.7%,同比上涨约 24 个百分点。

6.2.盐湖股份

盐湖股份是国内起步最早、规模最大的氯化钾生产企业。公司主营业务为钾肥和盐湖提锂。目前公司拥有氯化钾产能达500 万吨,占全国总产能的 64%。2020 年公司钾肥产量 551.75 万吨,位居全国第一,在国内市场占比达到 78.37%。公司同时是盐湖提锂龙头企业,拥有碳酸锂产能3万吨,位列全国第四位。

公司钾肥产销稳定,压舱石作用突显。2021 年上半年公司毛利润主要来源于氯化钾和碳酸锂的贡献,其中钾肥毛利润占比约91%,碳酸锂占比约 8%。2017 年以来,公司氯化钾产量保持在约450-560 万吨/年,产销比稳定在 80%以上。随着 2021 年钾肥行业景气的提升,公司钾肥业务的业绩贡献显著提升,压舱石作用突显。

公司聚焦钾锂,扭亏为盈利润恢复增长。2019 年公司将化工板块相关不良资产剥离后,2020 年毛利率提升到41.36%,同比上涨14.89个百分点。随后 2020 年和 2021 年公司聚焦钾肥及碳酸锂板块,实现扭亏为盈,2021 年前三季度公司营业收入实现 107.99 亿元,毛利率实现61.96%,同比上涨20.6 个百分点,净利率回升至 38.28%。

6.3.藏格矿业

藏格矿业是国内氯化钾行业第二大生产企业。公司主营业务为钾肥、碳酸锂、化肥销售等。目前公司年产氯化钾100 万吨以上,设计产能200万吨,产能在国内占比为 23%。公司钾锂双赛道并行,氯化钾起到利润基石作用。2021 年上半年公司毛利润中氯化钾占比为 78%,碳酸锂为 21%。公司预计2021 年氯化钾产量为 100 万吨。公司钾肥业务产销稳定,产销比接近100%。

公司业绩回暖,利润步入上行通道。在摆脱了自然条件恶劣及产能受限等负面影响,公司 2021 年前三季度实现营业收入20.99 亿元,同比增长 77%。利润方面,2021 年前三季度毛利率回升至50.29%,同比上涨44个百分点,净利率实现 39.3%,同比上涨27 个百分点。

6.4.东方铁塔

东方铁塔是主营钢结构与钾肥业务的双主业上市公司。在钾肥业务方面,公司拥有老挝境内的 141 平方公里的钾盐矿开采权,在已经开采的41.69 平方公里矿区中,氯化钾资源储量有21763.1 万吨。公司钾肥产品在产品质地、运输成本等方面具有先天优势,现有产能50 万吨,是我国海外氯化钾最大的生产企业之一。

公司积极扩张海外钾矿产能,钾肥业务逐渐成为公司利润支柱之一。2020 年公司实现氯化钾产量 46 万吨,全资子公司老挝开元目前年产能50万吨,年产 150 万吨氯化钾扩产项目一期工程(50 万吨)已经全面启动。公司近年产能利用率在 90%左右,产销比高,实现反哺国内。2021年上半年氯化钾业务实现毛利 1.86 亿元,在总毛利中占比达54%,已超过公司钢铁主业。

公司营收规模持续高增,钾肥景气带动利润率回升。2021年前三季度公司实现营业收入 20.22 亿元,同比增长约4.62%。随着公司钾肥景气度的逐步上行,公司利润率正不断提高,2021 年第三季度公司毛利率约为29.83%,同比上涨 10.3 个百分点,净利率达17.37%,同比上涨5.7个百分点。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)