来源:市值风云

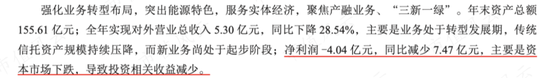

公司年度业绩还没预披露,但部分子公司业绩已经出来,不太乐观。

作者 | 木盒

编辑 | 小白

2024年1月24日,国务院国资委宣布,将进一步研究把市值管理纳入中央企业负责人业绩考核。

(来源:市值风云App)

这一利好事件直接拉动了一大批央企概念、“中字头”的股票,比如中视传媒、中粮资本等,2014年1月25日连巨无霸中国石油都涨停,时隔8年难得一见。

(市值风云App)

中国石油还有一家兄弟公司——中油资本(000617.SZ),同样是中字头,也连带涨了一波,今天我们来看看它的基本情况。截止成稿之时,中油资本市值713亿。

(市值风云App)

中石油的兄弟公司

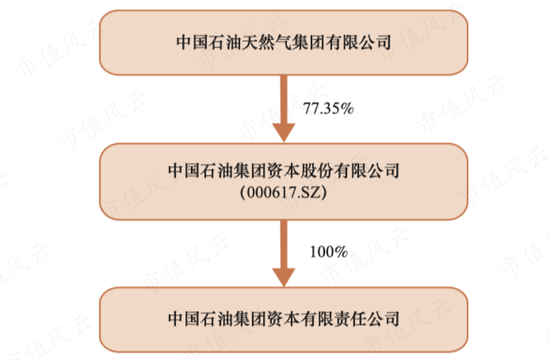

中油资本2017年重组济南柴油机股份有限公司完成借壳上市,全称是“中国石油集团资本股份有限公司”,目前控股股东是中国石油天然气集团有限公司(简称中石油集团),持有77.35%的股权。

(控制权结构,2022年年报)

中国石油集团也是A股中国石油(601857.SH)的实际控制人,所以中油资本和中国石油是兄弟单位。

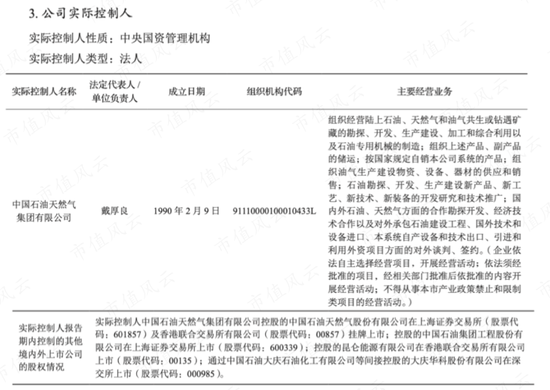

(中石油集团的简介,2022年年报)

中油资本是中石油集团金融业务整合、金融股权投资、金融资产监管、金融风险管控的平台,所以各方面都和中石油集团有密切关系。

比如中油资本控股的财务公司中油财务,就是主要给中石油集团及其成员单位提供财务管理及多元化金融服务。

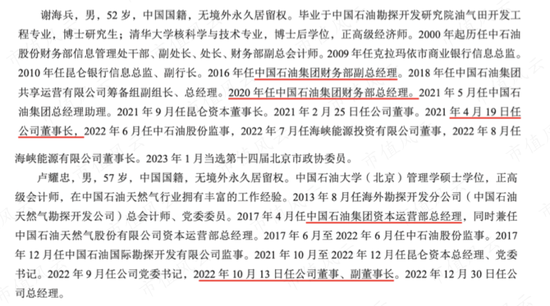

现任的诸多高管都有过中石油集团的从业背景:董事长谢海兵曾担任过中石油集团财务部总经理,副董事长/总经理卢耀忠层担任过中石油集团资本运营部总经理。

(高管简历,2022年年报)

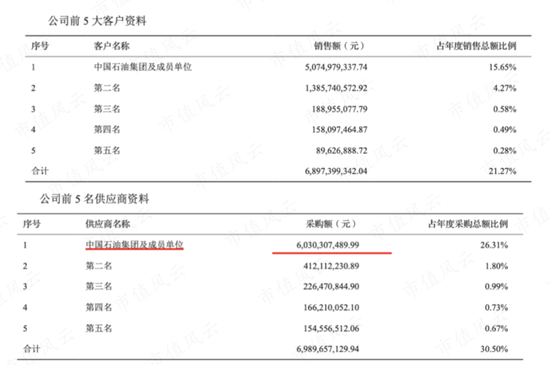

此外,中油资本的第一大客户和第一大供应商都是中石油系统的公司。

(2022年前五大客户和供应商的情况)

全牌照金融业务,产融结合

中国的金融控股公司可以分为很多类,比如银行系、非银系、央企系、地方政府系、民营系、互联网系,其中,中油资本属于央企系。

(资料来源:东方证券)

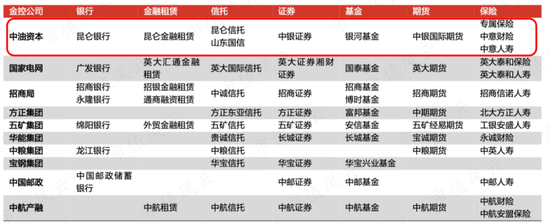

更确切的说,中油资本属于产业型金融控股公司,而作为金融公司,牌照是立身之本也是最重要的资产,目前中油资本集齐了7张(银行、租赁、信托、证券、基金、期货、保险),另外两家有此殊荣的是国家电网和招商局。

(部分代表性产业型金融控股公司持牌情况,东方证券)

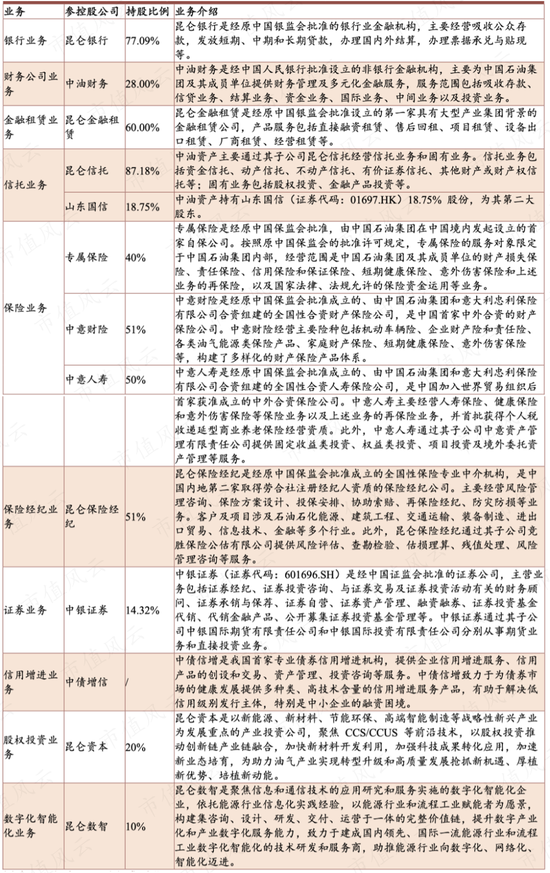

中油资本不同业务是由不同的参控股公司去做的,比如银行业务是昆仑银行,租赁是昆仑金融租赁、保险是昆仑保险、证券是中银证券。

(中油资本参控股子公司情况,2023年5月财通证券)

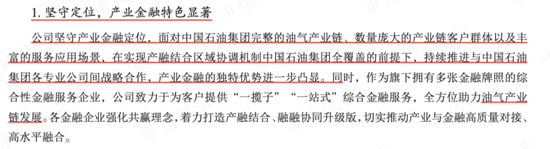

中油资本作为产业型金融公司,和其他金融控股最大的区别和特点,就是产业和金融结合,产融也是中油资本最大核心竞争力,基本聚焦于能源产业链,实现产融结合、融融协同。

01 以产促融

中油资本背靠中石油,拥有完整的油气产业链及数十万家产业链客户,蕴含庞大的内外部产业金融服务需求,客户涵盖产业链上下游、企业集体到个人。

(核心竞争力说明,2022年年报)

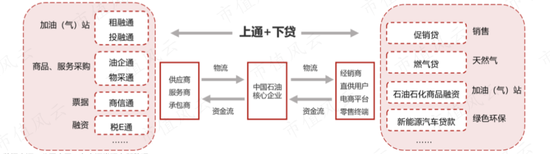

以昆仑银行发布的产融业务品牌“昆仑快车”为例,目前已逐步打造出“上通下贷”供应链金融产品体系:

2022年昆仑银行累计投放产融专属信贷产品521.5亿,产融特色贷款增量占全部法人贷款增量的136.6%;新增产业链客户1436户,占全部对公客户增量的56.4%。

(昆仑快车的产品体系,东方证券)

02 以融助产

中油资本逐渐形成了包括资金管理、产业链金融、保险保障、设备租赁等八大业务在内的综合金融服务,持续增强油气产业链韧性,助力产业链发展。

以旗下子公司昆仑银行为例,截至2022年末,昆仑银行实现对公产融贷款270亿元,投放促销贷、油易贷、燃气贷、蓝天贷等产品290亿,对于成品油、天然气以及化工产品等销售起到关键作用。

还有从事股权投资业务的昆仑资本,也是聚焦CCS/CCUS等前沿技术,以股权投资推动创新链产业链融合,加快新材料开发利用,加强科技成果转化应用,助力油气产业转型升级。

03 融融协同

不仅通过内部财务公司提高资金运转效率,各业务板块也实现协同,提高金融资源使用效率。

利息收入占87%

中油资本,本质上更像是一家金融公司,所以盈利模式就是赚息差,利润水平也是赚息差的水平。

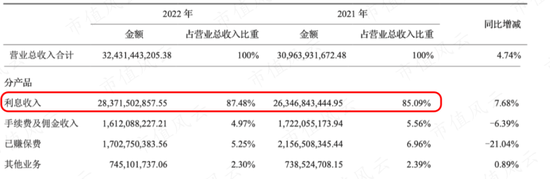

2022年营业收入为324亿,其中87%的收入都是利息收入。

(营业收入按产品划分)

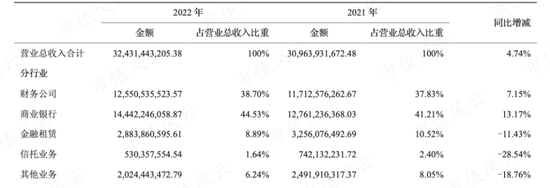

虽然业务众多,但有四大业务(财务、银行、租赁、信托)是最重要的:

(1)财务公司:中油财务为主体,2022年营业收入为125.51亿,占比38.7%;

(2)商业银行:昆仑银行为主,2022年营业收入为144.42亿,占比44.53%,收入最多;

(3)金融租赁:昆仑金融租赁为主,2022年营业收入为28.8亿,占比8.89%;

(4)信托业务:昆仑信托为主体,2022年营业收入为5.3亿,占比1.64%;

剩下的其他业务含保险等,2022年营业收入为20.2亿,占比6.24%。

(营业收入按行业划分)

01 中油财务

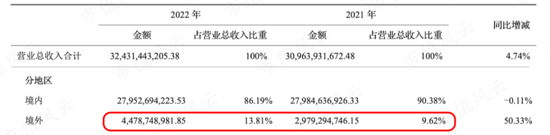

中油财务最核心的也是信贷业务,贷款主要投向与能源相关的采矿业和交通业,占比60%以上,是国内唯一的一家获批设立境外子公司的财务公司,也是比较早开展国际业务的财务公司,跟随中国石油进行“一带一路”国际能源的合作。

(数据来源:中国金融新闻网)

所以整个中油资本有一定比例的境外收入,2022年营业收入为13.81%。

(营业收入按地区划分)

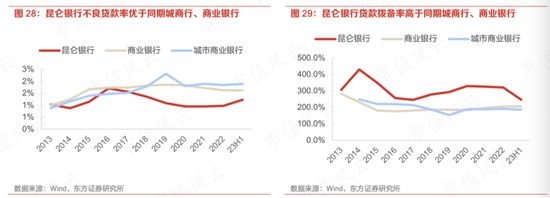

02 昆仑银行

昆仑银行作为小银行,只能打造差异化的竞争优势,比如围绕能源产业链提供的“昆仑快车产品体系,还有为中伊企业提供国际结算、外汇交易、跨境担保和融资等金融服务的“伊路通”。

根据东方证券的数据,资产质量表现(不良率和拨备率)优于商业银行。

(资料来源:东方证券)

03 租赁业务

昆仑金融租赁的租赁业务也是依托中石油集团资源优势,公司业务发展主要围绕能源、交通运输和公共事业三大板块。

(资料来源:财通证券)

04 信托业务

中国2021年受地产暴雷的影响,信托行业一些公司陆续出现亏损甚至破产,地产风险成为信托行业最大的挑战。

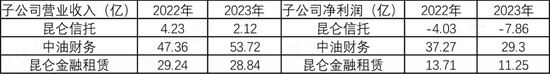

中油资本也不例外,2021、2022年公司信用减值损失分别为22.81亿、6.28亿,2020年-2022年信托业务净利润分别为12.63亿、3.43亿、-4.04亿,2022年出现亏损。

(信托业务情况,2022年年报)

所以2021年-2022年中油资本的扣非净利润、净利润均比2020年之前明显下滑:2020年-2022年扣非归母净利润分别为78.36亿、54.85亿、48.38亿。

2022年中油资本的净利润为108.37亿,具体业务分解情况为:

(1)财务公司:收入比例第二但最赚钱,净利润为63.12亿,占比58.12%,和2021年63.04亿差不多;

(2)商业银行:收入比例最多但利润贡献次于财务公司,净利润为27.65亿,占比26%,比2021年25.4亿增加;

(3)金融租赁:净利润为11.26亿,占比10%,比2021年13.58亿少了;

(4)信托业务:净利润亏损4.04亿,占比-4%,行业比2021年更差;

(5)其他业务,净利润为10.38亿,占比10%。

所以中油资本的收入和利润主要是财务公司和商业银行做贡献,但这两年金融租赁和信托业务拖累了收入和净利润。

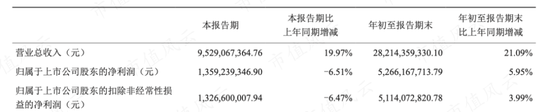

2023年上半年业绩还好,第三季度中油资本的净利润出现同比下滑。

(2023年3季报业绩)

风云君认为还是和市场有关,地产不太行,资本市场表现也一般,根据A股已经走出来的情况来判断,预计第四季度业绩同比下滑的可能性比较大。

风云君翻阅了最新公告,虽然中油资本业绩还没预披露出来,但一些子公司的业绩已经出来了,并不乐观。

(未经审计财报,市值风云)

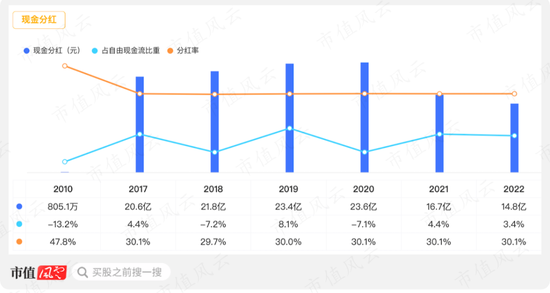

虽然利润有所下滑,不过这几年的分红还都挺稳定的,基本能在30%左右。

(来源:市值风云App)

中油资本是中石油集团控股的金融平台,所以中油资本也跟其他金融控股公司不一样的特点,即产融结合。

产融也是中油资本最大核心竞争力,中油资本基本聚焦于能源产业链,实现产融结合、融融协同。

作为金融公司,中油资本可谓牌照齐全,不过收入和利润主要是四大业务(财务、银行、租赁、信托)贡献,特别是财务公司和商业银行,这两年金融租赁和信托业务拖累了收入和净利润。

主要原因是市场太差,毕竟金融公司的收入是投资段带来的收益,成本是融资端的成本,影响利润最大的变量是信用减值或资产减值,本质上赚的是息差,所以中油资本2023年业绩值得留意,特别是下半年。

责任编辑:杨红卜

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)