炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:金融投资报

近日,A股医疗巨头拟收购科创板公司的消息成为市场关注焦点。

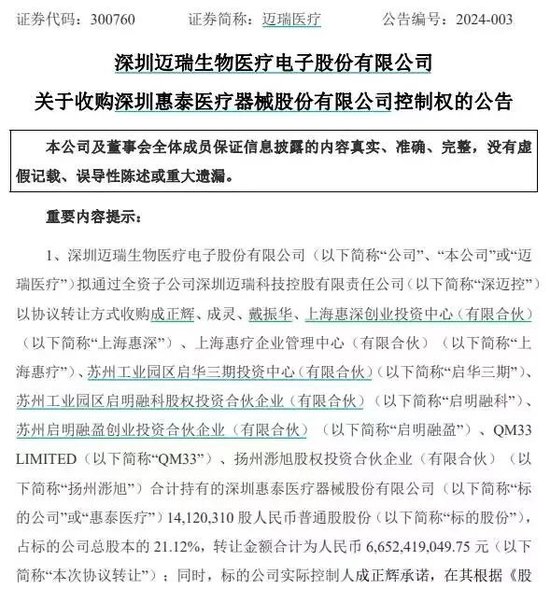

1月28日,迈瑞医疗(300760.SZ)发布公告称,拟通过全资子公司深圳迈瑞科技控股有限责任公司(以下简称“深迈控”)收购惠泰医疗(688617.SH)控股股东和其他股东合计持有的惠泰医疗约1412万股股份,占惠泰医疗总股本的21.12%,转让金额约66.5亿元。本次交易完成之后,深迈控及其一致行动人珠海彤昇合计持有惠泰医疗约1646万股,占惠泰医疗总股本的24.61%,惠泰医疗控股股东将变更为深迈控,实际控制人将变更为李西廷和徐航。

据公司公告

两家公司“强强联合”

金融投资报记者注意到,这是2024年首例“A收A”并购重组事件,涉及近年来备受关注的科创板公司,两家公司“强强联合”释放的信号,自然也成为热议话题。

资料显示,迈瑞医疗是高科技医疗设备研发制造厂商,主营业务覆盖生命信息与支持、体外诊断、医学影像三大领域,通过前沿技术创新,提供更完善的产品解决方案,帮助世界改善医疗条件、提高诊疗效率,其研发和制造的临床医疗设备产品涵盖生命信息与支持、临床检验及试剂、数字超声、放射影像四大领域。

惠泰医疗的主营业务为电生理、冠脉通路及外周血管介入等产品的研发、生产和销售,是我国电生理领域国产龙头企业及心血管领域国产领先企业,具备深厚的技术储备与丰富的产品矩阵。

对于此次交易的目的,迈瑞医疗表示,公司坚定看好电生理等心血管产品的市场发展趋势,且不断构建和丰富耗材型业务布局是公司重要的发展战略方向之一。为此,公司积极寻找全球优秀标的进行并购整合,内外协同发展。

就目前行业情况来看,根据中国医疗器械蓝皮书,2021年我国心血管介入器械市场规模达432亿元,占国内高端植介入医疗器械的36.2%。据迈瑞医疗公告显示,我国心血管疾病患病率呈持续上升趋势,现患人数预估为3.30亿。此前迈瑞医疗在多条业务线均涉及心血管有关细分领域,如超声、IVD心脏标志物检测等。

具体到惠泰医疗涉及的电生理领域,有分析指出,在全球可及市场空间超过100亿美元,其中国内空间超过100亿元人民币,冠脉通路和外周血管介入产品,全球可及市场空间超过200亿美元,其中国内超过150亿元人民币,行业增速相较于其他已经较为成熟的医疗器械领域更快。

公司股价走势分化?

1月29日,迈瑞医疗股价跌幅5.39%,收报269元;惠泰医疗股价则高开低走,以377元报收,涨幅4.57%。对此,机构也给出了相关看法。

据Wind

华泰证券认为,本次收购后,迈瑞医疗将进军相关高耗领域,并进一步提升业务的可及市场规模空间,对公司长期发展具有深远意义。对于惠泰医疗来说,此次收购将利用迈瑞医疗在医疗器械领域的研发储备和全球市场营销资源,助力惠泰医疗进一步优化产品并提升业务的全球化销售能力。

国泰君安证券表示,迈瑞医疗拟对惠泰医疗实现控股,有助于增强业绩增长确定性,扩大可及市场空间,切入高耗领域并提高耗材研发能力。惠泰医疗则能借助迈瑞医疗在设备领域深耕多年的经验,赋能工程化、系统集成等研发端,并借助迈瑞全球化的营销网络及品牌影响力,快速提升终端触达能力。

国投证券认为,本次收购有助于迈瑞医疗在医疗器械细分赛道上实现横向拓展,进一步增强公司作为平台型企业的市场资源与服务的整合能力和解决方案的输出能力,并为长期发展带来新的增长极。惠泰医疗作为国内心血管领域的细分龙头企业,通过与迈瑞强强联手,有望进一步提升在电生理、冠脉通路、外周血管介入领域的市场地位,与迈瑞医疗实现双赢。

此外,收购中的溢价情况同样引发市场关注。根据公告,本次交易合并估值为302亿元,对应惠泰医疗1月26日收盘价溢价率为25%。针对溢价原因,华泰证券认为,一方面,本次收购并非财务投资收购股份,更重要的意义在于迈瑞医疗以产业方的角色获得惠泰医疗控制权,且收购完成后将实现并表,快速切入电生理及心血管介入领域;另一方面,收购完成后,惠泰医疗创始人成正辉继续担任副董事长兼总经理,且永久放弃10%表决权,因此本次收购价格较为合理。

科创板并购趋活跃

金融投资报记者注意到,对于此次并购事件,不少机构都提到“强强联合”,有助于双方长期发展。同时有分析指出,并购重组是科创公司加快技术突破、优化资源配置、赋能科技创新的重要方式。

据报道,监管部门聚焦“硬卡替”等重点领域,引导其推出更多示范案例,鼓励科创公司综合运用发行股份、定向可转债等支付工具置入优质资产,对采用市场法等多元化估值方法、收购未盈利优质标的、创新业绩承诺指标等交易安排予以更多包容。上交所表示,以成功案例传递审核理念与监管尺度,让市场形成对科创板企业产业并购的全新预期与共识,更好地激发市场活力,共同促进科创板上市公司高质量发展。

金融投资报记者注意到,2023年以来,证监会多次支持上市公司通过市场化并购重组等方式做优做强。科创企业方面,去年2月,在证监会召开的2023年系统工作会议上,提到了增强股债融资、并购重组政策对科创企业的适应性和包容度;7月,证监会在系统年中工作座谈会上提到,贯彻落实国务院常务会议审议通过的《加大力度支持科技型企业融资行动方案》,着力健全支持优质科技型企业的制度机制,坚守科创板、创业板定位,进一步提升服务的精准性;在今年1月22日发布的《浦东新区综合改革试点实施方案(2023—2027年)》中,也提到完善资本市场对科技企业上市融资、并购重组等制度安排,研究适时推出科创板期权产品等。

在此背景下,科创板公司的并购自然备受关注。数据显示,进入2024年以来,普源精电、亚信安全、思瑞浦等多家科创板公司先后披露了重组预案。其中,普源精电、亚信安全均为重大资产重组预案,前者为今年以来的首单定增重组,后者则是首单科创板公司收购港交所公司案例。此外,思瑞浦还是去年11月证监会发布定向可转债重组规则后,沪市首个定向可转债案例。

此外,在2023年,还有德马科技、凌志软件、炬光科技等上市公司实施并购重组,以及招商局集团战略入股凯赛生物,显示科创板并购市场的交易活跃度不断增强。

申银万国证券表示,近一年来,监管层频频表态深化并购重组市场化改革,支持上市公司通过并购重组提质增效,预期在一系列呵护性政策的支持下,叠加新股发行放缓的背景,并购重组发行市场有望持续回暖。

责任编辑:杨红卜

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)