炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

王佳元

缓解高端芯片“缺芯”隐忧,巨头选择与巨头合作。

产业资本从不会随便出手。

3月11日,乾照光电(300102.SZ)发布公告,披露了筹划一年半之久的定增进展。此次定增,以8.00元/股的价格发行1.875亿股,向8家发行对象募集资金15亿元,锁定期为6个月。

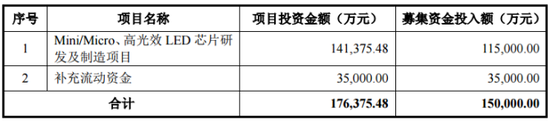

募资主要用于Mini/Micro、高光效LED芯片研发及制造项目及补充流动资金。

参与申购的投资者共有28名,最终花落8家。

在这8位特定发行对象中,海信视像(600060.SH,以下简称海信)傲视群雄,“顶格”获配6200万股,获配金额达4.96亿元,位居定增榜首。

华能信托、大成国际、JP Morgan Chase Bank(摩根大通)、宏阳投资、诺德基金等知名投资机构亦在其中。

来源:乾照光电公告

本次定增发行的定价基准日为2022年3月1日,按照规定,最终实际的发行价格不低于发行期首日前20个交易日公司股票均价的80%,即不低于6.65元/股。

本次定增最终的发行价格高达8.00元/股,为基准价格的1.2倍,较3月11日收盘价8.67元/股也仅仅折价7.7%。

如此低的折价率,市场认购情绪之高涨可见一斑。乾照光电,不仅投资机构申购踊跃,也获得了东山精密(002384.SZ)、京东方(000725.SZ)、海信视像等一众产业资本垂青。

海信给出了三个报价:8.4元、8.6元和8.7元,并在本次定增中拔得头筹,凭借6.93%的持股比例,在定增后一跃成为乾照光电的第一大股东。

海信是国产电视龙头,国内销售额连续十几年都保持第一;而乾照光电则是国内LED行业龙头之一,为什么海信对上游的LED芯片发生兴趣?

自2020年起至今,整个电子行业的主旋律就是“缺芯”。

虽然LED芯片与传统逻辑芯片制造工艺和应用有很大差异,但是传统硅基芯片的缺乏导致手机、汽车等终端厂商产能告急、成本骤增、业绩下滑值得所有行业从业者引以为鉴。

如今高端Mini/Micro LED的产能有限,同时需求量呈指数级增长,不排除短期内出现供不应求的情况。

为了应对上游产能掣肘,下游的“后向一体化”策略屡见不鲜。许多终端厂商在“缺芯少电”的威胁下,纷纷选择向上延伸合作,保证供应。

就像造车新势力们都在培植自己的锂电池供应商,因为只有把握住核心原材料,才能无惧市场扰动。如今,面板产能的国产化替代已经完成得很好,下一步真正制约电视厂进步的,是高端Mini/Micro LED芯片。

只有抓住变革的趋势,才能建立维护自身的护城河。

回顾海信中标的过程,似乎有种“把此次定增上升到战略层面,只许成功不许失败”的架势。

巨头抢筹

海信这次是有备而来,目标明确,从一开始就展示出不拿下本次定增誓不罢休的决心。

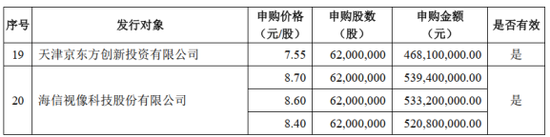

本次定增可以允许三档报价(同时),海信的报价梯度分别是8.40元/股、8.60元/股和8.70元/股,申购数量则维持在“顶格”的6200万股。

要知道,最后最高的出价8.70元/股不仅是基准价格的1.3倍,更是超越了3月11日的收盘价。也就是说,如果海信以8.70元/股成交的话,成本要大于个人投资者直接从二级市场购买股票的成本。

本来定增的优势就是折价,而海信在竞价过程中竟然出现溢价报价,显然,海信应该是做了充分的心理建设。

本次定增,海信最大的对手是京东方。

与海信一样,京东方一出手也是“顶格”申购。两家同为本次定增申购股份最多的预售对象,“顶格”的6200万股占本次实际发行数量的33%。

来源:乾照光电公告,阿尔法工场研究院整理

其实京东方第一轮的出价也不低,达到7.55元/股,在本次22家第一轮报价中位于第八名。也许出于成本考量,京东方后来没有再提高报价,退出了竞争。

一个是面板厂,一个是终端电视厂,本是上下游关系的海信与京东方,为什么同时看中了乾照光电?

传统的LCD液晶电视已经非常成熟,无论是上游的面板厂还是下游的电视厂都遇到了自身的发展瓶颈。近几年大世代线频频开出,面板厂进入了产能过剩周期,面板价格“跌跌不休”。

反观电视厂,下降的面板价格进一步降低了电视组装的成本与门槛,叠加终端销售量趋于饱和,电视的红海竞争趋于白热化。

逆水行舟,不进则退。站在行业变革的风口,“思变”是全行业的共同主题。

海信近年来一直致力于推新品,曲面屏电视、OLED电视、QLED电视、激光电视,都是海信的不断尝试的新技术,意在引领电视的高端发展潮流。

京东方则聚焦小尺寸OLED面板,同时增加大尺寸4K/8K LCD的研发力度,旨在提高面板的附加值。

现如今,双方都看上了未来确定性最高的“终极显示技术”——Mini/Micro LED。

看似是海信与京东方的竞争,实则内涵是面板厂和电视终端厂的较量,谁拥有更多的筹码,谁就会在未来的竞争中占据优势。

小小的LED迎来了爆发期。

Mini LED起飞在即

2019年以来,苹果率先推出Mini LED背光的iPad。紧接着,TCL、海信、华硕、群创、友达、京东方等巨头纷纷推出 Mini LED背光或类似技术的电视、显示器、VR和车载显示等终端产品,Mini LED一跃成为二级市场中消费电子最热门的概念之一。

那么,何为Mini LED?Mini LED与传统LCD有什么关系和区别?

Mini LED技术体现在两个地方:一种是作为背光源,与传统LCD的原理区别不大,无非就是用颗粒度更细的光源取代之前一整块背光板;另一种方式是作为像素点,直接显示,对于像素点的精准控制要求就更高。

如今比较常见的Mini LED 应用方式是作为背光源提升LCD的显示精度和亮度。

相较于传统LCD背光源,Mini LED的体积更小,亮度更高;相较于有机发光体的OLED,Mini LED因其采用的是无机材料,不会受到材料活性的干扰,在保证超高亮度的前提下,能避免烧屏、漏光、零部件快速老化等隐患。

来源:TCL官网

Mini LED背光显示产品无论从画质、饱和度、对比度均能达到优质的显示效果,且产品寿命和性价比均显著优于OLED显示方案,有望成为各主流厂商超高清显示终端的最优选择。

Mini LED的芯片尺寸一般在几十微米至几百微米不等,如此小的体积,相比大尺寸LED,终端用量直接呈指数级增长。

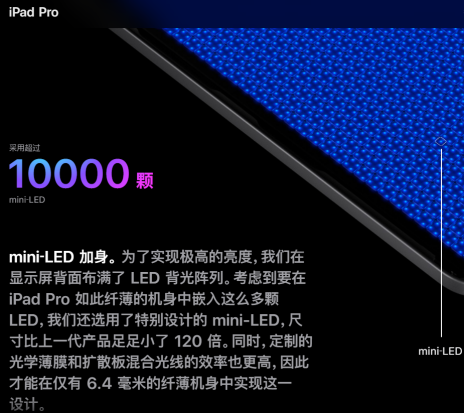

以2021款iPad Pro为例。在12.9英寸的显示区域内,竟然容纳了1万多颗LED,总计2596个全阵列局部调光区。

来源:苹果官网

有苹果助阵,Mini LED的普及极有可能步入快车道。

让我们先回顾一下苹果OLED屏幕的推广历程。2017年9月发布的iPhone X是苹果第一款OLED屏幕手机,彼时OLED屏幕基本只有三星在用(因为当时三星显示是全球唯一的OLED大型供应商),渗透率很低。

时隔四年多,“苹果效应”带动全球手机厂商拥抱OLED屏幕,根据通信院的数据,2021年OLED手机在国内的渗透率超过50%。

回到Mini LED,苹果产品采用Mini LED作为背光之后,有望再一次掀起“苹果风暴”,进一步加速Mini LED的下沉。

根据LED inside的预测,2023年全球Mini LED产值将达到10亿美元,2025年Micro LED市场产值将会达到28.91亿美元。无疑,Mini/Micro LED将是未来确定性最高,发展空间最大的细分行业。

据不完全统计,2021年全年,Mini/Micro LED等领域的新增投资超过750亿元人民币,远超2020年的430亿元人民币。

随着Mini/Micro LED技术的不断成熟,二级市场上相关产业链的公司也动作不断。

三安光电(600703.SH)自2018年就开始布局,2019年成立了湖北三安,主要从事Mini/Micro LED外延与芯片产品及相关应用的研发。

2020年,三安光电就已经实现批量给供应Mini LED、Micro LED芯片,并成为三星的首要供应商且签署供货协议。

3月9日,三安光电发布公告称,自2022年初以来,公司持续收到国际单一重要大客户Mini LED芯片采购订单,金额超1.7亿元,其中2022年1-2月已完成交付金额约1亿元,剩余金额将在3月份内交付客户。

虽然没有公布国际大客户的名称,但通过之前的供货协议,这个客户大概率是三星,想必进入苹果供应链也指日可待。

TCL在2021年下半年发布的8K Mini LED领曜智屏85"X12,85英寸的面积下,密布了9.6万颗Mini LED芯片,据悉芯片供应商为三安光电。

2020年底,华灿光电(300323.SZ)也推出了15亿元的增发方案,用于Mini/Micro LED的研发与制造项目以及GaN基电力电子器件的研发与制造项目,试图进一步扩大其Mini LED的产能。

华为V75 Super智慧屏就由华灿光电独供,75英寸的屏幕下放置了高达46080颗Mini LED芯片,使其拥有2880个物理背光分区。

由此可见,终端电视由主流的LCD,逐步向Mini LED转换。近两年在消费电子领域,Mini LED搭载需求量大增,未来实现大规模应用将非常确定。

根据群智咨询(Sigmaintell)数据显示,2021年Mini LED背光电视出货量160万台,预计到2025年,出货规模将达到900万台水平。

先是Mini LED作为背光,将光源精细化,实现更好的视觉体验。然后,与Mini LED技术同源的大杀器Micro LED芯片直接作为显示像素,更精细的Mirco LED将超越OLED成为显示界的顶配。

目前Micro LED最大的技术障碍是巨量转移。顾名思义,数量庞大且细小的Micro LED芯片要从制造端批量、有序转移到显示终端是非常麻烦的,这也在商用市场上暂时制约了其发展。

其实三星在2019年就已经推出了首台75英寸Micro LED电视,但是动辄几万至十几万美元的售价,让普通消费者望而却步。

随着技术的进步,当巨量转移的技术实现经济商业化突破之时,Micro LED将“大杀四方”,实现新赛道的开创。

确定的赛道、激增的需求,驱动具有制造高端Mini/Micro LED芯片能力的厂商扩产。

本次乾照光电定增募投项目,预计建成后将新增年产636万片的Mini LED BLU、Mini LED GB、Micro LED芯片、高光效LED芯片生产能力。

来源:乾照光电公告

按照乾照光电的测算,Mini/Micro、高光效LED芯片研发及制造项目建设期为3年,第2年开始生产,第5年达产,内部收益率为15.47%(税后),投资回收期为7.46年(税后)(含建设期),具备较好的经济效益。

因此,各路资本蜂拥而至,都希望在确定的风口上分一杯羹,甚至不惜“溢价”也要参与定增。

VCSEL乘“东数西算”东风

除了传统LED和计划募投高端Mini/Micro LED之外,其实乾照光电还有一块VCSEL(Vertical Cavity Surface Emitting Laser,垂直腔面发射激光器)业务同样具备相当大的发展空间。

乾照光电在GaAs(砷化镓,半导体材料)光电器件领域有着多年经验,而红黄光LED和VCSEL同属GaAs材料体系,因此研发和量产VCSEL有技术和产线优势。

相较于其它半导体激光器,VCSEL的性能优越:极低的工作阈值、波长和阈值对温度变化相对不太敏感、易于与光纤耦合、封装简易、预期工作寿命长。

目前在人脸识别,测距,AR/VR,激光雷达等领域都有很成熟的应用。

来源:乾照光电官网

乾照光电的VCSEL芯片涵盖了多个波段的产品,功率区间从低功率的5mW单孔至高功率的8W阵列,形成了丰富的产品矩阵。既可以应用于手机支持刷脸认证,又可以作为AR/VR的重要元器件。

乾照光电现阶段可提供的VCSEL产品最高功率规格是8W,可应用于近距离的车载雷达,还未达到车载激光雷达的技术要求。

不过乾照光电很有可能会进一步开发20-30W乃至更高功率的VCSEL产品,从而借助激光雷达进入自动驾驶。

目前乾照光电已通过车规级产线资质审核,获得了IATF16949认证,有利于其激光雷达客户的车规审核。

Lumentum、Finisar、AMS等国际一流厂商把控着核心技术,未来的国产替代也将是大势所趋。

VCSEL还广泛应用于数据中心和云计算领域,VCSEL是数据中心大数据速率光互连的基础。

过去10年间,商业化大量生产的850nm VCSEL光连线方案,数据传输率已经提高到每通道25Gbit/s,采用VCSEL阵列的平行光纤发射器产品更超过100Gbit/s。

目前,VCSEL已经取代了距离低于500米的边缘发射激光器,可以在晶圆上测试是它最大的优势,减少了后道测试的繁琐步骤,提高了效率。

“东数西算”工程又大力推进了数据中心与云计算的发展,数字经济的大潮带来了海量的数据传输需求。

为了支持多千兆位传输,VCSEL凭借可靠性、功率效率和易于部署的成本优势脱颖而出,成为多模架构的主流选择。保守估计,全球VCSEL数据通讯的市场规模将达到130亿美元。

VCSEL行业发展不可限量,乾照光电也已取得标志性进展。

2022年1月27日,乾照光电在投资者互动平台表示,VCSEL芯片已于2021年在部分领域完成认证并有销售业绩,主要应用在安全支付领域。

根据乾照光电2021年半年报,在VCSEL激光器方面,乾照光电同时开发多个波段的产品,深化应用市场,其中批量出货的i-TOF产品PCE效率稳定在40%以上,d-TOF产品稳步推进研发。

并且,乾照光电在改善VCSEL产品的高温特性上也取得了显著进步。

VCSEL业务很有可能让乾照光电的估值逻辑增添新的价值点。

定增只是开始

综合来看,乾照光电的业务无论从现有基础,还是未来展望,具备相当广阔的发展前景,股价却一直处于低位。截至3月11日的收盘,乾照光电的市值仅为61.33亿,投资价值凸显。

根据业绩预告披露的信息,2021年归母净利润为1.82-2.19亿元,而上年同期净亏损2.47亿元,同比大幅扭亏为盈。

业绩处在释放的边缘,技术处于行业革命的档口,价格处于低估值区间,便不难理解大批投资者涌入的动因。

就在2021年6月,聚灿光电(300708.SZ)完成了上市后首次定增募资。7.02亿元的募集资金到位后,有效降低了有息负债规模,大幅改善了财务状况,后续股价从12元附近涨至最高24.28元。

无独有偶,彼时定增也有国际知名投资机构小摩JP Morgan Chase的身影,股价翻倍也证明了其在该时间点下注的正确性与敏锐性。

乾照光电的这次定增募资与聚灿光电很相似,同样都会对公司的后续经营、业绩产生积极正面影响。这次JP Morgan Chase的潜在投资回报率,或许在某定程度上可以参考聚灿光电定增案例。

不仅有专业投资机构积极参与此次定增,产业内大佬——海信与京东方同时看上乾照光电,也充分证明了其在产业内的重要地位。

而海信疯狂“抢筹”之强势,令人遐思。海信未来继续追加投资、成为乾照光电实控人、甚至将其纳入成为海信体系,都存在相当大的可能性

毋庸置疑,海信的入股将强化乾照光电在Mini LED市场的占有率,有效打通产业链上下游,实现内部整合,扩大双方企业的竞争力和对市场的影响力。不仅为常年无实控人的乾照光电,奠定了更加稳定的战略发展方向;也为乾照光电的未来增长空间带来无尽想象。

责任编辑:陈悠然

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)