炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

祁豆豆

2021年半年报披露进入冲刺期。

截至8月24日,已有163家生物医药公司发布2021年半年报,其中129家实现增长,占比接近八成,净利润翻倍的有37家,占比超过两成。

从细分行业来看,医疗器械、中药、化药的“体质”最好。

济民医疗成为“业绩增幅王”

在这163家公司中,济民医疗以2823.67%的净利润增幅遥遥领先。

这家以大输液起家的传统药企何以领跑药企半年报?

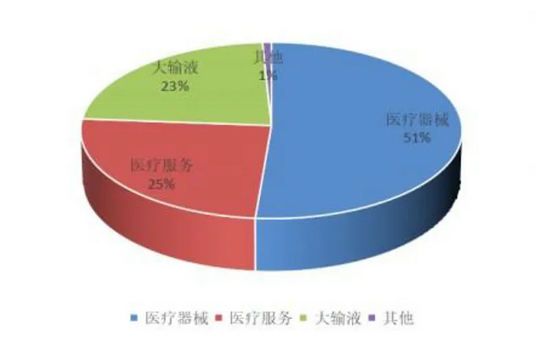

答案就藏在半年报中。今年上半年,公司实现营业总收入5.34亿元,同比增长 55.64%。其中,医疗器械业务实现营业收入2.74亿元,较上年同期增长107.39%,占公司总营业收入的51.28%;医疗服务业务、大输液业务分别实现营收1.33亿元、1.23亿元,同比增长53.08%、1.36%。

伴随济民医疗积极向医疗服务业转型,医疗器械业务俨然成为公司收入、利润的主要来源。

报告期内,公司实现归属于上市公司股东的净利润1.05亿元,同比增长超过28倍。公司坦言,一方面,公司医疗器械板块业务利润实现较大幅度增长,聚民生物和LINEAR公司合计实现净利润7566.47万元;另一方面,公司处置郓城新友谊医院股权确认投资收益3826.18万元。

济民医疗的医疗器械产品主要包括注射穿刺器械系列产品、体外诊断系列产品和血液透析系列产品。其医疗器械板块收入强势崛起离不开两家重量级子公司。聚民生物是美国 RTI 公司安全注射器、安全注射针等产品的代工生产商。上半年,聚民生物生产安全注射器(针)2.68亿支,销售 2.72亿支,安全注射器(针)持续处于满产满销状态。报告期内,聚民生物实现收入1.79亿元,净利润6305.76万元。另一家全资子公司西班牙LINEAR公司主要研发、生产及销售体外诊断系列产品,包括新冠病毒检测系列产品等。上半年,该公司实现收入8172.07万元,净利润1260.71万元。

近年来,济民医疗加快布局医疗器械和医疗服务产业,陆续并购了西班牙LINEAR公司、湖北鄂州二医院(床位近 1300 张)、山东郓城新友谊医院(床位 200 多张),自建了海南博鳌国际医院(床位 560 张)。2020年,公司医疗器械业务、医疗服务业务收入占比分别达到44.26%、25.14%,大输液收入占比相应缩减至29.59%。为此背景下,公司申请由“济民制药”变更为“济民医疗”,以更契合未来的发展战略。

截至目前,在44家医疗器械公司中,有34家实现增长,其中12家增长超过100%,占比达到27.27%。除透景生物扭亏之外,开立医疗、利德曼、凯普生物、明德生物等涉及体外诊断业务的公司,继续凭借在新冠疫情中的硬实力保持强劲增势。

疫情期间,凯普生物旗下第三方医学实验室积极参与新冠疫情防控工作,开展核酸检测业务,取得快速发展。报告期内,实现营业收入12.99亿元,同比增长156.88%;实现归属于上市公司股东的净利润3.91亿元,同比增长203.15%。

此外,爱博医疗、爱美客、欧普康视等涉及生物医用材料相关业务的公司,在行业高景气度和市场需求的带动下,业绩也颇为亮眼。

中药企业拳头产品发力

经过一段时间的煎熬,一批中药企业的“药效”逐渐被激发出来。

目前已披露半年报数据的30家中药企业中,27家实现增长,占比超过九成,太极集团、奇正藏药、东阿阿胶等8家公司实现翻倍。

记者注意到,靠拳头产品销售发力,显然成为中药企业“药方”中最关键的一味。

国药集团入主之后,太极集团“药效”被进一步挖掘。今年上半年,公司实现销售收入64.43亿元,比去年同期的57.54亿元增长11.97%;归属于上市公司股东的净利润7687.87万元,比去年同期的1021.76万元增长652.41%。

翻开太极集团的“药方”,大品种形成公司的独特优势。报告期内,公司调整产品结构,继续实施主品战略,加强规模型产品集群建设,藿香正气口服液、急支糖浆、通天口服液、太罗等骨干产品销售保持良好增长,充分发挥大品种“敲门砖” 作用,确保了规模型产品集群的持续发展。

靠一款拳头产品龙牡壮骨颗粒,健民集团上半年收益颇丰。报告期内,公司实现营业收入17.93亿元,同比增长74.5%,其中医药工业收入同比增长73.24%,医药商业收入同比增长75.76%;实现归属于上市公司股东的净利润1.67亿元,同比增长192.24%。净利润的增长主要得益于公司龙牡壮骨颗粒等主导产品收入增加,其中龙牡壮骨颗粒销售突破2亿袋。

化药企业调结构强销售

再看化药“成绩单”,截至8月24日,已有51家化药公司发布半年报数据,39家实现增长,占比超过七成。

其中,11家积极优化销售策略,向终端市场发力,对冲政策影响,最终实现业绩翻倍。

药石科技以超3倍的业绩增幅暂时领跑化药企业。上半年,公司实现营业收入6.21亿元,较上年同期增加35.24%;实现归属于上市公司股东净利润3.81亿元,同比增长336.52%。业绩增长主要系公司积极拓展市场,销售订单增加且交付能力增强。

药石科技主要为药物研发企业提供克级规模的多种结构新颖、功能高效的药物分子砌块产品用于客户的新药分子发现。报告期内,新增500余个热门分子砌块,基本上覆盖目前热门靶点化合物,如KARS、SHP2、BTK等抑制剂的关键片段,较好地助力客户进行新药研发。同时,公司上半年共设计6000多个分子,进一步扩大分子砌块的范围,提升公司竞争力。

莱美药业则通过“院外+院内”双引擎销售模式,上半年实现扭亏。报告期内,公司营业收入为6.12亿元,同比增长2.23%;归属于上市公司股东的净利润为3239.27万元,较去年同期增加4049.61万元,扭亏为盈。

公司坦言,盈利能力增强主要系特色专科类产品销售收入增加及处置部分子公司取得投资收益所致。据悉,报告期内,公司继续加大终端市场开发力度,加快建设OTC营销渠道,开启便民药房推广模式,通过“院外+院内”双引擎销售模式降低集中采购等宏观因素对莱美舒的销售冲击。同时,公司产品注射用艾司奥美拉唑钠中标第五批全国药品集中采购,将提升公司在消化道药物市场的份额,增强公司在 PPI 领域的竞争优势。

莱美药业进一步透露,后续公司将专注于上述优势细分领域,持续优化产品结构,打造甲状腺疾病领域头部企业,进一步做精做强,促进公司业绩的稳定增长。

整体来看,生物医药行业上半年实现近八成增长,增势与往年无异,但面对近期板块股价回调,仍让不少投资者心有余悸。对此,兴业证券研究院副院长、医药首席分析师徐佳熹分析指出,市场因素占主导原因。

徐佳熹坦言,从策略角度,近期板块的回调虽不能完全排除部分区域政策和部分公司业绩低于预期的因素,但核心是投资者情绪和相对集中的持仓。过去几年中,医药投资人习惯于“赛道”投资策略——即集中持仓于高景气赛道,如判断某赛道有政策风险则全面减配该赛道的标的。从过去几年的历史经验来看,这套策略是较为“高效”的,但随着持仓更多的集中于CXO、医疗服务和头部医疗器械公司,推高了上述领域的估值,这套投资策略的性价比也在下降。

在其看来,最近相关白马标的回调也预示着投资者需要进入“赛道+个股”的医药投资时代——估值合理的优质赛道依然是不二选择,新赛道和细分领域专精特新的自下而上选股将会是超额收益的重要来源。

对于未来白马股估值是否会长期处于低位,徐佳熹团队也在近期的行业周报中表示,“考虑到经过此轮回调,很多白马公司对应2022年PE和增速已经处在PEG 1.5-2倍的范围内,估值溢价已经有明显的回落,且其所在的赛道景气度依然很高,我们建议投资者依然保持对这些公司较高的配置,在调整中逢低加仓。”

责任编辑:陈悠然

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)