来源:诗与星空

1983年4月,第一辆上海桑塔纳轿车下线,标志着中国现代化汽车工业的开启。如今,大众汽车超过40%的全球销量和超过30%的利润来自中国市场,上汽集团成为中国最大的汽车集团。

2019年,上汽集团在《财富》杂志500强名单中排名第39位,这是公司连续16年进入世界500强名单,在全球上班汽车企业中排名第7位,更是中国汽车行业的“带头大哥”。

毋庸置疑,上汽集团旗下两个合资的超级品牌,上汽大众和上汽通用,起到了非常重要的助推作用。

不过,熟悉汽车合资企业并表方式的财务人员,会发现,上汽集团的的营收数据其实是存在着猫腻的—如此巨大的营收额,是注水的结果。

一、

世界五百强的真相

随着政策的不断宽松,国外车企可以持股的比例越来越高,甚至出现了特斯拉这种完全独资的外资车企。

多年以来,中国一直有外企持股不得超过50%的红线。

根据会计准则,持股是否超过50%,是重要的并表的标准之一。大多数合资车企都是外方与中方各持股50%,由于外方相对强势,具有实际控制权,所以中方不能并表,合资企业的销售收入不能体现在中方企业的销售收入中,只是作为投资收益进行核算。

在股权架构和会计准则的限制下,上市车企的合资子公司的营收不作为上市公司的营收构成部分,但,上汽集团除外。

上汽是如何实现的呢?

世界500强的唯一排名依据就是销售额,为了能在500强排名中排个好位子,上汽集团采用了一个非常巧妙的方式:每个合资品牌,再单独成立一个销售公司负责合资车的销售,销售公司由上汽集团控股。

合资公司生产的每一辆车,都先经过销售公司过一手再卖出去,而销售公司又参与并表。虽然还是无法实际控制合资企业,但是通过这种绕道的方式实现了将合资公司的销售额纳入上市公司。和直接并表相比,未将合资公司的资产并入上市公司报表。

如果没有大众和通用的销售额,上汽集团的营收额就会大打折扣,2019年年报显示,二者合计销售额超过4200亿元,约为公司全部营收额的一半。

但是,这种并表方式有个明显的缺点,就是销售公司毛利率不高、净资产收益率不高,拉低了整个上市公司的核心财务指标。而优点只有一个:做大销售额,在500强的排名里更上一层楼。

二、

200亿的代价:预付账款

4月13日和4月29日,公司分别发布了2019年年报和2020年一季报。2019年,在汽车行业整体下滑的情况下,上汽集团实现营业总收入 8433.24 亿元,同比下降 6.53%;实现归属于上市公司股东的净利润 256.03 亿元,同比下降 28.90%。而一季度由于疫情的影响,公司业绩表现惨烈,营收下滑47.08%,净利润下滑86.42%。

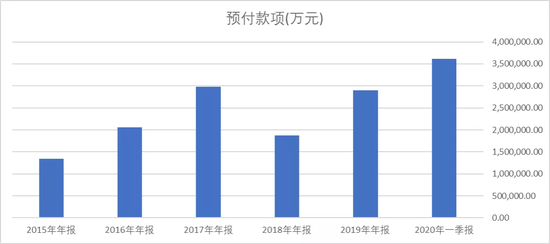

在业绩表现不佳的同时,公司的账面也出现了其他异常。比如,和上年同期相比,预付账款出奇的高。2019年年报中,预付账款余额高达289亿,2020年一季报更是达到了361亿的“史上最高”。

数据来源:Wind,制图:诗与星空

因为存在着利益输送的可能,预付账款是个非常敏感的项目。公司的预付账款都是什么款项呢?

年报显示,主要都是支付给合营单位的款项。

通过天量的预付款余额及其性质,虽然没有在年报中明确写明,但不难推断出,这都是公司旗下销售公司支付给外方具有实控权的合资企业的款项。

三、

预付账款的风险点

从商业逻辑上讲,交易双方比较弱势的一方才会原意采用预付账款的方式进行结算。接受预付款的一方,通常是产品比较畅销,供不应求,比如贵州茅台;或者产品非常特殊,比如房地产。

上汽集团的预付款并不符合这两个条件,主要预付的对象也不是常规的供应商,75.59%的预付款项来自两家合营单位(上汽大众、上汽通用),属于关联交易。

在对上市公司进行审计的时候,事务所特别关注的一点便是支付给关联方的预付款项,由于定价、支付进度难以做到公允,往往被认为是存在利益输送的嫌疑。

公司在年报中解释,预付款项较上期期末增长 54.81%,主要原因为合营整车制造企业的完工交付进度放缓。

如果是非关联方企业,完工交付进度放缓还有必要提前预付货款吗?

营收下降的时候,预付款大幅增加,从这个角度讲,公司的预付款的合理性存疑。

蹊跷的是,德勤事务所在审计报告中,并没有对预付款项提出质疑,反倒是对公司的收入确认和产品质量保证金进行了重点关注。

四、

预提产品质量保证金的影响

2019年年报显示,上汽集团预提的产品质量保证金138.72亿元,体现在预提费用中。其中主要系整车产品质量保证金余额计人民币117.46亿元,金额重大。上汽集团对整车业务承担一定年限的质量保证义务,根据合约条款及历史经验,对产品质量保证金予以估计并计提相应准备。

该项事项被事务所认定为关键审计事项,并进行了重点关注。

公司的产品质量保证金从比例上看,只有营业收入的1%多一点;但从金额上看,接近净利润的三分之一,一旦出现估算偏差,对公司的业绩影响比较大。

五、

居高不下的资金使用成本

和产品质量保证金相比,笔者认为,公司的预付款项的风险性更高,尤其是汽车行业面临寒冬的情况下。

中国乘用车协会数据显示,2019年全年国内市场销售整车 2590.5万辆,同比下降 8.0%;其中,乘用车销售 2154.9 万辆,同比下降 9.1%,商用车销售 435.6 万辆,同比下降 2.2%。

2020年汽车市场进一步萎靡不振,这和疫情的特殊性有关。但同时在特斯拉等新能源车的强力挑战下,传统燃油车的市场空间不断被压缩。

在这种情况下,合营公司也必然受到影响,产销量下滑严重。因为卖不动,合营公司的现金流也受到影响,上市公司“回馈”两大合营公司才是预付账款的真实用途。

上汽集团就不缺钱了吗?

资产负债表显示,2019年公司短期借款256亿元,一年内到期的长期借款268亿元,长期借款191亿元,应付债券162亿元,合计超过870多亿元。

虽然公司账面超过1700亿的货币资金(含交易性金融资产),但借款金额比较大,资金周转成本比较高。

利润表显示,2019年全年,公司利息支出达到了20亿。从某种意义上讲,是公司借钱给合营公司支付预付款项。

2020年初,汽车市场出现了极端情况下,合营公司步履维艰,公司的预付款余额更是增加到了惊人的361亿元,和年初相比,新增了72亿元。

与此同时,公司一季度单季利息费用6个亿,经营性现金流量净额为负数(-16亿)。可见,为了确保合营公司的资金链,上汽集团也是不惜血本。

六、

需要投资者警惕的预付款项

作为全球五百强企业,作为中国车企的龙头企业,就算在汽车行业步入寒冬的时候,上汽集团也没有倒闭跑路之忧,但这不代表公司的经营管理没有问题。

分析公司的财务数据不难发现,公司有“好大喜功”的习惯,采用一切手段做大营收。同时在利用上市公司特殊的地位,通过各种渠道进行融资,然后向合营公司进行“输血”。

虽然表面上交易金额在关联交易预算范围之内,但严格意义上讲,这些预付款项并没有遵循市场主导,本质上是有损上市公司利益最终损害投资者利益的行为。

对于投资者来说,如果发现上市公司在经营模式没有发生大规模变动的情况下,预付款项较往年发生了较大比例的提升,并且新增额以关联交易为主,那就几乎可以判断这是在进行关联方利益输送,需要对这类公司保持警惕。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张恒星 SF142

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)