@全体股民:《投资研报》巨额特惠,满3000减1000,满1500减500!【历史低价手慢无,速抢>>】

来源:金十数据

彭博宏观策略师Simon White撰文指出,美股市场正在适应一个波动性可能会升高但股票可能会继续走高的环境。

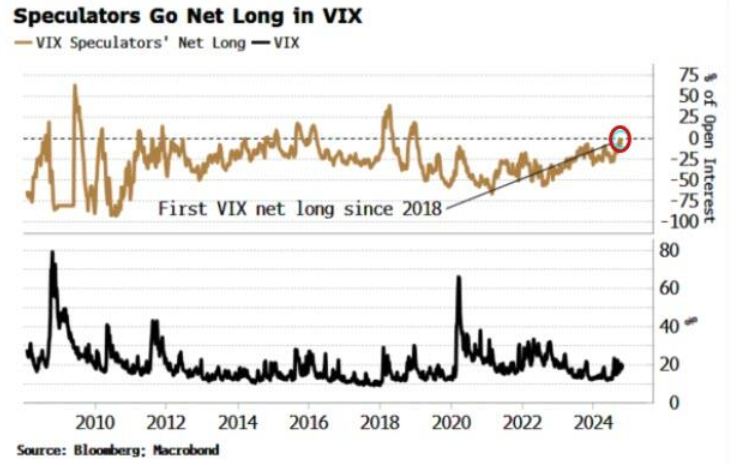

仓位数据显示,投资者尤其是股票多空基金在美股市场上持有显著的净多头头寸。与此同时,VIX期货的持仓刚刚转为净多头,为2018年以来首次。

这是一种不寻常甚至可以说前所未见的现象。过去VIX持仓为净多头时,市场往往在经历下行趋势或修正阶段。然而,当前的背景却是美股接近历史高位。

另外,大多数市场参与者的策略倾向于降低波动率,如今投资者在VIX期货上的净多头头寸增加,表明他们对市场波动性的看法有变,可能标志着市场可能在接受高波动性常态化。

在投资者净做多波动性之际,市场保持如此显著的看涨头寸的情况也极为罕见。

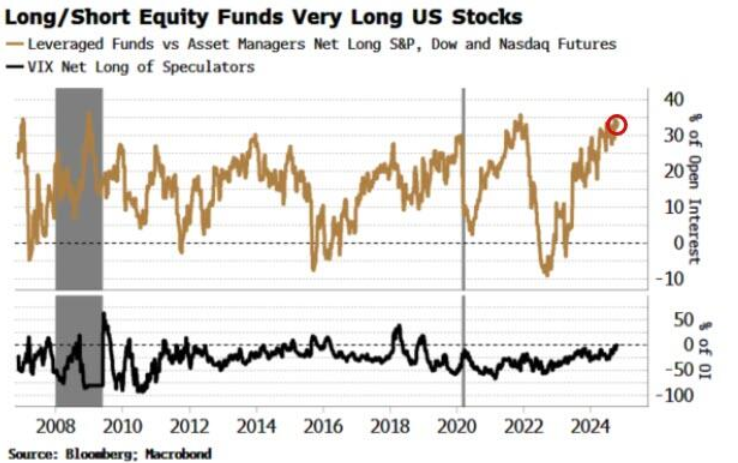

数据显示,投资者在标普500、纳斯达克、道琼斯和标普中型股期货中的净多头头寸几乎为未平仓量的20%,在过去五年的读数中接近排名前四分之一。

股票多空基金的净多头头寸实际上可能更高,因为这些基金通常利用股指期货来调整整体的Beta值,以满足他们的投资策略。

如果把杠杆基金(股票多空基金属于这一类别)和资产管理公司(杠杆基金的期货交易对手方)的头寸净值加起来,后者很可能是显著的美股净多头。

一系列迹象表明,市场开始将高波动性视为当前牛市的一个特征,而不是一个缺陷。

到目前为止,通胀、财政挥霍和地缘政治风险上升的净影响已经塑造了当前这个支持股市上涨的市场环境。这是因为流动性过剩,短期衰退风险较低,但同时又有足够的不确定性使得波动性不太可能回到过去两年的低位。

在更微观的层面上,激进卖出看涨期权以及通过买入看跌期权来寻求下行保护的需求(这往往会抑制波动性),迄今尚未恢复。

股市只有在波动性下降时才会上涨,这并不是不言自明的,市场似乎正在测试一种新的范式。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)