盈利预测与估值

投资要点

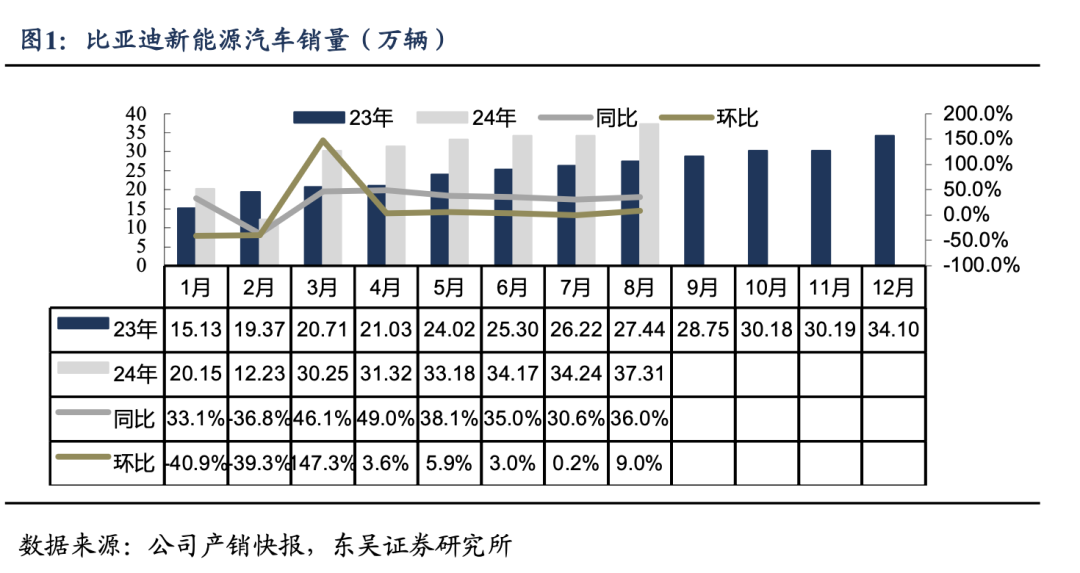

8月销量37万辆,环增9%,略超市场预期。比亚迪1-8月销233万辆,同增30%,其中8月销37.3万辆,同环比+36%/+9%,含海外销3.1万辆,同环比+26%/+5%。DM5.0新车周期+价格下探推动市占率提升,8月零部件产能瓶颈缓解,第三周销量8.8万辆,环增12%,随着后续旺季的到来,9月有望突破40万辆,我们预计24年销400万辆,同增32%,25年维持20%增速。结构来看,我们预计24年出口40-45万辆,同增65%+,占比10%+,我们预计25年可保持50%+增长。

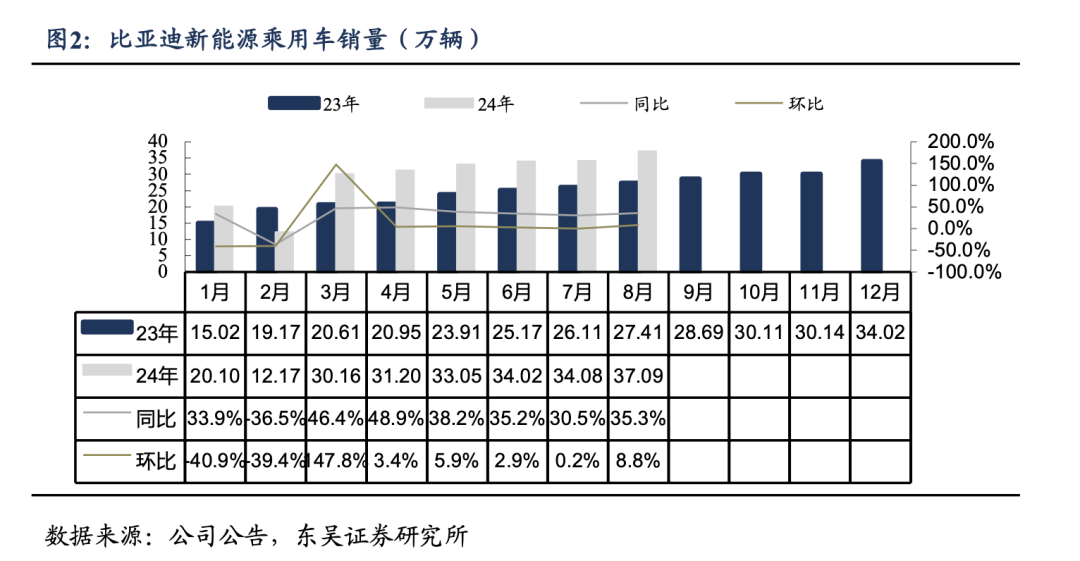

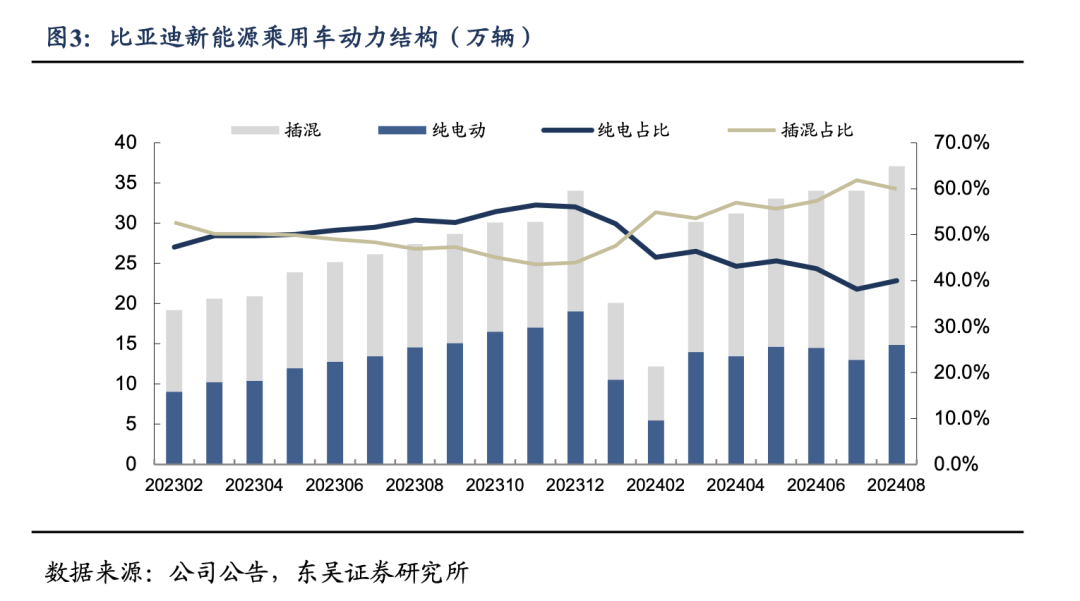

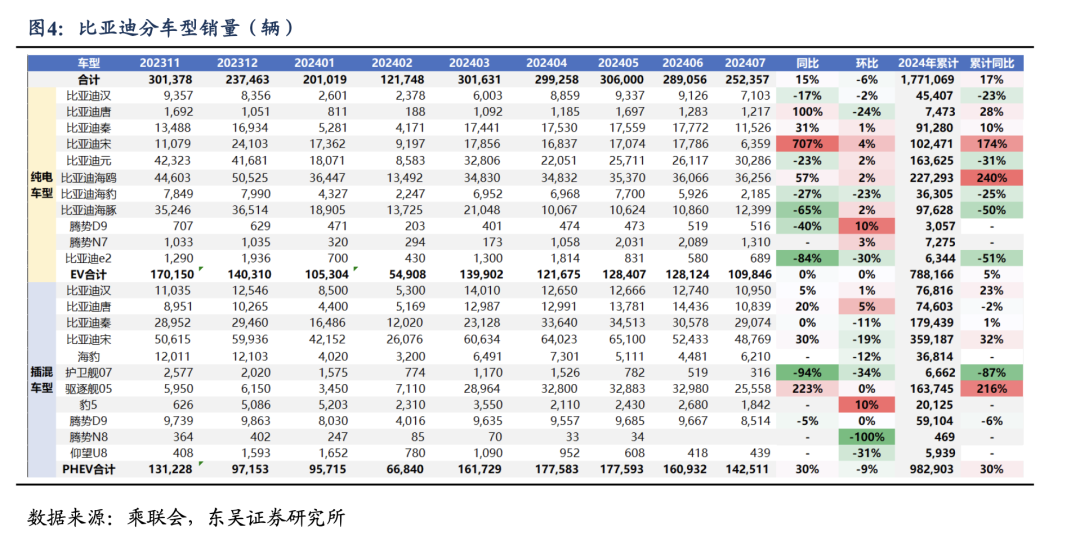

插混份额维持60%,腾势Z9订单突破2万辆。比亚迪8月插混乘用车销22万辆,同环比+73%/+6%,占比60%,同环比+13/-2pct;纯电乘用车销15万辆,同环比+2%/+14%,占比40%,同环比-13/+2pct。高端车型方面,腾势8月销量1.0万辆,环降3%,8月20日发布Z9/Z9 GT,预售价33.98万起,超市场预期,月底总订单突破2万辆,仰望销310辆,环降29%,方程豹销4876辆,环增165%,降价后销量有所提升,豹8预计Q3即将上市,搭载华为智驾ADS3.0,有望进一步催化销量。结构方面,比亚迪1-8月本土销206万辆,同增23%,海外销26.5万辆,同增125%,高端销量11万辆,同增40%,我们预计H2出口+高端化进一步贡献增量。

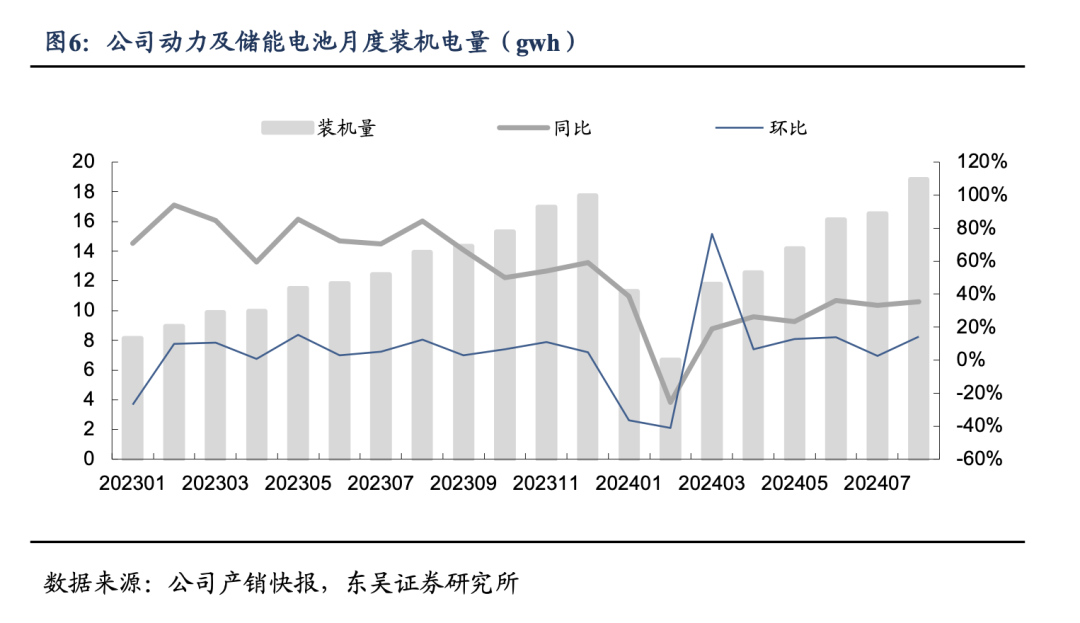

1-8月装机108GWh,同增25%。比亚迪1-8月动储装机108GWh,同增25%,其中8月装机18.8GWh,同环比+35%/+14%。比亚迪23年装机151gwh,实际出货190gwh,其中动力自供160gwh,动力外供10gwh,储能20gwh。24年看,销量中插电占比提升,单车带电量小幅下降,我们预计电池出货230gwh,同增20-25%。

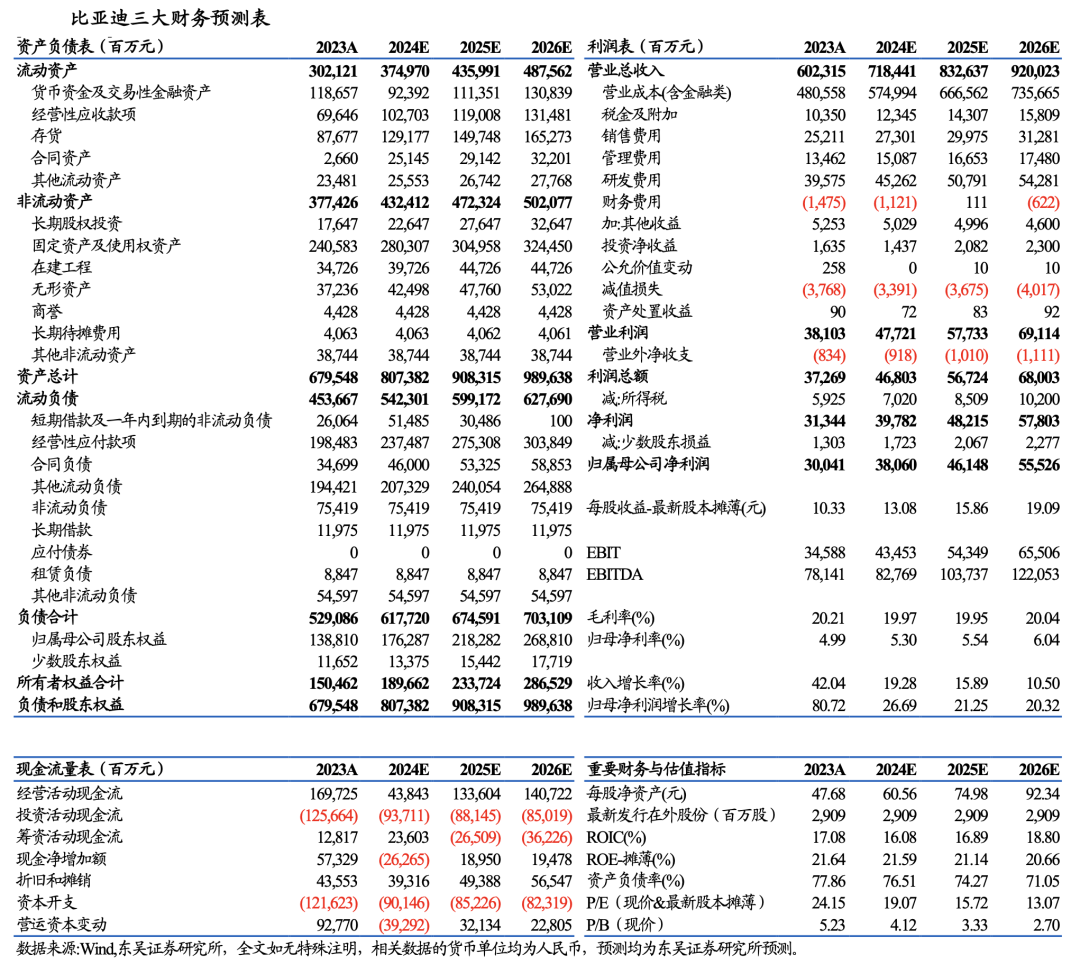

盈利预测与投资评级:我们维持对24-26年归母净利381/461/555亿元的预期,同增27%/21%/20%,对应PE 19/16/13x,给予24年25xPE,目标价327元,维持“买入”评级。

风险提示:市场竞争加剧超预期,原材料价格波动风险,电动车销量不及预期

正文

8月销量37万辆,环增9%,略超市场预期。比亚迪1-8月销233万辆,同增30%,其中8月销37.3万辆,同环比+36%/+9%,含海外销3.1万辆,同环比+26%/+5%。DM5.0新车周期+价格下探推动市占率提升,8月零部件产能瓶颈缓解,第三周销量8.8万辆,环增12%,随着后续旺季的到来,9月有望突破40万辆,24年预计销400万辆,同增32%,25年维持20%增速。结构来看,24年出口预计40-45万辆,同增65%+,占比10%+,25年预计可保持50%+增长。

8月新能源乘用车销量37万辆,环增9%,商用车销量环增41%。新能源乘用车8月销量为37.09万辆,同环比+35.3%/+8.8%,1-8月份累计销量为231.88万辆,累计同比增长30%;8月份产量为36.47万辆;同环比+28.1%/+14.3%,1-8月累计产量为231.02万辆;累计同比+26.6%。新能源商用车8月产量2229辆,同环比+690%/+40.7%,1-8月份累计产量为9651辆,累计同比+8.56%;1-8月累计销量为9651辆,累计同比+9.27%。

插混份额维持60%、腾势Z9订单突破2万辆。比亚迪8月插混乘用车销22万辆,同环比+73%/+6%,占比60%,同环比+13/-2pct;纯电乘用车销15万辆,同环比+2%/+14%,占比40%,同环比-13/+2pct。高端车型方面,腾势8月销量1.0万辆,环降3%,8月20日发布Z9/Z9 GT,预售价33.98万起,超市场预期,月底总订单突破2万辆,仰望销310辆,环降29%,方程豹销4876辆,环增165%,降价后销量有所提升,豹8预计Q3即将上市,搭载华为智驾ADS3.0,有望进一步催化销量。结构方面,比亚迪1-8月本土销206万辆,同增23%,海外销26.5万辆,同增125%,高端销量11万辆,同增40%,我们预计H2出口+高端化进一步贡献增量。

第五代DM技术持续强化车型竞争力,我们预计比亚迪24年销量400万辆。公司产品矩阵完备,仰望、方程豹补足高端车型。2024年至今已推出纯电性能超跑仰望U9、新车型元UP、方程豹系列3款车型。5月公司发布第五代DM技术平台,实现全球最高发动机热效率46.06%、全球最低百公里亏电油耗2.9L和全球最长综合续航2100公里,搭载于两款新车型-秦L-dmi、海豹06已上市。公司规划年内还将推出腾势3款、仰望U7。考虑到新车推出、高端车型逐步放量以及海外出口贡献增量,同时积极布局智能化,我们预计24年比亚迪电动车销量400万辆,同增36%,其中出口45万辆,25年进一步同增50%+。结构来看,高端车型迅速上量,我们预计24年腾势15万+、方程豹5万、仰望1.5-2万辆,上述三款车型占比6%。

1-8 月装机 108GWh、同增 25%。比亚迪 1-8 月动储装机 108GWh,同增 25%,其 中 8 月装机 18.8GWh,同环比+35%/+14%。比亚迪 23 年装机 151GWh,实际出货 190GWh, 其中动力自供 160GWh,动力外供 10GWh,储能 20GWh。24 年看,销量中插电占比提 升,单车带电量小幅下降,我们预计电池出货 230GWh,同增 20-25%。

盈利预测与投资评级:我们维持对24-26年归母净利381/461/555亿元的预期,同增27%/21%/20%,对应PE分别为19/16/13x,给予24年25xPE,目标价327元,维持“买入”评级。

风险提示:市场竞争加剧超预期,原材料价格波动风险,电动车销量不及预期。

比亚迪三大财务预测表

团队介绍

深度报告:

深度!【东吴电新】比亚迪:新车+出海+高端化共聚力,全球龙头起航正当时

往期点评:

【东吴电新&汽车】比亚迪2024年中报点评:规模化带动单车盈利稳步提升,业绩符合预期

【东吴电新&汽车】比亚迪销量点评:7月销量持平微增,插电占比持续提升

【东吴电新&汽车】比亚迪销量点评:6月销量持续向上,新车型订单表现强劲

【东吴电新&汽车】比亚迪销量点评:5月销量表现亮眼,DM5.0落地强化产品力

【东吴电新&汽车】比亚迪销量点评:4月销量环比微增,插混份额明显提升

【东吴电新&汽车】比亚迪24Q1点评:Q1业绩略超预期,Q2销量恢复盈利回升可期

【东吴电新&汽车】比亚迪销量点评:3月销量表现亮眼,高端车型持续上量

【东吴电新&汽车】比亚迪2023年年报点评:Q4业绩符合预期,出口及高端化增厚利润

免责声明

本公众订阅号(微信号: Green__Energy) 由东吴证券研究所电新研究团队设立,系本研究团队研究成果发布的唯一订阅号。

本公众号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。

本订阅号不是东吴证券研究所电新研究团队研究报告的发布平台,所载内容均来自于东吴证券研究所已正式发布的研究报告或对已发布报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请具体参见东吴证券研究所已发布的完整报告。

本订阅号所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。本订阅号所载内容仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。东吴证券研究所及本研究团队不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。

本订阅号对所载内容保留一切法律权利。订阅人对本订阅号发布的所有内容(包括文字图片、影像等) 未经书面许可,禁止复制、转载: 经授权进行复制、转载的,需注明出处为“东吴证券研究所”,且不得对本订阅号所截内容进行任何有悖原意的引用、删节或修改。

特别声明:《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于 2017年7月1日起正式实施。通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿在未经授权前进行任何形式的转发。若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号。请勿订阅、接收或使用本订阅号中的任何推送信息。因本订阅号难以设置访问权限,若给您造成不便烦请谅解!感谢您给予的理解和配合。

东吴证券投资评级标准

投资评级基于分析师对报告发布日后6至12个月内行业或公司回报潜力相对基准表现的预期或三板做市指数(针对做市转让标的),北交所基准指数为北证50指数),具体如下:

公司投资评级:

买入:预期未来6个月个股涨跌幅相对基准在15%以上;

增持:预期未来6个月个股涨跌幅相对基准介于5%与15%之间;

中性:预期未来 6个月个股涨跌幅相对基准介于-5%与5%之间;

减持:预期未来 6个月个股涨跌幅相对基准介于-15%与-5%之间;

卖出:预期未来 6个月个股涨跌幅相对基准在-15%以下。

行业投资评级:

增持:预期未来6个月内,行业指数相对强于基准5%以上;

中性:预期未来6个月内,行业指数相对基准-5%与5%;

减持:预期未来6个月内,行业指数相对弱于基准5%以上。

我们在此提醒您,不同证券研究机构采用不同的评级术语及评级标准。我们采用的是相对评级体系,表示投资的相对比重建议。投资者买入或者卖出证券的决定应当充分考虑自身特定状况,如具体投资目的、财务状况以及特定需求等,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)