原标题:券商评级:三大指数上涨 九股迎来掘金良机 来源:证券之星

第1页:盘江股份:产能逐步释放,受益区域发展第2页:超图软件:空间三维数据标准发布,GIS/BIM融合加速第3页:海能达:业绩预告符合盈利改善预期,精细化运营效果显著第4页:移远通信:物联网模组龙头,千呼万唤始出来第5页:水井坊:短期费用高企着眼于长期持续增长第6页:桃李面包:增速环比显著加快,Q2迎来业绩拐点第7页:汤臣倍健投资价值分析报告:大单品起航,好赛道扬帆第8页:绝味食品:Q2仍保持较快的开店节奏,H2鸭成本有望缓解第9页:顺丰控股点评报告:业务量同比增速持续改善

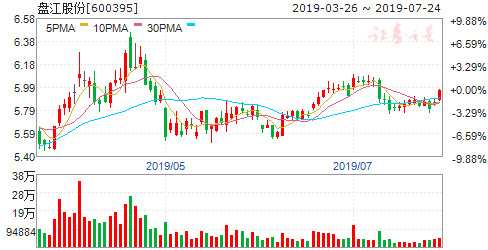

盘江股份(个股资料 操作策略 股票诊断)

盘江股份:产能逐步释放,受益区域发展

类别:公司研究机构:平安证券股份有限公司研究员:陈建文日期:2019-07-24

业务以煤为主,经营持续改善。公司主要从事煤炭的开采、洗选加工和销售以及电力的生产和销售,主要产品为煤炭和电力,2018年煤炭业务营收占 94%。供给侧改革下, 17年、 18年营业收入分别增长 55.36%、 0.14%,19Q1同比增长 10.61%,毛利同样保持了较快增长。

利润稳健,分红可期。2017年以来,公司煤价和盈利水平回归高位。近五年,公司分红率维持 65%以上,18年拟每 10股派息数(含税)为 4.00元,以 7月 12日收盘价 5.83元计算,公司股息率为 6.86%,资本回报率约 12%。公司仍有新建产能,煤价高位稳定,未来业绩仍有增长,股息率和 ROIC 将保持高位。

公司资源丰富,产能相对优质。公司所在盘县煤田主要赋存气煤、肥煤、焦煤、瘦煤、贫煤和无烟煤。公司在产煤矿拥有 10.5亿吨资源,产能 910万吨/年,规模最小的为 115万吨/年,其中火烧铺煤矿的煤种为低硫低灰优质肥煤。公司在建煤矿分别为马依煤业和恒普煤业煤矿,资源量 44.8亿吨,产能 1500万吨/年。未来产能增长空间较大。

供给侧改革优化区域产能,供需持续紧张。贵州煤炭基础储量、产能分别占西南及周边地区的 43.9%、52.5%。区域去产能基本完成,占全国的25.2%,而其煤炭产量占比不到 10%。同时区域 30万吨以下产能占比高,去产能仍有较大空间。而西南及周边地区煤炭消费保持平稳,16年同比增长 0.71%。区域煤炭供需持续偏紧。

西南经济快速发展,支撑能源需求增长。西南 GDP 增长领跑全国,其中贵州连续三年位居全国首位。经济增长显著拉动煤炭需求增长,区域发电量和用电量保持较快增长,高于全国平均水平,火电占总发电量比例保持在 35%左右,是区域重要的电力来源。区域钢铁产量逐步增长,2018年西南及周边地区粗钢产量达到 13024万吨,同比增长 12.5%,拉动了焦煤需求。

盈利预测与估值: 我们预测公司 2019-2021年 EPS 分别为 0.63、 0.70、 0.73元,同比分别增长 10.19%、10.57%、4.62%,对应 PE 分别为 9.2、8.3、8.0倍。从煤炭行业看,未来几年将保持供需总体平衡,煤炭价格略有下降,但仍将维持高位。西南经济快速发展将支撑区域能源需求,公司作为区域煤炭龙头将显著受益。考虑公司焦煤资源优质,新增产能逐步投产,股息率维持高位,首次覆盖给予公司“推荐”评级。

风险提示:1)受宏观形势因素影响,可能出现区域经济放缓,煤炭消费端电力、钢铁、建材、化工等用煤需求下降,公司煤炭销量或价格受到影响。2)西南水电资源丰富,水电、风电等新能源发电量增加替代部分煤炭需求,导致煤炭产能过剩。3)公司大多数矿井属于瓦斯突出或高瓦斯矿井,如果发生安全事故,可能会产生较大影响。4)公司在建矿井可能会出现工程进度不及预期、产能释放滞后的情况,影响公司煤炭产量。

第1页:盘江股份:产能逐步释放,受益区域发展第2页:超图软件:空间三维数据标准发布,GIS/BIM融合加速第3页:海能达:业绩预告符合盈利改善预期,精细化运营效果显著第4页:移远通信:物联网模组龙头,千呼万唤始出来第5页:水井坊:短期费用高企着眼于长期持续增长第6页:桃李面包:增速环比显著加快,Q2迎来业绩拐点第7页:汤臣倍健投资价值分析报告:大单品起航,好赛道扬帆第8页:绝味食品:Q2仍保持较快的开店节奏,H2鸭成本有望缓解第9页:顺丰控股点评报告:业务量同比增速持续改善

超图软件:空间三维数据标准发布,GIS/BIM融合加速

类别:公司研究 机构:申万宏源集团股份有限公司 研究员:刘洋,洪依真 日期:2019-07-23

事件:2019年7月19日,经中国地理信息产业协会审查批准,《空间三维模型数据格式》团体标准发布,将于8月31日正式实施。

国内首个空间三维数据格式标准,超图参与牵头起草。《空间三维模型数据格式》是中国地理信息产业协会发布的第一个团体标准,由中国地理信息产业协会提出,北京超图股份有限公司牵头起草。并于7月5日通过审查组评审,将于8月31日正式实施。

明确的三维地理空间数据格式,有利于GIS数据与BIM/倾斜摄影的模型融合,符合行业大趋势。《空间三维模型数据格式》团体标准定义了一种开放式可扩展的三维地理空间数据格式Spatial3DModel(S3M)。将有利于:1)不同应用系统之间三维数据共享;2)倾斜摄影建模、激光点云、BIM等多源异构三维数据融合;3)数据兼容多种软硬件环境。

历史上公司产品迭代快速有序,顺应潮流提出主流GIS厂商从未发布过的产品,把握技术拐点。自公司于1997年成立之后,于2000年发布组件产品,并从2009年开始,维持两年一个大版本、年一个小版本的研发节奏。并顺应潮流首创性提出二三维一体化等主流GIS厂商从未发布过的产品。

母公司持续核心研发投入,平台软件8年复合收入增长20%以上。超图基础软件研发院2013年人员数148人,2018年267人,增长近一倍;2018年公司GIS基础软件的收入是2010年的4.29倍,8年来复合增长率20%,基础软件平台收入保持稳健高增。根据赛迪顾问,2008年ESRI为国内市占率第一;2015年超图占率达到31.60%,成为国内首位。

顺应CCTB趋势,在二三位一体化、GIS+BIM等方向投入研发,平台市占率有望进一步提升。目前GIS软件技术发展方向可概括为CCTB:跨平台、云化、二三维一体化,大数据。近年来,随着BIM等应用的普及率提升,不同软件间多源异构的三维数据融合要求提升,《空间三维模型数据格式》是GIS顺应二三维一体化、延展软件内涵的重要标准前提。

维持“增持”评级。考虑到超图软件1)对海外平台软件实现国产化替代,GIS平台软件市场占有率不断提升;2)把握每一轮下游应用行业爆发,实现GIS应用行业拓展;维持盈利预测,预测2019年-2021年超图全年收入为18.35亿、24.35亿、30.71亿;归母净利润为2.05亿、2.67亿、3.33亿。维持“增持”评级。

风险提示:自然资源需求不达预期风险,云业务增速下降风险,应收账款形成坏账风险。

第1页:盘江股份:产能逐步释放,受益区域发展第2页:超图软件:空间三维数据标准发布,GIS/BIM融合加速第3页:海能达:业绩预告符合盈利改善预期,精细化运营效果显著第4页:移远通信:物联网模组龙头,千呼万唤始出来第5页:水井坊:短期费用高企着眼于长期持续增长第6页:桃李面包:增速环比显著加快,Q2迎来业绩拐点第7页:汤臣倍健投资价值分析报告:大单品起航,好赛道扬帆第8页:绝味食品:Q2仍保持较快的开店节奏,H2鸭成本有望缓解第9页:顺丰控股点评报告:业务量同比增速持续改善

海能达:业绩预告符合盈利改善预期,精细化运营效果显著

类别:公司研究 机构:申万宏源集团股份有限公司 研究员:刘洋 日期:2019-07-23

事件:2019年7月15日,公司披露2019年半年报业绩预告,预计2019上半年公司实现归属上市公司股东的净利润2000万元至3000万元,同比增长154.34%至281.5%。

业绩符合我们对海能达精细化运营的带来业绩提升的预判。公司19年Q1营收、归母净利润增速分别为-10.72%、3.97%,剔除17年订单延递影响,实际19Q1营收为略微增长,系优化管理下的经营业绩拐点。公司19年Q2业绩表现良好,实现归母净利润1.2-1.3亿,公司上半年净利润同比高增,进一步印证精细化运营控费成效。

公司上半年整合协同效果显著,全球业务持续拓展,产品结构进一步优化。公司与子公司赛普乐和诺赛特协调整合后呈现协同效果,海外子公司管理效率及盈利全面提升,进一步巩固公司在全球公共安全的地位。2019年上半年海外业务捷报频传,拉丁美洲(秘鲁、巴西)、东南亚(菲律宾)、西欧等国家多个项目中标。在整合的不断深入下,新兴市场不断突破,公司产品结构有望进一步优化。

国内PDT继续保持引领,扩容需求带来新的增长机遇。公司国内PDT业务持续拓展,年中中标南京市公安局350MHZ的PDT系统基站扩建和网络优化项目,中标金额超过六千万元。公司PDT网络占有率全国领先,目前我国PDT网络基本实现重点城市的大面积覆盖,公司有望受益于逐渐显现的PDT扩容及深度覆盖的需求。

持续推进精细化运营,费用得到有效管控,经营性现金流持续改善。自2018年起,公司大力推进精细化运营管理,优化经营管理模式,销售费用率及管理费用率改善明显。19年Q1财务、管理(含研发)、销售三费总计6.39亿元,同比18Q1的7.22亿降低11.50%,控费效果显著。公司经营活动现金净流量自2018年下半年开始翻正,19Q1经营活动现金净流量净额为3.09亿,同比18Q1大幅增长。下半年公司费用有望进一步优化,推动现金流持续改善。

维持盈利预测和“增持”评级。公司半年报业绩预告情况符合预期,考虑公司整合的不断深入及现金流的持续改善,我们维持对公司原有盈利预测不变,预计19-21年公司归母净利润为7.48/9.77/12.12亿元,对应PE21/16/13倍,维持“增持”评级。

第1页:盘江股份:产能逐步释放,受益区域发展第2页:超图软件:空间三维数据标准发布,GIS/BIM融合加速第3页:海能达:业绩预告符合盈利改善预期,精细化运营效果显著第4页:移远通信:物联网模组龙头,千呼万唤始出来第5页:水井坊:短期费用高企着眼于长期持续增长第6页:桃李面包:增速环比显著加快,Q2迎来业绩拐点第7页:汤臣倍健投资价值分析报告:大单品起航,好赛道扬帆第8页:绝味食品:Q2仍保持较快的开店节奏,H2鸭成本有望缓解第9页:顺丰控股点评报告:业务量同比增速持续改善

移远通信:物联网模组龙头,千呼万唤始出来

类别:公司研究 机构:国信证券股份有限公司 研究员:程成,马成龙 日期:2019-07-23

物联网模组领域黑马,已成长为新龙头

移远通信是物联网蜂窝通信模组专家,产品体现全面,经销/直销体系完善,近两年快速成长,2018年出货量市占率全球第一,2019年7月成功IPO。公司创始人钱鹏鹤及其团队脱胎于前无线通信模组龙头芯讯通,继承了其在无线通信领域的技术经验和全球市场的拓展能力,同时公司组建了全球一流的海外市场拓展团队及产品团队,构建了市场和产品端的核心竞争力。公司IPO所获得的资金,一方面缓解了现金流压力,另一方面投向5G、高速4G、NB-IOT模块方向,保持产品领先性,上市后有望开启新征程。

物联网应用全面普及,模组市场空间广阔

无线通信模组是机器与机器间信号传递的工具。是万物互联愿景下,各类终端的标准化信号单元,是物联网的基石。物联网连接数与无线通信模组需求存在一一对应关系,市场空间广阔。我们计算得出当前全球蜂窝通信模组市场规模约为220亿,其在2022年有望达到400亿。目前行业处于2G/3G向4G/NB-IOT模组升级的周期,量价齐升,第一个行业繁荣期到来。

移远通信竞争优势独特,充分受益行业发展

全球无线通信模组市场竞争集中度已较高,第一梯队+第二梯队的近10个玩家几乎占据了80%~90%的市场份额,但全球格局尚未固化,近两年来,国产模组厂商崛起,不断侵蚀海外厂商市场份额,在此背景下,移远通信全球排名不断提升。移远通信主要有5大竞争优势,相较于国内厂商,具有(1)最全+最新的产品系列、(2)最完备的全球营销体系、(3)规模优势;相较于海外厂商,具有(4)中国工程师红利(5)国内物联网创新土壤优势。

看好公司业务布局和长期发展,首次覆盖,给予“买入”评级

看好公司的成长空间和竞争力,预计公司19-21年归属母公司净利润2.48/3.89/6.08亿元,目前对应30/19/12倍市盈率,参考可比公司估值及绝对估值法,2019年合理价格区间为120.44~125.55元,给予“买入”评级。

风险提示物联网模块出货量不达预期;4G产品快速降价;市场竞争加剧。

第1页:盘江股份:产能逐步释放,受益区域发展第2页:超图软件:空间三维数据标准发布,GIS/BIM融合加速第3页:海能达:业绩预告符合盈利改善预期,精细化运营效果显著第4页:移远通信:物联网模组龙头,千呼万唤始出来第5页:水井坊:短期费用高企着眼于长期持续增长第6页:桃李面包:增速环比显著加快,Q2迎来业绩拐点第7页:汤臣倍健投资价值分析报告:大单品起航,好赛道扬帆第8页:绝味食品:Q2仍保持较快的开店节奏,H2鸭成本有望缓解第9页:顺丰控股点评报告:业务量同比增速持续改善

水井坊:短期费用高企着眼于长期持续增长

类别:公司研究 机构:西南证券股份有限公司 研究员:朱会振 日期:2019-07-23

业绩总结: 公司2019年上半年实现收入 16.9亿元,同比+26%; 实现归母净利润 3.4亿元,同比+27%; 其中 19Q2收入 7.6亿元,同比+29%;实现归母净利润 1.2亿元,同比+7.4%; 由于递延所得税的影响,扣非后净利润波动较大,不具有可比性。总体来看,收入符合预期,受销售费用和递延所得税等影响,利润低于预期。

收入依然保持快速增长。 上半年受益于聚焦核心区域和门店+三款新品推广,收入依然保持快速增长,其中成品酒销量 4164吨,同比+22%,销量增加是带动收入快速增长的主因;吨单价达到 39.5万元,同比+2.8%,主因是: 同系列新品较老款打款价高 20元,产品结构持续升级,吨价略有提升。 分区域来看,北部和中部区域增速均超过 40%,东部和南部区域增速 15%-20%左右;据草根调研,核心市场依然保持比较快速的增长, 江苏、湖南、浙江增速 30%左右,河南、四川等区域两位数增长。

二季度费用率增加明显+递延所得税影响,导致利润增速低于收入增速。 受益于推新品和产品结构升级, 上半年毛利率提升 1个百分点; 税金及附加率增加超过 2个百分点;销售费用增幅较大,主要是广告及促销费增加较多,二季度销售费用率上升超过 4个百分点,主因是二季度新品上市,市场推广费用和广告费用投放力度较大。 管理费用率下降 1个百分点,同时递延所得税影响税金较大,导致单二季度净利率较低,仅有 16%, 较去年同期下降超过 3个百分点。

上半年经营活动现金流入 19.2亿元,同比+30%,与收入基本同步。

短期费用高企导致利润增速不及预期,长期成长逻辑不变。 二季度受费用和递延所得税的影响, 利润增速未达预期,短期可能会影响市场情绪。但公司增加费用投放,着眼于未来长远的持续增长,对于品牌、渠道和消费者的投入,短期因素影响没必要悲观,更加看好公司的长期可持续增长。同时,公司近期对销售、技术核心骨干及部分高管实施了限制性股票激励, 管理层与股东利益绑定,有利于公司的长远发展。

盈利预测与投资建议。 维持 2019-2021年收入预测, 分别为 35.3亿元、 43.6亿元、 53.5亿元, 受费用高投入的影响,下调 2019-2021年归母净利润分别至7.5亿元、 10.0亿元、 13.0亿元, EPS 分别为 1.53元、 2.04元、 2.67元, 对应动态 PE 分别为 32倍、 24倍、 19倍, 维持“买入”评级。

风险提示: 宏观经济下滑风险;高端酒价格或大幅下滑风险。

第1页:盘江股份:产能逐步释放,受益区域发展第2页:超图软件:空间三维数据标准发布,GIS/BIM融合加速第3页:海能达:业绩预告符合盈利改善预期,精细化运营效果显著第4页:移远通信:物联网模组龙头,千呼万唤始出来第5页:水井坊:短期费用高企着眼于长期持续增长第6页:桃李面包:增速环比显著加快,Q2迎来业绩拐点第7页:汤臣倍健投资价值分析报告:大单品起航,好赛道扬帆第8页:绝味食品:Q2仍保持较快的开店节奏,H2鸭成本有望缓解第9页:顺丰控股点评报告:业务量同比增速持续改善

桃李面包:增速环比显著加快,Q2迎来业绩拐点

类别:公司研究 机构:东北证券股份有限公司 研究员:李强 日期:2019-07-23

事件:公司发布半年报业绩快报。2019年上半年,公司实现营业收入25.58亿元,同比+18.06%;实现归母净利润3.04亿元,同比+15.46%;实现扣非后净利润2.95亿元,同比+14.03%。单19Q2来看,对应营收14.16亿元,同比+20.20%;实现归母净利润1.83亿元,同比+18.06%;实现扣非后净利润1.79亿元,同比+16.13%。

点评:收入端、利润端增速环比加快,19Q2较Q1增速提高5-6%,超市场预期。二季度收入增速加快一定程度上受益于增值税降税政策利好。费用端来看,二季度费用投放预计控制得当,整体规模效应加强,盈利能力提高,净利率上行。我们维持此前推荐逻辑,公司全年营收/利润双15增速保底,预计大概率超额实现全年目标。一季报后市场担心达利竞争冲击及费用端压力,预期降至底部,而我们认为业绩有望逐季改善,二季度已迎来拐点。短保行业处于高速增长阶段,尚未进入存量市场的抢夺,桃李深耕市场20余年,消费者粘性&渠道壁垒深厚,竞争对手短期难以动摇。此外,根据我们草根调研数据,达利退货率达20%左右,部分经销商盈利或有压力;而桃李退货率稳定在8%左右,可进可退灵活应对。

西南、京津增速有所恢复,华东、华南市场表现预计超预期。华东、华南地区的渠道开拓和产品推广为今年重心。我们草根调研了解到,华东地区主要上海周边地区进行调整,销售人员增加,偏远地区引进经销政策,渠道进一步精耕细作;华南地区渠道不断下沉,市场培育逐渐成熟,随着产线结构优化调整,此前切片产能不足问题逐步缓解,随着规模效应逐步凸显,盈利状况有望改善。东莞工厂4.5万吨产能投产,未来产能利用率逐步提升,预计华南地区发展态势持续向好。此外,西南、京津地区预计表现较好,主要系重庆产能18年已投产,加之市场拓展积极,增速预计有所恢复。

盈利预测:考虑下半年产线及设备调整进一步到位,供需缓解,新市场预计持续向好,我们调高此前预测。预计2019-2021年EPS为1.15、1.40、1.69元,对应PE为33倍、27倍、23倍,维持“买入”评级。

风险提示:市场拓展不及;行业竞争加剧风险。

第1页:盘江股份:产能逐步释放,受益区域发展第2页:超图软件:空间三维数据标准发布,GIS/BIM融合加速第3页:海能达:业绩预告符合盈利改善预期,精细化运营效果显著第4页:移远通信:物联网模组龙头,千呼万唤始出来第5页:水井坊:短期费用高企着眼于长期持续增长第6页:桃李面包:增速环比显著加快,Q2迎来业绩拐点第7页:汤臣倍健投资价值分析报告:大单品起航,好赛道扬帆第8页:绝味食品:Q2仍保持较快的开店节奏,H2鸭成本有望缓解第9页:顺丰控股点评报告:业务量同比增速持续改善

汤臣倍健投资价值分析报告:大单品起航,好赛道扬帆

类别:公司研究 机构:光大证券股份有限公司 研究员:叶倩瑜,张喆,周翔 日期:2019-07-23

回顾过去:十年磨“三”剑。 复盘公司发展历程,可以发现 2009-2018年汤臣依次经历三个成长阶段:( 1)渠道: 2009-2013年膳食营养补充剂市场快速增长,汤臣趁机抢占非直销领域空白渠道, 2012年已基本完成第一轮渠道织网。( 2)品牌: 2014-2016年受内外部多重因素打击行业出现调整,汤臣顺势而为,通过品牌战略的重新构建迅速提升品牌资产价值。

( 3)产品: 2017-2018年汤臣推进大单品战略,将投入资源聚焦三大潜力单品,实现用单一产品带动公司全品类销售的目标。

展望未来:布局好赛道。 大单品战略的成功与公司对目标单品所在细分赛道的认识不无关系:健力多布局国内复合增速较快的骨健康赛道,健视佳布局国内极具增长潜力的眼部健康赛道, life-space 布局国内渗透率快速提升的益生菌赛道。汤臣高瞻远睹的战略布局助力未来在行业的持续领跑。

公司份额在分散的行业格局中稳步提升。 ( 1)根据欧睿数据,在最主要的膳食营养补充剂市场,汤臣的份额不断提升,在 2018年已经达到 8%,位居行业榜眼。( 2)在卡位的其他细分领域,汤臣同样实现了市占率的稳步提升,在运动营养领域的表现尤其突出。( 3)在快速发展的线上渠道,汤臣构建了丰富完整的产品链,在阿里系平台线上份额超过 8%。

短期政策和长期行业因素不影响公司的增长路径。 ( 1)看短期,医保政策的变动可能对汤臣不利,但在公司致力打造渠道的多元化发展、大单品功效明显和消费者健康意识不断提升的三重抗力下,政策的收缩将不影响汤臣的长期发展。( 2)看长期,膳食营养补充剂与化妆品行业类似,虽然品牌份额难以提升,公司份额却能通过产品提质与品牌并购进行提升。

盈利预测、估值与评级: 综合考虑汤臣倍健的收入、毛利率和费用率,我们经财务模型测算得出汤臣倍健 2019/20/21年营业收入分别为58.48/71.25/83.16亿元; 2019/20/21年净利润为 11.67/14.39/17.20亿元;

考虑增发后总股本 15.83亿股计算的 2019/20/21年 EPS 为 0.74/0.91/1.09元。 当前股价对应 2019/20/21的 PE 分别为 25/20/17倍,我们认为汤臣目前的估值具备吸引力,首次覆盖给予“增持”评级。

风险提示: 经济增速放缓压力加大,商誉减值风险,成本大幅上涨,食品安全问题。

第1页:盘江股份:产能逐步释放,受益区域发展第2页:超图软件:空间三维数据标准发布,GIS/BIM融合加速第3页:海能达:业绩预告符合盈利改善预期,精细化运营效果显著第4页:移远通信:物联网模组龙头,千呼万唤始出来第5页:水井坊:短期费用高企着眼于长期持续增长第6页:桃李面包:增速环比显著加快,Q2迎来业绩拐点第7页:汤臣倍健投资价值分析报告:大单品起航,好赛道扬帆第8页:绝味食品:Q2仍保持较快的开店节奏,H2鸭成本有望缓解第9页:顺丰控股点评报告:业务量同比增速持续改善

绝味食品:Q2仍保持较快的开店节奏,H2鸭成本有望缓解

类别:公司研究 机构:浙商证券股份有限公司 研究员:申晟 日期:2019-07-23

Q2仍保持较快的开店节奏

绝味 Q1开店约为 350家,预计 19Q2仍保持同比较快的开店节奏,公司期望把开店集中在上半年,全年可以调节的空间较大,全年维持 800-1200家开店目标不变。 去年上半年公司由于积极进行存量门店地理布局调整,导致开店进度慢于以往,截止 18H1绝味拥有 9459家门店,较 17年底净增 406家。若按公司指引 19Q2依然保持同比较快的开店节奏的话, 结合渠道调研情况,预计 Q2单季开店在 300家店左右, 截止 2018年年底绝味共有 9,915家门店, 那么 19H1预计达 10,565家门店,店数同比+11.6%, 叠加 2-3月份的提价, 预计单店收入增速可达上限 5%的指引,则 19H1绝味收入增速超 17%。

顺利度过原材料上升周期,料下半年有所回落

原材料方面, 18Q4鸭脖价格有所下降, 19Q1环比有所反弹,目前鸭脖价格环比有所回落,同比基本维持平稳。从国内毛鸭价格来看,得益于前期养殖扩产,价格有所回落,预计反应到冻品需到下半年。在去年下半年基数较高的情况下,19H1的毛利率压力同比将减缓。

积极试水高毛利新业务,海外市场贡献

绝味积极试水椒椒有味串串新业务, 目前已开门店 30余家, 主要分布在华中地区, 预计下半年将逐步进入其他区域, 公司指引全年目标 200家。串串目前就价格定位来说,面向的是更为年轻的群体,属于公司一次业务拓展尝试,目前就开店空间来说,还尚未能与绝味本来的店做比较。目前蔬菜串串定价在 2元/串,肉类定价在 5-6元/串, 由于相较传统卤味业务, 只是新增“串”的环节,但定价较高,毛利率预计较高。海外业务方面,公司目前已在香港/新加坡开了10多家直营门店, 今年将进军日本市场, 为进一步国际化打下基础。

盈利预测及估值

我们预计 2019-2021年收入分别为 49.57亿元/55.81亿元/62.76亿元,同比+13.5%/12.6%/12.4%,净利润分别为 7.63亿元/9.15亿元/10.83亿元,同比+19.2%/19.8%/18.4%, 绝味 5月实施转赠股本达 5.74亿股, 对应 EPS 为 1.33元/1.59元/1.88元, 目前股价对应 19/20PE 分别为 27X/23X,维持买入评级。

风险提示: 下半年开店速度放缓, 费用投放超预期

第1页:盘江股份:产能逐步释放,受益区域发展第2页:超图软件:空间三维数据标准发布,GIS/BIM融合加速第3页:海能达:业绩预告符合盈利改善预期,精细化运营效果显著第4页:移远通信:物联网模组龙头,千呼万唤始出来第5页:水井坊:短期费用高企着眼于长期持续增长第6页:桃李面包:增速环比显著加快,Q2迎来业绩拐点第7页:汤臣倍健投资价值分析报告:大单品起航,好赛道扬帆第8页:绝味食品:Q2仍保持较快的开店节奏,H2鸭成本有望缓解第9页:顺丰控股点评报告:业务量同比增速持续改善

顺丰控股点评报告:业务量同比增速持续改善

类别:公司研究 机构:浙商证券股份有限公司 研究员:姜楠 日期:2019-07-23

快递业务量增速持续提升,维持全年20.52%假设

19年6月,速运物流业务量3.74亿票,同比增长15.79%,业务量增速自5月重回两位数增长后继续提升。19年1-6月累计,速运物流业务量20.27亿票,同比增长9.16%。随着“电商专配”产品的推出和航空件业务量增速的恢复,我们维持19年公司快递业务量同比增速20.52%的假设。

单票收入稳中有升,品牌形象和议价能力凸显

19年6月,速运物流业务单票收入23.21元,同比下降1.28%;1-6月累计,单票收入23.58元,同比增长3.86%。在全行业单票收入同比下滑的环境下,公司能够保持单票收入稳中有升,说明公司的快递服务在高端市场具备议价能力。鄂州机场投产后,有望扩大公司航空网络覆盖范围,同时实现降本增效,公司在高端市场的品牌形象和议价能力将得到巩固。我们维持19年公司快递业务单票收入同比稳定的假设。

供应链业务稳步发展,为打造综合物流服务商奠定基础

随着供应链业务的发展,自19年3月起,公司将供应链业务收入单独列示。19年6月,供应链业务营业收入4.44亿元,占合计收入91.23亿元的比例为4.87%。供应链业务的发展,有助于公司拓展新客户,增加现有客户粘性,以及提高资产利用率。

中西部和高端市场份额有望提升,人工和运输成本节省空间大

公司在全国范围布局均衡的直营网络和注重时效与服务质量的高端定位,有助于其在中西部地区和高端市场份额的提升。未来鄂州机场的投产和宽体机占比的提升,有助于公司节省航空干线单位运输成本。铁路资源的利用有助于公司节省中短途干线运输成本。中转场全自动分拣系统配备率提升空间大,有助于资产周转率的提升和人工成本的节省。预计19-21年,公司归母净利润分别为47.4亿元、59.8亿元和71.9亿元,同比增速分别为4.0%、26.2%和20.2%,对应PE分别为31.5倍、25.0倍和20.8倍,维持“增持”评级。

风险提示

人工成本增长超预期,运输成本增长超预期。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)