原标题:傅军解“缚” 来源:乐居财经家居

新华联集团董事局主席兼总裁傅军

乐居财经 张丹 发自北京

近一个多月,新华联集团董事局主席兼总裁傅军奔走在多个洽谈会,从重庆到青海,从湖南再到四川,忙着推进文旅项目。

尽管被看重的文旅,一直难当新华联文化旅游发展股份有限公司(000620.SZ,简称:新华联文旅)大任,也未有出色的业绩表现,但这并不影响傅军投资文化旅游项目的信心。

“会加大投资”“继续推进相关合作”每场洽谈会上,傅军都会表露出类似对文旅的“看好”。

被偏爱的总是有恃无恐。即使新华联文旅,及控股股东——新华联控股有限公司(简称:新华联控股)自身麻烦不断,对文旅项目,却抱着“砸锅卖铁也要投资”的态度。

9月2日与4日,与四川发展董事长李文清的会谈中,就流露出一个信息:合作事宜正在推进。虽未言明具体项目,按照傅军2019年所说,应该是与四川发展合作开发的温泉度假项目。

而这距离新华联文旅收到法院传票不过5天。公告称,因未按时偿还本息,中国银行(维权)安徽分行将其告上法庭,要求偿还合计4.97亿元。

官司缠身的新华联文旅,偿债的资金何来?项目投资的底气来自何处?

文旅困局

众多板块中,文旅是傅军所偏爱的,也是给予厚望的产业,同时,也是给他“伤痛”颇多的产业。

原本是想通过转变发展方式,给新华联寻找新的增长空间。无奈,8年转型之路,对文旅的重投未换来正向回报,长线作战的项目运作,更是让新华联文旅陷入资金困局。

2020年上半年,新华联文旅实现营收17.25亿元,同比下降47.27%;净利润暴跌632.53%由正转负,为-5.65亿元;扣非后的净利润更是同比下滑1625.10%至-6.12亿元。

这是新华联文旅近五年以来交上的最差成绩。疫情的雪上加霜,让原本就不出色的业绩,愈加显得“萧瑟”。

作为较早转型文旅的企业,新华联从2012年就开始布局文旅,并且有意削弱对房地产的投资,加重对文旅项目的倾斜。

“新华联正在转型,特别是加大文化旅游项目、度假项目的投资。”努力转型的新华联对文旅项目投入资金巨大,根据2019年中期披露,文旅项目的预计总投入超过502亿元。

反观房地产业务的规模,新增土储持续在放缓。2016年仅通过“招拍挂”和股权收购等方式获取土地219.41万平方米;2017年新增土地面积未增反减,同比减少45.3%至120.11万平方米;2018年未公布新增土储,不过明示新增土储步伐有所放缓;2019年新增土储项目空白显示,再言放缓。

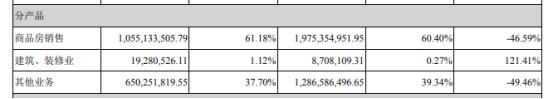

然而,如此厚此薄彼之下,文旅仍难扛起业绩大旗,超六成收入依旧来自房地产。财报显示,上半年,商品房销售贡献10.55亿元,占比61%;以文旅为主的其他业务占比约38%,实现营收6.5亿元,相较于去年同期,两项业务的跌幅都接近腰斩。

尽管8年来,新华联文旅收入表现不突出,但却一直未停下转型文旅的脚步,傅军也未松口要减弱文旅。截至目前,新华联文旅投入运营的大型文旅项目有4个,分别是长沙铜官窑古镇、四川阆中古城、芜湖鸠兹古镇、西宁童梦乐园。

事实上,从新华联在明确转型文旅之后,业绩一直处于高低起伏的震荡状态,所谓的新增长空间表现并不明显。

2015年—2019年,新华联文旅的营收分别为46.56亿元、75.16亿元、74.41亿元、140.01亿元、119.88亿元,2018年创造了近五年最好的收入,而在四大文旅项目景点全部开放的2019年,创收也未及2018年。

对文旅项目的投资倾斜,未能得到预期的回报,资金的输血通道却不能断,新华联只能通过拆借来补充。

数据显示,截至2020年6月16日,新华联存在2.12亿元借款本金到期未偿还的情况,其中1.4亿元尚未签订相关的展期协议。

而截至6月30日,新华联文旅总负债427.68亿元,其中短期借款11.18亿元,长期借款180亿元,一年内到期的非流动负债51.64亿元,而手头的货币资金仅为35.61亿元,覆盖短期债务尚有27.21的资金缺口。

债务缠身

从去年年底至今,债务风险一直围绕着新华联。8月28日曝出的新华联文旅近5亿元的金融拆借违约不过是冰山一角。

新华联债务危机的曝光,源于一纸诉讼,此后便一发不可收。

2019年12月,新华联的关联财务公司3亿元同业拆借资金逾期未还,被湖南出版财务公司告上法庭;今年3月,新华联文旅10亿中期票据不能按期足额兑付本息,构成实质性违约。

该笔违约还引发了连锁反应,其导致“19新华联控SCP002”以及“19新华联控SCP003”两笔超短期融资债券触发交叉违约条例。

债务危机向来都是“牵一发而动全身”,介于新华联的债务违约,民生信托紧急向北京市三中院请求对尚未到期的26.8亿元信托贷款申请强制执行。新华联持有的宏达股份、科达洁能、北京银行、赛轮轮胎、辽宁成大五家上市公司的全部股份均被司法冻结及轮候冻结。

此举可谓将新华联和傅军推上了风口浪尖,一时“新华联资金链断裂”的消息不绝于耳。

乐居财经从企查查获悉,新华联控股涉及自身风险的案件数275件,对簿公堂出具裁判文书的88件,其中因追偿借款起诉新华联控股的有30件。因不履行被法院强制执行的有20件,从2020年3月起,新华联控股被执行标的合计超过33亿元。

为了缓解债务危机,新华联出售股权回笼资金。先以13.39亿元的价格清仓其持有的辽宁成大5.18%的股份,又通过大宗交易的方式减持北京银行1.2%的股权,回流资金13.91亿元,此外,赛轮轮胎也在减持之列。

除了“断臂求生”之外,新华联还寄希望于能够尽快引进战略投资者。“此举虽好,不过债务在身,投资者也会有所顾虑。”业内人士分析称。

不管战投最后能否引入成功,化解债务风险都是新华联下半年的重点工作。此前在内部会议上,傅军有提到“今年集团要通过转让15个项目的股权或资产、减持大宗物业来降低负债。”

多元之累

“新华联的成功就在于多元化。”这是写在傅军人物百科里的一句话。

“多元化可以有效分散金融风险、充分整合内部的优势、使企业快速做大、抓到更多商机等。”多元化可以说是傅军给新华联找到的生存之道。

历经30年的发展,新华联已成为涵盖文旅与地产、矿业、石油、化工、新能源、投资、金融、陶瓷、酒业等多个产业的大型现代企业集团。除了自身横跨多个领域,其对外投资也是遍地开花。

官网介绍,新华联集团拥有全资、控股、参股企业100余家,其中包括12家控股、参股上市公司。今年,其控股和参股的东岳硅材、稀美资源分别登陆深交所创业板、港交所。

不过,多元化是把双刃剑。

“多元化扩张,推动产业版图急剧扩大,同时也埋下了资金链断裂的风险。”在新华联曝出债务危机后,业内普遍将矛头指向了多元化。

高比例股权质押,是新华联多元扩张的资本运作手法之一。通过旗下各个公司的股权置换充实资金池,然而,其中一环衔接不上,便会引发资金链断裂的危险。

此前有公告称,新华联控股对手上所持股票有超过97%的高比例质押。工商资料显示,2019年全年,新华联控股有8次质押,其中新华联文旅3次,赛轮集团3次,北京银行2次。质押股份数最高的是4.34亿股,为其手上优质企业资源的北京银行,按照当时的市场价值计算,质押股份市值高达23亿元。

双刃剑传递的另一层含义是,既要承受其带来的“利”,也要经得起带来的冲击。

傅军已经尝到了多元化扩张之下的“苦”。

今年6月,收购旗下新华联资本(00758.HK)股份,违反《公司收购及合并守则》,遭到香港证监会的公开谴责。

时间拉长,2016年参投乐视汽车融资,2017年入股投资共享单车ofo,除了这两个知名失败案例外,投资黑龙江响水米业最终惹上官司,曾投资的互联网金融公司,也多以失败收场。

。

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)