如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

原标题:详解邮储银行19年报:机制变革带来中长期投资价值 来源:财经网

银行团队:郭昶皓 袁梓芳

核心观点

19年业绩略超市场预期。盈利增速继续提升,核心驱动因素为不良处于低位前提下的拨备反哺。看好20年因机制变革带来的成本端改善。维持目标价6.47港元,增持。

摘要

投资建议:邮储银行机制变革带来成本改善、效率提升,建议积极把握中长期投资价值。维持20/21/22年净利润增速预测13.78%/13.46%/13.49%(新增),对应EPS0.78(-0.04,因总股本变动)/0.88(-0.06)/1.01元BVPS6.32/6.92/7.61元。现价对应5.83/5.12/4.49倍PE,0.72/0.65/0.59倍PB。维持目标价6.47港元,对应19年0.92倍PB,维持增持评级。

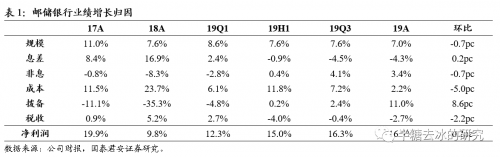

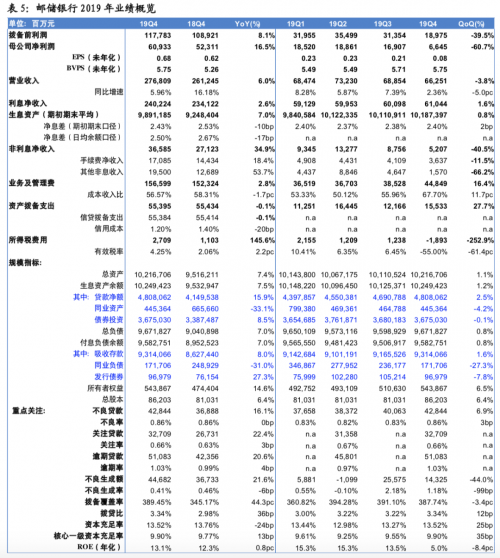

业绩概览:19A营收同比+6.0%,环比-1.2pc;净利润同比+16.5%,环比+0.3pc;ROE13.1%,同比+0.8pc。不良率0.86%,环比+3bp。

拨备反哺盈利。①短期视角看,19Q4盈利增速逆势提升,核心驱动因素在于拨备反哺,19A拨备计提规模与18A持平。核心拖累因素在于管理费用,但主要是年末核算导致,同比看成本收入比仍继续下降1.0pc;②中长期视角看,ROE同比提升的主要来源在于成本端减值损失和管理费用的正向贡献。2020年行业营收确定下行的背景下,邮储银行因机制变革带来的成本端改善愈发珍贵。

变革贡献业绩。成本收入比同比下降1.0pc(计算口径)。改善来源于两方面:①管理费用改善具备“后发优势”。新领导层到任后不断进行自上而下的机制变革,并分利用已经成熟的设备和技术,提高管理效率;②资产端贷款占比提升后,带动自营网点的存款获取能力提升。

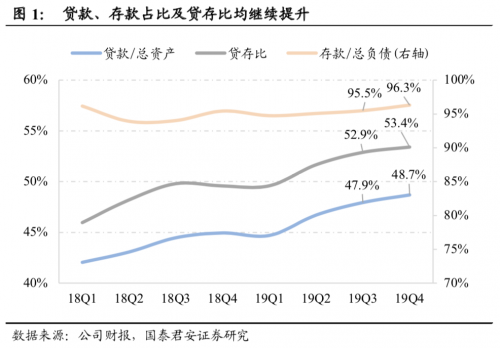

息差略有收窄。净息差较19H1收窄5bp,其中价格因素负贡献6bp(收益率、成本率各负贡献3bp),结构因素(贷款占比提升)正贡献1bp。贷款占比持续提升有助于抵御2020年LPR定价下行压力。

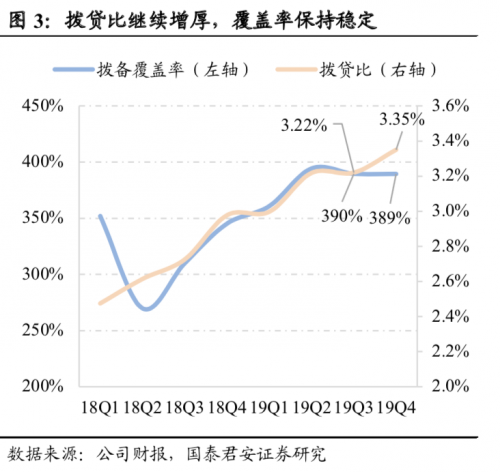

不良仍处低位。不良率环比上升3bp,但绝对水平仍处0.86%的低位。其中对公贷款不良有所上升,而市场关注的零售不良仍在继续改善。拨备覆盖率环比持平,拨贷比环比提升13bp,整体安全垫继续增厚。接近400%的拨备安全垫和0.86%的低不良率,使得邮储银行在2020年仍有充足的拨备反哺空间,盈利能力具备相对稳定性。

风险提示:经济下行,不良爆发;疫情对银行基本面的负面冲击超出预期。

目录

1. 盈利拆解:拨备反哺利润

2. 息差表现:边际略有收窄

3. 资产质量:不良仍处低位

4. 成本管理:变革提升效率

5. 投资建议

6. 风险提示

1. 盈利拆解:拨备反哺利润

从短期视角看,营收同比增速为6.0%,环比下滑1.2pc,规模增速边际下滑是主要拖累因素。净利润增速同比增速达16.5%,环比继续提升0.2pc,盈利表现非常亮眼。其中:①拨备反哺是2019年四季度业绩的最大贡献项,2019全年信用减值损失与2018年持平。而拨备反哺的前提是邮储银行本身具备优质且稳定的不良表现;②管理费用增长是业绩最大拖累项。考虑到银行存在年末核算管理费用的季节性因素,因此无需担忧成本项对业绩的拖累;③规模增速略有下滑,主要原因是四季度减配部分债券及低收益同业资产。

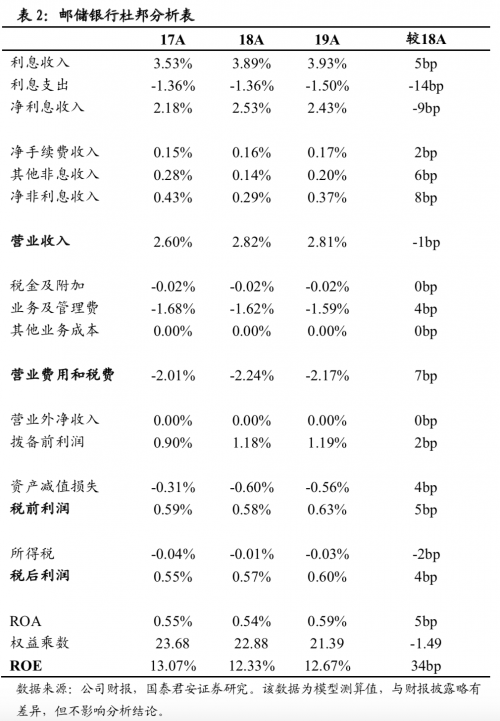

从中长期视角看,邮储银行ROE同比2018年明显提升,且提升主要源于ROA的增长,盈利能力逆势改善。其中:①收入端,非息收入持续向好,主要是投资收益增长带动。而利息支出拖累整体营收,显示出存款成本端存在一定压力;②成本端,减值损失和管理费用均正向贡献ROA,表明银行整体运营效率在持续提高。

这也是我们一直强调的逻辑:新领导层到任后不断进行自上而下的机制变革升级,使得邮储银行的管理能力提升具备“后发优势”,在财报上体现为经营成本的持续改善,并最终正向贡献ROA。机制变革、效率提升的红利是邮储银行高成长性的核心保障。

2. 息差表现:边际略有收窄

息差略有收窄,贷款收益稳定。净息差较2019年中收窄5bp,其中价格因素负贡献6bp(资产收益率、负债成本率各自负贡献3bp),结构因素正贡献1bp。资产端收益率的下降主要源于债券投资的收益率有所下滑,与市场利率趋势一致。好于预期的地方在于贷款收益率仅下降1bp。负债成本率上升主要源于存款成本率上行,其中对公、零售存款成本率较2019年中分别上升2bp、3bp。

从结构看,贷款占比和存贷比仍在继续提升,环比分别上升0.8pc、0.5pc。由于贷款收益率比投资高出1%,因此持续将低成本负债配置于高收益贷款,意味着表内资源利用效率持续提高。结构改善因素是邮储银行抵御2020年LPR下行的最独特优势。

3. 资产质量:不良仍处低位

不良边际微升,拨备继续增厚。不良率环比上升3bp,逾期率较2019年中上升6bp,处于风险温和释放期。上升的主要来源在于对公贷款风险上升。拨备覆盖率环比持平,拨贷比环比提升13bp,安全垫继续增厚。接近400%的拨备安全垫和0.86%的低不良率,使得邮储银行在2020年仍有充足的拨备反哺的空间。

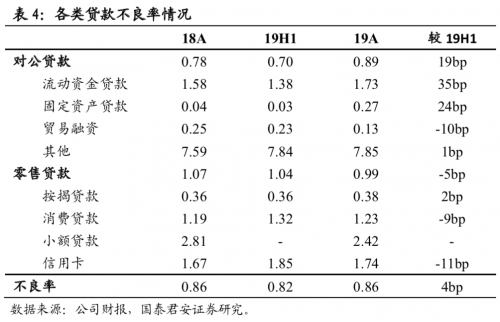

分产品看,不良率边际上升的主要来源在于对公,而零售端资产质量继续改善,且好于市场预期。对公业务中,流动资金贷款和固定资产贷款不良率较2019年中分别上升35bp、24bp,显示出对公业务不良开始抬头,这与我们跟踪的企业利息保障倍数的趋势一致,判断风险可能更多来源于小微、涉农企业。而市场此前关注较高的零售不良率,较2019年中下降5bp,仍处于改善通道中。需要特别指出,邮储银行零售贷款中,个人按揭贷款占比达62%,信用卡占比仅4%,因此本轮疫情对邮储银行资产质量的冲击相对有限。

4. 成本管理:变革提升效率

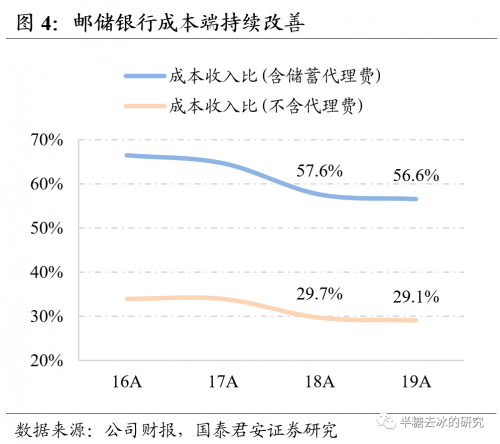

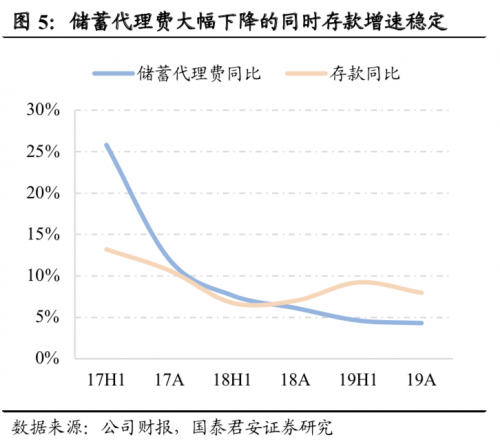

成本端改善是邮储银行ROE得以提升的重要来源,也是检验邮储银行中长期投资逻辑的核心指标。从数据可见,邮储银行的成本收入比持续稳步改善,2019年同比下降1.0pc(计算口径)。改善来源于两方面:①传统的管理费用具备“后发优势”。新领导层到任后,不断进行自上而下的机制变革,同时可以充分利用各家银行已经成熟的设备和技术,从而快速追赶同业,提高管理效率;②资产端贷款占比提升后,带动自营网点的存款获取能力提升。因此可以看到,在储蓄代理费同比增速显著下滑的同时,存款增速仍能基本保持稳定。

需要特别指出,市场曾担心储蓄代理费大幅拖累邮储银行成本端表现。而在存款竞争激烈的大背景下,储蓄代理费其实是邮储银行的“逆周期缓冲工具”:由于存款的期限越长,代理费率就越低。存款定期化趋势下,代理费率将被动下调,从而部分对冲定价上行。

5. 投资建议

邮储银行机制变革带来成本改善、效率提升,建议积极把握中长期投资价值。维持20/21/22年净利润增速预测13.78%/13.46%/13.49%(新增),对应EPS0.78(-0.04,因总股本变动)/0.88(-0.06)/1.01元BVPS6.32/6.92/7.61元。现价对应5.83/5.12/4.49倍PE,0.72/0.65/0.59倍PB。维持目标价6.47港元,对应19年0.92倍PB,维持增持评级。

6.风险提示

经济下行,不良爆发;疫情对银行基本面的负面冲击超出预期。

(编辑:黎安)关键字:

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)