炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:大眼看茶饮/maggie

近日,“新式茶饮第一股”奈雪的茶提交了上市后首份盈利的财报。2023年,公司共实现营收51.64亿元,同比增长20.3%;经调整净利润2090万元,上年同期亏损4.61亿元,扭亏为盈。然而这份财报依旧“打动”不了投资者,财报披露次日,奈雪的茶股价大跌超10%。4月16日,奈雪的茶股价更是创下2.38港元/股的的历史新低。为何扭亏后,投资者却并不买账呢?

我们认为这或主要在于财报中披露的一些经营指标并不容乐观,如报告期内公司直营门店单笔订单平均销售价格、单家门店每日订单量同比进一步下降;放开加盟后,公司加盟门店数量远不及茶百道、蜜雪冰城等。

步入2024年,新式茶饮开启了新一轮内卷,卷产品创新、卷供应链建设、卷门店扩张速度、卷出海。相比较之下,奈雪的茶在增长、扩店速度等多方面表现不及“蜜雪冰城们”。

业绩扭亏投资者却不买账?直营店销售量价齐跌藏隐忧

2023年,奈雪的茶结束了连续多年持续亏损的业绩状况,实现上市后的首次盈利,营收为51.64亿元,同比增长20.3%;经调整净利润2090万元,上年同期亏损4.61亿元,扭亏为盈。

分业务来看,2023年除了烘焙产品收入在去年低基数上进一步下降外,其余业务收入均有所增长,公司现制茶饮收入37.77亿元,同比增长20.46%;烘焙产品收入7.07亿元,同比下降7.72%;瓶装饮料收入为2.67亿元,同比增长69.79%;包括咖啡、周边产品、零售产品以及伴手礼等其他,收入由2022年的2.24亿元增长84.38%至4.13亿元。

但就是这样一份成绩单,多数投资者似乎并不买账,财报发布后奈雪的茶股价仍呈现下滑趋势。在4月16日盘中,奈雪的茶股价达到历史新低,即2.38港元/股,对应市值41亿港币。那么,财报中还有哪些因素影响着奈雪的茶二级市场预期呢?首先,我们看到公司虽然营收同比增长,但直营门店销售情况却量、价齐跌。

(资料来源:wind资讯)

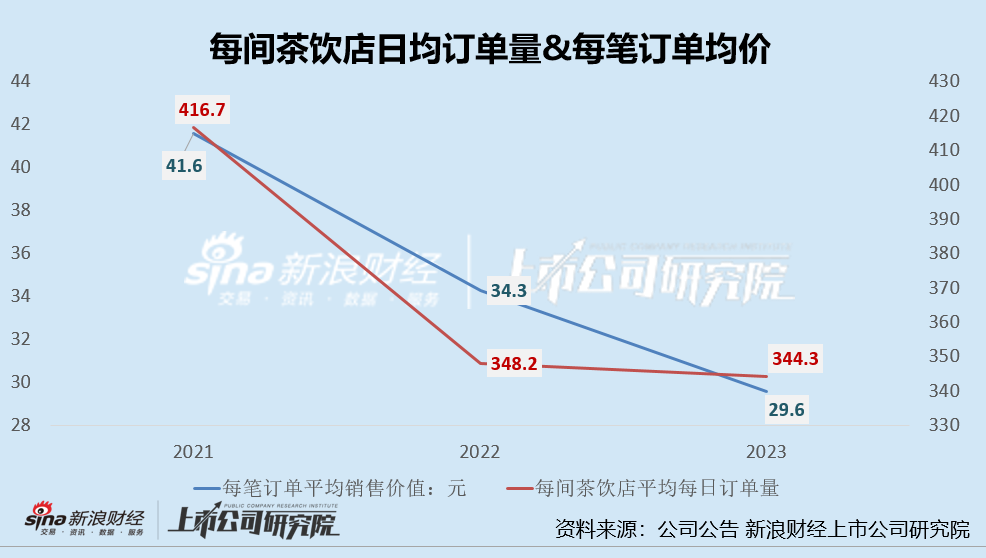

(资料来源:wind资讯)2023年,奈雪的茶直营门店单笔订单平均销售价格和单家门店每日订单量均较2022年度有所下降。2021-2023年,奈雪的茶直营门店每间茶饮店平均每日订单量分别为416.7单、348.2单、344.3单,其中2023年同比下降1.12%;每笔订单平均销售价格分别为41.6元、34.3元、29.6元,其中2023年同比下降13.7%;每间茶饮店平均每日订单量为344.3,同比下降1.12%。

在2022年低基数前提下,这并不算是一个积极的信号。2022年,包括现制茶行业在内的线下消费行业面临了巨大挑战,疫情的反复对行业内企业的运营造成了显著干扰。但不容乐观的是,2023年全面排除疫情对线下门店经营的影响后,奈雪的茶直营门店订单量和订单均价仍进一步下跌,这确实是个略显消极的信号。

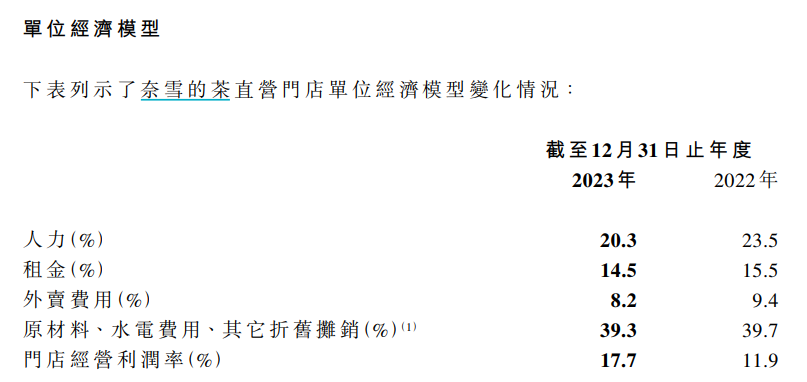

直营门店量价齐降,奈雪的茶门店经营利润率却较去年同期增长了5.8个百分点,而这或主要得益于降本增效。通过财报中披露的奈雪的茶直营门店单位经济模型变化情况可以看出,报告期内公司的人力成本下降了3.2个百分点,租金下降了1个百分点,外卖费用下降了1.2个百分点,原材料、水电费用、其他折旧摊销下降了0.4个百分点。受益于此,公司单个门店的经营利润率由11.9%提升至17.7%。

(资料来源:公司财报)

(资料来源:公司财报)打出加盟“王牌”后收效甚微、“大店模式”遭质疑、小半年仅新增81家加盟店 已自降加盟门槛

自成立后,奈雪的茶在很长的一段时间并未放开加盟。不知何时起,“放开加盟”成为众多奈雪的茶投资者心中默认的一张王牌。2023年7月,奈雪的茶打出“放开加盟”这张王牌,但放开加盟后,并未出现火爆的加盟状况,收效或明显弱于市场预期、扩张速度远不及今年递表的几家新式茶饮品牌。

2023年第三季度末,放开加盟后2个多月的时间,奈雪的茶仅新增4家加盟店。截至2023年底,经历了将近小半年,奈雪的茶也仅新拓了81家加盟门店,门店开拓速度远不及蜜雪冰城、茶百道等新式茶饮品牌放开加盟后的拓店速度。

为何放开加盟后,奈雪的茶加盟状况不及预期甚至有些冷清,我们认为这或与其早期加盟预算较高以及品牌吸引力不足有关。加盟奈雪的茶有较高的资金要求门槛,单店合作需150万及以上流动资金验资证明或其他资产证明,区域合作需450万及以上流动资金验资证明或其他资产证明。另外,加盟奈雪的茶前期预算就98万起,这也成为众多投资商的“拦路虎”。

除了过高的资金要求和加盟初始投资外,奈雪的茶“大店经营”的模式是否与现如今新式茶饮的消费场景适配或也成为投资商纠结的问题之一。

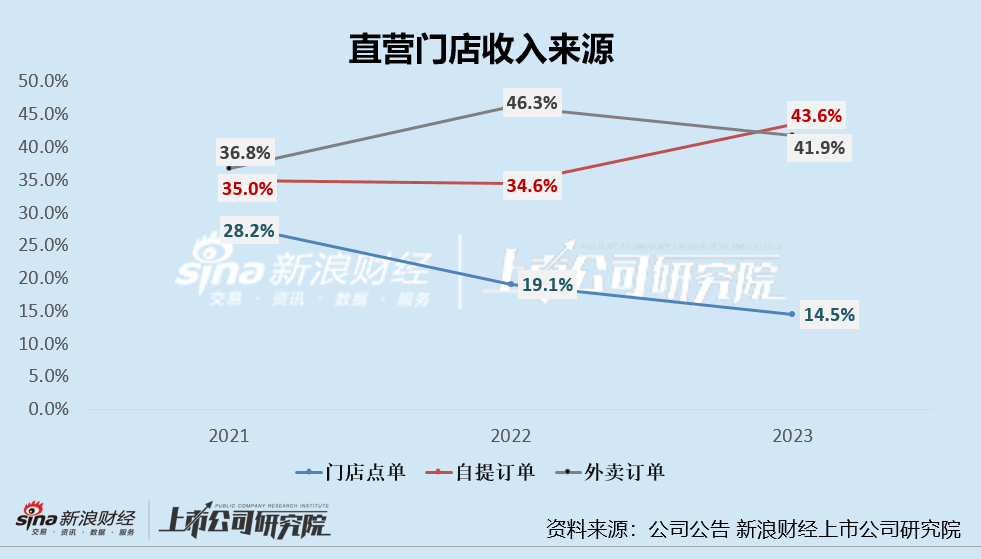

奈雪的茶将用户消费场景分为三种:一是门店点单——现场下单并支付;二是自提订单——使用微信/支付宝小程序或奈雪APP(包括现场使用);外卖订单——需要配送服务的订单。通过奈雪的茶直营门店分收入来源的表现情况,我们可以看到“门店点单”模式销售占比持续下降。2021年-2023年,“门店点单”模式销售占比分别为28.2%、19.1%、14.5%,相反外卖和自提订单占比较大幅度提升,已成为消费主流。

这种情况是否与奈雪的茶所坚持的“大店模式”相悖呢?大店模式要求店面大、员工配置多,也对应了较高的租金成本、人力成本(租金成本和人力成本并不包含在初始投资预算中),相应的加盟商投资回本周期长、承担的风险相对较大。

或是看到加盟热情不高,2024年第一季度奈雪的茶自降加盟门槛。2月28日,奈雪的茶公布2024年加盟新政策,前期投入预算由98万起下降至58万起。对比之前的加盟策略,初始投资预算下降主要是在于设备及道具预算由35万起下调至25万起,装修费由40万起下调至12万起,首次配货费用由7万起下调至5万起。

除此之外,合作要求中资金要求更是“腰斩”,单店合作需150万及以上流动资金验资证明及其他资产证明下降至80万;多店合作需450万及以上流动资金验资证明及其他资产证明下降至200万。并且,奈雪的茶也给予了一定的签约奖励,在规定时间内完成门店签约,可享单店6万营销补贴。

在2023年业绩发布会上,奈雪的茶也定下开店目标,表示未来2-3年将开设2000-3000家加盟店。自降加盟“身价”后的奈雪的茶可否完成开店目标,放开加盟又可否刺激公司营收持续增长,仍有待进一步观察。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)