意见领袖 | 张瑜

核心观点

对于1季度经济数据,最值得关注的或是四个信息。

第一,5.3%的实际GDP增速超全年目标,内生动能强(即社零、出口、制造业投资,1季度合计增速为6.1%),或意味着2季度稳增长相关政策加码的必要性在减低。政策博弈或需让步于经济基本面本身,4月政治局会议或偏平。

第二,对于工业部门,供需压力可能在上升,工业品的价格弹性依然偏低。静态的压力来自1季度较低的产销率、较低的产能利用率。动态的压力来自1季度偏高的工业部门的投资。这意味着,供需格局好的细分领域更值得关注。

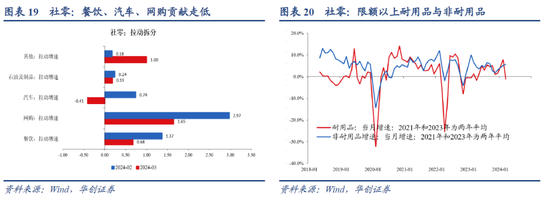

第三,对于农业与服务业,供需压力可能有所减轻。背后的逻辑闭环或来自外出务工群体的景气向好。包括外出务工人数继续大幅增长、农民工工资增速超过城镇居民可支配收入增速、居民消费中必选与出行链增速更高、社零中限额以上非耐用品增速高于耐用品增速等。这意味着,农业的供给压力会减轻(农业人口向城镇转移)、部分劳动密集型服务业具备涨价基础(成本支撑)。

第四,房地产景气依然较低,对于新房而言,量价皆在走弱。对于二手房而言,价格同比下行幅度在走阔。

综上,对于2季度的资产而言,工业品的供需导致的价格压力将会影响权益的整体表现,趋势性的利润回升仍观测不到,更需关注细分供需格局较好领域。此外,以务工人员为核心的需求端(消费下沉)或值得进一步挖掘。房价、工业品、消费品整体的可见价格表现依然无法形成对债券的挑战,2季度利率虽或有供给压力的波动,但依然中性偏多债券。对今年资配而言,“价”比“量”重要,PPI才是股债策略调整的核心变量。

报告摘要

点评1:工业部门的供需压力或在上行

从三个角度来看:1)产销率偏低,后续或有去库压力。1季度工增偏强,达到6.1%,但需求端或未能消化这部分产出,从产销率来看,1-2月,以及3月的产销率都处于历史极低位置。2)产能利用率偏低,1季度偏强的工业产出,并未能带动产能利用率大幅回升,表明前期扩张的产能在投入生产中。1季度,工业部门的产能利用率为73.6%,2013年有数以来仅高于2016年和2020年同期。细分行业来看,汽车、电气、通用设备、非金属矿物制品、黑色金属冶炼及压延加工业等同比下行较多。3)工业部门的投资增速较高,产能仍在快速增加中。1季度,工业投资增速达到13.4%,其中制造业投资增速达到9.9%。

点评2:农业与服务业的供需压力或有所减弱

从三个迹象来看:1)农业的产出增速在回落。1季度一产增加值增速为3.3%,2020年2季度以来增速最低。增速回落与畜牧业有关。1季度,猪牛羊禽肉产量2490万吨,同比增长1.4%,其中,猪肉产量下降0.4%,增速均回落至较低位置。2)农业人口向城镇的转移保持较快速度。主要观察外出农民工就业人数。1季度末,外出务工人数同比增长2.2%。3)农民工的工资在上行。1季度,农村外出务工劳动力的月均收入同比为7.7%,高于城镇居民人均可支配收入的增速(5.3%)。作为对比,2023年,前者增速为3.6%,后者增速为5.1%。

点评3:重点数据拆分

1)GDP:名义增速偏低,为4.2%,平减指数为-1.1%,平减指数连续四个季度为负。消费和投资的贡献率在回落。2)居民部门:1季度消费倾向好于去年同期,但与2019年的差距持平于2023年。合并消费与新房购买后,整体支出倾向在回落。消费来看,3月非耐用品强于耐用品。1季度,必选与出行链增速较高。3)企业部门:工业而言,投资增速回升,但产能利用率回落。基建方面,中央财政出资较多的、以及央企出资的领域投资增速较高。地方出资为主的领域投资增速较低。

风险提示:房价下跌,居民消费信心不足。

报告目录

报告正文

一、供需压力:一升一降

(一)工业的供需压力:或有所上行

从三个角度来看,工业的供需压力有所上行。

1、产销率偏低,后续或有去库压力。1季度工增偏强,达到6.1%,工增增速远超GDP增速(5.3%)。需求端或未能消化这部分产出,从产销率来看,1-2月,以及3月的产销率都处于历史极低位置。根据统计局解读,“从恢复的程度来看,我们发现消费的恢复不如生产……传统行业在恢复中间,受房地产调整的拖累,恢复得比较慢。”

2、产能利用率偏低,后续工业品价格或缺乏上行弹性。即,1季度偏强的工业产出,并未能带动产能利用率大幅回升,表明前期扩张的产能在投入生产中。1季度,工业部门的产能利用率为73.6%,2013年有数以来仅高于2016年和2020年同期。细分行业来看,汽车、电气、通用设备、非金属矿物制品、黑色金属冶炼及压延加工业等同比下行较多。

3、工业部门的投资增速较高,产能仍在快速增加中。1季度,工业部门投资增速大幅高于GDP增速。工业投资增速达到13.4%,其中制造业投资增速达到9.9%。或意味着,后续产能投放压力依然较大。

(二)农业与服务业的供需压力:或有所下行

农业的供需压力影响农产品的价格(CPI:食品项)。服务业从业人员的供需压力影响服务业的价格(尤其是劳动密集型,如网约车、家政服务等)。从1季度数据来看,农业与服务业的供需压力有所减轻。包括如下迹象:

1)农业的产出增速在回落。1季度,GDP增速为5.3%,好于前值。但一产的增速为3.3%,大幅低于前值(4.2%),是2020年2季度以来一产增速最低的一个季度。增速回落与畜牧业有关。1季度,猪牛羊禽肉产量2490万吨,同比增长1.4%,其中,猪肉产量下降0.4%,二者增速均回落至较低位置,即畜牧业的供给压力在减轻。从生猪产量的领先指标看,1季度末,生猪存栏40850万头,同比下降5.2%,能繁母猪存栏2月末为4042万头,自2023年7月以来持续去产能。

2)农业人口向城镇的转移保持较快速度。主要观察外出农民工就业人数。1季度末,外出务工人数同比增长2.2%。考虑到2023年的外出人数的增长有基数原因,今年1季度这一增速实际偏高。作为对比,2019年1季度、2018年1季度增速分别为1.2%、1.1%。农民工持续外出,或意味着,农业的供给压力在减轻。

3)农民工的工资在上行,或意味着农民工的消纳情况较好,后续部分劳动密集型的服务业,以及农民工重点消费领域,存在一定的涨价基础。1季度,农村外出务工劳动力的月均收入同比为7.7%,高于城镇居民人均可支配收入的增速(5.3%)。作为对比,2023年,前者增速为3.6%,后者增速为5.1%。

二、1季度经济数据详细分析

(一)1季度主要经济数据概览

1季度,GDP实际增速为5.3%,好于前值5.2%。名义GDP增速为4.2%,与前值持平。

供给端来看,二产增速回升,1季度为6%,好于前值5.5%。1季度工增增速为6.1%,前值为6%。需求端,固投、出口增速回升,但居民消费、地产销售面积增速回落。

物价方面,1季度PPI同比均值为-2.7%,前值为-2.8%。CPI同比均值为0%,前值为-0.3%,70大中新建住宅价格同比为-1.9%,前值为-0.7%。

收入方面,居民收入增速回落,1季度为6.2%,低于前值6.4%,但农民工收入增速回升,1季度为7.7%,前值为3.6%。1季度末,外出务工农村劳动力总量18588万人,同比增长2.2%。

消费倾向方面,1季度为63.3%,好于去年1季度。

产能利用率方面,1季度为73.6%,低于去年同期(74.3%)。

(二)GDP:实际超预期,名义依然偏低

1季度,GDP实际增速偏高,达到5.3%,环比达到1.6%。但名义增速偏低,为4.2%,平减指数为-1.1%,平减指数连续四个季度为负。

从支出法来看,1季度,净出口的贡献在回升,达到14.5%,前值为-3.1%。消费和投资的贡献都在回落。其中,消费的贡献率为73.7%,前值为80%。投资的贡献率为11.8%,前值为23.1%。

(三)企业部门,产能利用率有所下行

2024年一季度,全国规模以上工业产能利用率为73.6%,比上年同期下降0.7个百分点,比上季度下降2.3个百分点。分三大门类看,2024年一季度,采矿业产能利用率为75.0%,比上年同期下降0.2个百分点;制造业产能利用率为73.8%,下降0.7个百分点;电力、热力、燃气及水生产和供应业产能利用率为71.2%,下降0.7个百分点。

(四)居民部门,消费倾向上行,但支出倾向回落

对于居民部门,1季度的数据显示消费倾向好于2020-2023年同期,达到63.3%。考虑到2020-2023年1季度的消费皆受疫情影响(2021年就地过年,2022年3月上海等地疫情扩散,2023年1月疫情快速过峰),或与2019年同期比较更合适。2019年1季度消费倾向为65.2%。即,2023年1季度消费倾向相比2019年同期低1.9个百分点,这一差距与2023年全年基本持平。2023年全年消费倾向为68.3%,2019年全年为70.1%。

若合并考虑消费与新房购买(居民部门的总支出倾向),则一季度为74.6%,去年同期为80%。主要是受新房购房拖累较大,1季度新住宅消费额同比为-30.7%。

消费倾向细分类别来看,1季度增速好于收入增速的包括五类:食品烟酒、衣着、交通和通信、教育文娱、其他用品及服务。围绕的是必选消费和出行链。

(五)农民工就业:收入端有所改善

一季度末,外出务工农村劳动力总量18588万人,同比增长2.2%。收入方面,1季度,农民工月均工资收入同比增长7.7%,前值为3.6%。

(六)能耗:同比下降

根据统计局解读,“一季度,单位GDP能耗同比下降0.1%。如果扣除原料用能和非化石能源消费量后,能耗将下降更多。”

三、3月经济数据详细分析

(一)3月主要经济数据概览

3月来看,生产偏弱,工增同比为4.5%,季调环比为-0.08%。出口增速回落,3月同比为-7.5%。消费增速回落,1-3月服务零售额为10%,低于1-2月的12.3%。3月服务业生产指数同比为5%,低于1-2月的5.8%。3月社零增速为3.1%,低于1-2月的5.5%。固投增速有所回升,3月同比为4.8%,好于1-2月的4.2%,其中制造业投资、基建投资增速回升。房地产投资3月同比为-10.1%,低于1-2月的-9.0%。PPI、CPI、房价同比3月均低于2月。金融数据偏弱,3月M1、社融、信贷增速均低于2月。

(二)就业:失业率及每周工作时间低于去年同期

就业方面, 3月份,全国城镇调查失业率为5.2%,比上月和上年同月均下降0.1个百分点。3月,外来农业户籍劳动力调查失业率为5.0%,去年同期为5.3%。31个大城市城镇调查失业率为5.1%,去年同期为5.5%。3月,全国企业就业人员周平均工作时间为48.6小时,去年同期为48.7小时。

(三)消费:非耐用品强于耐用品

社零3月同比增速为3.1%,前值为5.5%。累计来看,1-3月增速为4.7%。

回落的原因来看,受基数影响较大。餐饮、汽车、网购在3月基数均大幅抬升。具体来看,3月餐饮收入同比为6.9%,低于前值12.5%。3月汽车类同比为-3.7%,低于前值8.7%。3月网购增速为6.77%,低于前值14.4%。

限额以上具体品类来看,3月耐用品增速为-1.1%,低于前值7.7%。耐用品中,体育娱乐用品、家电、通讯器材增速较高,3月增速分别达到19.3%、5.8%、7.2%。文化办公用品、家具、汽车增速较低。3月,非耐用品品增速为5.6%,高于前值5.1%。非耐用品中,服装、日用品、粮油食品、中西药品增速在回升。

(四)地产:景气进一步下行

数据层面,地产景气持续回落。3月国房景气指数继续回落至92.07。

销售方面,3月商品房销售面积同比为-18.3%,1-2月为-20.5%。3月商品房销售额同比为-25.9%,1-2月为-29.3%。

投资方面,增速回落。3月,地产投资增速为-10.1%,1-2月为-9.0%。3月,新开工面积同比为-25.4%,1-2月为-29.7%。竣工面积3月同比为-21.7%,1-2月为-20.2%。施工面积,1-3月累计增速为-11.1%,1-2月为-11.0%。土地成交依然偏弱,3月百城住宅类成交面积同比增速为-15.94%,1季度累计增速为-14.1%。根据统计局解读,“从数据看,房地产‘三大工程’拉动了房地产投资0.6个百分点,这是有成效的。”

资金来源方面,增速回落。3月地产资金来源增速为-29%,1-2月为-24.1%。其中,国内贷款,3月同比为-6.3%。定金及预收款增速,3月为-41.5%,个人按揭贷款增速,3月为-46.7%。自筹资金,3月同比增速为-13.6%。根据统计局解读,“从一季度数据看,房地产国内企业贷款降幅收窄了1.2个百分点,这是跟‘白名单’融资政策落地有直接关系”

房价方面,同比降幅扩大。新房方面,70大中城市3月同比为-2.7%,2月为-1.9%。二手房方面,70大中城市3月同比为-5.9%,2月为5.1%,1月为-4.4%。

(五)工增:产销率进一步回落

3月,工业增加值同比增速为4.5%。季调环比来看,大幅回落,3月为-0.08%。1季度累计来看,工增增速为6.1%,属于偏高水平。根据统计局解读,“一季度,全社会用电量增长9.6%,工业用电量增长7.7%,货运量增长5.3%,营业性客运量增长20.5%,港口货物吞吐量增长6.1%。”

三大产业看,采矿业3月增速为0.2%,制造业3月同比为5.1%,电热气水3月同比为4.9%。分所有制看,3月份,国有控股企业增加值同比增长4.1%;股份制企业增长5.1%,外商及港澳台投资企业增长2.6%;私营企业增长3.7%。累计来看,1季度外商及港澳台投资企业增加值增速为4.8%,低于私营、国有控股企业。

为何回落?或与两个原因有关。一是基数影响。二是需求偏弱。从产销率来看,3月进一步下行至93.1%,处于历史同期极低位置。根据统计局解读,“从恢复的程度来看,我们发现消费的恢复不如生产,而且中小微企业的恢复不如大企业,所以经济恢复存在一个明显的不平衡性。”

主要工业品产量来看:地产施工端增速较低。3月,水泥产量同比增长-22%,粗钢产量同比增长-7.8%,焦炭产量同比增长-6.0%。太阳能电池、新能源汽车、集成电路产能增速较高,根据统计局解读,“一季度规模以上高技术制造业增加值增长7.5%,比规模以上工业增速高1.4个百分点。”制造业投资相关设备表现分化,3月,金属切削机床产量同比为-6.3%,工业机器人产量同比为6.6%。

(六)投资:制造业投资进一步上行

3月,固定资产投资增速为4.7%,1-2月为4.2%%,1季度累计增速为4.5%。分项来看,3月,主要是制造业投资进一步上行,达到10.3%,1-2月为9.4%。地产投资3月同比为-10.0%,1-2月为-9.0%。基建(广义口径)3月同比为8.6%,1-2月为9.0%。其他行业投资,3月为4.0%,1-2月为6.3%。

从三大产业来看,1季度一产固定资产投资增速为1.0%,二产为13.4%,三产为0.8%。二产中,工业投资同比增长13.4%。分登记注册类型看,1季度,内资企业投资同比增长4.4%,港澳台企业投资增长7.1%,外商企业投资下降10.4%。

对于基建,中央财政出资较多的、以及央企出资的领域增速较高,1季度铁路运输业投资同比增长17.6%,航空运输业投资增长35.4%,水利管理业投资增长13.9%。电力、热力、燃气及水生产和供应业投资增长29.1%。1-2月,电信、广播电视和卫星传输服务业(纳入狭义基建的统计中)累计增速为10.2%。地方出资较多的领域增速较低,1季度,公共设施管理业投资增速为-2.4%。1-2月,交通部数据,公路建设投资增速-6.4%。

对于制造业投资,或仍于设备购置有关。1季度,设备工程器具购置累计同比增速为17.6%,前值为17%。细分行业中,1季度投资增速超过10%的有农副食品加工业(17.4%);食品制造业(19%);纺织业;化学原料和化学制品制造业;有色金属冶炼和压延加工业;金属制品业;通用设备制造业;专用设备制造业;铁路、船舶、航空航天和其他运输设备制造业;电气机械和器材制造业;计算机、通信和其他电子设备制造业等。

具体内容详见华创证券研究所4月16日发布的报告《【华创宏观】供需压力:一升一降——3月经济数据点评》。

(本文作者介绍:中国人民大学国际货币研究所研究员)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。