万字揭秘药明系分拆资本局(上):李革等玩转MBO收购持股比例大增身价暴涨

万字揭秘药明系分拆资本局(下):“三驾马车”熄火需要药明合联新故事?警惕频繁分拆掏空母公司

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:药明系通过分拆从资本市场获得累计超过560亿元。在巨额资金加持下,药明系以投资业务为杠杆撬动公司业务新增长,其一,通过外延式并购拓展公司业务版图;其二,公司通过投资业务绑定客户订单,间接给公司增长带来新的增量;其三,一二级市场估值套利溢价进一步增厚公司报表业绩。然而,随着医疗行业遇冷,需要警惕这种投资模式下的泡沫反噬。此外,随着药明系分拆上市成功后,也迎来了相关资本疯狂套现,仅药明系及实控人等减持套现额超700亿元。

近日,药明系再次分拆上市引发市场关注。药明生物拟分拆其旗下生物偶联药CRDMO服务公司药明合联(WuXi XDC)并于香港联交所主板上市。

公开资料显示,分拆上市前,药明合联由药明生物直接持有60%的股权,药明康德(维权)间接持有40%的股权。分拆交易后,药明合联仍将持续是药明生物的并表子公司。

事实上,药明系自私有化回归后,通过分拆等资本运作方式,已经拥有药明康德、药明生物、药明巨诺等三家上市公司平台。如果药明合联上市成功,药明系将新增第四家上市公司平台。

一般而言,母公司将其旗下子公司或者部分现有业务所组成的新公司进行单独上市,被称为分拆上市。从学术理论假说看,分拆动机通常存在以下几种:

第一种,融资假说,有学者认为分拆上市最显著的动机就是融资,即母公司或公司内部业务存在较大的资金需求,需要通过分拆拓宽公司融资渠道;

第二种,提高内部资本利用效率,根据相关学者的研究,公司的规模大小与内部多元化的程度决定了内部资本市场的效率,内部结构越是多样化,内部资本市场可能会越低效,而分拆上市是解决多元化经营效率一种途径;

第三种,信息不对称假说,即由于公司的管理者与市场投资者所持有存在信息差,导致公司估值被低估。管理层则会通过分拆,实现公司整体估值提升。

在药明系不同发展阶段,药明系不断分拆背后的动机是什么?为何药明系对分拆上市如此“乐此不疲”?药明系背后又有何“资本经”?基于以上三大疑问,我们深度复盘药明系分拆上市资本局。

我们发现,药明系通过分拆从资本市场获得累计超过560亿元。巨额资金加持下,药明系开启投资重塑新增长模式,即以投资业务撬动经营杠杆,其一,通过外延式并购拓展公司业务版图;其二,公司通过投资业务绑定客户订单,间接给公司增长带来新的增量;其三,一二级市场估值套利溢价进一步增厚公司报表业绩。然而,随着医疗行业遇冷,需要警惕这种投资模式的反噬。此外,随着分拆上市成功后,也迎来了相关资本疯狂套现,仅药明系及实控人等减持套现超700亿元。

投资重塑商业模式?警惕投资业务泡沫反噬

药明系分拆上市后,通过药明康德、药明生物及药明巨诺“三驾马车”直接融资超过560亿元,其中IPO融资157亿元,增发配股融资317.76亿元,定向增发65.28亿元,可转债21.44亿元,具体如下表:

注:一港元按照0.9元人民币折算

注:一港元按照0.9元人民币折算药明系合全药业也曾通过定增在新三板募资超过24亿元,如果将已摘牌的合全药业募资合并计算,药明系从A股、新三板及港股这三大市场直接募资金额近600亿元。

药明系私有化回归后,通过上市募得较大资金,也重拾通过投资方式驱动公司报表业绩增长的新模式。

药明系不仅直接投资并购,同时也将分投部门分拆独立投资运营。

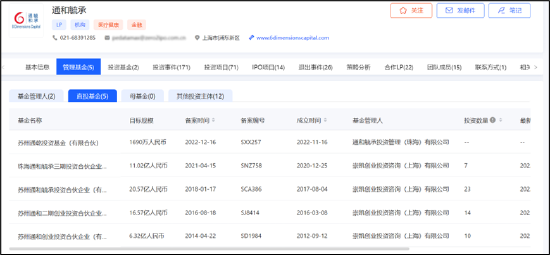

据悉,药明康德把风险投资部门毓承资本独立分拆后,于2017年其和通和资本合并成为通和毓承,成为医疗健康领域较大的投资机构。

据通和毓承官网介绍,通和毓承管理7只基金,在管资金规模逾百亿人民币,投资并培育80余家企业。投资侧重于生物制药、小分子化学制药、医疗器械、诊断设备、医疗服务与医疗IT等领域的早期与成长期公司。根据pedata数据,通和毓承直投苏州通和毓承投资合伙企业(有限合伙)、苏州通和二期创业投资合伙企业(有限合伙)、珠海通和毓承三期投资合伙企业(有限合伙)等5只基金规模超过50亿元。

来源:Pedata

来源:Pedata药明系以投资驱动模式带来三大好处,第一,通过外延式并购拓展公司业务版图;第二,公司通过投资业务绑定客户订单,间接给公司增长带来新的增量;第三,一二级市场估值套利溢价进一步增厚公司报表业绩。

首先,公司不断通过收购拓展其业务布局。

据公开资料不完全统计,2017年1月20日,药明康德宣布收购临床前药物研发外包公司辉源生物科技(HD Biosciences, HDB)。并购后,辉源生物将成为药明康德集团全资子公司。借助这一收购,药明康德将进一步增强药明康德从靶标验证到先导化合物发现和优化的药物研发能力,完善和扩大药明康德一体化研发服务平台。

2017年10月18日,药明康德宣布成功收购美国临床研究机构ResearchPoint Global(RPG)。并购完成后,RPG将成为药明康德集团全资子公司。此次收购旨在拓展药明康德在美国,乃至全球临床研究业务服务能力,进一步完善和扩大药明康德一体化研发服务平台。

2021年,药明康德收购美国Pharmapace公司,拓展临床研究数据统计分析服务能力。收购Pharmapace以后,康德弘翼在中美两地将拥有超过850人的服务团队,他们将与公司在欧洲和亚太地区的战略合作伙伴一起,为北美、欧洲和亚洲客户提供包括临床和统计筹划、数据管理、生物统计、临床数据整合和医学写作等在内的全方位服务。

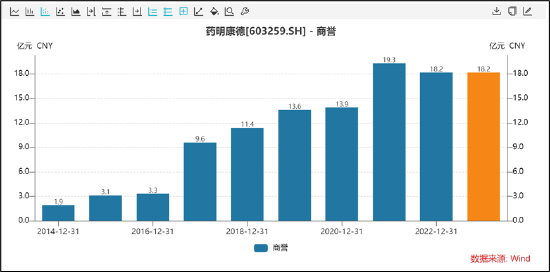

目前,药明系已经打通药物发现、临床前开发、早期临床开发、后期临床开发及商业化生产等五个阶段的全产业链业务的医药研发外包公司。此外,持续并购下,公司的商誉也攀升至18.2亿元。

其次,通过投资业务绑定相关客户。

我们发现,药明系与客户进行投资绑定,体现形式有直接入股或合作设立基金等方式。

来源:Pedata

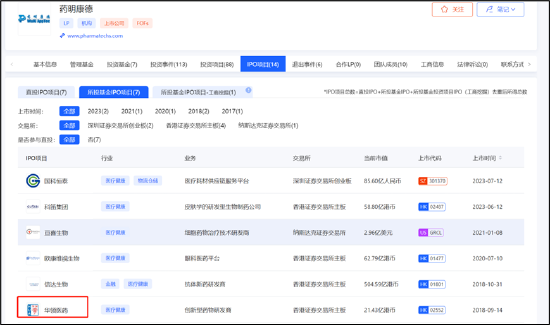

来源:Pedata根据华领医药官网,药明系董事长李革是华领医药早期的联合创始人之一。李革夫妇合共直接持华领医药3.37%股份。华领医药上市申请书招股书显示,公司过去五大供货商中的其中三名为公司关联人药明系李革旗下相关公司。

2022年2月21日,药明康德子公司合全药业与华领医药共同宣布,针对全球首创2型糖尿病口服新药多格列艾汀(dorzagliatin)签订商业化生产合作协议。作为多格列艾汀(dorzagliatin)长期以来的合作伙伴,本次协议加深了双方既有的合作关系,合全药业将助力其在中国获批上市后的商业化供应,以帮助数亿糖尿病患者。

业内人士表示,药明康德创始人李革在纵向布局方面优势显著,与被投创新药企业绑定更深。最广为人知的是基石药业、华领医药,投资的钱不经过药明康德,但是是从李革旗下的若干支基金出去的,而这些被投公司的CRO外包费用占据了它们研发费用的大头,也贡献了药明康德大量的“长尾客户订单”。

另一个案例是誉衡药业。

公开资料显示,2015年,誉衡药业正式与药明生物合作,签订10亿元的《生物医药战略合作框架协议》,开展被称之为“万癌之王”PD-1的研发。据投资机构分析,PD-1/PD-L1全球市场峰值高达350亿美元。

2015年7月16日晚,誉衡药业发布公告称,公司拟参与由WUXI HEALTHCARE MANAGEMENT, LLC(药明康德健康管理有限公司,以下简称“药明健康”)在开曼群岛发起设立的“WuXi Healthcare Ventures II, L.P.”(以下简称“毓承资本”或“基金”),公司于2015年7月15日签订了《WuXi Healthcare Ventures II, L.P. Subscription Booklet For Limited Partnership Interests》(毓承资本有限合伙人认购协议)。公司拟作为毓承资本的有限合伙人,以自有资金出资1,000万美元,占有限合伙人出资金额的5%,其中,首期出资金额为200万美元。

最后,一二级市场估值溢价套利差增厚公司非经常性损益。

以近期已经上市成功的国科恒泰为例,在上市前夕,药明系通过通和毓承于2019年突击入股国科恒泰,投资金额大约5000万元。如今通和毓承持有国科恒泰股份比例为1.8056%。截至发稿时间,国科恒泰市值为86亿元,据此推测,通和毓承如今股份价值超1.5亿元,收益率超过200%。

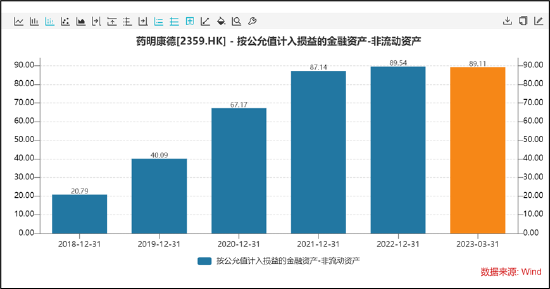

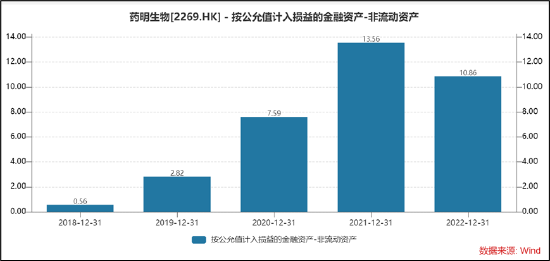

值得注意的是,公司选择将投资业务账面浮盈在当期报表进行释放,因此相关金融资产带来一定投资损益,间接增厚报表业绩。以2021年年报为例,公司因可转债因股价波动导致公允价值上升带来损失人民币高达10亿元。同期,公司所持有的其他非流动金融资产、生物资产等市场价值上升产生的公允价值变动净收益人民币近20亿元,由于金融资产等加持,使得抵消了公司相关亏损。

需要提醒的是,随着医药行业融资环境遇冷,相关估值溢价套利空间或在缩小,甚至有的投资业务形成负向反馈形成“负资产”。这担心似乎在药明康德的2022年财报找到痕迹。2022年年报显示,公司所持有的其他非流动金融资产因公允价值变动带来的收益减少人民币 7.25亿元。

截止2022年年报,按公允价值计入损益的金融资产为89.11亿元,药明生物对应金额为10.86亿元。换言之,药明系以公允价值计量的金融资产近百亿元。

各路股东疯狂减持一场资本盛宴?违规减持上海瀛翊背后浮现“泰康系”身影

药明系上市后,各路资本疯狂减持也饱受市场争议。

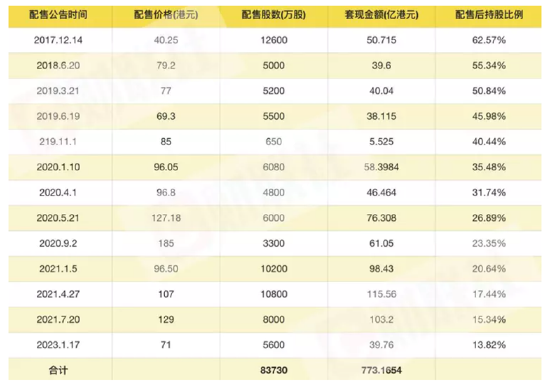

首先,药明生物遭大股东疯狂减持。据悉,从2017年至今,Biologics Holdings对药明生物进行了13次配售减持,这使得其持股比例从上市初的75.43%一路骤降至13.82%,并且已经不再是药明生物的控股股东。药明生物的控股股东减持套现金额高达773亿港元,按照一港元按照0.9元人民币折算,李革等人套现金额高达695亿元。

来源:公开资料

来源:公开资料其次,药明康德遭遇各路资本减持。经相关媒体统计,Summer Bloom Investments、博裕资本、高瓴资本、汇桥资本集团、私有化团队、中国平安、李革及一致行动人分别通过减持获得26.68亿元、76.12亿元、33.04亿元、41.8亿元、57.03亿元、18.43亿元、22.05亿元。各路资本合计减持金额达275.15亿元。

来源:公开资料

来源:公开资料值得一提的是,药明系实控人依旧还在减持套现。7月21日公告显示,药明系实控人相关方在5月12日至6月2日期间,已经减持套现18.49亿元。

来源:公告

来源:公告颇为值得关注的是,上海瀛翊为减持套现不惜违规进行减持套现。

2022年5月13日,药明康德发布公告称,股东上海瀛翊收到行政处罚事先告知书,因未按规定履行信息披露义务及转让股票不符合相关规定,上海瀛翊被证监会处以2亿元的罚款。

行政处罚事先告知书显示,上海瀛翊作为药明康德公开发行前的股东,其在药明康德IPO及相关年报做出承诺后,其系因承诺而应当披露的信息披露义务人,因减持未及时依法履行信息披露义务的行为,违反《证券法》第三十六条的规定,构成了《证券法》第一百八十六条所述行为。

2021年5月14日至6月8日期间,上海瀛翊通过集中竞价交易减持药明康德股份合计17,249,686股,占总股本的0.6962%,减持价格143.49-176.88元/股,减持金额28.94亿元,减持后持股比例降至 0.1419%。值得注意的是,2016 年 3 月 14 日,上海瀛翊取得药明康德的股份成本为4000万元左右(转让股权单价均3.89 元/出资额)。可以看出,上海瀛翊此次违规套现或获得了超70倍的回报率。

来源:公告

来源:公告颇为引人好奇的,上海瀛翊背后浮现泰康系资本身影。根据药明康德招股书,泰康集团作为上海瀛翊的有限合伙人持有其55.64%的份额。此外,泰康系与药明系似乎关系也较为密切。在国科恒泰股权的受让上,泰康系与药明系同时受让国科鼎鑫转让的股份。

来源:国科恒泰公告

来源:国科恒泰公告

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)