双十一别人剁手你赚钱,飞天茅台等你拿!更有七大投资工具限时低价优惠,不容错过,[点击进入活动页面]

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

近日,哈尔滨思哲睿智能医疗设备股份有限公司(思哲睿)递交了上市申请,拟登陆科创板。

值得关注的是,思哲睿是科创板首家主营收入为0的拟IPO企业,不得不以第五套上市标准申报。如果思哲睿不采用第五套上市标准,其既不能同时满足4项一般性科创属性评价标准,也不能满足5项特殊性评价标准之一。

不过,作为医疗器械企业的思哲睿,即便采用第五套上市标准,仍可能不符合科创板定位。因为根据《上海证券交易所科创板发行上市审核规则适用指引第7号——医疗器械企业适用第五套上市标准》(下称《7号指引》),采用第五套上市标准的医疗器械企业,必须达到具备明显的技术优势等要求。

而思哲睿,招股书没有显示其比同行公司有明显的技术优势。那么,公司是否符合科创板定位,又是否撑得起83亿元的估值?

未见明显技术优势 是否符合科创板定位?

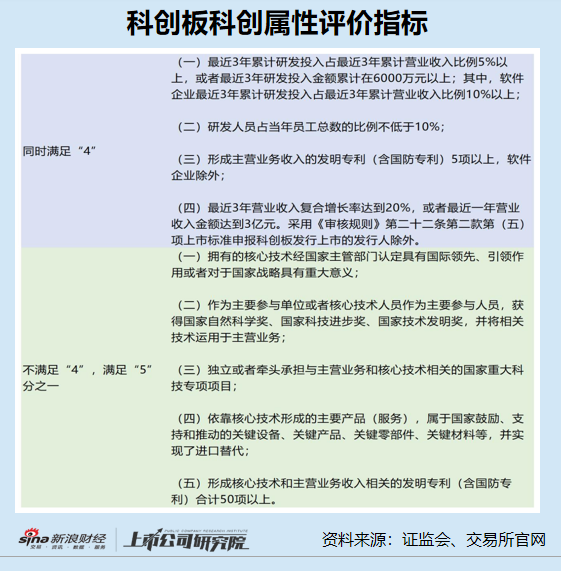

研究表明,科创属性是科创板的本质属性。目前,监管部门对拟IPO企业的科创属性评价标准可简单归纳为“1+1+4+5”。第一个“1”是科创板支持的行业;第二个“1”是科创板支持的方向;“4”是指4项一般性评价指标;“5”是指在不满足4项一般性特殊指标的情况下,可以参考的5项特殊性评价指标。

其中,“4+5”是指评价科创属性的具体指标。其中“4”是指科创板企业必须同时满足的四项条件(也称一般性评级指标);“5”是指在不满足“4”的情况下,满足5项特殊性条件之一即符合科创属性评价标准(见下图)。

其中,四项一般性评价指标涉及研发投入、研发人员占比、发明专利、营收等四项指标。而5项特殊性评价指标,则说明公司的核心技术或产品,具备超能的“科含量”。

本文的主角——思哲睿,不能满足任何一个“5”项特殊性指标,说明公司并不具备超能的“科含量”。同时,公司是靠着对自己“逆天的”估值满足四项一般性评价指标。

“4”项一般性评价指标中的营收指标,或者满足最近三年的营收复合增值率达到20%,或者最近一年的营收金额达到3亿元,抑或采用第五套上市标准豁免营收指标要求。

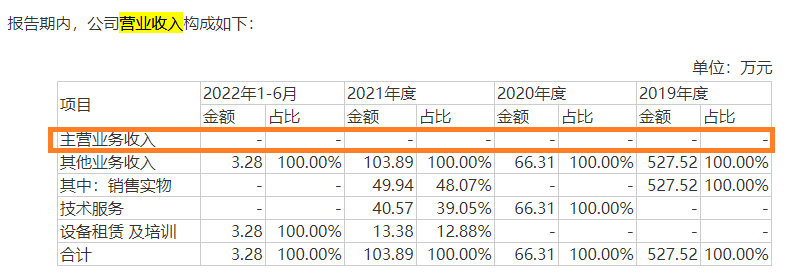

招股书显示,思哲睿报告期内的主营业务收入为0,显然不符合四项一般性评价指标中的营收指标条件。

来源:招股书

来源:招股书人有多大胆,地有多大产。

思哲睿选择了第五套上市标准申报IPO。科创板第五套上市标准为:预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。医药行业企业需至少有一项核心产品获准开展二期临床试验,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件。

但监管部门对拟IPO企业采用第五套上市标准还出台了细化标准。换言之,不是任何一家企业可以随意采用科创板第五套上市标准。

招股书显示,思哲睿是一家专注于手术机器人研发、生产和销售的高新技术企业,所属行业为高端医疗器械行业。对于医疗器械行业采用第五套上市标准申报IPO的,上交所出台了《7号指引》。

《7号指引》第六条规定:发行人应当具备明显的技术优势。发行人应当结合核心技术与核心产品的对应关系,核心技术获取方式,核心技术形成情况,核心技术先进性衡量指标,与境内外竞争对手比较情况,技术储备和持续研发能力,创业团队和核心技术人员学历背景、研发成果、加入发行人的时间、是否具有稳定性预期等方面,披露是否具备明显的技术优势。

招股书显示,思哲睿具备手术机器人创成技术、手术机械臂技术、主操作手技术、手术器械技术、主从遥操作技术、手术导航技术等多项核心技术。公司也称,许多项技术具有先进性。

但思哲睿并没有披露公司核心技术先进性的衡量指标以及与境内外竞争对手比较等情况。在没有与同行进行对比的情况下,思哲睿是否具备明显的技术优势,还有待考证。

招股书显示,思哲睿核心产品康多机器人是一款腔镜手术机器人。在腔镜手术机器人领域,全球最大的公司为美国的直观外科公司,美股同类型上市公司还有Asensus Surgical,主要国产厂商还有微创机器人、威高机器人、精锋医疗和北京术锐等。

其中,直观外科公司主要产品有达芬奇手术机器人和Ion腔内系统。达芬奇手术机器人2021年全年共售出了1300多台,2021年全年通过达芬奇总共完成超过150万台手术。

招股书显示,直观外科公司在行业内具有开创性和垄断性地位,其收入规模、技术水平和业内声望远远超过同行公司。

以思哲睿目前的研发水平,显然不能与直观外科公司相提并论。但思哲睿的核心技术,是否较国内几家公司有优势?这需要思哲睿用具体参数指标等披露说明。

0主营收入如何撑得起83亿元估值?

招股书显示,截至招股书签署日,思哲睿拥有五条产品线,其中腔镜手术机器人康多机器®SR1000已于2022年6月获得国家第三类医疗器械注册证(目前仅能在泌尿外科之上尿路领域的应用),其余四款产品正处于产品样机开发阶段。

此外,公司主要产品尚未实现商业化销售。思哲睿坦言,创新医疗器械从获批上市到销售放量,需要经过量产、宣传推广、医生培训、医院招标等一系列环节,存在较多不可控因素。手术机器人在临床手术上的商业化应用在中国尚未普及,尚处于起步期。

商品化销售对于一家拟登陆资本市场尤其是A股资本市场的企业而言,是至关重要的。我国A股市场的一个重要定位是服务于实体经济,而创收又是实体经济的主要目的。

最关键的是,思哲睿的商业化销售没有明确的预期,即便上市也可能面临短期内退市的风险,这对投资者将是一种利空。

根据《科创板股票上市规则》12.4.2之规定,近一个会计年度经审计的扣除非经营性损益之前或者之后的净利润(含被追溯重述)为负值,且最近一个会计年度经审计的营业收入(含被追溯重述)低于1亿元,上交所对该公司股票实施退市风险警示。

招股书显示,思哲睿2019-2021年、2022年上半年的主营业务收入皆为0,扣非归母净利润分别为-0.37亿元、-0.38亿元、-0.78亿元及-1.04亿元,亏损扩大。思哲睿在没有实现商业化销售的前提下上市,业绩可能触发退市预警信号。

即便产品远未实现商业化销售、零营收、亏损扩大,但这不妨碍公司的高估值。据公司2022年2月份的最后一次增资,思哲睿投后估值约83.6亿元。

值得关注的是,A股市场仅有一家手术机器人上市公司——天智航-U。

与天智航-U相比,思哲睿目前的估值或偏高。一是天智航-U2021年度的营收为1.56亿元,但目前的市值为58亿元,而思哲睿0主营收入下的估值就高达83亿元。二是天智航-U在上市前,已实现年均过亿元的营收,实现了商业化销售,而思哲睿目前还没有商业化销售。

半年估值暴增50亿元 资本助力达到申报标准

上文提到,思哲睿选择的是科创板第五套上市标准。那如何确定思哲睿的估值会达到40亿元以上?一个参考标准是公司上市前融资的投后估值。

招股书显示,思哲睿在2021年7月份的估值约30亿元。到了2022年1月份,公司估值就超过了80亿元,也达到了申报标准,这主要系深创投及管理的私募基金瑞恒红土“突击入股”抬高估值。

来源:招股书

来源:招股书2022年2月和5月,思哲睿又通过增资及股权转让引进龙江基金、恒汇创富等机构投资者,将公司估值“巩固”在83亿元。

从这个角度讲,思哲睿能够成功达到申报科创板的标准,离不开各路资本的“助攻”。

但思哲睿能否实现商业化销售,能否展示出明显技术优势,能否给投资者带来积极的回报,都有待时间验证。

责任编辑:公司观察

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)