炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

1月份,A股共有18家上市公司非公开发行股票(纯定增)事项审核通过,过会率100%。共1家拟定增收购企业上会,但未获通过,过会率为0。

发行及募资层面,1月份共有32家(按上市日,下同)上市公司完成非公开发行股票,合计募集资金476.92亿元,发行数量及募资总额较2021年1月分别下降36%和33.69%。

在32家已经成功定增的上市公司中,中信证券作为主承销商的有9家(有2家作为联合主承销商,下同),占比最高。32家上市公司合计募资476.92亿元,中信证券主承销金额合计114.05亿元,占比34.05%;国泰君安、中信建投承销额分别为33.36亿元、26.92亿元,占比分别为9.96%和8.04%。

数据来源:wind

数据来源:wind锁价发行收益较为可观 电光科技实际募资额大幅缩水

1月份,共有41家企业首次公布定增预案。在这41家企业中,有8家涉及收购资产,另外33家是纯定增。在33家纯定增企业中,有7家上市公司募资用途为补充流动资金,其余26家公司募资主要用来新建项目。

1月份41家上市公司公布定增预案

1月份41家上市公司公布定增预案在41家上市公司中,有16家采用的是锁价发行方式。16家采用锁价发行的上市公司,最新股价皆高于锁定的发行价格,平均高出25%。其中,岱勒新材最新股价较锁定的发行价高出109.19%。岱勒新材1月12日发布定增预案,公司2月8日的收盘价较1月12日上涨57%。

在32家已经成功定增的上市公司中,有7家采用锁价发行的方式。截至2月8日,7家上市公司的股价较提前锁定的发行价平均上涨59.22%。其中,*ST商城和宁波华翔的股价较发行价分别上涨149.47%和128.57%,涨幅皆超过了100%。

中金公司研究认为,定增新规以来,受发行价格下限调整和整体市场表现向好的影响,竞价类项目平均折扣率达17.8%,定价(锁价)类项目平均折扣率达34.0%,均已达历史较高水平;假设按定增股份解禁日的收盘价退出(若尚未解禁则按最新收盘价计算浮动收益率),项目收益率较为可观,竞价类项目平均收益率达34%,定价(锁价)类项目平均收益率超过90%。

1月份32家已发行上市企业情况

1月份32家已发行上市企业情况1月份,在32家完成定增的上市公司中,有7家公司的实际募资额低于预期,占比超过两成。其中,电光科技的实际募资额仅为预期的37.5%,缩水幅度最大。

预案显示,电光科技拟非公开发行股票不超过96802200股,募资不超过10亿元,用于智慧矿山系统及高端智能化装备项目(一期)、智慧矿山研究及产业化中心、补充流动资金三个项目,拟分别投入募集资金6.38亿元、0.71亿元和2.91亿元。

实际上,电光科技非公开发行股票39405880股,募资净额3.69亿元。公司募资额远不及预期,说明投资者对上市公司或募投项目并不看好,亦或是受发行价过高等因素影响。

国民技术锁价发行股价暴增 定增终止因董事长遭公开谴责

1月份,有6家上市公司停止实施非公开发行股票事项,这六家企业分别是萃华珠宝、国民技术、华通热力、科信技术、兴民智通、田中精机。

数据来源:wind

数据来源:wind其中,华通热力、田中精机主动撤回定增文件;兴民智通终止前次定增后又火速发布新预案;科信技术是在获得证监会批文一年后未发行股票,批文失效。

科信技术定增批文失效,可能与此次唯一发行对象、公司实控人陈登志的资金状况有关。预案显示,陈登志认购资金总额为4.21亿元,资金来源包括自有资金及自筹资金,其中拟以自有资金认购的金额约为0.5亿元,剩余资金主要通过股份质押借款取得。

萃华珠宝未披露停止定增的原因。萃华珠宝2021年11月8日披露定增预案,拟向上海鸿菘和上海鸿杞非公开发行股票不超过76846800股,上海鸿菘和上海鸿杞为一致行动关系。股票发行完成后,萃华珠宝实控人将变更为陈华崇。随着定增终止,萃华珠宝实控人变更事项将告一段落。

国民技术于2021年7月19日晚间公布定增预案。预案显示,公司拟非公开发行股票数量不低于69390903股且不超过92521202股,全部由公司第一大股东、董事长、总经理孙迎彤认购。

但孙迎彤或不符合认购条件。孙迎彤于2019年8月29日被深圳证券交易所给予公开谴责,原因是公司业绩预告、业绩快报与年度报告存在较大差异且修正不及时;重大会计差错更导致盈亏性质发生变化且存在较大差异。

根据《上市公司证券发行管理办法》第39条之规定,“现任董事、高级管理人员最近十二个月内受到过证券交易所公开谴责”属于不得公开发行股票的情形之一。目前,孙迎彤距2019年受到公开谴责已过了2年时间,国民技术的定增似乎不存在实质障碍。

但国民技术此次定增构成公管理层收购。据《上市公司收购管理办法》第五十一条规定:“上市公司董事、监事、高级管理人员最近3年有证券市场不良诚信记录的,不得收购本公司”。如果孙迎彤2019年受公开谴责事项属于不良诚信记录,那么公司此次定增存在实质性障碍。

无论国民技术缘何终止此次定增,公司股价暴增是不争的事实。2021年7月20日,公司开盘价为22.74元/股,7月30日最高股价为42.26元/股,不到10个交易日公司股价接近翻倍。

值得注意的是,国民技术定增采用的是锁价发行方式,7月19日预案中锁定的发行价为12.97元/股,是20日开盘价的57%。截止2月9日,公司股价为25.52元/股,如果此次定增成功实施,孙迎彤账面浮盈96%。

兴民智通屡败屡战 股权冻结仍是定增“拦路虎”?

1月份,在41家首次公布定增预案的企业中,兴民智通值得关注。兴民智通于2020年、2021年皆发布了定增预案,但都停止实施,今年1月份又重新抛出一份定增预案。

兴民智通三年三变定增方案的一个重要原因始公司实控人如流水般更替。2020年,公司股票发行对象是当时实控人魏翔控制的青岛创疆。2021年6月,公司发布公告称,实控人将会由魏翔变更为赵丰,2021年7月,兴民智通变更了定增方案。

最新的定增预案显示,兴民智通拟向现实控人赵丰控制的丰启投资发行股票不超过18617.1120万股,拟募集资金不超过9.74亿元,募资全部用于补充流动资金。

兴民智通内控问题也是其定增事项难以推进的重要原因。公告显示,兴民智通及其实控人、股东、高管等频繁因账务处理不规范、违规资金占用、减持违规、信披违规、募集资金管理不规范、内幕信息知情人登记不完整等问题遭到监管部门警示或处罚。

根据《证券期货法律适用意见第5号——《上市公司证券发行管理办法》第三十九条“违规对外提供担保且尚未解除”的理解和适用》之规定,“非公开发行股票的上市公司应当具有规范的公司治理结构和相应的内控制度”,因此内控制度存在(重大)缺陷也不符合非公开发行股票条件。

兴民智通频繁更换实控人的一个重要原因是消除原公司原实控人周治侵害上市公司利益的不良影响。公开资料显示,兴民智通原控股股东、现公司第一大股东四川盛邦股权被司法机关冻结、卷入民创集团70亿元理财产品难兑付案件(该案件详见媒体报道)、还曾遭交易所处分。

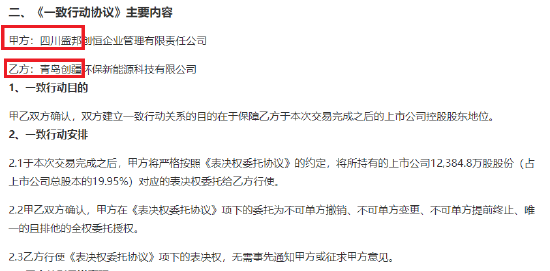

在重重压力之下,兴民智通原实控人周治将实控人地位转让给魏翔。2020年5月28日,周治控制的四川盛邦与魏翔控制青岛创疆签署协议,四川盛邦将其持有的上市公司4000万股股份(占总股本的6.45%)转让给青岛创疆,并将其持有的12384.8万股股份(占总股本的19.96%)表决权委托给青岛创疆。交易完成后,青岛创疆享有上市公司表决权比例为26.4%,成为公司控股股东,魏翔成为实控人。

据新浪财经题为《兴民智通8亿元定增背后:并购融资成瘾,内控问题频发》之报道, 周冶与魏翔渊源颇深、关系密切,兴民智通实控人是否真正变更还存在疑问。从魏翔的履历来看,其很有可能是周治的台前“代言人”。

2021年6月份,魏翔将其控制的创疆投资100%股权转让给赵丰控制的丰启控股。至到2022年1月7日后,兴民智通实控人才变更为赵丰。

赵丰何许人也?资料显示,赵丰是保代出身,曾任职招商证券股份有限公司投资银行总部,中天国富证券有限公司总裁助理,东方网力科技股份有限公司董事长等。从履历及控制的公司来看,赵丰似乎与公司原实控人周治、魏翔不存在交集。

但投资者仍须关注的是,目前公司第一大股东四川盛邦的股权仍遭冻结,四川盛邦与赵丰控制的青岛创疆属于一致行动关系。四川盛邦所涉70亿元理财纠纷案件若不能得到妥善处理,其所持股份有被强制处分的风险,兴民智通此次定增仍有可能受到大股东股权冻结的消极影响。

来源:兴民智通公告

来源:兴民智通公告定增收购零过会 亚钾国际重组是否损害上市公司利益?

1月份,A股共1家拟定增收购企业上会,这家公司就是亚钾国际。但证监会否决了亚钾国际的重组事项,并购重组委给出的意见是:本次交易完成后标的资产未来按期达产、运营存在较大不确定性,不符合《上市公司重大资产重组管理办法》(下称《重组办法》)第四十三条第一款的规定。

《重组办法》第四十三条第一款规定:上市公司发行股份购买资产,应当符合下列规定:(一)充分说明并披露本次交易有利于提高上市公司资产质量、改善财务状况和增强持续盈利能力,有利于上市公司减少关联交易、避免同业竞争、增强独立性。

来源:证监会官网、wind

来源:证监会官网、wind2021年,A股共有6家定增收购企业被否,其中5家涉及持续盈利能力。加上2022年第1例被否案例,7家被否企业中有6家涉及持续盈利(经营)能力问题。

除了标的资产未来按期达产、运营存在较大不确定性之外,亚钾国际此次重组方案似乎也不利于保障上市公司利益,主要依据有两个:一是亚钾国际高溢价收购标的资产,但交易对手却未设业绩承诺;二是上市公司曾购买此次交易对手旗下资产,但上次交易的业绩承诺并未完成。

重组报告书显示,亚钾国际拟通过发行股份及支付现金方式,购买新疆江之源、劲邦 劲德、凯利天壬、联创永津、天津赛富、金诚信、智伟至信合计持有的农钾资源56%股权,交易对价为17.64亿元。

经资产基础法评估,农钾资源股东全部权益 账面价值为99.67万元,评估价值为41.94亿元,增值率为420685.75%。17.64亿元的交易价格对应标的资产100%股权估值为31.5亿元,但收购溢价也高达1768倍。

令人震惊的是,上市公司给出1768倍的收购溢价,交易对手却没有作出业绩承诺。

亚钾国际解释称,本次交易对方不具备进行业绩承诺和业绩补偿的能力和客观条件,本次交易不进行业绩承诺和补偿安排,而是采用折价收购并以折价部分对冲可能的收购风险,是多赢战略。

亚钾国际的解释存在一定疑问。既然交易对方不具备业绩承诺和业绩补偿的能力和客观条件,那为何急于重组,又为何给出超高收购溢价?另外,亚钾国际所说的折价收购,事实上也并不能对冲收购风险,因为在折价收购背后,还有亚钾国际对标的资产的巨额增资。

重组报告书显示,上市公司在取得标的公司56%股权后,对标的资产增资不超过15.2亿元(按照标的资产100%股权估值41.94亿元计算)。按照增资金额上限15.2亿元计算,增资完成后上市公司将持有标的公司67.7%股权。15.2亿元加上17.64亿元的交易对价合计32.84亿元,32.84亿元取得67.7%股权意味着标的公司的估值高达48.5亿元,超过上述41.94亿元的评估值。将后续增资结合起来分析,此次重组实质上并没有折价。

此外,此次的交易对手与2015年重组交易对手基本一致。此次重组交易对手为疆江之源、劲邦劲德、凯利天壬、联创永津、天津赛富、金诚信、智伟至信也是2015年公司重组的交易对象。

2015年,上市公司向上述7名交易对手及中农集团等收购中农国际100%股权。交易对方对中农国际2015年至2017年度的业绩进行了承诺,但中农国际2017 年承诺业绩未能实现。

亚钾国际称,如果勉强进行业绩承诺,最终承诺业绩无法完成,上市公司和投资者利益仍难以得到有效保障,重蹈2015年重组覆辙。但问题是,如果不设业绩承诺,上市公司支付如此之高的交易对价和巨额增资,自身利益又该如何保障?

证监会在反馈意见中多次提及此次重组是否有利于保护上市公司和中小股东利益,亚钾国际坚称:不存在损害上市公司和中小股东利益的情形。

责任编辑:公司观察

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)