炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究

作者:IPO再融资组/钟文

11月份,A股(统计口径包括主板、创业板和科创板,下同)共有37家企业上会,其中过会30家,单月过会率为81.08%,创年内新低,主要原因是主板过会率降低。

主板11月共有6家企业上会,仅两家过会,过会率为三分之一。其中,深证主板3家企业上会皆被否;上证主板共有3家企业上会,1家暂缓审议。研究表明,主板过会率较低的原因是被否企业确实存在明显的问题。

发行及募资层面,A股11月份共有47家企业上市,较10月份增加13家;合计募资395.89亿元,环比下降7.71%。

过会率下降趋势明显

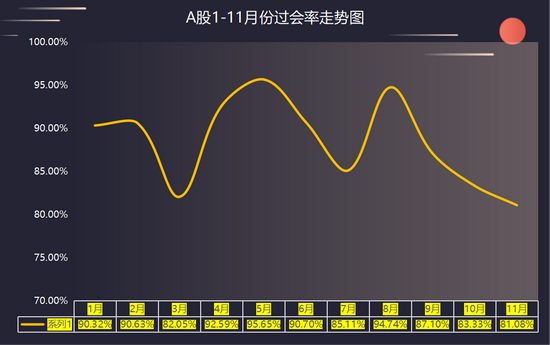

据wind数据统计,今年1-11月,A股单月过会率分别为90.32%、90.63%、82.05%、92.59%、95.65%、90.70%、85.11%、94.74%、87.10%、83.33%、81.08%。最近三个月,过会率整体上呈大幅下降趋势。

数据来源:wind

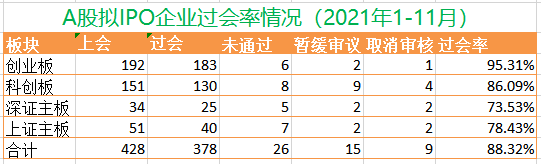

数据来源:wind今年1-11月份,A股共有428家IPO企业上会,过会378家,整体过会率为88.32%。

分板块看,创业板今年1-11月份的过会率最高,为95.31%。科创板、上证主板、深证主板的过会率分别为86.09%、73.53%、78.43%。不同板块的过会率呈现出较为明显的分化趋势。

数据来源:wind

数据来源:wind今年1-11月,A股共有26家拟IPO企业直接被否。整体分析,被否的原因一是集中在持续经营(盈利)能力方面;二是集中在财务真实性及规范性方面。就科创板而言,科创板定位、科创属性被问询次数最多。

深证主板上会企业“全军覆没”

11月份,有5家企业直接被否,分别是梦金园黄金珠宝集团股份有限公司(梦金园)、华泰永创(北京)科技股份有限公司(华泰永创)、宁波菲仕技术股份有限公司(菲仕技术)、正和汽车科技(十堰)股份有限公司(正和科技)、浙江才府玻璃股份有限公司(才府玻璃)。

其中,梦金园、 正和科技和才府玻璃是深证主板11月份上会的全部企业。3家企业全部被否,是否意味着主板审核趋势变严?结合招股书信息及发审委的问询内容判断,被否企业存在明显的问题是过会率降低的主因。

首先看梦金园。梦金园的主营业务是黄金珠宝首饰的设计研发、生产加工、批发零售及品牌加盟业务,其中,黄金饰品收入占比超过了96%。与梦金园产品结构高度相似的A股黄金珠宝公司包括老凤祥、萃华珠宝、明牌珠宝、中国黄金、菜百股份等。

与其他同行公司相比,梦金园有着独特的商业模式。在采购端,公司以“旧料兑换”的采购模式为主,销售端以“以旧换新”为主。旧料兑换、以旧换新模式下的采购额及销售额占比皆在5成以上。但行业惯例是,采购端以向上海黄金交易所采购黄金原材料为主,以向银行租赁黄金为辅。旧料兑换的采购模式很罕见,以旧换新业务的收入占比同样是极低。

在销售模式上,梦金园以加盟销售为主,加盟销售收入占比超过了95%。这意味着,梦金园的旧料采购、以旧换新业务的开展基本上要靠加盟商实现。

按照会计规则,梦金园与加盟商的采购、销售皆会产生现金流。但在梦金园的会计处理中,旧料抵值部分未产生现金流入及流出,因此造成收现比极低。报告期内,梦金园销售商品、提供劳务收到的现金分别为76.1亿元、66.96亿元、44.37亿元,占同期营收的比值分别为54.1%、47.52%、37.66%。由于梦金园报告期内既有的及新增的应收账款、预付款项等金额都十分低,如果再考虑增值税的影响,梦金园将有更大一部分收入没有现金流支撑。

综上,梦金园与同行大相径庭的商业模式、不符商业模式的收现比可能存在较大财务风险。

在发审委会议上,证监会问询到:报告期内发行人存在对黄金饰品和K金饰品的以旧换新业务,占当期相关产品主营业务收入比例较高。发审委要求公司说明:(1)以旧换新业务占比较高的原因及合理性,是否符合终端消费市场实际情况,同行业可比公司未大规模开展以旧换新业务的原因;(2)报告期内以旧换新来自加盟店与来自最终客户的数量及占比情况,以旧换新来自最终客户的真实性及核查手段、结论;(3)以旧换新业务相关内控是否健全有效,是否存在税务、收入确认、存货管理等方面的内部控制风险,是否存在通过以旧换新业务调节收入、成本、利润的情形;(4)是否存在利用以旧换新名义虚增收入及毛利,是否实质系省代或经销商退货;(5)在“一元换款”活动期间,发行人未约定相关换购条件的情况下,加盟店同意参与以旧换新的商业合理性。

梦金园独特商业模式在财务上的另一重要表现是:存货金额较高。在会计处理中,梦金园将旧料的抵值金额(含税)确认为存货。

发审委要求梦金园结合存货周转率和黄金采购价格的变化情况,说明通过较高财务杠杆保持较高存货价值的原因及合理性;并说明黄金原料单价均显著高于黄金饰品单价的原因及合理性等情况。

同时,发审委要求梦金园:说明加盟店黄金产品库存金额较高的合理性,加盟店保留库存远超过年均销售规模的商业合理性,报告期内加盟店的终端销售情况及与发行人销售的匹配情况,加盟店是否存在大量库存积压,发行人是否提前压货销售,是否存在通过加盟店调节收入等情况。

从问询内容可知,监管部门对梦金园的审核是建立在专业的行业研究、财务研究之上的。同时,问询内容也体现出监管部门系统性研究与重点关注相结合的思维方式。系统性研究体现在:监管部门对黄金珠宝行业及梦金园商业模式有深入的研究;重点关注体现在:存货占比较高、依赖加盟模式等问题。

再来看正和科技。招股书显示,正和科技是国内独立商用车车身行业专业制造商。发审委首先对正和科技的客户结构是否符合行业惯例提出问询。报告期内,正和科技前五大客户集中度较高(占比超过80%),第一大客户陕汽商用车的销售额占比(50%左右)、毛利额占比较高。发审委要求公司说明客户集中度较高的原因及合理性,是否为行业内普遍现象;说明毛利率高于同行的原因及合理性。

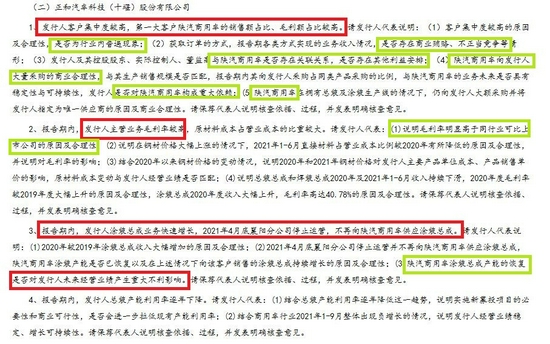

来源:证监会官网

来源:证监会官网

在对正和科技整体业务模式提出质疑后,发审会对正和科技获取订单的方式;是否存在商业贿赂及不正当竞争;与陕汽商用车是否存在关联关系、是否存在其他利益安排;与陕汽商用车巨额交易的商业合理性;是否对陕汽商用车构成重大依等提出了重点问询。这些重点问询的核心思想是:正和科技与陕汽商用车交易的是否合理、真实。

正和科技也体现出监管部门系统性研究与重点关注相结合的思维方式。系统性研究体现在:正和科技商业模式是否符合行业特性;重点关注的是:公司与陕汽商用车之间的交易是否真实、合理。

最后看才府玻璃。才府玻璃主营业务为日用玻璃包装容器的研发、生产与销售。监管部门对才府玻璃进行了4类重点问询,涉及是否存在放宽信用政策调节收入的情形、是否存在向非直接用户类客户压货从而提前确认收入的情况、相关负面因素是否会对发行人长期盈利能力造成重大不利影响等。

百合股份多项财务、法律问题遭质疑

11月份,共有两家企业遭暂缓审议,两家企业分别是威海百合生物技术股份有限公司(下称“百合股份”)、上海宣泰医药科技股份有限公司(下称“宣泰医药”)。

其中,百合股份的主营业务是营养保健食品的研发、生产和销售。作为一家保健品生产企业,百合股份频繁因产品质量问题遭到行政处罚。

目前,监管层主要从行业、财务、法律三大方面对拟IPO企业进行审核。而百合股份财务的真实性、合规运行等方面,屡遭市场诟病。

关于百合股份上会遭遇暂缓审议的原因,有部分投资者认为是隐瞒了同业竞争相关情况。

据新浪财经题为《百合股份IPO遭暂缓审议:同业竞争或成“拦路虎”,高毛利率难以自圆其说》之报道,百合股份与鸿洋神水产在法律形式上不构成同业竞争,因为两家公司不是一个实控人。但按照实质重于形式的原则,百合股份与鸿洋神水产可能构成同业竞争。因为百合股份的实控人刘新力在鸿洋神水产担任董事长,百合股份董事刘旭东在鸿洋神水产担任董事兼总经理,刘新力和刘旭东可能实际“掌控”鸿洋神水产。

百合股份毛利率、与大客户交易等情况也存在一定疑问,这些疑问的背后是公司财务的真实性能否保证。

A股市场中,与百合股份主营产品、销售模式高度相似的是仙乐健康。不同的是,百合股份的毛利率高于仙乐健康4-11个百分点,但公司不能给出自圆其说的解释。

据题为《同业竞争暗藏?客户关联魅影闪现!二股东广发证券保荐护航百合生物再闯IPO欲打翻身战》的市场消息,百合股份2019年度第五大客户威海世一百年疑似存在关联交易非关联化的问题。此外,据上述新浪财经报道,百合股份的供应商青岛博恩 ,2020年“突击”成为公司第二大客户,并贡献超2000万元的收入。

11月份,另外一家被暂缓审议的企业是宣泰医药。宣泰医药的主营业务是仿制药的研发、生产和销售以及CRO服务,拟登陆科创板。在上市委会议上,宣泰医药被问询到权益分成收入确认是否符合规定、存货的会计处理是否合理、泊沙康唑肠溶片的终端销售核查是否到位等问题。

责任编辑:公司观察

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)