炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:钟文

融资不停、并购不止,是兴民智通近些年来最真实的写照。

5月31日,兴民智通发布了《发行股份购买资产并募集配套资金暨关联交易预案》。预案显示,兴民智通拟以发行股份的方式购买中科信维50.29%的股权,交易对价为11.06亿元。同时,公司拟向控股股东青岛创疆非公开发行股票募集配套资金不超过9.23亿元。

预案显示,中科信维为持股型公司,主要持有PCPL(或称“目标公司”)100%股权。值得关注的是,另一家A股上市公司乐通股份曾计划收购中科信维股权,但由于PCPL未来经营发展存在不确定性,乐通股份终止了收购。2019年,PCPL亏损2.2亿美元,2020年的净利润也不及2017年、2018年上半年的水平。而交易对手曾承诺PCPL三年10.7亿元的业绩承诺也如“镜中月、水中花”一般,远未达标。

“前任”业绩对赌存疑

公开资料显示,兴民智通拟购买的中科信维主要持有PCPL股权。PCPL总部及主要经营实体位于新加坡、泰国等地,主营业务是HDD精密零组件的研发、生产与销售及相关服务。

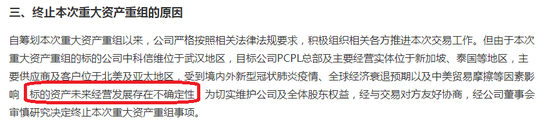

中科信维及PCPL并不是A股市场上的新面孔。早在2018年,A股上市公司乐通股份就计划收购中科信维100%股权。不过,乐通股份最终选择了终止收购,理由为:目标公司PCPL总部及主要经营实体位于新加坡、泰国等地区,主要供应商及客户位于北美及亚太地区,受到境内外新型冠状肺炎疫情、全球经济衰退预期以及贸易摩擦等因素影响,标的资产未来经营发展存在不确定性。

来源:乐通股份公告

来源:乐通股份公告数据显示,PCPL的业绩情况能证明公司经营确实存在不确定性。2019年,PCPL亏损2.2亿美元。2017年和2018年上半年,PCPL分别实现净利润2.79亿元人民币和1.62亿元人民币。在兴民智通发布的收购预案中,没有披露2019年巨亏的原因。

2019年的巨亏也说明,疫情并不是主因。2020年,PCPL扭亏,实现净利润0.12亿美元,但这个数据还远不及2017年和2018年上半年的水平。

抛开疫情和贸易摩擦的影响,HDD出货总量的下降或是PCPL业绩不稳定的重要因素。Trendfocus数据显示,2012-2020年,年整体 HDD 出货量分别为578百万件、552百万件、564百万件、469百万件、424百万件、404百万件、391百万件、360百万件、340百万件、320百万件、316百万件,年复合增值率为-5.2%。2020年整体HDD的出货量较2012年下降了45%,接近“腰斩”。

来源:兴民智通公告

来源:兴民智通公告预案也提示到,SSD在个人电脑上的安装比例逐年上升,且随着云存储技术的普及,个人用户对于本地存储容量的需求呈总体下降趋势。尽管 SSD 短期内难以撼动 HDD 在存储市场的优势地位,但数据储存市场结构的演变有可能随着技术进步及新材料的研发而发生较大变化,从而对目标公司的经营业绩产生不利影响。

2018年乐通股份收购中科信维(PCPL)时,交易对手承诺PCPL2019年-2021年合计实现扣非归母净利润不低于10.7亿元人民币。如今看来,这样的业绩承诺恐难兑现,只有PCPL2021年的净利润达到约3.7亿美元时,方可兑现。

标的公司隐忧重重

目标公司的财务数据能印证PCPL业绩对赌存不确定性,中科信维总经理的频繁变动说明标的公司也存在不稳定因素。天眼查显示,2019年9月23日,中科信维的总经理由李标变为陈沛琪,2020年1月10日,中科信维的总经理由陈沛琪变为杨帆。不到半年,中科信维两换总经理。

来源:天眼查

来源:天眼查颇值一提的是,中科信维注册资本尚未缴实。公开资料显示,中科信维成立于2014年,注册资本为21亿元人民币,实缴资本为4.2亿元人民币。

中科信维的两个股东也存在经营风险。股东之一武汉密德龙商业咨询管理有限公司(下称“武汉密德龙”)持有中科信维9.71%的股权,天眼查显示,武汉密德龙2019年和2020年连续两年因未按规定提交年度报告信息而被列入企业经营异常名录。

中科信维的第一大股东,也是此次并购交易对手之一的北京环渤海正宏企业管理中心(有限合伙)(下称“环渤海正宏”),持有中科信维30.29%的股份。据天眼查,环渤海正宏注册资本为25600万人民币,其中有1000万元的股权正处在冻结状态。

中科信维的股东多为投资型合伙企业,第一大股东自身部分股权被冻结、第五大股东多次出现经营异常,且公司注册资本未缴实、总经理变动频繁,这样的中科信维是否能够有效管理PCPL?

并购不停 融资不止

既然目标公司未来经营存在不确定性,为什么兴民智通还要高价收购?兴民智通称,收购能提升上市公司盈利水平,扩大上市公司业务范围,增强公司的核心竞争力、持续盈利能力和发展潜力,实现上市公司股东利益最大化,符合公司长远发展战略。

但兴民智通的解释显然还存在一定疑问,如目标公司再次出现2019年一样的巨亏,上市公司盈利能力会下降。

此外,兴民智通此次收购给出的溢价不低。中科信维50.29%股权初步作价11.06亿元,100%股权的估值为22亿元。2020年末,中科信维的所有者权益为6.69亿元,收购增值率约为228.85%。

事实上,兴民智通热衷于高溢价并购。wind显示,公司分别于2015年6月、2016年5月、2016年9月以2.82亿元现金、7350万元现金、2.45亿元现金收购了英泰斯特51%的股权、深圳广联赛讯有限公司9.17%的股权、九五智驾58.23%股权,收购溢价分别高达1400%、1256%、663%。

除了热衷并购,兴民智通也忙于“圈钱”。公司IPO时募资7.6亿元,2012年定增募资6.13亿元,2018年定增募资10.37亿元,股权融资合计24.1亿元。

有意思的是,兴民智通自2010年上市以来,累计实现的净利润为-0.63亿元,巨额募资与盈利严重背离。

那兴民智通巨额募资流向了哪里?据新浪财经2020年11月6日《兴民智通8亿元定增背后:并购融资成瘾,内控问题频发》之报道,高溢价现金并购、购建固定资产、无形资产和其他长期资产等资本开支是资金的主要流向。

但兴民智通的融资丝毫没有停止的趋势。据2020年11月公司发布的定增预案,兴民智通拟拟向二股东、控股股东青岛创疆非公开发行股票募资不超过8.88亿元,用于偿债和补充流动资金。

据上述报道,公司2018年定增募资10.11亿元,但募投项目极度缓慢。截至2020年年底,2018年的三个募投项目合计投入资金1.4亿元,投资总进度为13.83%。公开资料显示,兴民智通将未使用的募集资金大手笔理财,看似“不差钱”,可还要募资,因此最新的定增必要性存疑。

2018-2020年,上市公司扣非归母净利润已经连续三年为负,金额分别为-2.71亿元、-0.32亿元和-3.5亿元。连续亏损的兴民智通,能否通过此次高价并购完成自我救赎?我们拭目以待。

责任编辑:公司观察

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)