炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:鲍威尔大变脸!加速缩表在即,A股、人民币继续我行我素?

美联储主席鲍威尔在被提名连任后态度大转变,终于承认通胀属于“持续现象”,且即使在奥密克戎(Omicron)变异株来袭的背景下,依然提及将在12月的会议上讨论加速缩表,这顿时令市场的加息预期飙升。

由鸽到鹰的突然转变令市场始料未及,美股再度跌掉了周一的反弹点数。此外,莫德纳(Moderna)首席执行官班赛尔(StephaneBance)最新警告称,目前的新冠疫苗不太可能对新变种有效,这也导致市场情绪恶化。不过,此前该公司高层表示,公司进行新临床试验的速度非常快,在60天至90天左右。

未来,美联储会否真的加速紧缩?这又对美股牛市意味着什么?渐与国际周期脱钩的人民币和A股会否继续我行我素?

物价飞涨下鲍威尔“认怂”

鲍威尔周二出席美国参议院银行业委员会听证会时就《新型冠状病毒援助、救济和经济安全法案》(CARES法案)的现状作证,其间传达了一些关于货币政策的潜在重磅评论:是时候放弃关于通胀属“暂时现象”的说法,“暂时现象”的意思是不会给物价留下永不磨灭的印迹;通胀更高、更持久的威胁增大;高通胀的风险危及劳动力市场恢复全面就业;预计高通胀将持续到明年年中;可以考虑将缩表进程提前几个月;下次美联储会议(北京时间12月16日凌晨3点公布决议)将讨论缩表提速。

此般“明示”也旨在告诉市场,11月开始每个月缩减资产购买规模150亿美元的幅度太小了(每月目前仍净买入1050亿美元),12月很可能会宣布扩大至300亿美元。如果真是如此,缩表可能会在明年3月底结束,这意味着加息就会提前开始。

“从字里行间看,鲍威尔对通胀持续风险的关注已明显增强。”嘉盛集团全球研究主管韦勒告诉记者,鲍威尔的上述评论在主要市场掀起狂风暴雨,出于对宽松货币政策结束的担心,美国股指考验11月最低点;10年期美债收益率自日内低点飙升6个基点,至1.47%;黄金急跌30美元,回到1775美元/盎司附近;WTI油价当天下跌4.5%。

目前,用“物价飞涨”形容美国毫不夸张,多位当地人士对记者表示,牛奶、盒饭普遍涨价40%~50%,油价一度涨到Uber司机也担心开不起车。美国10月CPI同比增长6.2%,高于5.8%的预期值和5.4%的前值,创下1990年11月以来最高点。12月议息会议前还将发布11月CPI数据。

机构对加息节奏的观点分化

利率期货市场的定价显示,市场预计2022年夏季第一次加息就将来临。事实上,目前机构对缩表的节奏判断大致相同,但就加息的节奏判断仍存在分歧。

最为鹰派的可能是高盛。早在上周四(当地时间11月25日),即新冠病毒变异株消息传出的前一晚,高盛就更新了预测,称鉴于副主席克拉里达和旧金山联储主席戴利等美联储多位官员在过去几周对于加速缩表持开放态度,因此认为美联储12月将宣布加速缩表,明年加息次数也将增加至3次(6月、9月、12月)。

不过,摩根资产管理亚洲首席市场策略师许长泰在12月1日对第一财经记者表示,目前仍预计第一次加息将出现在明年年底。原因在于,美联储可能仍需要进一步了解奥密克戎的影响,疫情暴发的情况仍存不确定性。今年12月的美联储议息(FOMC)会议至关重要。

渣打认为,明年三季度美联储就会加息25个基点,到2023年再加息两次,2024年再加息一次,一共加息100个基点。

美联储原主席伯南克倾向于后两者。他近期提及,首次加息的时点有可能在2022年底或2023年年初,“紧随其后的是一个循序渐进的试探性过程,美联储将观察进一步收紧政策是否会破坏经济复苏。”

共识在于,这一轮加息周期要比历史上的加息周期缓和很多。目前,市场预计此轮加息周期将持续2~3年,总体幅度为4~5次,共100~125基点。

许长泰认为,无需过度担心加息对经济的影响,美联储目前也不太担心这类冲击。根据美联储的预测,2022年年底GDP增速将从今年的5.9%下降到3.8%,2023年年底为2.5%,但这一增速仍强于长期平均增速预测(1.8%)。

“在这一过程中,美联储预计利率仍将逐步攀升,通胀和就业情况也为美联储加息亮绿灯。2022年甚至2023年的商业周期仍可能处于扩张期,这也允许美联储逐渐加息。”许长泰称,即使是出现2~4次的加息,也是非常缓慢的加息周期。如果回顾21世纪初,几乎每次议息会议都会加息,即一年近8次加息,当时利率水平也接近6%。

美股牛市的回报预期下调

尽管市场担忧美股走势,但多位交易员和投资经理对记者称,即使加息至1%~2%的水平,仍在历史上属于极低的利率水平,这也解释了为何近年来美股持续估值扩张。

大型国际资管机构联博资深市场策略师黄森玮日前对第一财经记者表示,美股仍处于正常的上升轨道。1930年代以来,美股牛市平均上涨时间达5年来看,平均涨幅约250%。如果从去年3月开始算起,目前牛市仍在进行之中。同时,根据2013年美联储缩表期间的市场表现,美股表现优于债券;历史数据也显示,美联储加息期间,美股多数时候仍上涨。这次历史应该仍会重现。货币、财政双宽松的组合拳是支撑股市的主要动力,流动性依旧充沛。

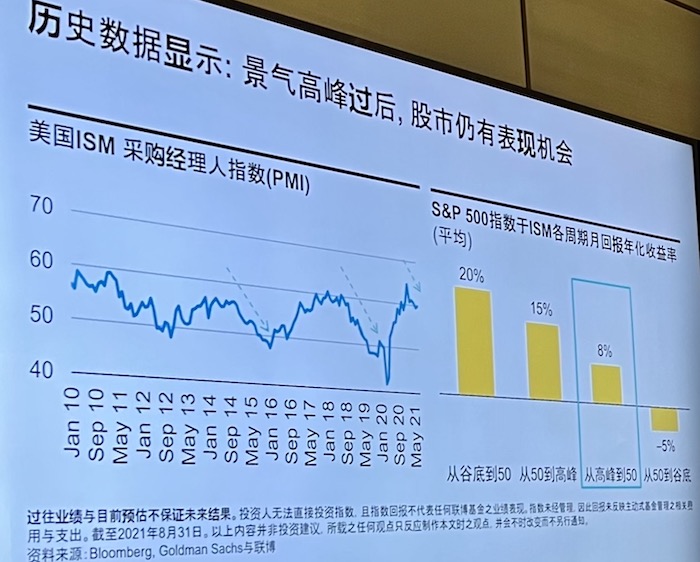

此外,历史数据显示,景气高峰过后,股市仍有表现机会。他表示,股市表现一般是在PMI从底部回升至50荣枯线的阶段回报率最高(历史统计平均回报约20%),第二好的阶段是从50向上攀升的阶段(15%)。如今美国处于PMI从高位开始放缓的阶段,这一阶段美股仍会产生正回报,只是根据过去的统计,回报率大约降至8%。

就板块而言,许长泰对记者表示,如果加息早于预期,周期性板块典型表现会更好。如果经济重启可以持续,消费、娱乐、服务板块也会转好。但他对能源板块持审慎态度,并认为随着冬季耗能高峰期过后,原油需求下降,油价很难突破此前的高点。

“其实,现在市场也是且行且看的态度,目前风格轮动飞快。清楚的是,疫苗必须打、疫苗股上,特效药的效果目前不及预期。”资深美股交易员司徒捷告诉记者。

A股、人民币逐渐与海外周期“脱钩”

越来越多观点认为,人民币、A股的表现逐步与海外脱钩,今年以来,中美利差已经很少被用来作为衡量汇率走势的指标。即使美元指数从93向96突破的过程中,人民币对美元也牢牢稳在6.4附近。

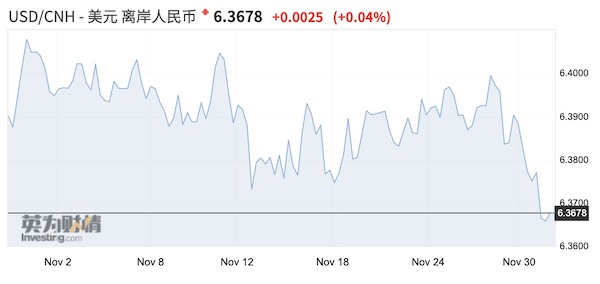

截至北京时间12月1日15:15,美元/离岸人民币报6.3672,比10月下旬美元指数突破94大关时的6.42仍强了不少,显然人民币不仅和美元指数脱钩,甚至呈现了负相关性。

据记者了解,渣打在12月1日下午还上调了人民币汇率预测,将美元/人民币2022年上半年的目标价从6.4调至6.3。

巴克莱宏观、外汇策略师张蒙对第一财经记者表示,目前仍维持明年上半年6.3的预测,强劲的出口(经常账户顺差维持高位)、外资进入中国股债市场的动能强劲仍是主因。“6.3可能会比想象中来得更早,如果中国继续维持‘动态清零’的防疫政策,可能会继续受益于稳定的供应链以及出口替代效应,中国位于高位的贸易顺差可能持续更长时间。”

目前,国际机构普遍看好A股,政策拐点的浮现和新能源相关的新长线投资主题的出现是主因。11月30日,香港恒生指数跌幅达1.71%报23445点,创下年内新低,较年内高点大跌近25%,而A股则波澜不惊,12月1日上证综指仍小涨0.36%。香港的利率周期基本和美国联动,可能受到更多海外加息的扰动。

中航信托宏观策略总监吴照银对记者表示,年底预计A股指数持平,波动处于历史低位,但结构性机会不断,这体现为行业轮动——钢铁、煤炭等周期股、电力设备及新能源、新能源汽车等赛道股、国防军工等题材股轮番上涨,各领风骚一两月。12月,机构投资者面临业绩考核,A股存在获利回吐压力。尤其是电力设备及新能源、新能源汽车等行业,10月至今涨幅领先,根据A股轮动1~2个月的规律,12月调整压力尤其明显,但下行空间也有限。

责任编辑:张熠

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)