北京证券交易所成立,三大受益方向梳理,附主题概念策略模型,科创板成立后相关概念涨幅复盘

智能制造景气攀升!市场规模超400亿,“工业牙齿”迎来国产替代机遇期!五大细分龙头最高获机构看涨近7成

超500家顶级机构调研千亿芯片巨头!高毅资产 孙庆瑞、嘉实基金 归凯等共同调研这只“工业软件明珠”!“煤超疯”又来,“黑金”价值重估开始(附受益股)

原标题:【海通策略】携手迈向新高度(荀玉根、李影、王正鹤)

来源:股市荀策

核心结论:①7月以来市场几乎每日成交万亿以上,上证走平、行业涨跌分化明显,公募和外资均明显调仓。②宏观政策转向宽松,上市公司ROE望继续回升至22Q1,微观资金持续流入,新一轮上涨渐渐展开。③市场从独乐乐走向众乐乐,兼顾硬科技和基建相关制造,并重视洼地的金融地产。

携手迈向新高度

最近A股已经连续33个交易日成交额破万亿元,最近一周成交额均值达到1.5万亿元,而前28个交易日均值为1.3万亿元,可见近期市场成交额开始放大。我们认为这是市场向上突破的特征之一,即从独乐乐走向众乐乐,携手迈向新高度。

1.持续万亿成交,机构完成调仓

7月以来A股持续万亿成交,市场结构分化严重。自7月以来沪深两市每日成交额破万亿已成为常态,统计46个交易日中仅有3个交易日成交额不及万亿,但也非常接近万亿,分别为7月2日的9945亿元、7月3日的9969亿元、7月20日的9602亿元。虽然近期A股成交额持续破万亿,但是主要宽基指数的表现却不温不火。具体来看,7月以来几乎每个交易日的成交额均突破万亿,7月至今(截至2021/9/3,下同)上证指数跌幅-0.3%,沪深300跌幅-7.3%,创业板指跌幅-10.8%,中证500涨幅为6.9%,中证1000涨幅为7.7%。这一现象的背后其实是市场分化程度较大。

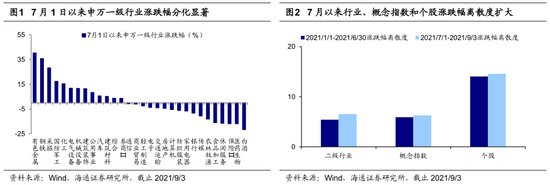

从行业指数表现来看,7月1日以来共有14个行业上涨,涨幅居前的五个行业为有色金属(37.7%)、钢铁(35.9%)、采掘(30.2%)、国防军工(17.5%)、化工(16.1%)、;16个行业下跌、跌幅居前的五个行业为白酒(-21.4%)、医药生物(-18.2%)、食品加工(-16.6%)、保险Ⅱ(-16.5%)、休闲服务(-15.9%)。

从概念指数表现来看,7月1日以来,Wind概念指数中有425个行业概念指数上涨,涨幅居前的五个行业为锂矿(130.6%)、盐湖提锂(110.4%)、磷化工(86.3%)、稀土(76.2%)、有机硅(63.6%);214个行业概念指数下跌,跌幅居前的五个行业为医美(-25.1%)、医疗服务(-23.8%)、医疗器械(-22.1%)、啤酒(-21.8%)、眼科医疗(-21.6%)。

此外,我们分别计算行业指数、概念指数以及个股表现的离散度,可以发现沪深两市成交金额持续破万亿期间,市场分化程度在加剧。我们以“区间涨跌幅前、后10%行业或概念指数的平均涨跌幅差值/全部行业或概念指数的平均涨跌幅”来衡量各自的离散度,以“区间涨跌幅前、后20%个股的平均涨跌幅差值/全部个股的平均涨跌幅”来衡量个股的离散度。7月1日以来行业的离散度为6.5,而年初至6月30日离散度数值为5.4,个股和概念指数的离散度也呈现扩大趋势,概念指数为6.3/5.9,个股为14.6/14.0。

市场结构分化的背后是公募基金和外资逐步完成调仓。7月1日以来我们观察到市场结构分化更加明显,前期基金重仓的“茅指数”相关行业(大消费等)深度调整,而以“宁组合”相关行业(新能源产业链头部公司等)表现亮眼,同时煤炭、钢铁、化工、有色等周期股涨幅也较大,在这过程中公募基金和外资逐步调仓。

公募基金调仓可以通过基金净值变化与主要板块表现相关性来印证。我们选取主动偏股型基金(普通股票型+偏股混合型+灵活配置型)作为分析对象,同时为了使样本更具代表性,我们选取股票配置比例在60%以上的基金。公募基金的调仓行为可以从两个维度进行判断:

(1)我们分别在6月底-7月初、8月底-9月初选取“茅指数”和“宁组合”涨幅和跌幅较大的邻近交易日,绘制主动偏股型基金的净值涨跌幅散点图,可以发现6月底基金涨跌幅的散点分布在“茅指数”附近,而8月则向“宁组合”附近迁移,即公募基金净值涨跌幅与“宁组合”涨跌幅趋势相对更加一致;

(2)我们计算了主动偏股型基金6-8月的平均日度净值涨跌幅与“茅指数”、“宁组合”和中信周期风格指数的日度涨跌幅的相关系数,可以发现相较于6月,8月基金净值表现与“茅指数”和“宁组合”的相关性均有所下降,与周期指数的相关性上升。而周期指数成分股中,化工和有色行业的权重合计超过30%,这些行业为新能源车产业链上游但没有被包括在“宁组合”中,比如氟化工、磷化工、锂矿等,所以相关系数角度也可以看出当前基金重点调仓至新能源车链和周期板块。

外资调仓可以跟踪北上最近持仓变化,发现外资也在从“茅指数”调仓至“宁组合”。从持仓市值来看,今年以来食品饮料、家电等在外资持仓中占比持续下降,其中食品饮料从2021/01的17.6%下降至目前(截至2021/9/3,下同)的12.5%;家电从2021/01的8.2%下降至目前的6.9%。而新能源车相关行业占比上升,电力设备及新能源从2021/01的7.5%上升至目前的12.0%,8月底一度超过食品饮料行业;基础化工从2021/01的3.3%上升至目前的4.9%;有色金属从2021/01的1.4%上升至目前的2.6%。

2.宏微观利好,资金净流入

宏观政策转向宽松,A股ROE高点在明年一季度。今年宏观政策与2010年较为类似,前半段整体偏紧,后半段偏松。货币政策方面,今年宏观流动性比2010年还松一些,7月15日央行全面降准,8月23日央行行长易纲在金融机构货币信贷形势分析座谈会上表示要增强信贷总量增长的稳定性,保持货币供应量和社会融资规模增速同名义经济增速基本匹配。8月26央行在“金融支持巩固拓展脱贫攻坚成果全面推进乡村振兴电视电话会议”再提存款准备金率工具,会议强调“运用再贷款再贴现、存款准备金率等货币政策工具,为金融机构服务乡村振兴提供资金支持”。同时,考虑到今年9-12月有3.05万亿MLF集中到期,预计未来几个月央行可能再次降准以置换MLF,货币政策将进一步宽松。

财政政策方面,7月30日的政治局会议指出要“合理把握预算内投资和地方政府债券发行进度,推动今年底明年初形成实物工作量”。8月国债和地方债发行开始加速,单月净融资额达9515亿元,是今年7月的四倍,创年内新高。由于上半年财政政策力度较弱,目前新增专项债、新增一般债和国债发行规模占两会目标的比例仅为50%、77%、21%,完成率低于2019和2020年同期,根据7月30日政治局会议的要求,未来发行速度有望进一步加快。

在宽松的货币政策和积极的财政政策的支撑下,A股 ROE有望继续回升。我们在《资源品与科技盈利继续高增——21年中报点评-20210831》中分析过,A股中报维持高景气,21Q2、Q1全部A股归母净利累计同比为43%、53%,两年年化增速为8.4%、7.9%,预计21年全部A股归母净利润同比35-40%,两年年化增速为16-20%。21Q2、Q1全部A股 ROE(TTM)为9.8%、9.2%,预计今年全部A股ROE(TTM)为10.2%。历史上A股ROE上行周期平均持续6-7个季度,本轮ROE从20Q3开始回升,至今只持续了4个季度,宏观政策加码支撑企业盈利继续上行,预计ROE高点在明年一季度。

微观流动性角度,预计今年全年股市资金净流入达1.92万亿。在《增量资金望超两万亿——2021资金入市测算-20201204》中我们分析过,微观资金面可以从流入流出两个方向进行分项汇总计算:(1)流入股市的资金主要有4个来源:散户资金(用客户交易结算资金余额来测算)、杠杆资金(仅统计场内的融资余额)、国内机构资金(包括基金、保险、社保等)、海外资金(包括R/QFII与陆港通)。(2)流出股市的资金主要有3个去向:IPO融资、产业资本净减持、交易费用(融资费用、印花税和交易费用)。

我们在前期报告《牛市有三个阶段——20190303》中将牛市分为孕育期、爆发期、泡沫期三个阶段,以此为基础,我们回顾了历次牛市中各个阶段资金面的特征,得出的结论是,场外的增量资金在牛市孕育期尚在观望,在爆发期后期才开始入场,在泡沫期加速涌入。对上述各项资金面数据进行汇总后,可以发现今年1-8月股市资金净流入已超1.4万亿元,我们预计今年全年有望达1.92万亿,而2020年全年股市资金净流入1.8万亿,2019年全年只有9000亿不到,因此今年股市微观流动性更为充裕。

3.携手迈向新高度

新一轮上涨渐渐展开。在《牛市有三阶段-20190303》中我们提出牛市有三个阶段,第一是孕育期,资金面驱动,第二是爆发期,资金面和基本面双轮驱动,第三是泡沫期,基本面和情绪面驱动。以沪深300为代表,这次牛市具体分为:第一阶段上涨是19/1-19/4,19/4-20/3市场休整;第二阶段上涨是20/3-21/2,21/2-21/7市场休整;现在正在进行牛市第三阶段上涨。这轮牛市的核心逻辑是科技创新,创业板指领先于沪深300:第一阶段创业板率先在18/10见底上涨,第二阶段创业板指与沪深300同步见底上升,但更早创新高,第三阶段创业板指21/3见底上涨已经创新高。新一轮的上涨,背景是宏观政策宽松,驱动力是基本面+情绪面,A股ROE仍处于上升中,预计21Q1达高点,PE/PB、风险溢价率和股债收益比等衡量的市场温度目前只有60度左右(历史牛市高点100度)。行业层面,《以史为鉴:牛市高点特征是众乐乐-20210824》中,提到历史上牛市高点时市场特征是众乐乐,即80%行业估值偏高,而目前仅有9%(17%)的申万二级行业PE(PB)超过了80%的历史分位,其他大部分行业估值仍处于历史偏低的水平,未来市场风格将更加均衡,其他低估行业有望补涨,市场从独乐乐走向众乐乐。

一是硬科技维持涨势。今年3月下旬开始到5月下旬我们撰写了《中国智造系列报告1-5》,一直坚定看好科技赋能的智能制造,也就是硬科技行业,这些行业基本面较好,股价表现强劲,基本已经得到市场认可。比如,1-7月新能源汽车销量累计同比为210%,在“缺芯潮”下DRAM价格持续上涨,21Q2新能车指数净利累计同比为102%,今年以来涨幅为35.4%,半导体为156%、33.3%。目前硬科技的智能制造景气度高已经成为市场共识,主要的焦点是如何看待高估值。我们前期报告分析过,可以借鉴2010-11年的苹果手机产业链,当时2010年苹果手机产业链正处于渗透率加速初期,行业景气度较高,业绩保持较高增长,全年股价保持上涨态势。进入2011年后,市场开始走熊,沪深300、创业板指分别下跌了25%、36%,而苹果指数也跟随调整消化估值,全年下跌了17%,PE(TTM,整体法)从年初的56倍降至年底的29倍。所以,我们的结论是今年高景气的硬科技会维持高估值,未来消化估值需看市场环境,关注明年。

二是基建相关制造业。从《骤雨不终日-20210801》开始,我们强调重视基建相关的制造业,如工程机械、建材、建筑等,这些行业前期表现疲软是因为上游原材料涨价和下游需求疲软,而这两点接下来都会改变:从成本端看,730政治局会议提出纠正运动式“减碳”、做好大宗商品保供稳价工作,目前以铜为代表的原材料价格已经下跌,但煤炭、钢铁等涨价较快,这引起了监管层重视。9月1日证监会副主席方海星在中国国际期货论坛上发言,提出“提高我国大宗商品定价影响力….防止过渡投机,严防价格操纵”。在这些政策基调下,我们认为大宗商品价格将稳中有降,后续成本端压力更小。相应地,PPI同比虽然在7月仍保持9.0%的高位,但是未来有望从高点逐步回落。从需求端看,前文提到宏观政策将发力,随着下半年专项债和国债发行加速,基建投资同比增速有望回升。目前基建相关制造业的估值和盈利匹配度不错,截至21/09/03,建筑PE(TTM,整体法,下同)为9.0倍、21Q2归母净利累计同比为32.5%,对应PEG为0.28,工程机械为12.4倍、25.6%、0.48,建材为14.1倍、31.3%、0.45。

三是冷门行业中的金融地产。在《冷门行业里淘宝-20210901》中,提到目前市场冷门行业有很多,结合市场面(涨跌幅、基金持仓、交易热度、估值)、基本面(ROE、净利润同比)和催化剂,我们认为最值得重视的是券商(市场成交量放大)和银行地产(政策宽松及年末效应)。券商行业贝塔属性明显,行业崛起往往与市场情绪走高同步,带动宽基指数向上突破。回顾2019年、2020年,券商净利润同比分别为75.2%、36.3%,对应全年最大涨幅为56.4%、54.9%,21Q2/21Q1券商净利润累计同比为27.1%/28.5%,业绩保持高增长,但是股价表现差,年初至今下跌7.5%,所以我们认为在当前成交量持续放大背景下券商有望迎来上涨。地产正处于政策筑底中,一方面地产债务问题正在平稳过渡,另一方面地产土地出让政策限制溢价率,有望稳定开发商利润,地产估值有望修复。另外,目前银行估值较低,宏观政策基调转向提振市场对未来经济基本面的信心,缓解对银行坏账的担忧,银行板块将获得估值修复的动力。并且岁末年初异动概率大,前期涨跌幅靠后的地产和银行板块或将受到更多关注。

风险提示:通胀继续大幅上行,投资时钟提前进入滞胀期。

责任编辑:张熠

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)