相关阅读:

国泰君安:人民币兑美元汇率即将开启一轮升值趋势

10月份以来人民币对美元汇率稳中有升 未来有条件在合理均衡水平上保持基本稳定

“至少10国货币兑美元汇率年内贬值超10%”!非洲货币集体贬值引发担忧

来源:Wind

11月17日,在岸人民币对美元日内涨超500点,一度升破7.2,报7.1911,创8月初以来新高。离岸人民币对美元盘中短线拉升,日内涨超300个基点。

近一个多月以来,在岸人民币对美元累计拉升超1000个基点。

纽约尾盘,离岸人民币对美元涨293个基点报7.2176,本周累计涨896个基点。

最新消息,证监会网站信息显示,11月17日,中国人民银行、金融监管总局、中国证监会联合召开金融机构座谈会,研究近期房地产金融、信贷投放、融资平台债务风险化解等重点工作。

11月16日,国家外汇管理局综合司发布专栏文章《有序推进外汇领域改革开放 促进跨境贸易和投融资便利化》称,下阶段要不断完善外汇管理体制机制,更好服务实体经济高质量发展。有效维护外汇市场稳健运行。

外管局强调,加强外汇市场“宏观审慎+微观监管”两位一体管理,强化跨境资金流动监测研判和应对,加强预期引导,保持人民币汇率在合理均衡水平上基本稳定;强化外汇领域监管全覆盖,推动商业银行外汇业务流程再造,完善全流程外汇展业框架,严厉打击地下钱庄、跨境赌博等违法违规活动。完善中国特色外汇储备经营管理制度,维护外汇储备资产安全、流动和保值增值。

本周三,美国CPI数据降温超预期,美国10月CPI同比上涨3.2%,较9月的3.7%放缓,剔除食品和能源成本的核心通胀更是较上月的4.1%小幅放缓至4%,达到2021年9月以来最低水平。美元指数因此显著下行,从106上方一度跌破104,目前略高于104。

11月15日,中国人民银行宣布,将通过香港金融管理局债务工具中央结算系统(CMU)债券投标平台,招标发行450亿元人民币中央银行票据。规模创近三年新高 政策配合助稳汇率。

7月以来央行通过央票回笼离岸市场流动性,从而塑造离岸人民币的高利率环境,是近期央行在离岸市场操作的特征。随着离岸央票回笼流动性,离岸人民币利率快速上行。除央行对离岸人民币回笼外,财政政策也开始介入其中,离岸国债发行批准新计划,10月25日发行规模创新高。6月1日,财政部确定本年在中国香港发行300亿元国债,并于6月14日、8月2日分别发行120亿、120亿。

中金公司指出,外部因素在11月初发生了显著的变化,偏弱的美国经济数据和偏鸽的美联储驱动美债利率和美元指数下行,这是触发人民币汇率升值的直接原因。

// 主要指数连涨4周 //

11月17日,三大指数早盘低开,震荡下探,最终全线收涨。全天超3700股飘红,个股呈普涨态势。A股全天成交8289.1亿元,量能再次缩减。本周上证指数累涨0.51%,深成指微涨0.01%,均连涨4周;创业板指跌近1%。

板块方面,抖音平台继续延续近期的火热状态,无人驾驶和汽车产业链在消息刺激下表现不俗,CPO、医药、工业母机、液冷、Chiplet、HBM、复合集流体和跨境电商等轮番上涨。大消费继续下探,华为鲲鹏、减肥药、消费电子、数据安全等近期活跃题材有所降温。

北向资金再次小幅净流出。

11月17日,Wind数据显示,北向资金全天净卖出28.59亿元,其中沪股通净卖出20.48亿元,深股通净卖出8.11亿元。本周北向资金累计减仓近50亿元。

// 央行和财政部“双护航” //

11月17日,央行开展3520亿元7天期逆回购操作,当日2030亿元逆回购到期,因此单日净投放1490亿元。

本周央行公开市场共有12500亿元逆回购和8500亿元MLF到期,本周央行公开市场累计进行了17610亿元逆回购和14500亿元MLF操作,因此本周央行公开市场全口径净投放11110亿元。

分析称,虽然短期降准预期有所降温,但央行呵护下料税期扰动过后,资金面整体将无恙。

民生证券首席经济学家温彬点评称,1万亿元国债预计于11月中下旬启动发行,年内国债和地方债发行量较大,信贷投放也有较大资金需求,中长期流动性仍面临较大压力。MLF大幅超额续作有助于强化货币与财政政策的协同,为宽财政、宽信用营造良好的环境。

11月17日,财政部透露,1-10月,各地在批准下达的新增债务限额内,发行用于项目建设的专项债券35192亿元,主要用于市政建设和产业园区基础设施、社会事业、交通基础设施、保障性安居工程、农林水利等党中央、国务院确定的重点领域建设,发挥了专项债券资金强基础、补短板、惠民生、扩投资等积极作用,为经济社会高质量发展提供了有力支撑。

下一步,财政部将加大工作力度,更好发挥专项债券带动作用,促进经济持续向好。一方面,提前下达额度,强化年度政策衔接。根据国务院部署和有关工作安排,提前下达2024年度部分新增地方政府债务额度,合理保障地方融资需求。另一方面,强化政府债券特别是地方政府专项债券管理,适度扩大专项债券投向领域和用作项目资本金范围,保障重点项目建设资金需求,引导带动社会有效投资,提高债券资金使用效益。

财政部11月17日介绍了增加发行1万亿国债三方面工作的最新进展。

具体来看:一是建立工作机制。国家发展改革委、财政部会同相关部门建立增发国债项目实施工作机制,加强部门协同,强化统筹协调,共同抓好增发国债各项工作。二是组织项目申报和审核。向地方印发通知,明确项目申报条件、程序等要求,根据地方申报项目情况分领域开展审核。三是做好国债发行。按照国债发行计划和有关工作安排,合理把握发行节奏,推动增发国债平稳顺利发行。

财政部有关负责人表示,下一步,将会同有关方面抓好增发国债的各项具体工作,做好项目审核和预算下达,加强国债资金监管,切实提高国债资金使用效益。

银河证券称,随着美联储结束加息,全球货币紧缩濒临结束,货币政策的空间打开。2024年很可能出现财政政策和货币政策联动,给予经济较强的支持。短期经济指标起色较慢已经在预期内,等待政策逐步发酵。

平安证券点评称,2024年财政预算也有望更加积极。2023年赤字率水平已增至3.8%左右,或意味着3%的赤字率已不再是特殊情形下的“紧约束”,政策理念上的突破值得高度关注。我们认为,2024年赤字率或将定在3.5%以上,财政政策将更加积极,以巩固中国经济复苏的基础,尽快将GDP增速推升至合理区间。

// 产业政策支持频出 //

11月17日,工业和信息化部、公安部、住房和城乡建设部、交通运输部发布《关于开展智能网联汽车准入和上路通行试点工作的通知》(下文简称《通知》),将在智能网联汽车道路测试与示范应用工作基础上,遴选具备量产条件的搭载自动驾驶功能的智能网联汽车产品,开展准入试点。

文件称,通过开展试点工作,引导智能网联汽车生产企业和使用主体加强能力建设,在保障安全的前提下,促进智能网联汽车产品的功能、性能提升和产业生态的迭代优化,推动智能网联汽车产业高质量发展。基于试点实证积累管理经验,支撑相关法律法规、技术标准制修订,加快健全完善智能网联汽车生产准入管理和道路交通安全管理体系。

《通知》的发布意义重大,自动驾驶商用落地将提速,产业发展将迎来更广阔的空间。

Wind数据,2023年前三季度自动驾驶84家A股公司,64家公司实现盈利,盈利占比近8成;39家公司盈利且增长。

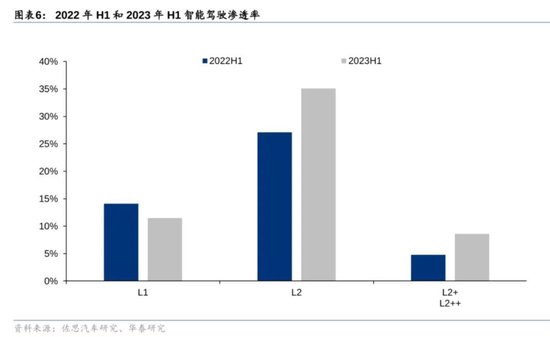

华泰证券认为,汽车智能化为2024年零部件投资的一条重要主线,无论是整车E/E架构、智能驾驶、AI大模型创新座舱应用,都使得智能化赛道在2024年可能出现技术变化或商业模式的变化。主机厂和供应商都有机会享受行业变革带来的红利,但在投资机会的分化可能不同。同时主机厂在2024年可能推出的爆款智能电动车型,也有望带来产业链的机遇。

天风证券认为,政策+技术+商业三方共振,汽车智能化进入高速增长期。

(Wind综合自Wind金融终端数据、机构研报等)

责任编辑:常福强

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)