【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:手握1450亿美元现金的巴菲特,盯上了这块肉!

来源:财联社

周二市场“深V”,但这个V的吸引力还不够,有点软,实力还需要继续观察。因为资金目前两个意思,一边抱团找确定性防御,还是搞的食品饮料、医疗、装饰这样的传统项目;另一边本着捡便宜的心态,看准科技股回落吃两口,也就有了午后科技股代表封测、电子元件一类被抢。

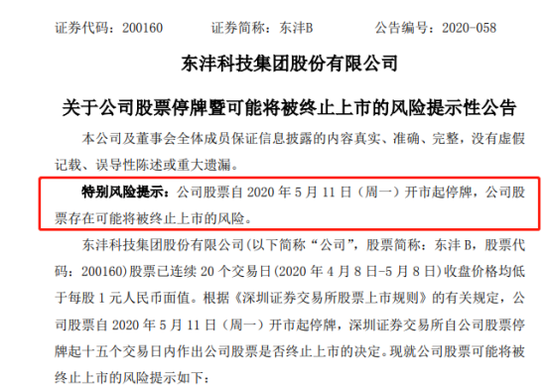

今天又见证历史了,东沣B成为了第一只面值退市的纯B股。这也成功引发了市场担忧,B股指数盘中跌幅近7%,最终收在5.1%。

一般来说,B股的出路大概两条:1、纯B股转A,或者转H。2、非纯B股被A股吸收合并。但关键是,这个市场已经越来越少有人关心了,这种类似“赌并购重组”的玩法已经慢慢被人淡忘,以至于流动性稀缺,稍有风吹草动极易引发市场震动。

一句话,市场起伏的主线还是要重点关注主流资金的动向。

大洋的那一边,手握千亿美元的巴菲特清仓航空股之后却没闲着。

特朗普政府周一(美东时间5月11日)批准了巴菲特投资的美国最大太阳能项目,一个位于拉斯维加斯北部、装机容量690兆瓦的太阳能发电厂,该项目将为伯克希尔·哈撒韦公司的子公司内华达州能源公司(NV energy)提供电力。

NV energy的这个太阳能项目预计将耗资10亿美元,建成后将成为美国第一、全球第八大太阳能发电厂,其发电量足以供应该地区的26万户家庭。除了太阳能发电以外,该项目还包括一个380兆瓦的大型电池储存系统,该系统能够在白天储存电能,在傍晚需求达到高峰(金麒麟分析师)时向外输送。

不仅巴菲特看上了这个行业,特斯拉也在2019 年四季度发布了全新太阳能屋顶,Solar Roof 产品历经三代。外观类似于普通的瓦片,但表面为带纹理的玻璃,内部隐 藏有可以发电的光伏电池,使得太阳能发电与屋顶融为一体。

随着产能爬坡,太阳能屋顶 1000 套/周的产能目标已经达到。新时代证券分析认为,只考虑私人住宅屋顶,美国市场按特斯拉 3.395 万美元/套(10kW)、 10%渗 透率对应 26.5 亿美元增量市场、3045 亿美元存量市场空间,中国市场按 5 元/W 单价、10%渗透率对应 400GW 装机规模、 2 万亿元市场空间。假设 1000 套/周的出货目标实现,测算特斯拉太阳能屋顶业务初期年营收可达 17.7 亿 美元。特斯拉太阳能屋顶利润较高,假设净利率 8%,对应每年净利润 1.42 亿美元。

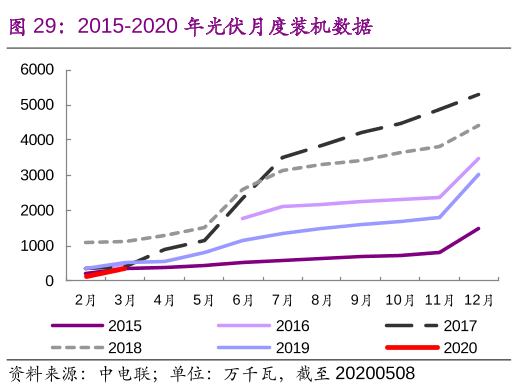

根据IHS Markit的最新发布的2020年全球光伏(PV)需求展望,未来十年,全球太阳能安装量将继续保持两位数的增长率,2020年,全球新增太阳能光伏装机将达到142吉瓦,比上一年增长14%。就地理覆盖范围而言,近10年的光伏增长非常可观。2010年,全球累计新增10GW装机量,有七个国家的装机容量超过1吉瓦,其中大多数局限于欧洲;十年之后,预计2020年全球光伏装机量将达到142GW,超过1GW的国家达到43个左右,是2010年的7倍。

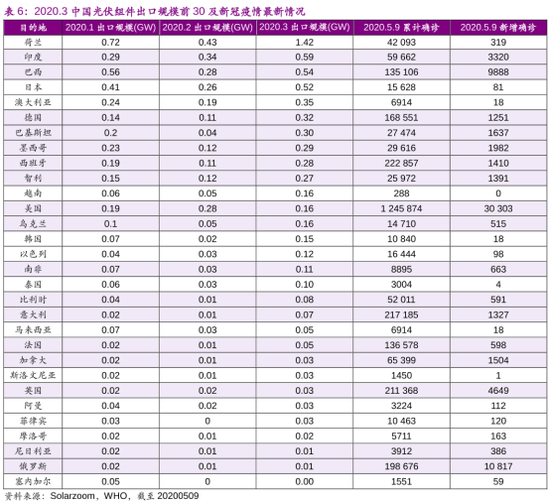

3月组件出口排名前5位的国家分别为荷兰1.65GW(环比+15%),日本0.57GW(环比+10%),西班牙0.39GW(环比+39%),德国0.37GW(环比+16%),美国0.20GW(环比+27%)。4月组件出口前5位国家合计出口3.17GW,占整体出口额57.97%,且环比均呈现快速增长。其中荷兰作为欧洲主要组件进口港,数据异常靓丽。

国内来看,中电联发布的《2020年一季度全国电力供需形势分析预测报告》中指出,一季度非化石能源发电装机保持较快增长,截至3月底全国并网太阳能发电2.1亿千瓦。全口径并网太阳能发电量528亿千瓦时,同比增长20.3%。

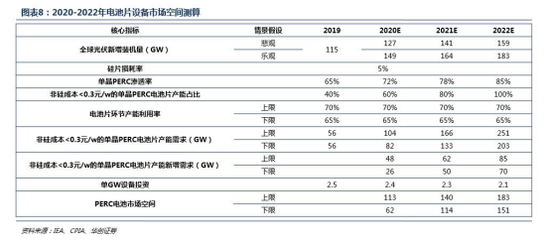

华创证券认为,预计到2022年全球光伏新增装机量159~183GW,假设到2022年单晶PERC渗 透率达到85%,非硅成本在0.3元/W以下的产能占比达到100%。同时考虑到电池厂商围绕高效产能扩张的竞争更加激烈,电池片环节将出现一定程度的过剩产能,假设到2022年电池片环节产能利用率在65%~70%,则预计到2022年全球新增低成本电池片产能在 147~195GW之间,以单GW PERC产线投资2~3亿元的中值2.5亿元测算,假设设备投资每年下降5%,则对应2020~2022年电池片扩产有望带来327~437亿元PERC电池片设备需求。

当前光伏产业电池片环节正处在龙头企业加速扩产构筑规模壁垒、传统能源国企(如:山煤国际、潞安 太阳能、国电投等)加大光伏领域布局力度、新一代电池技术积极蓄势寻求突破的阶段。随着补贴退坡, 光伏产业市场化自主发展趋势愈加明显,终端对降低LCOE的追求驱动产业竞争的核心逐步转向对高效 先进产能的控制能力,具备资金和技术实力的公司有望通过扩张优势产能规模提升市场份额。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:陈志杰

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)