报告要点

11月上旬以来,美债利率大幅下行,驱动风险资产价格明显反弹。美债利率下行,是不是“新”趋势的开始、后市何去何从?

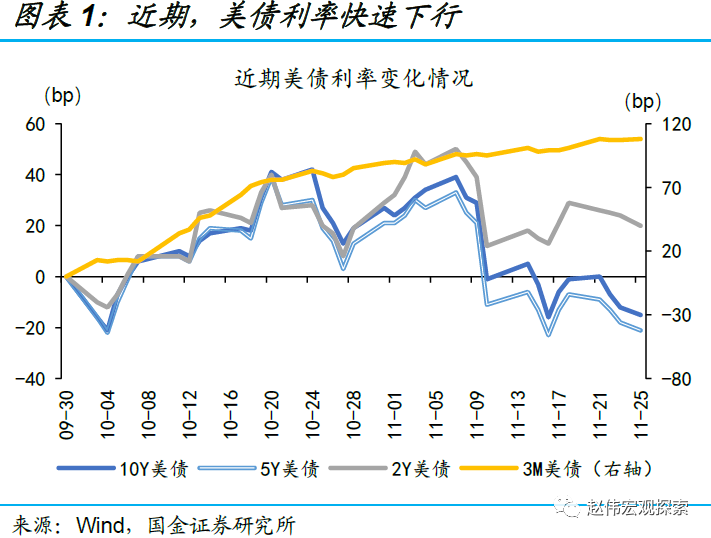

一、美债利率快速下行的原因:“通胀预期”快速降温

近期美债利率快速下行,全球权益、商品等资产价格均出现明显反弹。11月7日至11月25日,10Y、5Y和2Y美债利率分别下行54bp、54bp和30bp,至3.68%、3.85%和4.42%。全球权益市场明显反弹,主要股指普遍上涨,标普500、德国DAX、法国CAC40、恒生指数,分别上涨6.8%、8.0%、4.6%和8.7%。与此同时,美元指数的快速回落下,主要商品多数收涨。

本轮美债收益率下行,主要触发因素是10月份通胀数据低预期;通胀的见顶回落、衰退的渐行渐近,导致市场的加息预期大幅下修。11月10日美国公布的10月CPI、核心CPI数据,双双超预期回落。核心通胀见顶的“曙光”,使得市场的加息预期显著下修。11月7日至25日,市场隐含12月加息75bp的概率由80.6%骤降至24.2%;10年期美债利率也随之快速回落。

二、长端利率快速下行,对基本面逻辑或有一定透支

从短期利率来看, 2年期美债利率通常紧跟美联储终点利率变化,而近期则与美联储加息路径出现较大偏离。11月7日以来,市场隐含的美联储加息终点利率小幅回落13bp至5.00%,而2年期美债利率则大幅回落29bp至4.42%。其隐含了美联储将在12月加息不足50bp、且随后将结束加息周期的预期,与美联储点阵图、官员暗示的,仍将至加息65bp的预期有分化。

从期限利差来看,10Y-2Y美债期限利差也走到了历史极值水平,同样存在对基本面过度反应之嫌。历史回溯来看,1988年以来、历次美国经济步入衰退前,10Y-2Y美债利率倒挂深度通常不超过50bp;而11月7日以来,10年期、2年期美债利率分别下行54bp和30bp,导致10Y-2Y美债利差的倒挂进一步加深至74bp,反映市场对经济与通胀预期已有很大程度下修。

三、美债利率中短期或仍有反复,情绪扰动在所难免

供给影响下通胀中短期仍将维持高位,近期美联储官员态度也普遍“偏鹰”;而美债市场“深度”的下降,或将放大短期扰动的市场反应。短期可能的扰动:1)劳动力供给弹性受限,使贝弗里奇曲线右移,或导致薪资增长更为刚性;2)美油产量受限,叠加俄油制裁、OPEC+减产影响,油价回落空间有限;3)鲍威尔等多位官员均对终点利率做出了4.75%以上预测。

未来一段时期,盈利端的影响逐步显现,或导致美股市场波动依然较大。历史回溯来看,受盈利下滑拖累,衰退初期的1-2个季度,美股多面临调整风险。中短期因素影响包括:1)美股企业盈利与GDP为同步指标,美国经济步入衰退时,美股企业盈利或仍将面临调整;2)美元的韧性对美股海外收入形成明显侵蚀,三季度标普500指数成分股海外收入占比已回落至31%。

报告正文

1、美债利率快速下行的原因:“通胀预期”快速降温

近期美债利率快速下行,全球权益、商品等资产价格出现明显反弹。11月7日至11月22日,10Y、5Y和2Y美债利率分别下行54bp、54bp和30bp,至3.68%、3.85%和4.42%。全球权益市场明显反弹,主要股指普遍上涨。截至11月22日,主要股指普遍上涨,标普500、德国DAX、法国CAC40、恒生指数分别上涨6.8%、8.0%、4.6%和8.7%。商品市场多数上涨,其中铁矿石领涨,上涨幅度超15%。外汇市场美元指数走弱,截至11月25日,英镑和欧元兑美元分别升值6.24%和4.45%,至1.2090和1.0397。

本轮收益率下行,主要触发因素是10月份通胀数据低预期。11月10日美国公布10月CPI、核心CPI数据,双双超预期回落。其中CPI同比上涨7.7%,低于预期的7.9%、前值的8.2%,为1月份以来最低水平;剔除食品和能源价格后,10月核心 CPI 同比上涨6.3%,低于预期的6.5%、前值的6.6%。11月15日公布的美国10月PPI同比增长8.0%,同样低于预期的8.3%。核心通胀见顶的“曙光”,驱动10Y美债利率快速回落,数据公布后从 4.1%快速回落30bp。

通胀的见顶回落、衰退的渐行渐近,导致市场的加息预期下修;此外,海外央行的交易行为也有一定影响。通胀的见顶回落,使得市场的加息预期出现了显著下修。11月7日至25日,市场隐含加息75bp的概率由80.6%骤降至24.2%;加息终点利率的预期也由5.13%下修至4.99%。与此同时,随着美元指数的回落,前期货币保卫战下,海外央行抛售美债、干预汇市的行为也得到暂缓。

2、长端利率快速下行,对基本面逻辑或有一定透支

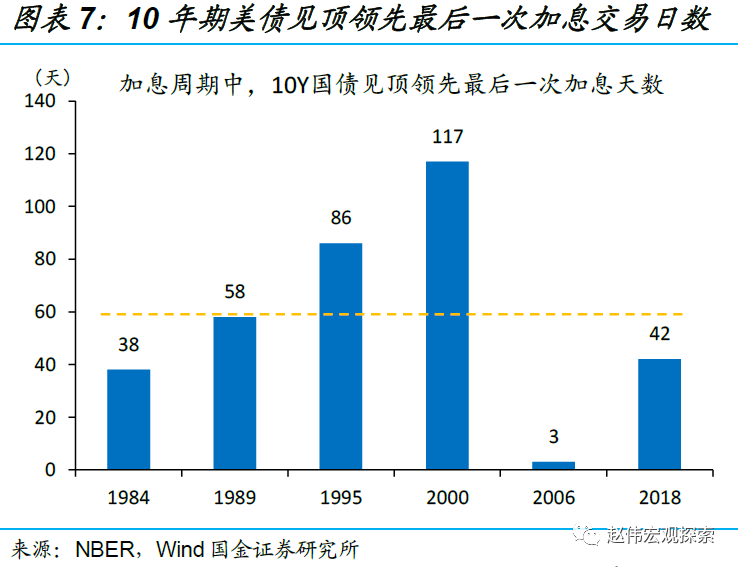

经验显示,市场利率一般领先政策利率1-2个季度;近期美国债市总体偏乐观,有历史规律可循。历史回溯来看,在1982年以后,美联储将中介目标由数量型目标M2增速转向价格型目标货币市场利率。此后的6轮加息周期里,10Y美债收益率多领先政策利率约1-2个季度见顶。相对特殊的2006年,在地产风险隐现时加息戛然而止,10Y美债利率与政策利率同步见顶。本轮美国宏观指标的“外强中干”,或指向美联储加息操作或止步于明年上半年;美债利率见顶的市场预期开始发酵,乐观情绪驱动下长端美债利率快速回落。

然而,近期市场乐观情绪的反应过快,与基本面或有背离;以2年期美债利率为例,其与终点利率偏差过大。历史来看,2年期美债利率通常紧跟加息终点利率变化;而在近期,两者间出现了明显的分化。11月7日以来,联邦利率期货隐含的美联储加息终点利率小幅回落了13bp至5.00%,而2年期美债利率则大幅回落30bp至4.42%,其隐含了美联储在12月加息不足50bp、且随后将结束加息周期的市场预期,与美联储点阵图、联储官员暗示的加息路径大相径庭。

10Y-2Y美债利率的期限利差同样也走到了历史极值水平,同样存在对基本面过度反应之嫌。历史回溯来看,1988年以来、历次美国经济步入衰退前,10Y-2Y美债利率倒挂深度通常不超过50bp;而11月7日以来,10年期、2年期美债利率分别下行54bp和30bp、至3.68%和4.42%,导致10Y-2Y美债利差的倒挂进一步加深至74bp,反映市场对经济与通胀预期已有很大程度的下修。

3、美债利率中短期或仍有反复,情绪扰动在所难免

供给影响下,人力与资源价格中短期下行空间有限,导致中短期高通胀仍将持续一段时间。1)从就业市场来看,即便未来就业需求下滑,供给弹性受限,使得“贝弗里奇”曲线长期向右偏移,或将导致薪资增长更为刚性、推升通胀。2)从能源价格来看,美国页岩油企资本开支的刚性导致新钻井增长缓慢、库存井不断消耗,同时油田品质的下降,也导致单井产量的下滑拖累了美油产量的增长;叠加俄油制裁、OPEC+减产协议的影响,供给刚性下油价回落空间有限。

美联储官员近日表述上来看,整体态度依然偏鹰;12月议息会议前后预期仍可能有扰动。美联储主席鲍威尔表示,明年峰值利率水平可能高于9月点阵图显示的4.65%这一水平;圣路易斯联储主席布拉德表示,终点利率至少要上升至5.00%-5.25%,才有可能达到“充分限制”让通胀重回2%的水平;其他多位官员也均对终点利率做出了4.75%以上预测。今年前6次美联储议息会议前后,10Y美债利率多趋于上行。12月议息会议点阵图潜在的调整,与市场对终点利率预期的再修正,或将带来走势和终点利率较一致的中短端利率再度上行。

美国政府债券的流动性压力指数创近2010年以来新高,反映市场“深度”下降,短期预期扰动时市场波动易被放大。疫情期间,美国国债余额大幅攀升,而一级交易商的资产负债表规模却并未相应扩张。做市商对激增美债的吸纳能力不足,导致美债市场深度快速下降,美债流动性压力指数在10月31日一度上行至3.07,创2010年8月以来新高。市场“深度”不足,容易加剧美债市场波动,截至11月22日,美债隐含波动率指数为133.53,处于2008年以来高位。

股票市场还需留意盈利下滑可能带来的影响。历史规律显示,受盈利下滑拖累,衰退初期的1-2个季度,美股多仍面临调整风险。向后看,经济下行压力下,生产率下滑、海外收入减少均可能对美股盈利端造成冲击。1)历史上看,非农生产率与EPS走势多为同步指标,2022年Q2美国非农生产力同比增长-2.4%已回落至十年低位,或显示盈利下修仍未结束;2)美元的韧性对美股海外收入形成明显侵蚀,三季度标普500成分股海外收入占比已回落至约31%。

经过研究,发现:

1)11月7日至11月25日,10Y、5Y和2Y美债利率分别下行54bp、54bp和30bp。本轮美债收益率下行,主要触发因素是10月份通胀数据低预期;通胀的见顶回落、衰退的渐行渐近,导致市场的加息预期大幅下修。11月10日美国公布的10月CPI、核心CPI数据,双双超预期回落。核心通胀见顶的“曙光”,使得市场的加息预期显著下修。

2) 近期市场乐观情绪的反应过快,与基本面或有背离。1)从短期利率来看, 2年期美债利率通常紧跟美联储终点利率变化,而近期则与美联储加息路径出现较大偏离。11月7日以来,2年期美债利率回落至4.42%,其隐含了美联储将在12月加息不足50bp、且随后将结束加息周期的预期,与美联储点阵图、官员暗示的预期有分化;2)从期限利差来看,10Y-2Y美债期限利差也走到了历史极值水平,同样存在对基本面过度反应之嫌。

3)供给影响下通胀或将持续一段时期,近期美联储官员态度也普遍“偏鹰”;而美债市场深度的下降,或将加剧粘性通胀、终点利率预期对市场的扰动。1)劳动力供给弹性受限,使贝弗里奇曲线向右偏移,或导致薪资增长更为刚性;2)美油产量受限,叠加俄油制裁、OPEC+减产协议的影响,油价回落空间有限;3)鲍威尔等多位官员均对终点利率做出了4.75%以上预测。

4) 未来一段时期,盈利端的影响逐步显现,或导致美股市场波动依然较大。历史回溯来看,受盈利下滑拖累,衰退初期的1-2个季度,美股多仍面临下调风险。向后看,经济下行压力下,生产率下滑、海外收入减少或对美股盈利端造成冲击。1)美股企业盈利与GDP为同步指标,经济衰退时面临下调;2)美元韧性对美股海外收入或仍有侵蚀。

风险提示:

1、美联储货币政策收紧超预期:通胀率高居不下、就业市场韧性仍在,可能会导致美联储货币政策收紧超预期,持续大幅度加息。

2、海外经济衰退超预期:持续大幅加息,可能带来海外经济体需求的快速恶化,叠加能源价格居高不下,经济步入深度衰退。

本文编选自微信公众号“赵伟宏观探索”,作者:赵伟团队;智通财经编辑:刘家殷。

责任编辑:郭建

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)