海底捞走下神坛。

作 者 / 蓝色多瑙河

编 辑 / 小市妹

海底捞在二级市场正在经历“大溃败”。

今年2月份股价站上85.8港元的历史高点后,海底捞股价连续出现两波较大回调:第一次是3月初,公司公布2020年净利润下降90%预警;第二次是5月初,公司内部人向券商透露4月份餐厅翻台率不到3次/日。

两次回调后,海底捞股价已跌至40.75港元,市值腰斩。

盈利大降与翻台率跌破警戒线成了击碎海底捞疯狂市盈率的两击重拳,相比前者的预期之内,后者的持续恶化可能会引发海底捞估值中枢永久性的回落。

那么,海底捞翻台率恶化的背后因子是什么?门店的高度扩张又能否挽救估值中枢的回调?

1

翻台率恶化成导火索

海底捞素来以强服务和门口排满长队的顾客闻名,这也迫使公司长期在“翻桌率、客户体验与开店数”三者之间寻求平衡。

2017年-2019年,海底捞门店以41%的年复合增长率进行扩张,但丝毫不影响整体餐厅翻台率年均4.9次/天的高位,为同期行业水平的2倍多。

但是经历疫情后,海底捞翻台率开始跌下神坛。2020年,海底捞餐厅整体翻台率为3.5次/天,同比-1.3次/天。同期,中国饭店协会公布的火锅业态整体的翻台率约为2.3次/天,海底捞与行业平均的差距缩小至1.5倍。

进入到2021年,疫情的好转并没有让海底捞的翻台率得到恢复,恶化的趋势反而更加严重。今年三月份,海底捞餐厅的翻台率为3.5-3.7次/天,4月份继续下滑至不到3次/天。

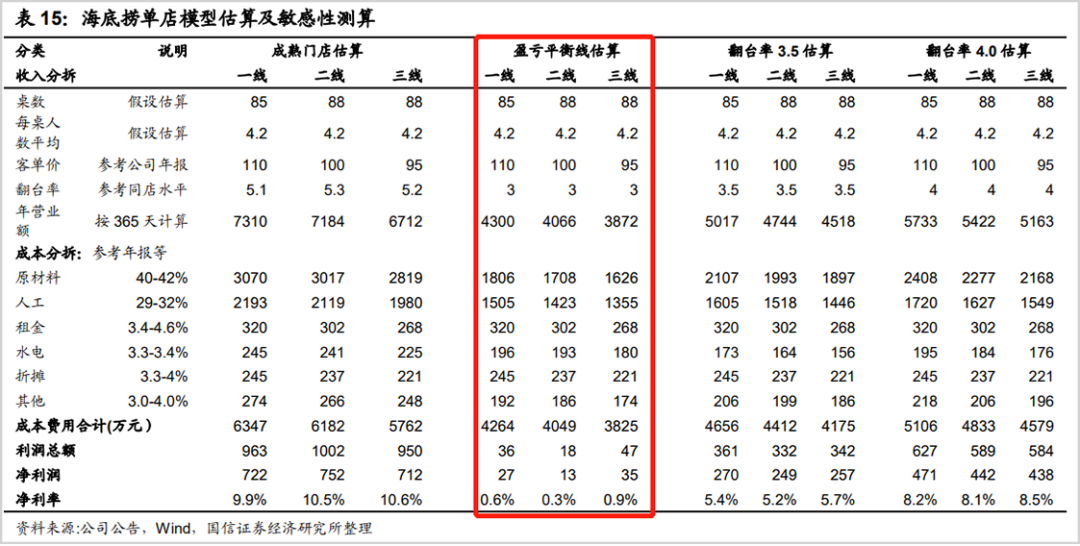

国信证券测算,3次/天的翻台率是海底捞单店的盈亏平衡线,跌破该数值,意味着海底捞单店处在微利或亏损状态,这也是本次海底捞股价第二波大跌的原因。

我们分别解构2020年和2021年海底捞翻台率下滑的原因:

首先是2020年海底捞翻台率下滑。年报数据显示,2020年,海底捞一线城市的翻台率为3.4,同比-1.3次/天,二线、三线及以下城市的翻台率为3.6,同比分别为-1.3次/天与-1.1次/天,导致海底捞翻台率下降的主要来源是一线和二线门店。

这一特征其实是2019年趋势的延续。2019年海底捞餐厅一线和二线城市的翻台率分别为4.7/4.9次/天,较2018年5.1/5.3次/天均下降0.4次/天。与之对应,公司三线及以下城市2019年的翻台率为4.7次/天,同比只下滑了0.1次/天。

市值观察认为,原因主要来自两方面。其一,海底捞餐厅布局于一、二线城市的密度比较大(占公司总门店的近70%),新店扩张的分流效应明显。其二,2020年,疫情对人口密度更高的一、二线城市的餐饮行业造成的破坏力更大。

其次是2021年海底捞翻台率的下滑。从海底捞去年后半年的业绩恢复看,疫情的影响在大幅减弱。据国务院新闻办公室公布的数据显示,今年3月份当月餐饮收入首次高于2019年同期,已经恢复到疫情前的水平。可以说,疫情对2021年海底捞翻台率的影响微乎其微。

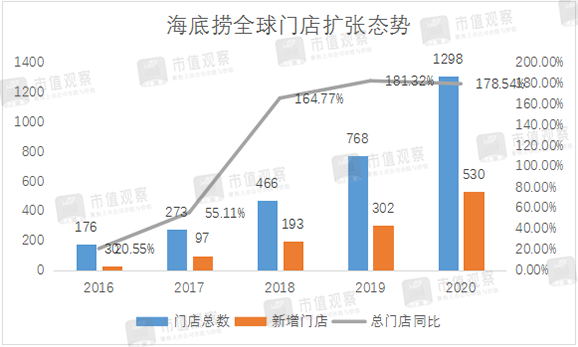

值得注意的是新开门店的分流现象,过去一年,海底捞净增门店为530家,同期公司新开门店的的翻台率仅为2.8,较2019年的4.1下降幅度超过30%,是导致公司整体翻台率下降的主要原因。公开数据显示,截止今年4月底,海底捞已新开约200家门店,合计开店速度1.67天/家,高于2020年的1.57天/家。

因此,短时间内的大量开店,且由于新增门店翻台率普遍偏低,造成了当前海底捞餐厅翻台率快速且持续的下降。

2

大量开店难以支撑高估值

当海底捞最初以一家“网红火锅店”的身份进入大众视野时,其全国门店总数还不到百家。2017年开始,海底捞便迈开了疯狂扩张的步伐,短短四年将门店总数开到1298家,年均新增280家。

▲数据来源:公司年报

门店的快速扩张也撑起了海底捞的高估值逻辑。

按照餐饮业“单日经营收入=餐厅数量*平均翻台率*台数*顾客人均消费额”的公式。在翻台率方面,海底捞是24小时全天候开店,已经做到极致。人均客单价方面,公司客单价每年同比增长2-4%,略高于CPI。而提价幅度过高会引发顾客不满,且对公司盈利贡献有限。

所以,只有增加门店数量,公司的高估值逻辑才能持续。

从公司过去的股价表现看,确实享受到一波因门店扩张带来的“戴维斯双击”效应。2017年,海底捞大幅扩店后,公司净利润从16.5亿元增至23.5亿元,增幅42%;静态市盈率从65倍升至今年2月份最高的160倍,增幅146%。在盈利估值双升的戴维斯双击效应下,海底捞上市以来股价飙升382%,市值一度突破4500亿港元,成了中餐企业的绝对标杆。

不过,扩张也是有天花板的。尽管按当前1.67家/天的开店速度,海底捞有望在三年内将门店数量翻番。但多家券商从“GDP与人口密度,国内购物中心数据以及海底捞人员储备”多个维度测算出,海底捞未来3-5年的门店总数范围是2000-2500家。

而海底捞继续开店的步伐,还受制于单店盈利情况的变化。从目前看,海底捞尚未找到门店扩张与单店盈利下滑的解决方案。

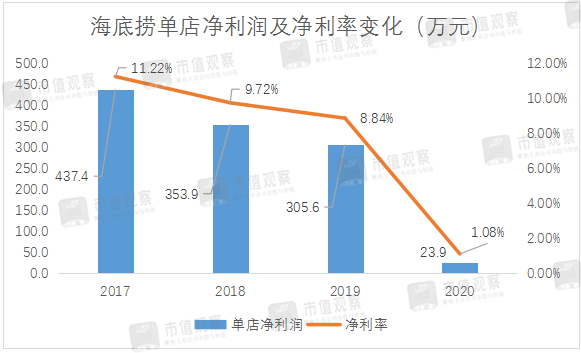

财务数据显示,2017年-2020年,海底捞餐厅单店净利润从437.4万元降至23.9万元,单店净利率从11.22%降至1.08%。即使抛去疫情影响的2020年,海底捞单店净利润及净利率也经历了三年下滑。

数据来源:公司年报

数据来源:公司年报门店扩张虽然是海底捞高估值的主要支点,但其当前已陷入新增门店边际报酬锐减的负面效应中。

这种背景下,海底捞依靠新增门店来支撑高估值的逻辑显得十分脆弱。

3

估值中枢或永久性回调

目前,海底捞股价已经回调到40港元附近,且由于公司去年净利润大减,静态市盈率高达574倍。即使抛去疫情的非常因素,用2019年年净利润作为基数,当前海底捞的静态市盈率为76倍,已较公司过去三年估值中枢(平均市盈率)的242倍回调了很多。

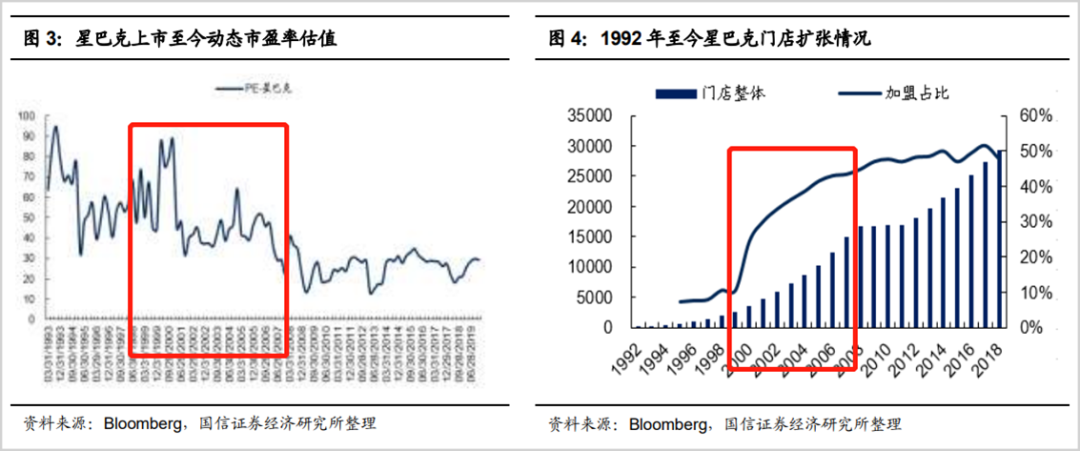

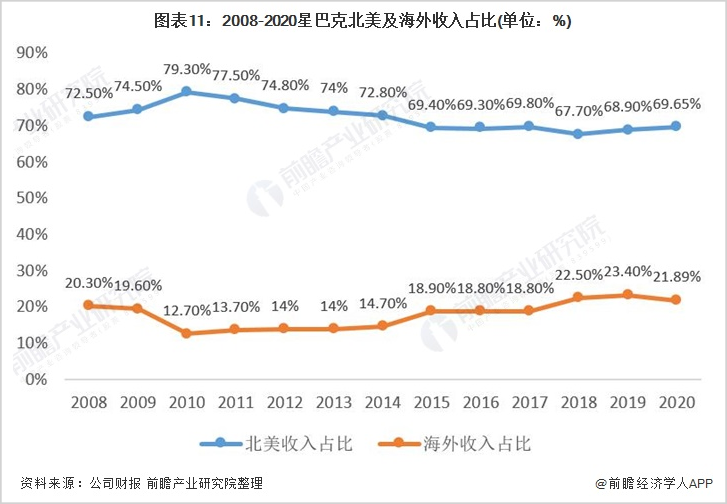

然而,参考星巴克门店扩张与估值演变的历史轨迹,海底捞当前的估值依然处在高位。彭博数据显示,1999年到2007年星巴克全球门店高速扩张期,其估值中枢为57倍。

考虑到星巴克全球门店的扩张能力要远远强于海底捞(星巴克海外门店数量长期占公司总门店数量的20%左右,远高于海底捞7.2%),且海底捞目前除了火锅餐厅的扩张以外,尚未建立起明显的第二增长曲线。公司外卖、调味品及食材销售等业务尽管备受瞩目,但总体收入占比尚不足5%。所以,对比星巴克的估值中枢有一定的参考意义。

也有乐观分析认为,海底捞未来三年门店数量扩张到券商测算上限的2500家后,若公司单店净利润仍然能维持在300万元附近(2019年水平),公司净利润将达到75亿元,对应当前市值,市盈率将在25倍以内,具备充足的投资者价值。

实际上,目前海底捞门店整体翻台率已经降至单店盈利警戒线的3次/天以下,如果海底捞门店继续扩张,该数值可能还会下降。以当前翻盘率测算,海底捞单店净利润仅在30万元附近。3年后,2500家门店对应的市盈率高达300倍以上,从这一角度看,海底捞的投资者价值相当薄弱。

翻台率改善是重估海底捞的重要指标,若公司翻台率依然存在长期性下滑,则意味着其估值中枢的下调也是永久性的。

■ 免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

责任编辑:张海营

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)