摩根大通日前发布研报表示,该行仍然看涨2025年的基本金属价格,因为市场仍处于供不应求的状态。研报表示,中国最近开启的刺激政策可能会导致基本金属需求大增,再加上其他地区的金属需求复苏,该行认为全球需求将给铜、铝和锌等金属的供应增长带来压力,而供应增长依然受限。

摩根大通日前发布研报表示,该行仍然看涨2025年的基本金属价格。研报表示,中国最近开启的刺激政策可能会导致基本金属需求大增,再加上其他地区的金属需求复苏,该行认为全球需求将给铜、铝和锌等金属的供应增长带来压力,而供应增长依然受限。

摩根大通的宏观经济基准情境预期为软着陆,预计2025年晚些时候利率将下降至接近疫情前的水平,而不会在持续的扩张过程中出现衰退性中断。该行继续预计美联储将在11月再降息50个基点,随后每次会议降息25个基点,直到联邦基金利率在2025年下半年降至3%。随着劳动力市场放缓但仍具韧性,以及利率下降,预计中国以外地区的制造业和工业生产将摆脱为期两年的低迷。

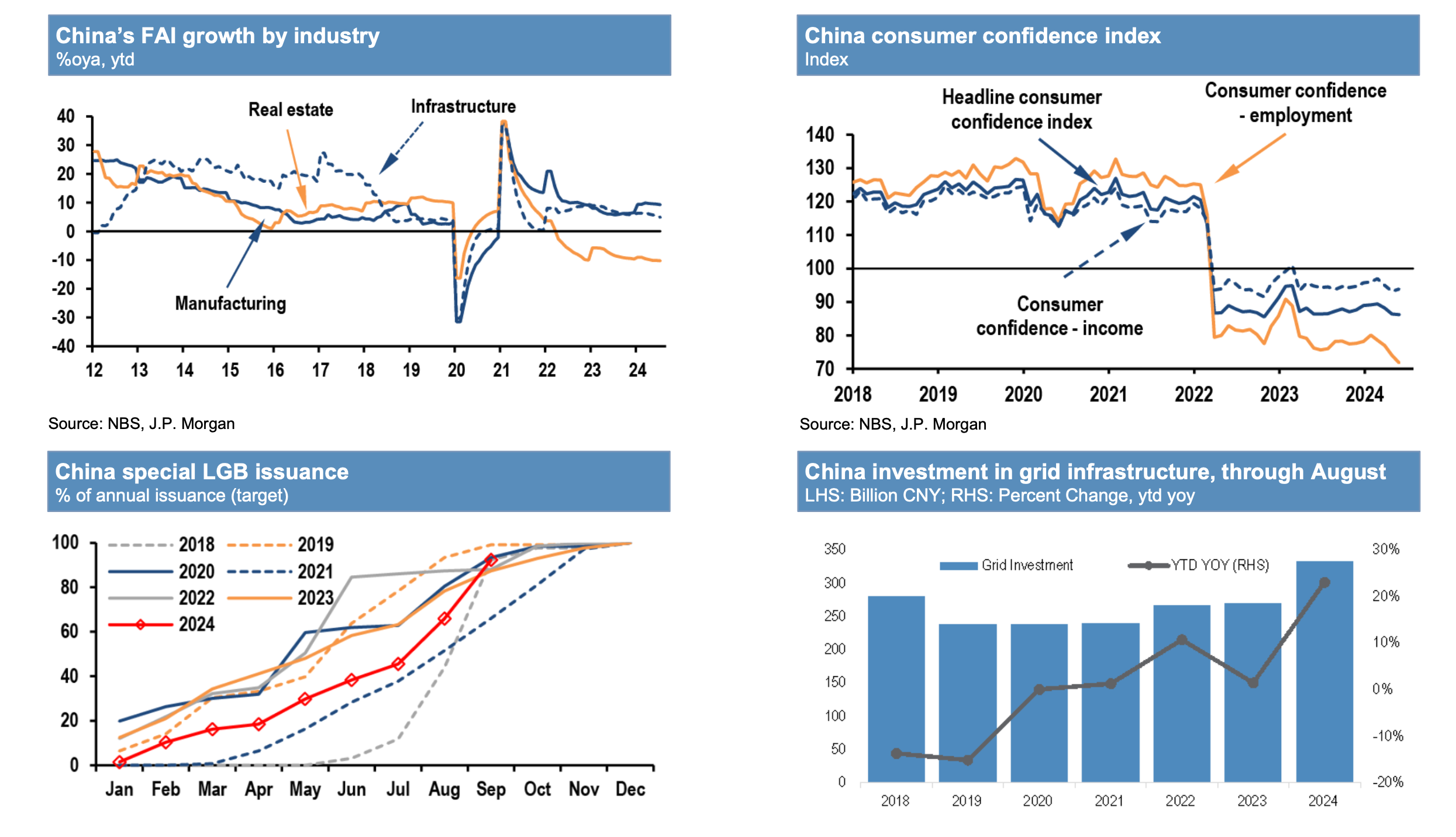

研报称,2025年中国需求的上行风险正在显现,最近的宽松措施无疑是自2015年以来最全面的政策行动,显然旨在恢复市场信心。

同时,尽管自8月以来有所上升,但铜和铝的投资者仓位仍远低于5月份的峰值。

摩根大通预计,预计中国以外的制造业将在明年开始复苏,精炼市场也将趋紧,认为这将再次为投资者更大规模的重新分配到金属市场做好准备。不过,基本金属市场仍面临美国大选的考验,如果特朗普再次当选总统并迅速将重点放在增加关税上,可能会对基本金属价格造成剧烈的看跌冲击。

铜:供应缺口致明年或继续涨价

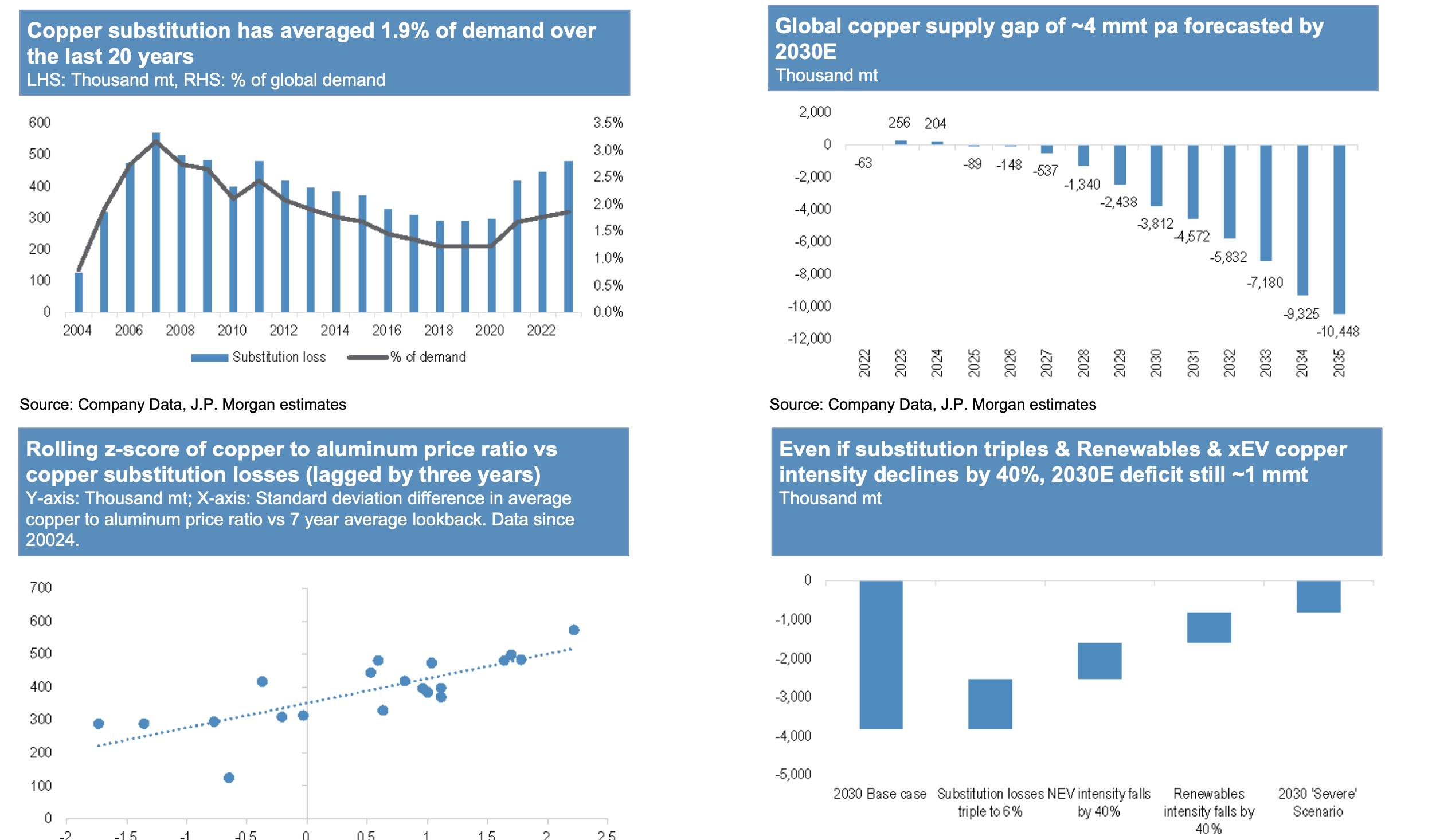

研报表示,铜在2024年第二季度因投资者推动而出现的价格飙升,这带来了根本性的影响,这些影响直到现在才开始得到消化。随着精炼市场趋紧,该行仍然看涨2025年的铜价,铜即将出现的供应缺口再次引发担忧。

根据研报,受2024年第二季度延期采购的补偿以及废铜市场趋紧的推动,中国庞大的库存积累正开始显著减少。尽管受到建筑业拖累,该行预计今年中国铜需求同比增长约4%,2025年同比增长2.4%,而最近的刺激措施为2025年带来了需求上行风险。

总体而言,该行预计,全球2025年精炼铜需求增长会再次保持在同比约3%的稳定水平。

供应方面,刚果民主共和国(DRC)仍然是铜矿供应增长最强劲的引擎之一,预计2024年铜矿供应同比增长1.4%,2025年增长2.6%,而这也依赖于智利生产的复苏。

摩根大通预测,到2030年,全球铜市场将面临约400万吨的供应缺口。替代材料和节约使用可能会在中期加速,但该行认为这不足以单独填补长期的市场赤字。此外,去年仅有约45万吨/年的新铜项目获得批准,关于能否及时填补铜的供应缺口的担忧继续加剧。

铝:需求风险基本平衡

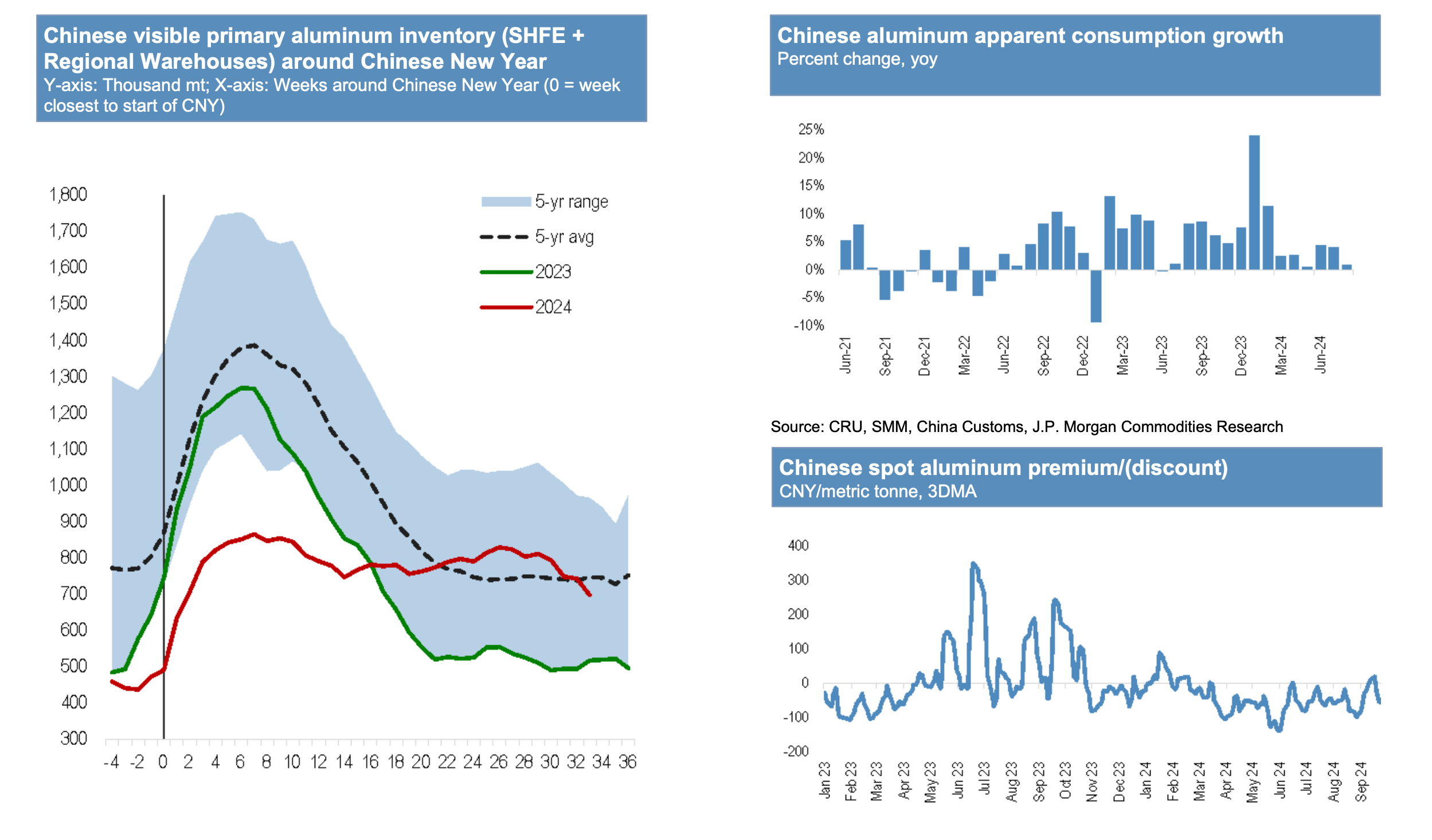

研报表示,尽管欧洲和美国的需求依然非常低迷,但全球铝市场并没有表现出明显的宽松。

今年,中国3.8%的同比需求增长和中国以外亚洲地区4%的同比增长,很大程度上支撑了该行全球需求2.6%同比增长的预测。中国今年的供应增长比预期更快,但目前已基本触及其4500万吨的产能上限。

该行表示,随着中国的产能受限,未来铝供应增长的下一步(在当前增产基础上)并不十分明朗。欧洲和美国的供应增长在很大程度上依赖于产能的重新启动。如果未来几年的需求超出该行预期,欧洲的闲置产能仍将是主要的临时解决方案,但这可能需要持续更高的价格来推动产能重新启动。

摩根大通预计中国2025年铝总需求增速将小幅放缓至同比增长2.7%,不过由于二次回收铝使用量增长7%,预计初级铝需求增速将更大幅度放缓至同比增长1.5%。因此,关于铝供应短缺的基本面担忧仍然只是假设,直到市场上出现更强的需求刺激,尤其是在中国以外的世界市场。

研报认为,全球铝的需求风险是平衡的。目前更高的氧化铝价格为铝设定了较高的成本底线,但随着2025年更多精炼产能的上线,这种情况可能会发生变化。

锌:供需都低迷 但价格仍保持高位

研报表示,低迷的需求使得锌供应的下降未能实质性收紧精炼市场,但未来一个季度的风险仍倾向于进一步紧张。

摩根大通认为,锌矿供应持续低于预期,导致今年精炼锌的产量减少,尽管预计供应限制将在明年开始缓解。该行预计,今年全球精炼锌供应将同比下降1.5%,而中国的供应在2024年将同比下降4%。

该行预计,2025年将有更多锌精矿到来,预计将增强锌冶炼厂的供应。尽管更强的供应能够满足该行对需求复苏的预期,但锌价预计将保持高位,明年平均接近每吨3000美元,因为如果供应增长延迟,风险将倾向于更加紧张的供需平衡。

镍:供应预计放缓

研报表示,镍市场仍在艰难地寻找重新平衡。今年迄今,一级镍的过剩情况显而易见,库存已经上升超过50%。

摩根大通认为,镍价不会显著下跌至每吨16000美元以下。当前价格仅略高于全球成本曲线的第75百分位,而成本曲线在每吨17000美元以下变得相当陡峭,价格每降低1000美元,约有10%的累积供应将陷入亏损。

研报表示,全球精炼镍的生产增长可能因停产而显著放缓,但由于印尼和中国的持续增长,预计今年和明年仍将继续上升。

贵金属:供应压力增大

研报称,黄金似乎再次表现出其特有的看涨倾向,尤其是在实际收益率下降的情况下,正值美联储正在进行的降息周期。摩根大通预计,ETF资金流入将推动黄金价格上涨,接近该行2025年的峰值目标每盎司2850美元。同时,该行预计白银的目标价格到2025年底每盎司37美元。

研报认为,对贵金属供应的侵蚀(supply erosion)正在持续,随着贵金属篮子价格徘徊在总现金成本的上四分位,供应压力逐渐加大。

该行认为,铂金需要更高的价格来确保未来供应,并预测到2025年第三季度将达到每盎司1200美元,但衰退仍然是贵金属面临的更大风险。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)