如果一家上市公司净利润相比往年大跌6成,那股价基本上就凉凉了。但对于当前全球前三的芯片厂中芯国际来说,股价非但没有伴随大盘下跌,反而在最近创出了半年新高。

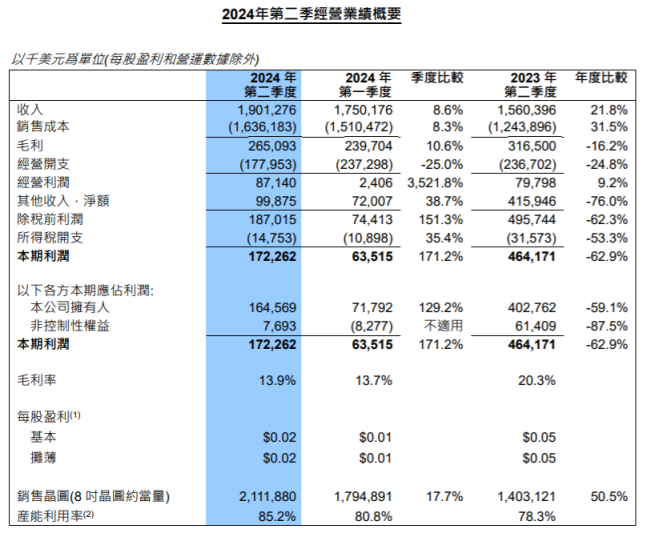

中芯国际在近期的投资者会议上公布了2024年第二季度的财报情况,净利润为1.72亿美元,相比去年减少了超过60%。而原本2023年第二季度的中芯国际已经是同比下滑的状态,截至目前已经是连续两年的下滑。

但是,万物皆有周期,在经历了两年的半导体下行周期,以及大洋彼岸的各种封锁之后,中芯国际的财务表现似乎有一些不一样的东西,尤其是以下两个重要的指标值得我们关注。

首先是营收,中芯国际二季度营收相比去年增长了超过20%,环比增长 8.6%,下游需求的回升已经是显而易见的。中芯国际在会议中讲到:中低端消费电子逐步恢复,从设计公司到终端厂商,产业链上的各个环节为了抓住机会抢占更多的市场份额,备货建库存的意愿比起前三个月要更高。

第二个是产能利用率,比第一季度和去年都有所提高。在全球半导体行业疯狂扩产、产能过剩、价格战激烈,还有大洋彼岸的打压下,中芯国际似乎找到了一条生存之道。

01

保“量”不保“价”

中芯国际这几年的发展可谓是一步一个脚印,尤其是技术进步的速度,从最开始的28纳米技术,到后来的14纳米,现在更是进入了14纳米以下的水平,技术进步飞快。

同时,为了满足国内对芯片越来越大的需求,中芯国际也在尽力扩大生产。根据最新数据,2024年上半年,全球有47%半导体设备都卖到了中国,而这当中的最大买家就是中芯国际。

技术进步得快,市场拓展也得跟得上。今年上半年智能手机销量逐渐回升,物联网、AI对芯片的需求也越来越大。国产消费电子不管是华为的麒麟系列,还是小米、OPPO这些牌子的新手机,背后都有中芯国际的影子。国内厂商其实也都明白,在全球芯片供应紧张的情况下,能跟中芯国际合作,也是确保自身产品安全性的重要一环。

那技术提升了之后,中芯国际的销量和产能利用率是如何呢?

据公司公布的最新财务数据显示,第二季度营收达到19亿美元,环比增长8.6%,利润为1.7亿美元,环比增长171.2%。营收增长主要得益于出货量的提升。

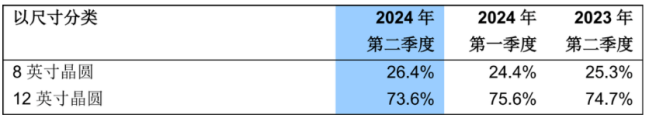

具体来看,中芯国际二季度晶圆销量达到211万片,环比增长17.7%,同比增长50.5%。销量的显著增长与收入增长的相对滞后表明,平均单价有所下降。通过简单的计算可以知道,当前中芯国际的每片晶圆平均单价约为900美元,较一季度下降近8%。其中,8英寸晶圆占比的提升是导致平均单价下降的一个因素。

今年一季度中芯国际8英寸晶圆占比为24.4%,而二季度上升至26.4%,8英寸晶圆销量的上升本质上反映的是当前芯片中低端芯片市场需求的回暖。

中芯国际也在会议中提到:中低端的BCD 平台,包括电源管理、开关稳压 器、LED 驱动等,销售收入环比增长超过二成;射频 CMOS 平台,包括蓝牙、Wi-Fi、接收器/收发器等,销售收入环比增长近三成。

而在当前市场主流的12英寸晶圆的收入占比 74%,环比提升了两个百分点,主要系智能手机、电脑与平板等消费电子的订单增加导致

但12英寸晶圆销量提升但公司总体利润不佳的现实我们可以,12英寸晶圆单价可能也不甚理想,但具体原因尚无法从当前简报中得知。从整个半导体行业来看,中低端芯片产能近年来增长迅速,为提高产能利用率,不少企业采取降价策略。若竞争对手抢夺中芯国际的客户,中芯国际亦可能不得不降价以保持市场份额,毕竟市场份额较利润更为重要。

中芯国际二季度的产能利用率为85.2%,较一季度的80.8%提升了4.4个百分点,与去年相比提升幅度更大。显然,在规模与利润之间,中芯国际选择了前者。

02

反转来临?

但既然是增收不增利,那这种情况还要持续到什么时候呢?

根据业内人员透露,在之前几年的半导体下行周期中,去年部分规模较小的晶圆代工厂已将90纳米工艺节点的12英寸晶圆价格下调至约800美元,随后,大型企业也加入了价格战的行列。

中芯国际联席CEO赵海军在5月的一季度财报会议上也提到:“公司需要与报价更低的晶圆厂进行竞争。”也就是说长期的消费电子下行引起来的晶圆厂压力增大是本轮价格战的主要原因。

2020年第四季度,因为汽车行业的“芯片荒”的恐慌情绪在汽车及制造业中蔓延,欧美、日本等国家和地区均强调芯片供应链的韧性,并推动本土建厂计划,导致全球晶圆厂纷纷扩大产能。

例如台积电在2021年11月和2024年2月两次宣布在日本建设成熟制程晶圆厂,预计分别在2024年和2027年投产,总投资额达到200亿美元;此外,还在2023年8月宣布计划在欧洲建设一座成熟制程晶圆厂,预计总投资为100亿欧元。

在国内方面,截至2023年末,主要晶圆代工企业旗下在建的12英寸生产线数量已达到十余条。

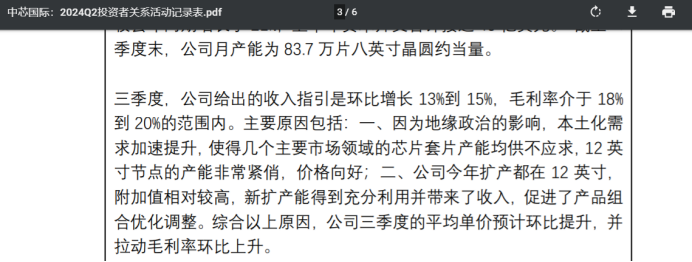

中芯国际当然也参与了这场竞争,中芯国际联席CEO赵海军表示:“我们之前的目标是每年增加一座工厂,大约是3-5万片的产能。今年我们增加了6万片12英寸晶圆的月产能。由于客户需求旺盛,我们的扩产速度超出了预期。”

但中芯国际相比于联电、格芯等厂商能率先第二季度环比改善,同时在会议中表示第三季度同样将环比增长主要归功于两方面原因。

一方面,中芯国际受益于低制程芯片的国产替代。对我国晶圆代工厂而言,45纳米和55纳米是国产替代策略下可以直接争取到订单的需求节点。

另一方面,中芯国际在相对高制程芯片上已经建立了先发优势。目前,我国除台湾地区新建的28纳米技术生产线相对较少,因为28纳米生产线的投资规模高达数十亿甚至上百亿元。在无法确保稳定客户来源的情况下,大多数企业不敢轻易投资建设。

尤其是28纳米及以下技术的投资回报周期长且存在技术瓶颈,同时受到美国出口管制的限制,需要在需求明确后才能进行投资。

然而,中芯国际对此并不十分担忧。自2014年投产以来,其28纳米生产线一直满载运行,目前28纳米产能仍是中芯国际的重点投资方向。

或许正因为如此,在最近的财报会议上,中芯国际甚至有了“不主动降价”的信心。

03

正在路上

在产能过剩、美国的打压和技术封锁的艰难环境中,中芯国际在围剿中似乎已经找到了生存之道,且值得大多数芯片厂商借鉴和参考。

首先就是要保证良率,此前,中芯国际、华虹等厂商已在各自的制程节点上证明了自己的实力,甚至与台积电“较量”过。中芯国际天津厂从台积电手中赢得了手机芯片大厂高通的电源管理芯片订单,且中芯国际天津厂的良率仅比台积电低一两个百分点。

第二条经验则是培育和扶持国产供应链。在这方面,中芯国际可谓功不可没,一直积极引入国产设备和材料,并将其视为正常的降低成本的措施。

中芯国际是国内较早开始培育国产供应链的企业之一,特别是在2018年中美科技争端出现后,采取了维持生存的同时,分阶段尝试国产设备的策略。

而培育国内供应链与扩产相辅相成,这正是中芯国际持续逆周期扩产的关键考虑之一。

“只有扩产才会购买新设备,才有机会增加国产设备的比例。”一位晶圆厂高层管理人员表示,大约五六年前,国内晶圆制造生产线上的设备几乎全是国外品牌,国产设备即使使用,也仅限于非关键环节;而现在,部分新建晶圆生产线的国产设备比例已达到三至四成。

目前,国产供应链在光刻之外的其他工序上已经取得了显著进步。

“例如,在刻蚀、炉管以及掩膜相关的设备方面,我们已经有所突破。”中微公司董事长尹志尧指出。

所以,中芯国际已经代表国产厂商蹚出一条扎根于国产半导体产业链提升产品良率的路,未来也期望更多的国产芯片生产厂商能走在这条“康庄大路”上。

本文作者 | 晓楠 来源 | 英才商业

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)